BTC/HKD+1.05%

BTC/HKD+1.05% ETH/HKD+3.64%

ETH/HKD+3.64% LTC/HKD+1.93%

LTC/HKD+1.93% ADA/HKD+2.98%

ADA/HKD+2.98% SOL/HKD+1.72%

SOL/HKD+1.72% XRP/HKD+0.6%

XRP/HKD+0.6%??文??▏RyanWatkins

?編 譯?▏Damo?索隆

來源/Messari.io

自Compound于6月啟動其流動性挖礦計劃以來,價值數十億美元的代幣已通過各種DeFi協議分配給流動性提供商。

Compound社區將這一活動稱為“收益耕作”,即把用戶將其資本以協議的形式工作以換取代幣的過程,比作用戶在田間勞作種植莊稼的過程。

簡而言之,yieldfarming為投資者提供了一種獲取代幣的新穎方法。與1CO不同的是,在1CO中,投資者交換資本以賺取新的代幣,而yieldfarming則允許投資者通過簡單地向協議提供資本來獲取代幣。然后,將這些資本用于生產性用途,例如在協議中借給其他用戶或向交易者提供流動性。

參與者可以隨時選擇撤出資本。他們只付出了將資金鎖定在協議中的機會成本。在這方面,投資者能夠有效地免費獲取新代幣。稍后會詳細介紹風險。

案例研究

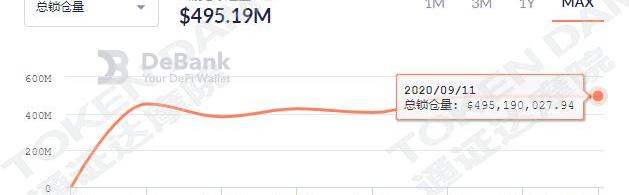

流動性挖礦有各種模式和規模,其中最簡單的例子之一是Swerve項目,它是新推出的Curve分叉版本。像Curve一樣,Swerve是一個自動做市商,經過優化可以實現穩定價格資產之間兌換,例如穩定幣。截至2020年9月11日,鎖倉代幣近5億美金。

印度央行行長:關于數字借貸的指導方針可能會在幾天內出臺:7月22日消息,印度央行行長沙克蒂坎塔·達斯表示,關于數字借貸的指導方針可能會在幾天內出臺。(金十)[2022/7/22 2:31:07]

來源:Debank

兩者是主要區別在于:

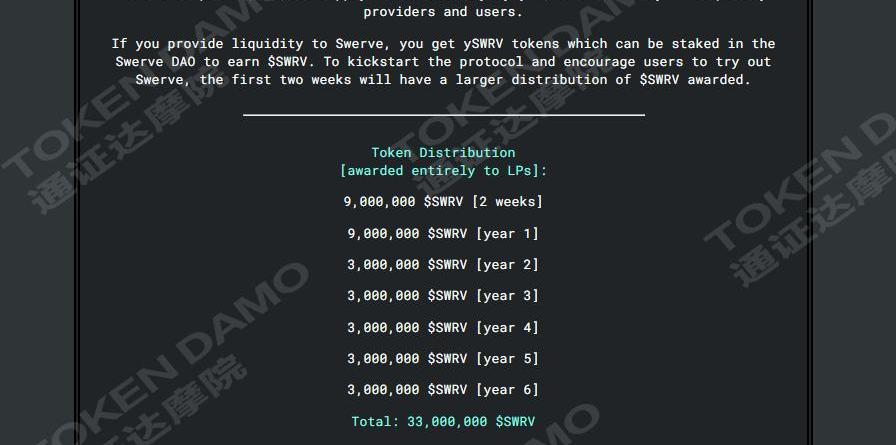

1.Swerve的分配更加“公平”,將所有SWRV代幣分配給其流動性提供者,而不是將代幣分配給創始團隊、顧問和風險投資人。

2.Swerve的發行時間表經過修改,可以在協議周期的前兩周內大量發行,之后大幅下降。

Swerve項目為用戶提供用穩定幣挖掘SWRV代幣機會,避免了使用市場價格波動性大的加密資產帶來的風險。參與過程也很簡單的,用戶穩定幣質押在Swerve中以接收SWUSDLP代幣,然后將這些代幣放到特殊的Swerve合約中,以賺取Swerve的治理代幣SWRV。

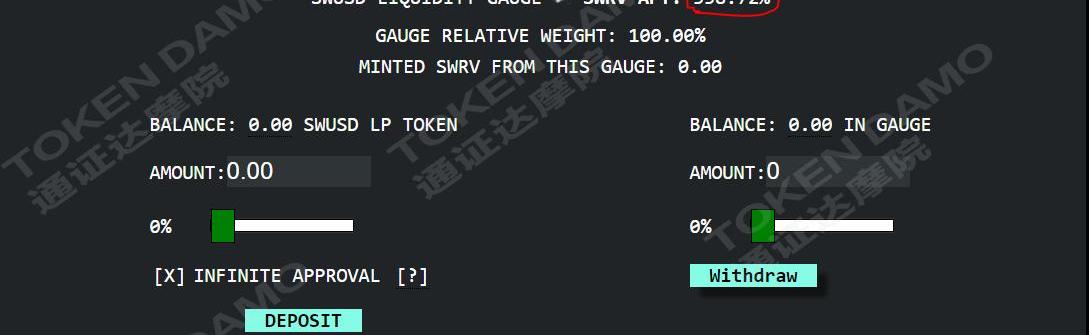

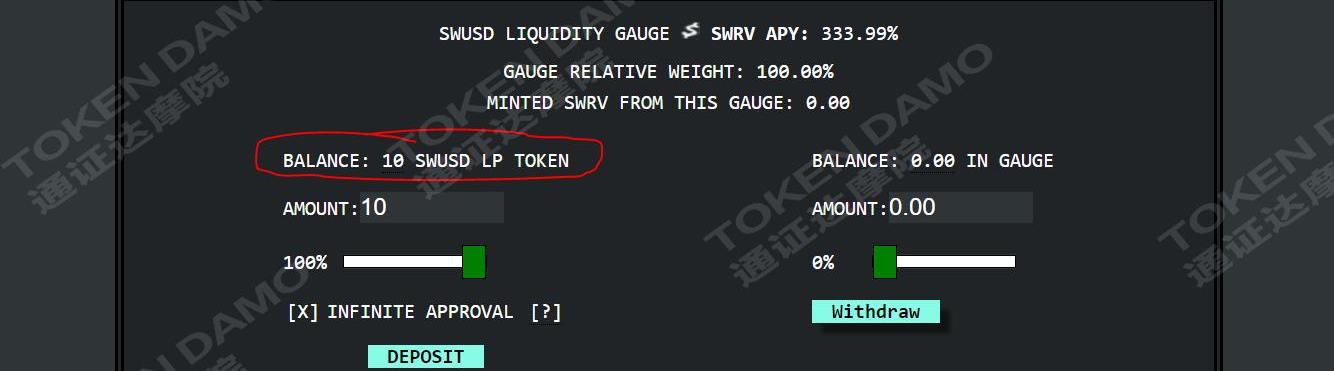

Swerve當前為此活動提供338.72%挖礦年化。如果還沒有接觸過流動性挖礦項目的讀者覺得這是天方夜譚,請給自己多一點耐心,下面我們將詳細解釋每個步驟。

薩爾瓦多總統 :未來幾天內薩爾瓦多的比特幣錢包將 100% 運行:金色財經報道,薩爾瓦多總統Nayib Bukele表示,薩爾瓦多的 Chivo 加密貨幣錢包將很快全面投入使用。自從薩爾瓦多于 9 月 7 日成為世界上第一個采用比特幣 (BTC) 作為法定貨幣的國家,承諾其公民可以選擇使用 BitGo 創建的錢包,獲得價值 30 美元的比特幣。比特幣錢包為技術錯誤,已糾正 95%。在接下來的幾天里,它將 100% 工作。Bukele 指出,許多企業和自動取款機可以接受比特幣,數十萬薩爾瓦多人目前可以毫無問題地使用 Chivo 錢包。錢包已采取在最近幾天在低流量小時脫機維護和新的登記目前已停用。(dailyhodl)[2021/9/15 23:25:31]

來源:SwerveFinanceApp

第一步

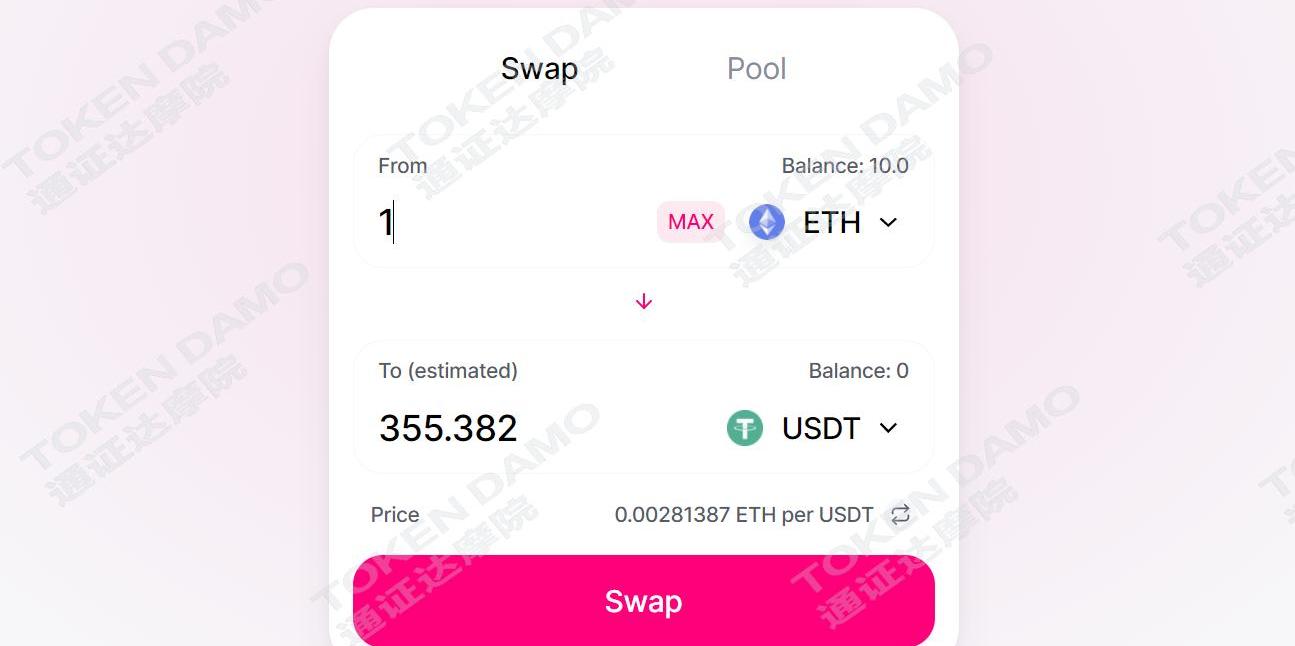

在參與Swerve流動性挖礦之前,用戶需要做的第一件事就是獲得穩定幣。最簡單的方法是前往Uniswap將手中的資產兌換成穩定幣。以下是將ETH兌換為USDT的示例。

Cover核心開發者:新COVER代幣仍在測試 將在未來幾天內發放:DeFi 協議 Cover Protocol 匿名核心開發者“crypto_pumpkin”(推特名)在推特中表示,新 COVER 代幣將在未來幾天內給發放,目前仍在進行最終測試,并且等待部分中心化交易所的回饋信息。[2021/1/4 16:23:43]

來源:Uniswap

第二步

將手中的穩定幣發到Swerve的網站,然后單擊進入SwerveFinance應用程序。打開應用程序后,單擊頁面頂部的SWUSD選項卡。

來源:SwerveFinanceApp

然后點擊存放標簽。

來源:SwerveFinanceApp

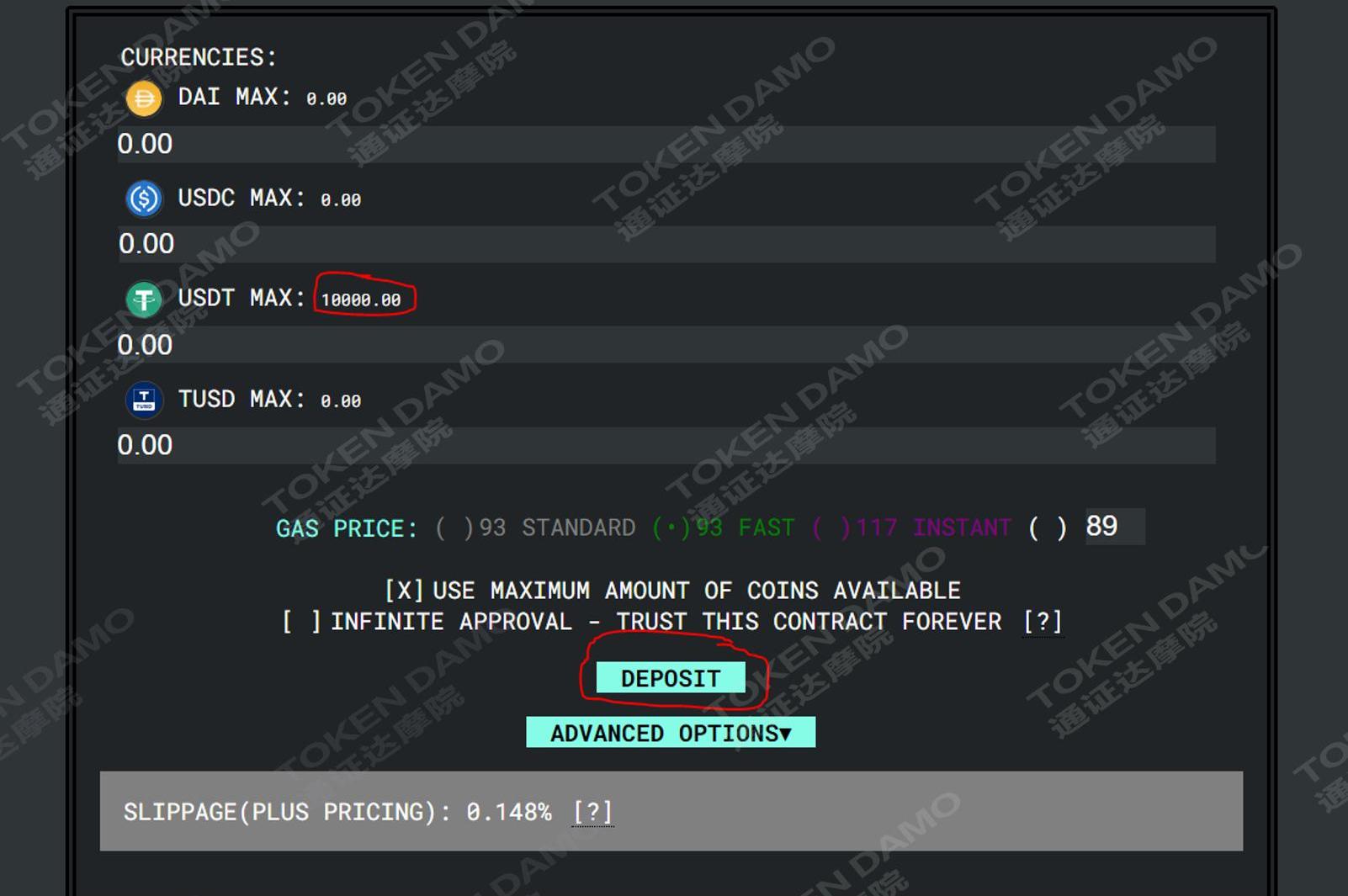

然后向下滾動到底部,然后將用戶的穩定幣存入Swerve流動性池中。用戶在這里正在建立Swerve的資產負債表,Swerve使用該資產負債表來促進穩定幣的市場。

Warp.Finance:計劃在未來幾天內退還資金并盡快重啟平臺:Warp.Finance剛剛發推表示,由于用于恢復利用者抵押品的解決方案的結果,沒有撤回其LP代幣的用戶將無法自己撤回。該團隊正在審核,并計劃在未來幾天內退還資金。同時,在假期期間,開發團隊將改善平臺的安全性,并努力盡快安全地重啟平臺。此前消息,Warp.Finance追回被閃電貸攻擊損失的585萬美元資金。[2020/12/25 16:26:40]

來源:SwerveFinanceApp

第三步

存入穩定幣后,用戶將收到一些SWUSDLP代幣,代表用戶在流動資金池中的份額。下一步是滾動到頁面頂部,然后選擇“DAO”選項。用戶將在這里投入用戶的SWUSDLP代幣以開始賺取SWRV。

來源:SwerveFinanceApp

當用戶進入DAO選項卡時,向下滾動到頁面底部,用戶將在其中看到流動性計量表。用戶的SWUSD余額將顯示在頁面上。現在,將你計劃中的SWUSDLP代幣存入流動性計量表。

聲音 | 趙長鵬:將在未來幾天內把未鎖定的BNB移除創建地址:趙長鵬:為了按照CMC的計算方式解決BNB循環供應的問題,將在未來幾天內把未鎖定的BNB移除創建地址。[2018/9/22]

來源:SwerveFinanceApp

完成此步驟后,用戶就可以賺取SWRV。

整體來看,上述整個操作的意義在于:

用戶為Swerve交易提供流動性,并因此獲得SWRV代幣獎勵,該代幣具有參與治理SWRV的功能,以及獲得手續費的權力。

第四步

賺取SWRV后,用戶可以在同一DAO標簽上聲明它。這樣做可以增加獎勵。

來源:SwerveFinanceApp

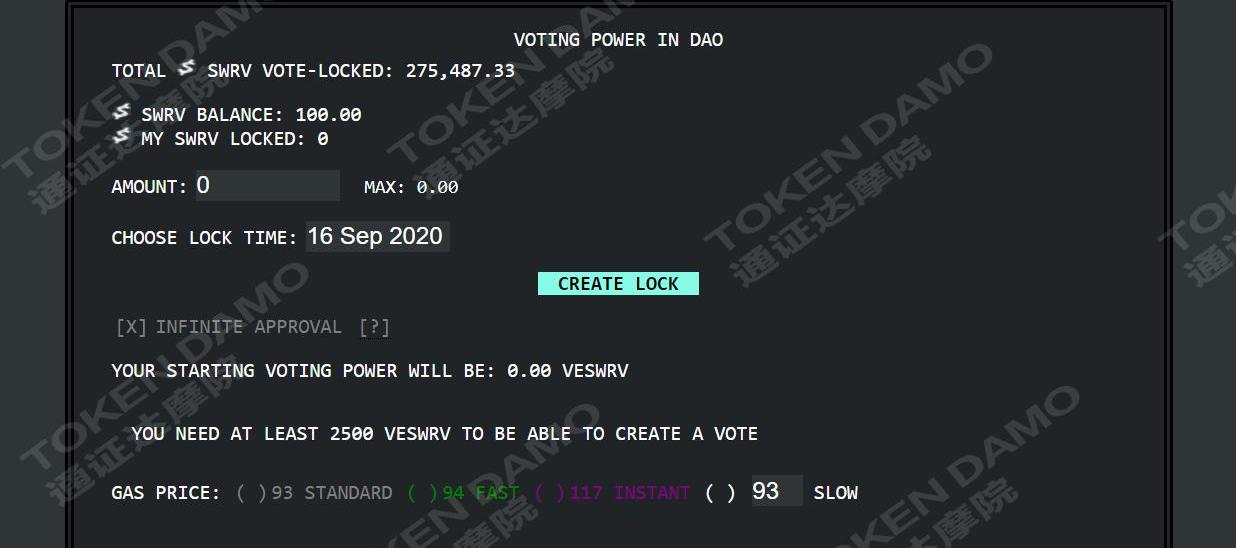

一旦領取SWRV后,您可以將其鎖定在SwerveDAO中,以獲取高達2.5倍的增多的獎勵。只需將余額放入金額欄中,選擇鎖定時間,然后單擊創建鎖定。現在,您將在SwerveDAO中獲得增多的獎勵和額外的投票權。

這樣做的目的是激勵代幣持有者參與治理,減少代幣市場流通,從而減少潛在的拋售壓力。

來源:SwerveFinanceApp

注意

請記住,SWRV獎勵將在發行兩周后內大幅下降。獎勵是預先安排的,以激勵早期參與流動性提供的用戶。

來源:SwerveWebsite

最佳流動性挖礦實戰

A.流動性挖礦風險

考慮到用戶使用穩定幣參與挖礦不承擔任何價格風險,SWRV流動性挖礦是一種較安全的流動性挖礦選項。但是,就像許多最新的流動性挖礦項目一樣,Swerve的代碼未經審計,其創始人是匿名的。這種情況,會產生許多常見的風險,比如:

價格風險:大多數流動性挖礦項目都要求用戶使用高波動性的加密資產進行挖礦。當這些資產被指定合格用于流動性挖礦,這種波動往往會加劇。

智能合約風險:盡管從理論上講,用戶僅在參與流動性挖礦時付出了機會成本,但在發生致命錯誤的情況下,在未經審計的智能合約中投入資金可能會導致永久的、絕對的損失。

匿名創始人風險:許多最新的農業機會都是由匿名創始人發起的,大家不知道到底是誰做的。盡管創始人可以匿名有很多好處,但缺點是在發生任何錯誤或黑客攻擊時,用戶都沒有追索權。將資金用于匿名創建者的未經審核的代碼中,也使用戶面臨欺詐和盜竊的風險。

激勵性資產池風險:許多流動性挖礦項目通過向資產和其他資產組成的AMM池提供流動性,讓用戶獲得更高回報的機會。但是,參與流動性挖礦獲得項目治理代幣本身存在價格劇烈波動的高風險。

B.到底如何看項目

現在有很多流動性挖礦項目。不管是新的分叉項目還是由VC支持的項目,不是所有的流動性挖礦項目都是同一水平,其中有些挖礦項目市場潛力更大。

隨著越來越多的項目產生,流動性挖礦市場正在變得越來越魚龍混雜,這就是存在Yearn保險庫的原因。以下是選擇流動性項目需要注意的一些事項:

為即將啟動的項目設置警報,以提醒自己早日參與進入。早期挖礦因為競爭力低,用戶可以獲得更多的治理代幣獎勵。另外,提升自己參與流動性挖礦的籌碼,也能讓自己獲得更多的治理代幣。流動性挖礦本質上是對富人友好的項目。

為即將啟動的項目設置警報,以提醒自己早日參與進入。早期挖礦因為競爭力低,用戶可以獲得更多的治理代幣獎勵。另外,提升自己參與流動性挖礦的籌碼,也能讓自己獲得更多的治理代幣。流動性挖礦本質上是對富人友好的項目。

了解所承擔的風險與所獲得的潛在回報。與用戶承擔的風險相比,流動性挖礦的收益如何?參與的流動性挖礦的代幣是有趣的嗎?弄清楚這一點,可以幫助用戶確定要參與什么項目,以及如何使用自己挖礦的代幣,如持有或出售。

許多流動性挖礦項目提供多個池來賺取獎勵。尋找風險/獎勵最佳的池子。有些資產池可能會提供更高的回報,但可能要求你對你不滿意的資產保持價格敞口。

聲明:

TokenDamo力求文章所載內容及觀點客觀公正,但不保證其準確性、完整性、及時性等;本文章中的信息或所表述的意見不構成任何投資建議,TokenDamo不對因使用本文章所采取的任何行動承擔任何責任,請謹慎參與加密貨幣市場。

Tags:FINAANCNANFINStrips FinanceQuoll FinanceBuffer FinanceDivert Finance

自Compund推出流動性挖礦以來,紅薯、壽司、三文魚、玉米、珍珠、泡菜、胡蘿卜等一眾通過貢獻資產流動性獲取的DeFi「食物」相繼在以太坊、波場等公鏈上問世.

1900/1/1 0:00:00注:原文作者是以太坊聯合創始人VitalikButerin。特別感謝KarlFloersch和JinglanWang的反饋和評論 另請參見: 論合謀; 關于協調問題的工程安全; 信任模型; 去中.

1900/1/1 0:00:00原文標題:《公平發行從不缺乏好解釋》撰文:胖車庫之喵比ter最近市場好玩的地方在于,DeFi正在通過設計另一種工作量證明機制來實現公平發行.

1900/1/1 0:00:00加密貨幣到法定貨幣網關基礎設施提供商XanPool已在A輪融資前籌集了430萬美元。 動態 | 美國司法部擬推行法案禁止加密處理,或威脅加密貨幣行業:美國立法者和司法部長WilliamBarr領.

1900/1/1 0:00:00吳說區塊鏈獲悉,9月14日,國家企業信用信息公示系統顯示北京比特大陸科技有限公司法人再次更換,由詹克團變回吳忌寒.

1900/1/1 0:00:00當前的大多數DeFi應用看起來跟傳統金融產品沒什么不同,用戶可以把一種代幣兌換成另一種,在貨幣市場上借入借出,甚至可以在交易所進行保證金交易或者杠桿交易。但DeFi的潛力遠不止于此.

1900/1/1 0:00:00