BTC/HKD+0.57%

BTC/HKD+0.57% ETH/HKD+0.57%

ETH/HKD+0.57% LTC/HKD+1.68%

LTC/HKD+1.68% ADA/HKD-0.96%

ADA/HKD-0.96% SOL/HKD+3.04%

SOL/HKD+3.04% XRP/HKD-0.89%

XRP/HKD-0.89%過去一周,DeFi概念加密貨幣的總市值從177.4億美元跌至最低116億美元,跌幅達34%,幾乎抹平了過去一個月的漲幅。

從天堂到地獄,想必是周末所有DeFi參與者的共同感受。有段子揶揄:“老韭菜們”好不容易心驚膽戰地學會了怎么挖礦,結果就被暴跌給埋了。

好端端地怎么就暴跌了呢?有陰謀論者說,因為DeFi太火爆,投資人們正瘋狂的把中心化交易所的資金往DeFi世界轉移,要么用來流動性挖礦,要么去Uniswap購買DeFi概念幣。為了阻止DeFi繼續吸血中心化交易所,交易所就上演了一出“數據砸盤”的大戲,暴擊DeFi,特別是DEX。

于是,一場轟轟烈烈的提幣運動就開始了。口號喊得很響:只要把中心化交易所搞垮了,幣圈的永恒牛市就來了。甚至,有人倡議,要把每年的9月4日定為“幣圈提幣日”。

在周日,有報道稱,OKEx短暫暫停了ETH提現,提示為“錢包維護,提幣暫停”。而Gate.io也出現了提幣緩慢的情況。

AEX:提幣延遲是由于中長期配置資產短期無法贖回:6月16日消息,加密貨幣交易所 AEX 發布公告稱,提幣延遲是中長期配置資產短期無法贖回所致。AEX 表示,此前在 Curve 上挖礦的 USDT 和 USDC 資產由于 UST 的崩盤而被部分消耗,加之第三方量化機構出現凈值回撤以及礦機配售業務和質押貸款業務客戶還款速度延遲,導致了短期流動性資金短缺。

AEX 稱,目前資產總量仍可以滿足全部用戶的贖回要求,但部分中長期配置資產難以短期贖回,已開始調整資產配置結構,將盡快恢復正常。為防止擠兌,AEX 將暫停包括比特幣、以太坊、USDT、USDC 在內的部分加密貨幣提幣 36 小時,并在 36 小時內啟動新的響應計劃。[2022/6/16 4:31:07]

提幣運動,這到底是幣圈韭菜的自救?還是一場轟轟烈烈的DEX浪潮的先聲?

提幣運動,一年一度的“雞肋”口號

說起提幣運動,可以追溯到2014年。彼時,占了全球比特幣交易總量70%的門頭溝交易所被黑客攻擊,總計85萬枚BTC被盜。但凡把BTC放在交易所的用戶,其BTC資產一夜歸零。

把幣放在交易所,等于完全相信在任何條件下,用戶都可以在交易所體現足額的加密貨幣。經歷過門頭溝事件的人,很多都會把幣提到去中心化錢包,一朝被蛇咬,十年怕井繩。安全,這成為提幣運動持續多年的動力。

頂峰AscendEX稱部分代幣被異常轉出熱錢包,現已暫停充提幣:12月12日消息,頂峰AscendEX交易所發布公告稱,在今日上午6時,該交易所內部安全審計報告發現,部分 ERC-20、BSC 和 Polygon 代幣被異常轉移出交易所熱錢包, AscendEX冷錢包不受此次事件影響。

頂峰安全團隊正在對事件進行徹底審查,一旦所有事實得到確認,將及時通知用戶。如果任何用戶的資金受到此次事件影響,將完全由 AscendEX 進行承擔。

為保障用戶資產安全, 該交易所將進行全面的安全檢查,現已暫停所有幣種充提以進行安全檢查。確保安全后,會第一時間恢復充提幣業務。[2021/12/12 7:33:57]

但除了真正的囤幣黨和囤幣理財的玩家,誰又會把幣放到錢包里呢?提幣運動幾乎每年都會出現,但從來沒有成功過,大家還是喜歡在中心化交易所買賣,因為它太方便了。

后來,交易所被爆出交易刷量,很多人開始懷疑,當擠兌真的發生時交易所是否可以提供足額的加密貨幣。但至少這些年,擠兌的事情并沒有發生,因而也沒有任何事件或證據可以說明,中心化交易所存在擠兌風險,雷一直沒有爆,用戶對中心化交易所的信任也沒有崩潰。

公告 | OKEx于1月10日12:00暫停BSV幣種的提幣:據官方公告,由于BSV將進行“Genesis”創世升級(詳情信息:Genesis Upgrade Specification),OKEx優先為用戶進行技術預處理,OKEx于2020年1月10日12:00(HKT)暫停BSV幣種的提幣,待技術預處理完成后開放。[2020/1/10]

這么多年來,加密貨幣的理念是自己掌控私鑰,但真正自己掌控私鑰的依然是少數人。

提幣運動的原因無非就是兩個:為了資金安全,以及自己管理私鑰的持幣理念。偶爾也有大V站出來吶喊,用戶持幣可以打擊中心化交易所,這會帶來單邊上漲的永恒牛市,但這并沒有什么說服力。

DeFi,一場真正的“提幣運動”

DeFi的興起與提幣運動無關,但確實掀起了一場真正的提幣運動。以此次DeFi浪潮的核心資產ETH為例,在過去4個月里不斷從交易所流出。

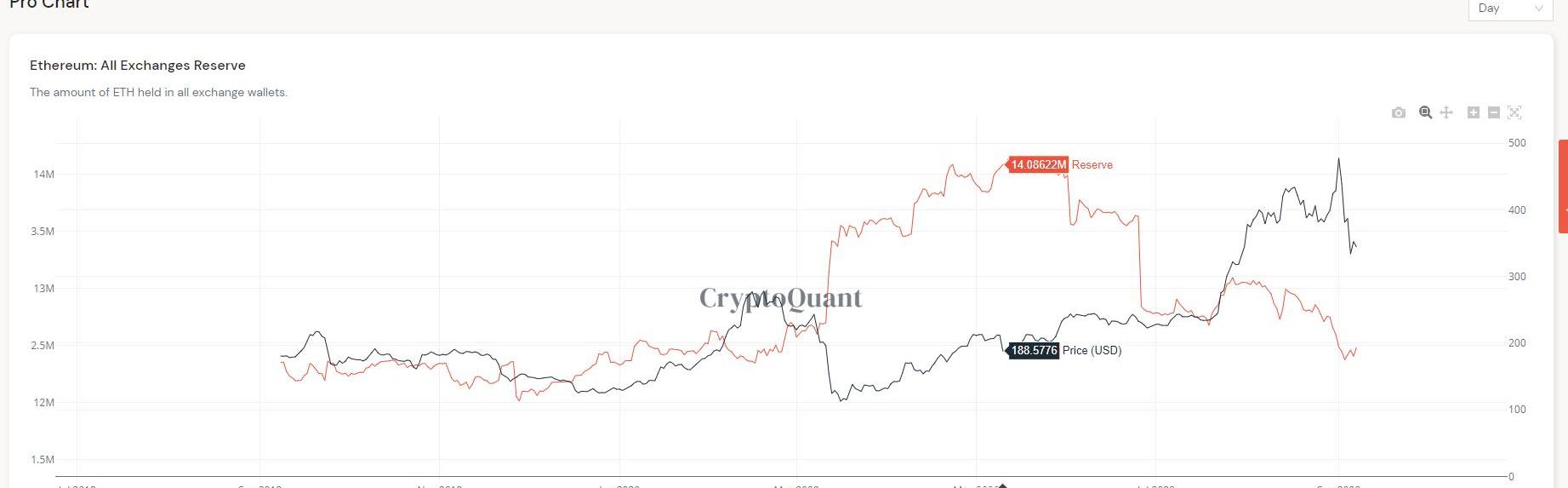

▲紅線為ETH儲備量,黑線為價格

公告 | 火幣全球站開啟IOST新幣提幣業務:據官網公告,IOST主網切換已完成,火幣全球站將于2019年3月14日10:00開啟IOST新幣提幣業務。 IOST主鏈已上線,火幣全球站將不再支持IOST舊幣的提幣,用戶只能提現IOST新幣,用戶需使用IOST主鏈的提幣地址進行提幣。[2019/3/14]

從CryptoQuant提供的所有交易所錢包中的以太坊儲備數量看,5月12日,該數值在141.4億美元,

而到了9月6日,這一數值是124億美元,降低了約17億美元,跌幅為12%。

而根據Tokenview鏈上數據監測,交易所比特幣凈流入量在8月21日達到上漲高點,之后逐漸下降,9月3日達到自8月以來的最低點。9月1日當天交易所凈流入量總體下降63.83%,其中Binance,Bitfinex,Poloniex下降幅度最大。

這些幣去了哪里呢?很多去挖礦了,比如像DeFi聚合收益協議yearn.finance,在9月3日這天,它吸納了超過25萬枚ETH。

不看數據,單從個人感受看,身邊不少人都將ETH和USDT類資產從中心化交易所提到了錢包。比如,Metamask,這款由?ConsenSys團隊開發的去中心化錢包被認為是DeFi玩家必備錢包,可以用來進行以太坊挖礦。在國內,像麥子錢包、ImToken、BitKeepp等也都集成了Uniswap等DEX應用,可以直接用ETH購買新DeFi項目的代幣。

火幣全球專業站暫停EduCoin(EDU)充提幣和交易業務:由于EduCoin(EDU)官方智能合約升級,火幣全球專業站暫停EduCoin(EDU)的充提幣和交易業務。待EduCoin官方升級完成,將在第一時間恢復充提幣業務,后續將以公告形式告知。[2018/5/24]

這一輪DeFi的爆發可能真的把中心化交易所打蒙了。過去1個月,三大交易所瘋狂上線熱門的DeFi代幣,像SUSHI、YFII、YAMV2、PEARL等。火幣幾乎上線所有熱門的DeFi代幣,而OKEx更是夸張的一次上線多個DeFi代幣,幾乎到了搶著上幣,且不加審核的地步,其害怕用戶和資金流失的恐懼可想而知。

上線了這類DeFi代幣也不一定是好事,據說,隨著用戶的大量提幣,有的交易所真的在慌忙中去Uniswap買回超賣的加密貨幣。當然,這是謠傳,沒有證據。

提幣可能還不是很可怕,可怕的或許在于DeFi中的DEX確實對CEX造成了沖擊,Uniswap是最好的例子,它不僅提供加密貨幣間的自由兌換,甚至,它還承接了CEX的新幣發行功能。

今天,Uniswap最大的用戶痛點主要有三點:第一,以太坊手續費太貴;第二,無法掛單交易;第三,沒有衍生品交易。

但是,今天不行不代表明天也不行,二層網絡技術可以解決手續費問題,而UniTrade這樣的項目則能讓交易者使用掛單等中心化交易所的交易體驗,至于像附有杠桿倍率的期貨,Synthetix或許就會在不久之后推出。

因而,CEX不焦慮嗎?那是不可能的。

▲圖片來源:BTCManager

CEX保衛戰,從瘋狂上幣到進軍“挖礦”

一場CEX的保衛戰卻已經打響了。

差不多一個月前,比特幣大V,DeFi“老農民”超級君曾吐槽,瘋狂上線DeFi代幣的CEX并不理性,相反,他們應該搞一個DeFI的流動性理財,或是直接搞平臺幣公鏈,然后在公鏈上搞DeFi。

今天,果不其然,CEX們已經開始“挖礦理財”了。

比如Gate,它在8月份就公告稱,他們要在自己公鏈上搞DeFi。而Bigone,這應該是反映最快交易所,用戶投資USDT,平臺代為進行YFV等DeFi項目的流動性挖礦,可以說是一鍵參與。

而最近,幣安和火幣也上線了所謂的挖礦,其中一種是鎖倉平臺幣及其它幣種,然后參與挖取新的幣種,像BEL或者是ACH,這簡直就是IEO的翻版,與目前流行的流動性挖礦玩法南轅北轍。

就像萬卉在微博所說,CEX通過平臺幣提供“耕作”服務,這與lock-drop或IEO無異。“這將不會為相關的DeFi產品提供任何效用或引導流動性,這只是一個純粹的免費派錢活動。交易所總是贏家。”她說。

實際上,很少有大的交易所真正參與流動性挖礦,雖然大資金參與挖礦有優勢,但無常損失、代幣價格暴跌,甚至是協議安全性都是大資金的隱性成本。

無論如何,隨著幣安和火幣的入局,CEX的流量和資金保衛戰終于在DeFi火了近3個月后開始打響。DEX雖然焦慮,但不等于被革命,想必短期贏家還會是CEX,畢竟,真正自己掌控私鑰的依然是少數人。但是,這一次DEX這種模式真的是有史以來第一次動了CEX的奶酪。

中心化交易所砸盤?也可能是幣圈的次貸危機

今天,朋友圈不少人在呼吁提幣運動,一個理由是交易所數據砸盤,可惜,除了陰謀論外,并沒有任何實質性證據。

那么,DeFi為什么突然就砸盤了呢?這就要理解DeFi這個游戲的本身,按照微博大V,PrimitiveVentures創始合伙人萬卉的梳理,過去一段時間來,公眾看漲ETH2.0,于是用ETH在MakerDAO換取DAI,Compound接著開啟流動性挖礦,ETH和穩定幣作為基礎資產被用來換取COMP,然后,Coinbase上線了MKR和COMP,二級市場開始接盤。往后,各種資產開始被用來連環抵押,套出更多的穩定幣和各種DeFi代幣,循環往復,泡泡不斷膨脹。

等于說,COPM本來可能不值錢,但Coinbase讓它找到了一個價值出口,真的變成了白花花的銀子。

“能讓Party繼續下去有兩種情況1.ETH不暴跌,這樣通過ETH的貨幣派生不會被強制清算,市場上的美元不會被突然抽走;2.各種DeFi代幣持續有新錢進來接盤提高成本。”

很可惜,以太坊在過去一周真的暴跌了,從最高488美元跌至最低308美元。DeFi套娃游戲遭遇了第一波暴跌洗禮。

孟巖在巴比特組織的《財富神話破滅,DeFi正在遭遇“次貸危機”?》中也曾闡述流動性挖礦的風險,其中之一就是基礎資產崩潰。但孟巖也認為,這種情況對DeFi的打擊并不是致命的,清算等于縮表。至少“312”表明,DeFi不僅很快回暖而且暴漲。

“上一波崩盤后,大型主流DeFi項目開始接納一些實體資產進來,不但可以完成DeFi跟實體經濟的對接,更重要的是它的主資產負債表左端的資產越來越復雜和多樣性,那么它可以分散風險。”孟巖說。

DEX和CEX之間的斗爭才剛開始,DEX雖然更符合加密貨幣愛好者的期待,但此輪DeFi泡沫下成長起來的DEX還很弱小,基礎設施還很薄弱,可能還不足以抗衡CEX。但我們還可以說,這將是新時代的開局。

Tags:EFIDEFIDEFCEXdefi幣圈Defi Shopping Stake99DEFI.NETWORKcex幣詐騙套路

免責聲明:本專欄內容概不構成任何投資意見,內容亦并非就任何個別投資者的特定投資目標、財務狀況及個別需要而編制。投資者不應只按本專欄內容進行投資.

1900/1/1 0:00:00盡管在上周末Sushiswap創始人的大量套現導致加密市場出現短時急跌,市場一度信心受挫。但DeFi市場鎖定總價值(totalvaluelocked)仍在不斷創下新高.

1900/1/1 0:00:00今日加密貨幣市場再次出現大面積調整。coingecko數據顯示,DeFi板塊領跌,YFI、UNI、LEND等較大市值的DeFi代幣均出現大幅下跌,24小時跌幅在20%左右;受主流幣也出現不同程度.

1900/1/1 0:00:009月8日,由中國貿促會主辦,中國國際商會、中國服務貿易協會等單位共同承辦的“區塊鏈+服務貿易與應用大會暨中國國際商會區塊鏈創新服務產業委員會成立大會”在京舉行.

1900/1/1 0:00:00上個月11日,YAM推出,僅僅過了一天YAM協議發現漏洞,導致了社區大規模參與的“拯救YAM活動”《YAM的重啟之路》。 一個月之后,YAMv3又要回來了.

1900/1/1 0:00:00要點: 歐盟五國財長呼吁歐盟委員會為穩定幣制定嚴格的規定;財長們表示:為了保持金融市場的穩定,需要進行監管;擬議中的規則可能會影響FacebookLibra項目的推出.

1900/1/1 0:00:00