BTC/HKD+0.31%

BTC/HKD+0.31% ETH/HKD+0.09%

ETH/HKD+0.09% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD+0.01%

ADA/HKD+0.01% SOL/HKD+0.38%

SOL/HKD+0.38% XRP/HKD+0.62%

XRP/HKD+0.62%作者:Gisele

上周,Uniswap發幣并進行巨額空投后,再次引發了市場對流動性挖礦的關注。

而繼Uniswap之后,Aave也即將開始其流動性挖礦。

Aave是以太坊上的借貸巨頭,鎖倉量超過10億美金,位居DeFi市場第二名,市值一路水漲船高,從500名開外,到現在的前30名。

市場中的眾人也高度期待Aave的流動性挖礦,以及其能否接棒Uniswap為挖礦帶來新一輪熱度?

「?Uniswap后,借貸巨頭Aave將開啟流動性挖礦?」

近期,持續了近三個月的流動性挖礦熱潮似乎有疲軟之勢,盡管市場中的新礦越來越多,但新項目的生命周期也愈發地短。

直到Uniswap宣布發幣,向早期參與者空投了1.5億UNI代幣,符合要求的用戶至少可以獲得400UNI,價值超過1000美金。一時間整個加密貨幣行業為此沸騰,流動性挖礦的熱度再次席卷而來。

Uniswap作為以太坊上最大的DEX,也是眾多DeFi項目在流動性挖礦中不可或缺的一環,鎖倉資金量和活躍用戶量都處于頭部地位,所以它自己的流動性挖礦勢必會在一定程度上影響市場的熱度。

數據:Uniswap NFT平臺交易量突破1萬筆:金色財經報道,據Dune Analytics數據顯示,Uniswap NFT平臺交易量已突破1萬筆,本文撰寫時達到10,201筆,當前交易總額為7,969,121美元。Uniswap Labs于去年11月底推出NFT聚合交易平臺,聚合OpenSea、X2Y2、LooksRare、sudoswap、Larva Labs、Foundation和NFT20上的NFT訂單,截至目前OpenSea是該平臺上聚合交易量最多的NFT市場。[2023/5/12 14:59:17]

繼Uniswap之后,DeFi市場中的另一個巨頭項目Aave也有望啟動流動性挖礦。

Aave是于2017年發行的以太坊上的去中心化借貸項目,原名ETHLend,LEND是其治理代幣。

可以預期的是,在不久的將來,Aave社區要進行代幣遷移。屆時,將以100LEND:1AAVE的兌換比例進行代幣遷移。

AAVE代幣總量為1600萬枚,其中,1300萬由LEND持幣者進行兌換,增發的300萬將用于Aave生態系統發展儲備,一部分用于生態激勵,一部分用于安全保障激勵,都是通過挖礦的方式獲得。

關于建議在Avalanche部署Uniswap V3的提案已在鏈上發布:金色財經報道,關于建議在Avalanche部署Uniswap V3的提案已在鏈上發布,將于3月12日開放鏈上投票,3月17日結束投票。此前,該提案已通過Temperature Check。提案發起方Blockchain at Michigan表示,隨著Uniswap V3核心代碼版權商業保護于4月1日到期,在咨詢了Ava Labs團隊后,我們認為這是Uniswap擴展到Avalanche生態系統的適當時機。[2023/3/10 12:54:00]

這就意味著,Aave在代幣遷移之后,也要啟動流動性挖礦了。盡管挖礦規則尚未出爐,但畢竟還是巨頭項目,用戶的期待自然很高。

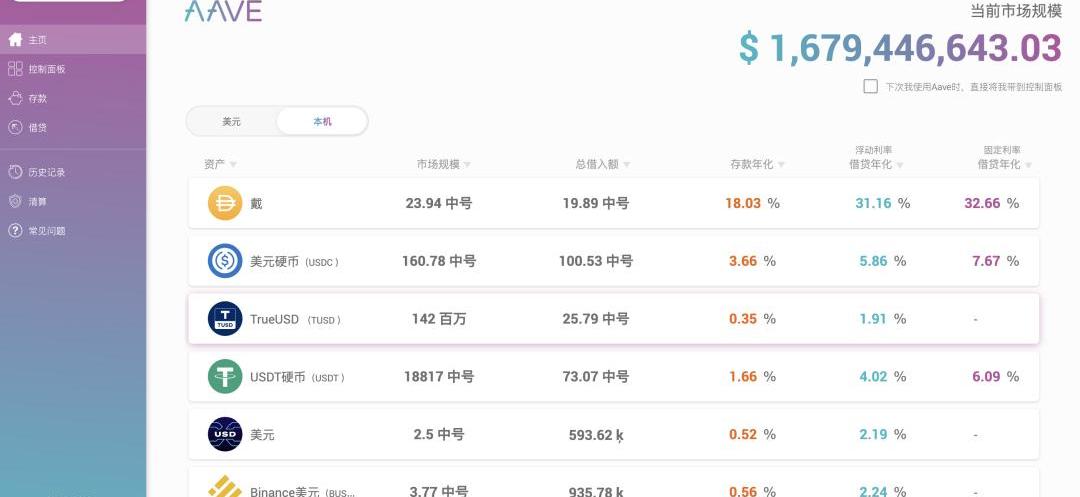

目前,Aave在DeFi市場中的鎖倉量近13億美金,位居第二,僅次于Uniswap。所以大家也紛紛猜測,啟動流動性挖礦之后Aave是否會對整個DeFi市場產生影響。

Uniswap Labs禁止因涉嫌犯罪而使用的錢包地址:金色財經報道,Uniswap Labs通過其合規提供商TRMLabs在過去四個月中阻止了253個加密錢包地址,聲稱它們屬于犯罪分子和黑客或干擾美國政府的制裁。根據軟件開發商和DeFi平臺Yearn核心貢獻者Banteg的說法,Uniswap上的253個地址中約有30個已成為區塊鏈情報公司TRM的“附帶損害”的受害者。(blockworks)[2022/8/22 12:40:46]

「?Aave進階之路,從百倍跌幅到百倍漲幅?」

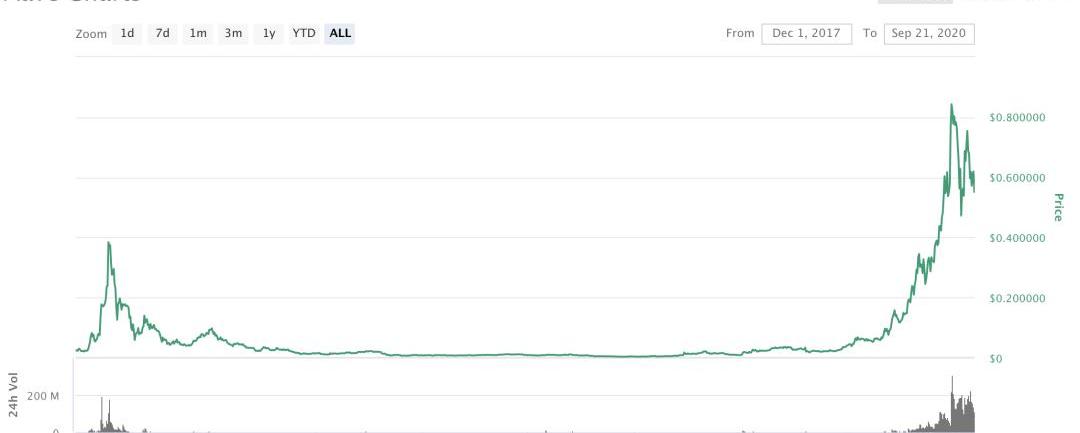

說起Aave或者LEND,很多朋友們的印象都是百倍幣。此時,老韭菜們捧著一把辛酸淚:“你的百倍幣也是我的百倍幣,可惜我是跌幅百倍。”

是的,當今的DeFi巨頭也經歷過至暗時刻,幣價的跌幅曾高達百倍。

2018年,整個加密貨幣市場由牛轉熊,當年1月份LEND的高點是0.37美金,到12月份再看時,最低已經跌至0.0067美金。

那會兒Aave名字還是ETHLend,一個去中心化的點對點借貸平臺,但運營數據比較慘淡,因為點對點訂單撮合的成交效率低下,所以ETHLend的市場空間非常有限。

DeFi Education Fund回應UNI拋售:有一定自主決定權,會在90天內發布年度預算報告:7月15日消息,此前拋售50萬枚獲贈UNI代幣的DeFi Education Fund(DeFi教育基金,簡稱DEF)針對代幣拋售回應稱,鑒于不可預測且瞬息萬變的監管環境,再加上提案中雖然稱會在未來幾年內分配100萬枚代幣,但DEF也有一定的自主決定權,而且DEF大部分費用會以美元計價,因此兌換了一半的代幣為USDC來為運營提供資金支持。拋售當天其銷售額占UNI日交易量的不到5%,因此不太可能對UNI市場價格產生負面影響。另外,DEF表示,將在90天之內發布年度預算。DEF提案作者不在委員會名單中,也不參與委員會的資金使用情況。目前,DEF七位委員會成員中有有四名在DeFi軟件開發公司擔任高級法律職務,其中一位是專注于DAO的公司Reverie的創始人LarrySukernik。[2021/7/15 0:53:07]

在意識到點對點訂單撮合借貸行不通之后,整個團隊痛定思痛,對整個項目發展的方向進行變革,不僅改名Aave,還將核心業務從點對點撮合借貸轉向基于去中心化借貸池的方式。

借貸池的邏輯大致是這樣的:用戶將持有的加密資產存入借貸池,為其提供流動性,可按照1:1的比例獲得atoken憑證,即存入200ETH,既可獲得200aETH,當用戶將atoken還回給借貸池時,可以贖回自己的資產并賺取存款利息;借款人可以將多個抵押資產存入借貸池,從而借得其他資產,還款時,如果所借代幣未達到清算線可還借款和利息,如果達到了清算線,則部分抵押資產將被清算。

OKEx即將上線UNI幣本位保證金永續合約:據官方消息,OKEx將于香港時間9月17日19:00在網頁端、APP端及API正式上線UNIUSD永續合約。據悉,本次UNIUSD永續合約的交易手續費率將實行0手續費率優惠,所有用戶的Taker、Maker手續費率均為0.00%。OKEx已支持YFI、YFII、SNX、SRM多個DeFi概念幣種的永續合約,持續為DeFi投資者提供更多的交易選擇。[2020/9/17]

Aave借貸池設計中非常巧妙的一點是,用戶借款時,需要支付一定比例的借款利息和手續費。其中,一部分手續費用于回購并銷毀流通中的LEND代幣,這就導致LEND的代幣模型是通縮型的,代幣數量將越來越少。

Aave借貸市場

目前,Aave借貸池已經支持包括DAI、USDC、ETH、BAT、KNC、YFI等在內的20種加密貨幣資產。

除了去中心化借貸池之外,Aave團隊還陸續推出了閃電貸和信用貸。

閃電貸是Aave的發展中比較有開創性的產品。大部分用戶對閃電貸都非常陌生,因為它的目標用戶是金融產品的開發者,并不適用于普通用戶使用。

閃電貸也叫無抵押貸款,用戶只要在一個區塊內同時完成借款和還款及利息的動作,就能成功套利。也就是說,用戶需要在13秒內同時完成借出資金和歸還全部資金以及支付利息的動作,這筆交易才算成功,如果中間有一個環節未完成或出錯,這筆交易都將失效。

閃電貸使用案例

閃電貸的出現給了借貸很多想象空間,讓金融產品開發者在無需資金的情況下,利用閃電貸創造套利工具或再融資工具,構建金融產品。在某種程度上這降低了開發門檻,同時最終也是讓終端的用戶受益。

除了閃電貸之外,Aave的另一創新性產品是信用貸。流動性提供者可以將信用額度授權給他們信任的人,或者也可以將信用額度授權給一個特定的智能合約,從而賺取額外的手續費。

此前,Aave通過鏈上智能合約+鏈下法律合約的形式,向中心化交易所DeversiFi發放了第一筆無抵押信用貸款。這種信用貸的方式可以提高流動性資金的使用效率,DeFi+實體公司的組合也被社區認為是探索DeFi出圈的重要一步。

從Aave借貸協議、去中心化借貸市場、閃電貸,再到信用貸,Aave一直在探索DeFi市場中更多的可能性。幣價也不負眾望,一路水漲船高,從0.064美金,最高漲到0.84美金,漲幅超過百倍。

而Aave不僅得到了市場認可,還獲得英國金融行為監管局FCA頒發的電子貨幣機構許可證,這就意味著Aave可以合規發行數字現金替代品和提供支付服務。

在此之前,加密貨幣行業只有兩家公司得到了FCA的許可認證,全球最大的交易所Coinbase和英國金融科技銀行Revolut,可想而知其含金量有多高。

「?Aave的流動性挖礦能掀起熱潮嗎??」

Aave作為DeFi領域中最大的項目之一,屆時,其流動性挖礦能否推動DeFi熱度我們尚未可知。

有用戶鑒于此前Curve發幣的經驗,表示擔憂:Curve剛發幣時多風光啊,一上線市值就達到900多億美金,直接超過了以太坊的市值,現在還不是一地雞毛了嗎?Aave會不會像Curve一樣慘淡收尾?

Aave的流動性挖礦光景會如何,屆時市場會給我們答案。可以肯定的是,Aave一定不會像Curve一樣。

因為Aave的代幣早在2017年就上線了,已經經歷過一輪牛熊市場的洗禮。即便后續啟動流動性挖礦,也只是增發了一小部分代幣,從泡沫程度來說,遠遠不及Curve。

而Aave作為借貸協議的頭部項目,鎖倉量近13億美元,核心業務已經形成規模并且穩定。其啟動流動性挖礦時,還需要考慮具體的市場環境。

此外,據了解,Aave中只有增發的300萬代幣用于挖礦,僅占總量的18.75%。也有不知情的用戶問,Aave已經發展得這么好了,還需蹭流動性挖礦的熱度嗎?

在團隊最開始的信息披露中,增發的這部分代幣是因為此前用于激勵生態系統發展的代幣已經消耗完了,團隊才考慮到要增發新的代幣,增發的這部分代幣將用作安全保障激勵和生態系統激勵。

安全保障激勵是用戶將通過抵押AAVE做擔保,來預防借貸過程中可能出現的資不抵債問題。而生態系統激勵則和目前市場中的挖礦項目類似,用戶通過在Balancer中做市來挖礦,或在Aave借貸池中借款或貸款來獲得挖礦獎勵。

所以,Aave的挖礦和市面上的挖礦項目有一定的區分之處。現在的共識是大家都覺得DeFi會崩盤,只是不知道什么時候崩盤。

從Uniswap的挖礦熱度來看,短時間內似乎是安全的。但是,如果Aave啟動流動性挖礦時,市場已經岌岌可危的話,即便Aave屬于DeFi龍頭,也很難以一己之力撼動市場。

本文為DeepChain深鏈(ID:deepchain-eva)原創,旨在傳遞行業信息,不構成任何投資建議。未經授權禁止擅自轉載。

內容概述: 1、根據美國貨幣監理署發布的最新指南,美國聯邦持牌銀行現在可以為穩定幣發行方持有儲備金;2、據美國貨幣監理署代理署長布萊恩·布魯克斯在一份聲明中稱.

1900/1/1 0:00:00形勢急轉直下,被視為區塊鏈世界最有前途的DeFi遭遇滑鐵盧。不到一周,《DeFi大作手回憶錄:如何5天賺500萬美金》中的財富密碼Sushi從發文時的10美元跌至不足3美元,跌幅70%.

1900/1/1 0:00:009月5日,“2020CHAINSIGHTS全球區塊鏈與數字金融峰會”在海南舉行,我受邀出席峰會,發表了主旨演講《DeFi:開啟可編程金融新紀元》.

1900/1/1 0:00:009月6日中國用戶發起“提幣”運動,雖然聲勢大于實質,但數據顯示中心化交易所的ETH等存量正在暴跌。CEX們開始慌忙防御,真正的全面戰爭將到來.

1900/1/1 0:00:001、區塊鏈是信息化數字化發展到一定階段之后出現的一種反邏輯反常識的技術體系結構。傳統的信息化數字化,都在追求高效率、低損耗.

1900/1/1 0:00:00在過去的十年中,比特幣的用例有了很大的發展。對于許多投資者來說,在加密市場和諸如比特幣之類的資產上進行適當的風險敞口對沖非常有用,尤其是與傳統資產如標準普爾,黃金等相比時.

1900/1/1 0:00:00