BTC/HKD+3.49%

BTC/HKD+3.49% ETH/HKD+3.86%

ETH/HKD+3.86% LTC/HKD+6.73%

LTC/HKD+6.73% ADA/HKD+5.33%

ADA/HKD+5.33% SOL/HKD+2.86%

SOL/HKD+2.86% XRP/HKD+3.86%

XRP/HKD+3.86%DEX龍頭Uniswap發幣后,1.1億個UNI已被無償空投,最高價值近10億美元。

這恐怕是人類歷史上規模最大的、最高效的、非政府主導的“撒錢行為”,不少投資者驚呼,“如果這都不算區塊鏈革命,那什么是”。

的確,Uniswap這輪大力度空投,幾乎讓所有與Uniswap發生過交互的18萬個地址,都拿到了400個UNI——最高價值3560美元的大紅包——比美國政府在新冠疫情期間的救濟資金還要多,整個幣圈為此狂歡。

隨著空投進入尾聲,狂歡過后也出現了很多后遺癥,有人因沒資格領取UNI而嫉羨,有人因賣早了而后悔,也有人沉浸在“價值投資是否已過時”的迷茫中,瘋狂過后如何收場?

1、Uniswap,10億美元的空投狂歡

9月17日,Uniswap協議管理代幣UNI正式在以太坊主網上發布,以太坊地址0x1f9840a85d5af5bf1d1762f925bdaddc4201f984。

UNI代幣面世以后,OKEx等頭部交易所迅速反應,紛紛上線UNI現貨交易對,OKEx甚至在同一時間還上線了杠桿交易、永續合約交易。

CoinShares:上周數字資產投資產品交易額為10億美元,同比下降55%:8月22日消息,據CoinShares報告顯示,上周數字資產投資產品凈流出870萬美元,比特幣投資產品凈流出1530萬美元,以太坊投資產品流入290萬美元,做空比特幣的投資產品的資金凈流入20萬美元。此外,上周數字資產投資產品交易額為10億美元,為今年第二低的交易額,同比下降了55%。[2022/8/22 12:41:21]

UNI初始供應量為10億枚,其中,60%將分配給Uniswap社區成員,21.51%分配給團隊成員,17.80%將分配給投資者,0.69%將分配給顧問。最初,UNI可以通過4個流動性挖礦池獲得,在最初的30天治理寬限期后,UNI持有者可以投票增加更多的池。

根據Uniswap的代幣分發協議,只要與Uniswap智能合約發生過交互的以太坊地址,在主動申領之后,都能獲得400枚UNI空投。

DuneAnalytics最新顯示,截止9月21日,已有112,703,266UNI被成功申領,182,931個地址成功收到UNI代幣,如果按照最高價8.9美元計算,這筆錢接近10億美元。

Do Kwon提議重建Terra生態并發行總量為10億的新LUNA代幣:金色財經消息,Terra創始人Do Kwon在Terra論壇發布了重建Terra生態計劃,并且提出了要發行10億枚新的LUNA幣。這10億枚中,4億分配給UST脫錨前一刻的LUNA持有人,4億給UST持有人,1億給原Terra鏈停止的那一刻LUNA持有人,1億保留為未來生態發展做準備。除了第三部分的1億,其他三部分都將在網絡重新啟動時處于質押狀態。未來新LUNA的年通脹率可以被設置在7%。目前該提案正在社區討論中。[2022/5/14 3:15:28]

投資者們這場空投大戰中獲益匪淺,紛紛曬單。

Etherscan數據顯示,Uniswap本次領取空投最高數量的地址約有115萬枚UNI代幣,最高價值1023.5萬美元。排名第二的地址擁有約91萬枚UNI代幣,最高價值809.9萬美元。

截止9月17日16時,0xd03f3e6開頭的以太坊地址獲得1,158,433.53個UNI空投,時價391萬美元,另有22個地址UNI空投量在10萬枚以上,空投量在1萬枚以上的地址有175個,而有6,690個地址獲得UNI空投量在1,000枚以內。如果按照UNI最高價8.9美元計算,這些空投都價值不菲。

彭博分析師:Purpose旗下比特幣ETF基金AUM周五將達到10億美元:2月21日消息,僅用了兩天的交易時間,北美第一只比特幣ETF基金的資產管理規模(AUM)就超過了4億美元,并且有望進一步提高。彭博分析師Eric Balchunas預測Purpose旗下的這只比特幣ETF基金AUM將在周五達到10億美元。(CoinTelegraph)[2021/2/22 17:37:54]

在此過程中,一些項目地方的地址也獲得了大量空投。

例如,Sushiswap官方就發推稱,感謝Uniswap提供的13萬UNI代幣,按照目前的市場價格,這筆錢可以為Sushiswap開發團隊提供幾個月的資金支持,感謝所有Sushi愛好者。

此輪代幣空投至少引發兩個結果。

首先,導致了大量用戶去鎖定質押,鏈上轉賬的擁堵情況明顯,gas費用上漲至500Gwei,等待打包交易數量近20萬。

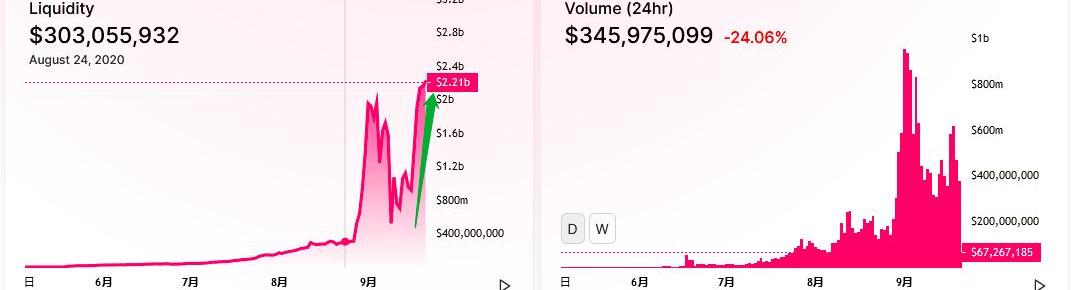

其次,Uniswap在9月17日宣布UNI空投之后,鎖定資產價值10億美元躥升至22億美元,一舉拿下了此前被Sushiswap奪走的失地,重新DeFi項目鎖倉量的鐵王座。

以太坊上已有十個DeFi協議的鎖倉量超過10億美元:據歐科云鏈OKLink數據顯示,截至今日10時,以太坊上DeFi協議總鎖倉量約合369.4億美元,環比上升8.16%

此外近日Badger DAO和1inch的鎖倉量有顯著上升,當前鎖倉量分別為11億美元和10.7億美元,Badger DAO鎖倉量近24小時漲幅達60.33%。這也讓以太坊上鎖倉量超過10億美元的協議數量達到十個。[2021/1/29 14:18:10]

雖然,Uniswap為近20萬的幣圈投資者帶來了巨大收益,但是同時也留下了后遺癥,即隨著空投進入尾聲,有人因沒資格領取UNI而嫉羨,有人因賣早了而后悔,也有人沉浸在“價值投資是否已過時”的迷茫中。

2、UNI空投后遺癥:嫉羨、后悔與迷茫

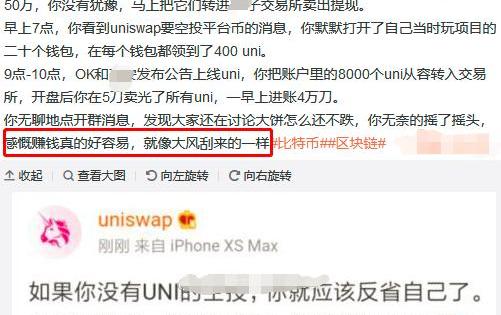

“錢不是賺的,錢都是大風刮來的。”UNI空投之后,這樣的聲音在幣圈突然增多。

“有些人領到空投之后第一時間就賣了,也不關注它以后會不會漲起來,錢拿到手再說。落袋為安也沒錯”。DeFi資深圈資深玩家小小明表示這樣說道。

但是,當第二天早晨看到UNI最高點已翻倍時,小小明后悔不迭,“空投400個UNI一開始賣只能賣8000多塊錢,現在賣就是14000多塊了,這個誰又能想到了。”

數據:近10億美元已轉移至Sushiswap:根據FTX創始人Sam Bankman Fried(@SBF_Alameda)轉發的推文,在Sushiswap出現之前,Uniswap大約有3億美元的流動性。目前約有5.34億美元,而有近10億美元轉移到了Sushiswap。[2020/9/10]

更有甚者,在看到Uniswap這種賺錢方式時,有投資者的信仰開始動搖,認為“持有比特幣才能賺幾個錢啊”。

“持有比特幣才能賺幾個錢啊,擼羊毛一天賺幾個比特幣,持有比特幣幾個月了,沒一個空投值錢。有的項目擼羊毛擼了一年,還比不上別人一個空投的市值。價值投資,在幣圈來說現在就是一個笑話。”

在經歷過UNI空投之后的幣圈投資者夏天陽這樣說道。

當然,像小小明與夏天陽這樣的投資者,還是非常幸運的,他們至少是賺錢的。

而另一位DeFi投資者田欣平就陷入了“尋找下一個羊毛”的陷阱。

田欣平表示,“錯過了這次Uniswap的空投,太遺憾了,于是就開始在各個DeFi項目中擼羊毛。”不過,機會總是有限的,田欣平在后來的反復操作中,消耗了大量手續費。

“在以太坊上操作5次,500美金就沒了,看到頭礦發布,就像沖進去,一來二回的操作,一萬塊手續費沒了,但只挖到了3000塊。”田欣平說道。

羊毛沒薅到,卻損失了大量手續費,田欣平陷入了迷茫。

田欣平的經歷正如微博博主“超級比特幣”所總結的那樣,“一激動把幣打到合約地址,USDT可能還好說,但不少朋友打過去的是ETH;頭暈腦脹,原本添加流動性,卻反復在兌換,浪費手續費5000USDT”。

DeFi為我們帶來了什么?空投?流動性挖礦?暴富?空降的市值前十的DEX?還是田欣平們的迷茫?也許都不是,這一切或許都是表象。真正值得我們關注的,也許是DEX為整個行業所帶來的變化,和與CEX的結合。

3、瘋狂過后,何去何從?

DuneAnalytics給出的一張統計圖上,我們發現了一個極為驚人的事實,即與2019年同期相比,DEX的月成交量漲了100倍。

我們以2019年9月份的數據為例,全網DEX成交量為2.81億美元,2020年9月份截止20日,這一數據為179.82億美元,預估整個9月份成交量將達到280億美元左右,是2.81億的100倍。

此外,DEX范疇,最為火爆的項目有13個,分別是Uniswap、Curve、Balancer、0x、Kyber、dYdX、Synthetix、IDEX、BancorNetwork、Oasis、Loopring、DDEX、GnosisProtocol。

這些DEX過去24H的成交額為7.63億美元,過去7天的成交額為60.83億美元,過去30天的成交額為229.10億美元,相比之下,一年前的今天,全網DEX月度成交額只將將維持在2億美元左右。

這其中,又Uniswap成交量占比超過50%。

8月30日晚間,當Uniswap成交量首次超越頭部交易所時,創始人HaydenAdams在推特上稱,“Uniswap24小時交易量有史以來首次高于Coinbase。Uniswap24小時交易量超過4.26億美元,CoinbasePro24小時交易量超過3.48億美元,很難形容這有多瘋狂”。

是不是意味著CEX從此被淘汰出局!

當然不是至少目前來看,DEX尚且存在“缺乏易用性、用戶支持度低、缺乏沒有專業交易、手續費過高、大部分DEX流動性和采用率低”等等一一系列問題。

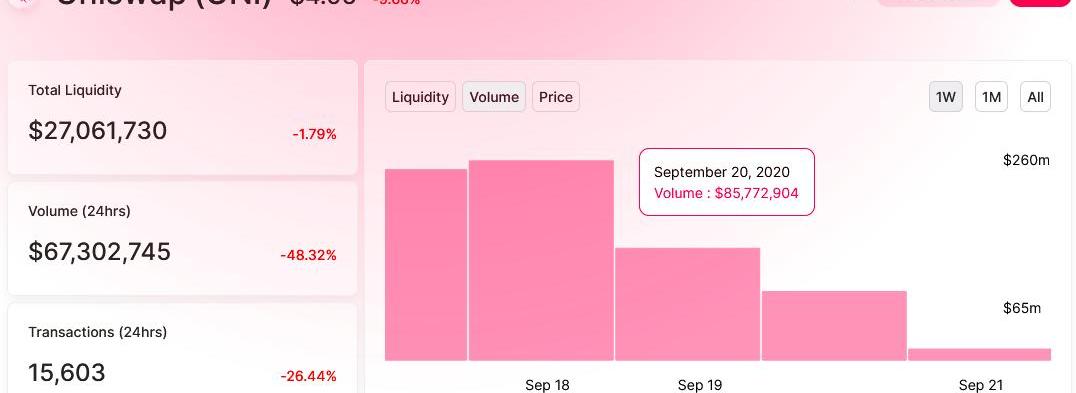

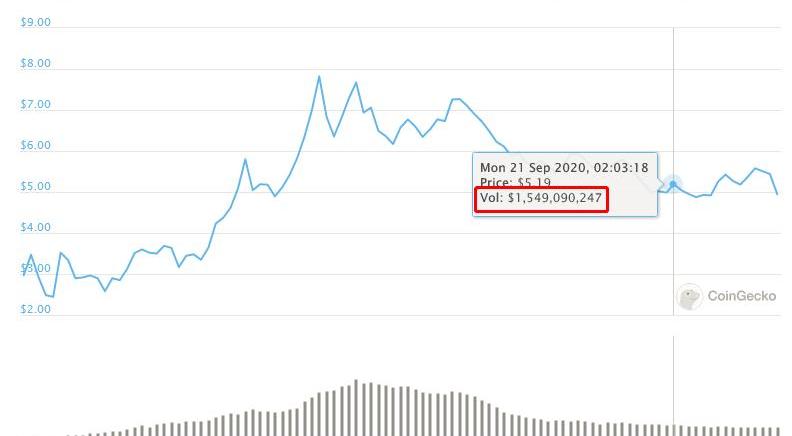

僅以Uniswap本家代幣UNI為例,在Uniswap上9月20日當天成交量為8577萬美元,而在CEX上成交量為15.49億美元。也就是說,大部分用戶與成家依然發生在去中心化交易所。

就像萊比特礦池創始人江卓爾在微博中所認為的那樣,“如果CEX沒有全面被禁,DEX只能是CEX的補充,DEX去中心化帶來兩三個數量級的效率下降,是金融所不能容忍的。”

凡此種種,雖然Uniswap這樣的DEX勢頭迅猛,在無法做符合中心化世界的規則情況下,必然無法無限擴張,在一波10美元空投之后,瘋狂過后,仍要回歸冷靜。

Tags:UNISWAPUniswapDEXCommunity NodeMojitoSwapuniswap幣Cryptoindex.com

北京時間今天10點,DeFi流動性挖礦項目SushiSwap官方宣布,完成總價值1400萬美元的SUSHI代幣回購.

1900/1/1 0:00:00??SUP是MOV超導的價值捕獲Token,是MOV的重要組成部分,SUP將擁有MOV超導的治理權,在未來可以決定超導協議交易手續費率,決定超導協議流動性池的上線/下線.

1900/1/1 0:00:00Libra協會已聘請前匯豐銀行歐洲負責人JamesEmmett擔任該協會子公司LibraNetworks的負責人.

1900/1/1 0:00:00DeFi最近兩個月已經爆火了,但過高的手續費也暴露了以太坊的缺陷。既能解決性能問題又具有龐大生態系統的項目,可能就屬Polkadot了。本期金色硬核關注測試版Polkadot——Kusama.

1900/1/1 0:00:009月2日,根據defipulse.com數據顯示,DeFi的鎖定的資產已經達到了94.4億美元,創下歷史新高。過去3個月,這一數值增長了將近10倍.

1900/1/1 0:00:00據TheBlockCrypto9月22日報道,正在為YieldFarming建立一個去中心化金融聚合器的APY.Finance,已經籌集了360萬美元的新資金.

1900/1/1 0:00:00