BTC/HKD+0.7%

BTC/HKD+0.7% ETH/HKD+0.41%

ETH/HKD+0.41% LTC/HKD+1.08%

LTC/HKD+1.08% ADA/HKD-1.1%

ADA/HKD-1.1% SOL/HKD+2.34%

SOL/HKD+2.34% XRP/HKD-0.38%

XRP/HKD-0.38%來源:加密谷,作者:Su?Zhu

今天,我將剖析中心化和去中心化金融中的保證金交易。我注意到市場參與者在過去和現在是如何尋求使用這些產品的,和它們的相對優勢和局限性,以及它們今后可能如何發展。

CeFi的保證金交易

如果說現貨交易是用一種資產換取另一種資產,以便在沒有任何杠桿的情況下立即交割,那么保證金交易就是簡單的現貨交易,只是資產一直沒有結算。

舉個例子:

現貨

愛麗絲從鮑勃那里買入100個BTC,每一個BTC的價格是10,000美元;鮑勃交付100萬美元換取100個BTC,交易完成。

保證金

Alice從Bob那里買了100個BTC,每個BTC的價格是10000美元;Bob沒有交付100萬美元,而是為未交付的余額支付了一些美元的利息,并可能收到一些BTC的利息。

火幣全球站“全球觀察區”今日上線GRT:據官方公告,火幣全球站“全球觀察區”定于2020年12月18日上線GRT(The Graph)。具體安排如下:1.12月18日08:30開放 GRT 的充幣業務;2.12月18日充值量滿足市場交易需求后開放GRT幣幣交易(GRT/USDT、GRT/BTC、GRT/ETH);3.12月19日10:00(GMT+8)開放GRT的提幣業務。[2020/12/18 15:38:11]

最早成功提供保證金交易的交易所是Bitfinex。它允許用戶提供BTC、美元和其他資產,供保證金交易者利用進行保證金交易。

用戶可以在三個錢包之間轉移他們的資金,Exchange是現貨交易,Margin是用他們的資金作為抵押品進行保證金交易,Funding是將他們的資金作為資產提供給其他交易者進行保證金交易。Bitfinex從Funding錢包中的資金所獲得的利息中抽取15%作為他們的手續費。

微比特礦池觀察者模塊功能升級:據ViaBTC官方消息,微比特礦池已對觀察者鏈接模塊進行全新優化,觀察者支持權限已劃分為“用戶面板、礦工管理、收益記錄、資產”4項板塊,用戶可以靈活配置各觀察者的查看權限,用戶面板為默認開通,其它三項可自由選擇,同時滿足了用戶個性化與隱私性設置需求。

持有觀察者鏈接用戶可以查看賬號所有者的設定的算力、礦機、收益等數據,方便為賬號所有者監控算力表現等。

微比特(ViaBTC)礦池為全球第五大 BTC 及第一大 BCH 礦池,服務用戶達100萬以上,覆蓋130個國家與地區。[2020/10/22]

最終,其他現貨交易所也紛紛效仿,如今Binance、Huobi、Okex等交易所的保證金交易已經非常普遍。保證金交易對現貨做市商特別有用,因為他們可以以更有效的資產負債表的方式在現貨市場上顯示報價。他們不必在每個交易所都保留大量的BTC和美元,而只需保留一些抵押品,然后進行保證金交易。如果頭寸太大,做市商可以發送保證金交易的空頭部分,并要求或結算頭寸,以獲得多頭資產。從本質上講,保證金交易是一種現貨交易,它仍然沒有結算,但可以隨時結算。

幣情觀察室 | 這樣做空就對了,最經典的5種見頂形態:11月21日16:00,金色盤面邀請實盤大V保羅大帝做客金色財經《幣情觀察室》,親授《幣圈技術面投資21講》之第14講,《這樣做空就對了,最經典的5種見頂形態》,敬請關注,欲進群觀看直播掃描海報二維碼報名即可![2019/11/21]

值得注意的是,所有這些中心化解決方案都繼續遵循Bitfinex的框架,將行動分割到三個不同的錢包中。這意味著,如果你在保證金上做多BTC/USD,你要支付借入美元的利息,但不會收到BTC的利息。相反,如果你在保證金上做空BTC/USD,你支付的是BTC的利息,但沒有收到美元的利息。

為什么會這樣,錢去了哪里?實際上,交易所是每筆交易的實際對手方。它扮演著中間人的角色,在“要求報價”的基礎上,撮合借款人(已將資金投入融資錢包的用戶)和借入者(發起融資交易的交易員)。對于其他所有人來說,他們并不是這個活動的參與者。活動是點對點交換,不是點對池。理論上,無良交易所可以利用現貨余額中的資金,將其借給自己的保證金交易員。如果他們這么做了,那么他們實際上是在和自己的貸款人競爭收益。

動態 | TokenInsight 發布 ARK 項目風險提示報告:經濟模型有待觀察:TokenInsight 發布了 ARK 項目的評級報告。ARK 致力于打造一個提供區塊鏈定制服務并實現跨鏈交互的通用平臺。該項目希望為 DApp 開發者提供定制服務,其 DApp 將運行在獨立于 ARK 的區塊鏈上,并通過 ARK 的“智能橋”實現跨鏈交互。TokenInsight 認為,ARK 項目主網雖已于 2017 年 3 月上線,但目前區塊中交易量較少,項目當前的生態建設仍有待完善,經濟模型對項目發展的激勵作用有待進一步觀察。綜上,TokenInsight 發布 ARK 評級結果:B,展望穩定。[2018/9/30]

DeFi的保證金交易

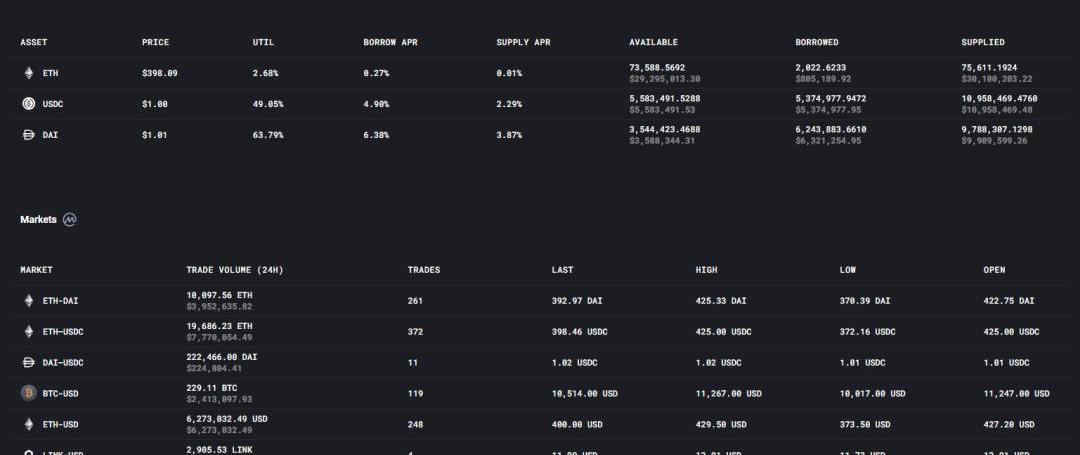

DeFi中第一個成功的保證金交易應用是Ethereum上的dYdX。與中心化交易所的RFQ融資模式不同,dYdX采取的方式是平臺上所有資產的借貸和供應都有利息。

換句話說,不存在三個不同錢包的區別。如果你只是簡單地將ETH、USDC或DAI存入平臺,你會立即開始計息。如果您存入ETH,然后購買ETH/DAI,那么您將開始收到您購買的額外ETH的利息,并在您借用的DAI上支付利息。

在上面的截圖中,我們看到,利率是:

ETH:0.01%存款利息,0.27%借貸利息

USDC:2.29%的存款利息,4.90%的借款利息。

DAI:3.87%的存款利息,6.38%借貸利息。

與RFQ方式的利率不同,理論上不存在買賣差價,因為所有資產都有資格獲得利息,所以總會存在差價。例如,在ETH上,有大量的供應,但很少有借貸需求。因此,少量的利息必須分攤到一個龐大的供應者池中。

這種池對池式的保證金交易方式有無數的優勢

你可以用你的資產來啟動你自己的保證金交易同時還能得到利息。無需將資金轉移到Funding錢包中,在那里,資金必須保持無抵押狀態,您才能獲得收益。

您可以通過協議驗證您是否獲得了正確的利息金額,并且沒有任何利益被拿走。

也許最重要的是,如果您看空而市場其他部分看漲,那么您將因為愿意做空ETH/USDC和ETH/DAI而獲得相應的利息。相反,在中心化交易所對同一貨幣對進行保證金做空,只會給您帶來利息,但不會給您支付任何利息。

不需要注冊賬戶,也不需要與其他方分享用戶個人信息。

其缺點是

資產必須在協議或附近可用。如果沒有一個中央機構來促進初始流動性,或者在臨時的基礎上,就會出現先有雞還是先有蛋的問題。可組合性對于獲取其他DeFi協議上的資產并讓保證金交易者能夠使用很重要。

與此相關的是,費率可能會根據利用率而大幅波動。幾筆大宗交易可以迅速推高現有借款人的利率。

清算費用較高,因為倉位會被清算到目前流動性較差的現貨市場。

如果用戶遷移到DeFi的趨勢繼續下去,可以想象,

很快DeFi現貨市場就會與CeFi市場持平,甚至比CeFi市場的流動性更高。那么,保證金交易商可能會將DeFi保證金交易視為CeFi越來越可行的替代方案--這反過來又會迫使CeFi交易所將DeFi流動性加入到自己的金融市場中。在這個世界下,不同的CeFi市場成為連接DeFi基礎市場的橋梁,用戶可以決定最終喜歡哪一個級別的流動性互動。

隨著「Swap系」數量越來越多,DeFi項目「暴雷」、「跑路」的事件也在增多。面對社區對于DeFi項目風險的擔憂,很多項目方都選擇了進行合約審計,或是為了自證清白,或是為了取信于投資人,有時,D.

1900/1/1 0:00:00停擺超過1個月后,Yam項目與社區一起完成了復活計劃。9月19日,「紅薯」又帶著新農田回來了。只是,僅僅1個月里,市場已經變了天.

1900/1/1 0:00:00本文來源:第一財經網,作者:呂倩9月8日,服貿會上,包括經濟學家、區塊鏈技術創業者、以及相關產業鏈企業方暢談區塊鏈落地場景與深度應用,以及該過程中仍面臨的困難與挑戰.

1900/1/1 0:00:00自然,也和很多其它事物一樣受到了人類技藝的模仿,從而可以創造出人造動物……被稱作“共和國”或者“國家”的龐然大物利維坦,正是這種技藝創造出來的.

1900/1/1 0:00:00摘要:歐盟副主席不希望排除加密貨幣;德國規范比特幣ATM機;Sushiswap完成遷移;PlusToken骨干成員被公訴;深圳市四大行部分員工收到數字貨幣內測邀請碼.

1900/1/1 0:00:00在去中心化金融領域中觀察到的快速流行和投資增長,已在DeFi和與挖礦相關代幣的價格圖表上反映出,其中與挖礦相關代幣包括Yearn.finance、Aave以及一些其他飆升至2020年新高的代幣.

1900/1/1 0:00:00