BTC/HKD-0.6%

BTC/HKD-0.6% ETH/HKD-2.34%

ETH/HKD-2.34% LTC/HKD-2.32%

LTC/HKD-2.32% ADA/HKD-1.33%

ADA/HKD-1.33% SOL/HKD-2.14%

SOL/HKD-2.14% XRP/HKD-2.89%

XRP/HKD-2.89%本文來源:區塊鏈大本營

原文作者:AlbertoCuestaCa?ada

翻譯:火火醬

由于所有已部署合約都有24KB的硬限制,所以除了少數極其簡單的應用程序外,其他所有的Ethereum應用都是由多個智能合約組成的。

如何才能確保各智能合約間的安全協作呢?

在將代碼分解為多個可操作的合約后,我們便會發現有的合約中的函數需要通過另一個合約才能進行調用。

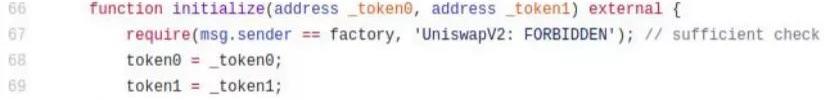

例如,在Uniswapv2中,只有合約工廠可以對UniswapPair進行初始化。

對于Uniswap團隊來說,只需要稍微檢查一下就可以解決的問題對于很多其他項目來說,卻需要從頭開始重新編寫調配解決方案。

在了解問題和開發模式的過程中,我們深入理解了如何借助多個智能合約來構建應用程序,從而使Yield更加健壯且安全。

DeBank錢包Rabby:Swap智能合約存在漏洞,建議盡快撤銷Rabby Swap批準:10月11日消息,DeBank錢包Rabby發推稱,其Rabby Swap智能合約存在漏洞,請用戶撤銷所有鏈上的Rabby Swap批準。目前團隊正在解決問題。

此前據Supremacy安全團隊監測,DeBank錢包Rabby的Swap Router疑似存在一個漏洞,可任意轉移用戶資產,建議盡快取消對Rabby的授權。攻擊者地址為0xb687550842a24d7fbc6aad238fd7e0687ed59d55。[2022/10/11 10:31:18]

在本文中,我們將借助幾個知名項目中的實例來深入分析智能合約的調配方式。希望大家在讀完本文之后可以對照自己項目的需求,選擇出最適合自己的方法。

背景知識

前文提到,我們首先要把項目分解成多個智能合約,這是出于技術和精神兩個層面的限制要求。

技術限制源于2016年11月發生的一項改變。當時,Ethereum主網實施了SpuriousDragon硬分叉。此舉將已部署的智能合約的大小限制在24576字節以內。

Risk Harbor宣布為Anchor和UST推出自動化跨鏈智能合約風險和脫鉤保護:Risk Harbor宣布為以太坊上的儲蓄協議Anchor和Terra穩定幣UST推出自動化跨鏈智能合約風險和脫鉤保護。針對Anchor智能合約風險,Risk Harbor利用Terra創建的Eth Anchor橋來檢查aUST到UST的可贖回性。如果贖回能力明顯低于預期,用戶將被允許把他們的aUST換成另一種穩定幣衍生品,如cUSDC、yvDAI等。為了預防UST脫鉤損失,RiskHarborh會在Uniswapv3上檢查1小時內wrappedUST到USDC的時間加權平均價格(TWAP)。如果該價格低于預定的損失閾值,索賠是有效,Risk Harbor將允許UST持有人將他們的UST換成USDC。否則,索賠無效。[2021/8/26 22:38:27]

在沒有此項限制時,攻擊者可以在部署智能合約期間進行無限次的計算。此舉雖然不會對存儲在區塊鏈中的數據產生任何影響,但卻是一種針對Ethereum節點的拒絕服務攻擊。

由于當時的區塊gas限制無法支持這種規模的智能合約,所以這項改變當時并沒有受到重視:

北卡羅來納州參議院通過法案 鼓勵采用和研究區塊鏈技術及智能合約:據官方消息,6月15日,美國北卡羅來納州參議院一致通過法案并創建了創新委員會,旨在研究區塊鏈技術和智能合約,從而為全州未來的增長\"提供法律和監管的清晰度\"。[2021/6/16 23:40:17]

“該解決方案為儲存在區塊鏈中的對象大小設置了最高上限,并使其略高于當前gas上限值”

在DeFi大爆炸之前,我們為Yield編寫了2000行智能合約代碼,部署后的代碼加起來接近100KB,審核員完全沒有覺得項目過于復雜。

但我們仍需把解決方案分解為多個合約。

復雜性和面向對象程序設計

將區塊鏈應用分解為多個智能合約的第二個原因與技術限制無關,而是與“人”的精神限制有關。

在特定的時間內,我們大腦中能儲存的信息量是一定的。相比于處理單一且涉及面廣的大問題,人們在處理多個相互間存在關聯的小問題時表現會更好。

實際上,Object-OrientedProgramming可以提高軟件的復雜性。通過定義代表某種概念的“對象”,并將變量和函數看作該對象的屬性,開發人員能夠在心里更好地描畫和理解需要解決的問題。

動態 | 超級比特幣SBTC宣布暫停激活智能合約:超級比特幣SBTC官方發布公告稱,由于激活智能合約過程中出現代碼與礦機不兼容的情況,如果繼續激活智能合約可能存在不可預知的風險。為確保廣大社區用戶的利益,經團隊研究,作出暫停激活SBTC智能合約的艱難決定。超級比特幣團隊將繼續推進激活SBTC智能合約,預計將在一個月內重新激活。在此過程中,團隊會積極維護社區用戶利益,盡最大可能保障投資者的潛在權利。[2018/7/24]

Solidity在合約層面使用了面向對象的編程技術。我們可以將合約看作是一個具有變量和函數的“對象”,在腦海中將復雜的區塊鏈應用程序想象成多個合約的集合,每個合約代表一個單獨的實體。

例如,在MakerDAO中,每種加密貨幣都有單獨的合約,此外還有記錄債務的合約、表示債務和外界間網關的單獨合約等等。我們不可能將所有內容都編寫在同一個合約中——即使可能,也會異常困難。

把一整個大問題分解成具有內在聯系的多個小問題可以幫助我們更快地找出解決方案。

實現

接下來,讓我們一起來研究一下Uniswap、MakerDAO以及?Yield?的實現方式。

比特大陸相關軟件開發商計劃推出BCH網絡智能合約協議:據bitcoin.com報道,根據社交媒體平臺Yours.org的一份報告,與比特大陸相關的軟件開發商計劃推出比特幣現金(BCH)網絡的智能合約協議。名為“蟲洞”(Wormhole)的項目將利用增加的數據載體大小和OP_Return交易,以及基于Omni Layer項目的協議。[2018/7/18]

從簡單的例子開始——Uniswap和Ownable.sol

我很喜歡Uniswapv2,因為它非常簡單。開發人員用410行智能合約代碼就成功建立了去中心化交易所。僅部署了兩類合約:工廠和不限數量的配對交換合約。

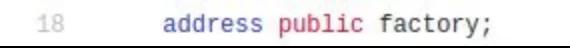

其工廠合約的設計方式決定了其配對交易合約的部署需要經過兩個步驟。首先部署合約,然后用將要進行交易的兩個代幣對其進行初始化。

由于需要確保只有創建配對交易合約的工廠才能對合約進行初始化,所以他們重新實施了Ownable模式。

此舉取得的效果還不錯,如果你也遇到了同樣的問題,可以借鑒這個方法。如果你知道自己的合約只需要給另一個合約開通訪問特權的話,可以使用Ownable.sol。甚至都用不到Uniswap這種工廠。你可以在一個用戶中部署兩個合同,然后執行minion.transferOwnership(address(boss))。

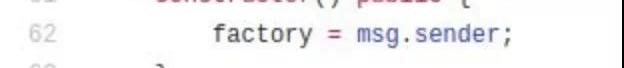

更為完善的例子——Yield

Yield的解決方案就沒有Uniswapv2那么簡單了。其核心由五個合約組成,并且特權訪問關系并不是一一對應的。部分合約具備的限制功能可以幫助我們訪問其他核心合約。

因此,我們只需擴展Ownable.sol以生成兩個訪問層,其中一層有多個成員:

合約所有者可以向特權列表中添加地址。繼承合約可以包含onlyOrchestrated修改器以限制對授權地址的訪問。

每個地址都會與一個函數簽名共同注冊,從而收緊對函數的訪問權限,增強安全性。

由于我們會在期間部署orchestrate合約,所以沒有取消訪問權限的函數,owner會通過調用所有合約上的transferOwnership(adress(0))來放棄其特權訪問。

我們自己的平臺代幣yDai,將從Orchestrated繼承并限制mint在owner放棄其特權之前建立的特定合約:

這種模式相對容易實現和調試,并且可以實現我們合約中的函數。

極具迷惑性的例子——MakerDAO

大家都非常討厭MakerDAO中各種難以理解的術語。但在搞清楚Yield的調配模式后,我才發現它們二者的實現方式幾乎是完全相同的。

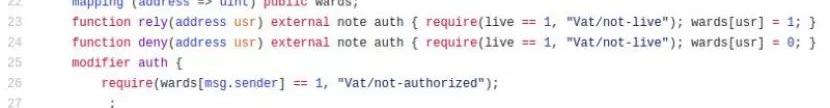

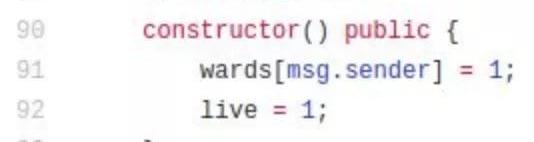

1.合約部署者是wards的原成員。

2.wards可以rely其他人,并使其同樣成為watds。

3.可以限制函數,只有wards可以執行函數。

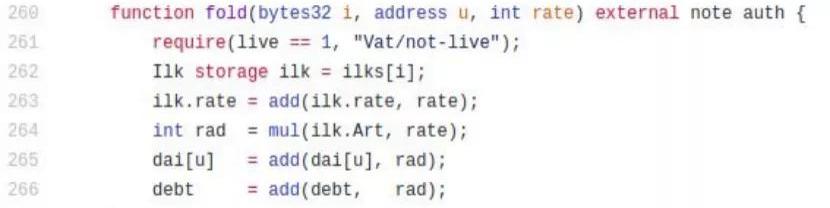

例如,MakerDAO的Vat.sol合約中的fold函數可被用于更新利率累加器,并且只能被其集合中的另一函數調用。如果我們觀察一下該函數的話,便會發現用于調配的auth修改器,

從某種程度上來說,auth和其他調配實現是對private和internal函數概念的擴展,僅適用于在合約間進行訪問控制。

MakerDAO與我們項目的實現方式非常類似。

1.合約部署者是wards原成員。在Yield中,即owner。

2.wards可以rely其他人并使其成為wards。在Yield中,只有owner可以orchestrate其他地址并authorized。

3.函數受限制,因此只有wards可以執行受限函數。在Yield中,我們提到onlyOrchestrated地址可以調用標記函數。進一步限制對函數的訪問。

除了在Yield中使用了兩個訪問層以及函數限制以外,二者的實現方式是一樣的。可見,合約調配是一種一經實現即可重復使用的常見模式。

從審核員和用戶的角度出發,我們還開發了一個收集區塊鏈事件,并展現合約所有權和調配圖的腳本。

總結

智能合同的調配是一個在很多項目中反復出現的問題,在遇到此類問題,大家往往都會從零開始進行調配。但其實此類問題的解決方案都是十分類似的。

我們可以遵循以上標準來實現安全有效的調配,希望大家可以深入理解文中的示例原理,并形成適合自己的解決方案。

Tags:SWAPELDOWNYIELDLoopSwapSAFUYIELD價格town幣有前途嗎Yield Breeder

注:原文作者是placeholder合伙人JoelMonegro。在大多數“回購與銷毀”代幣模型中,網絡以一種貨幣代幣產生收入,并使用收益回購并“燃燒”掉自己的原生代幣.

1900/1/1 0:00:00美國貨幣審計署(OCC)在最新指南中表示,聯邦銀行可以為穩定貨幣發行者持有儲備資金。 美國貨幣監理署批準旗星銀行購買簽名銀行過渡銀行的資產并承擔一定的債務:金色財經報道,美國貨幣監理署批準旗星銀.

1900/1/1 0:00:009月12日,由巴比特、鏈節點和時戳資本聯合主辦的Chainge技術沙龍·波卡生態全國行首站活動在杭州舉行.

1900/1/1 0:00:00加密貨幣投資公司Arca正在呼吁Gnosis對其業務進行徹底改革,因為Arca認為Gnosis未能向代幣持有者傳遞價值。Gnosis最出名的是它的市場預測平臺和2017年1250萬美元的ICO.

1900/1/1 0:00:00最近在微博上看到一個比較有意思的說法,現階段的DeFi有點像網游不斷在開新服,以此來吸引大家反復玩下去.

1900/1/1 0:00:00文|棘輪林格 2020年,DeFi一直是幣圈的頭號熱點。自今年6月以來,流動性挖礦徹底引爆了DeFi生態。從Compound到此后的YFI,DeFi礦工們收獲頗豐.

1900/1/1 0:00:00