BTC/HKD-0.24%

BTC/HKD-0.24% ETH/HKD-0.43%

ETH/HKD-0.43% LTC/HKD+0.15%

LTC/HKD+0.15% ADA/HKD-0.12%

ADA/HKD-0.12% SOL/HKD-0.29%

SOL/HKD-0.29% XRP/HKD-0.25%

XRP/HKD-0.25%轉自:碳鏈價值

原文作者:AshwathBalakrishnan

yEarnFinance如何能夠迅速占領DeFi市場?我們可以通過該項目創始人兼核心開發人員安德烈·克羅涅的一些想法和觀點來了解這個最年輕的DeFi獨角獸未來有何光明前景。

內容概述:

1、yEarnFinance最初只是一個自動化DeFi收益工具,但后來迅速發展壯大,推出了一系列不同的DeFi產品;

2、該協議最受歡迎的一款產品是「金庫」,支持自動執行流動性挖礦和收益耕作策略;

3、這些策略正在提升gas效率,并為小型交易者提供了參與DeFi并賺取高額利潤的機遇。

yEarn并非沒有風險,但大眾似乎沒人在怕,就像是明知山有虎偏向虎山行——的確,想要在風險中獲利,就需要有不入虎穴焉得虎子的勇氣。得益于yEarnFinance,去中心化金融行業正在醞釀一場革命,讓許多中小散戶投資者有機會參與最有利可圖的收益耕作機會。

低調起步

最近,yEarnFinance核心開發人員安德烈·克羅涅談到了協議愿景和未來方向,不過在進入正題之前,我們想先回顧一下這個令人驚艷的DeFi項目。

創建yEarnFinance的初衷其實很簡單,用安德烈·克羅涅的話說,就是厭倦了在DeFi資金交易平臺之間來回手工轉移資金、尋找最佳借貸利率,于是他開發了第一款迭代產品,即首個自動化轉移DeFi流動性資金的工具iEarnFinance。

Terra鏈上DeFi鎖倉量突破190億美元,續刷歷史新高:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量突破190億美元,報193.2億美元,續刷歷史新高,在公鏈中排名第2位。目前,鎖倉量排名前5的公鏈分別為以太坊(1551億美元)、Terra(193億美元)、BSC(167億美元)、Avalanche(126億美元)、Solana(118億美元)。[2021/12/22 7:55:09]

據安德烈·克羅涅透露,iEarnFinance問世之后便在DeFi社區中廣受好評,之后他又努力了幾個月時間,并在2020年7月進行了一些更新以支持更多用例,同時他也推出了治理代幣YFI,該代幣分配機制被認為是自比特幣誕生以來最公平的。

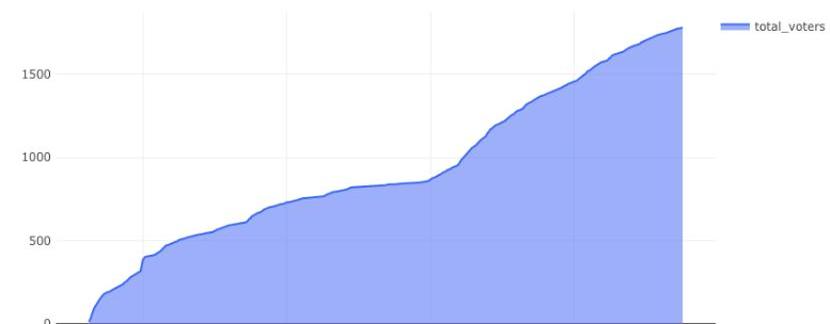

上圖:yEarn的市值從0到5億美元只用了短短一個月時間,資料來源:Coingecko。

iEarnFinance最初只是一個收益聚合工具,但最終發展成了一個平臺,該平臺的主要功能包括:

1、支持自動流動性挖礦策略;

2、處理簡單Aave貸款清算;

3、提供高達1000倍杠桿率的穩定幣交易;

Polygon宣布與可組合性DeFi平臺Furucombo達成合作:6月7日消息,以太坊擴容方案Polygon宣布與可組合性DeFi平臺Furucombo達成合作。此次合作將使Furucombo擴大組合范圍,為每個用戶提供更全面的DeFi協議,同時減少費用及確認時間。目前,Furucombo已經整合了以下部署在Polygon上的流行DeFi協議,如Aave、Sushiswap、Quickswap和Curve。很快,將支持更多的協議。[2021/6/8 23:19:14]

4、以一種輕松的方式做空DAI并存儲其錨定幣。

之后,yEarnFinance又推出了免許可保險產品,而在安德烈·克羅涅看來,這僅僅是個開始。

讓收益耕作更具包容性

賺錢有一個非常簡單的規則:你擁有的越多,就能賺得越多——這個規則解釋了為什么銀行能控制著傳統金融市場,以及為什么巨鯨能控制加密貨幣市場。

當前yEarn的旗艦產品是其自動化收益耕作合約,也就是我們熟知的“金庫”,每個保管庫都允許用戶存儲特定代幣,該協議會使用這些代幣進行收益耕作。對于那些熟悉去中心化金融行業的人來說,收益耕作并不復雜,你只需要將代幣存入協議合約就能獲得該協議的原生代幣,之后就可以提取抵押品和新耕作的代幣。

但是,當您把交易費用等以太坊成本考慮在內時,那些沒有太多資金的“耕作農民”的投資回報率就會大幅下降。有分析發現,由于以太坊高額費用,少于10000美元的收益耕作幾乎完全是在浪費時間——而這,恰恰就是yEarn希望切入的地方,他們正是通過這些“小用戶”找到了明確的產品市場契合度。

埃隆·馬斯克:不要小看DeFi:特斯拉CEO埃隆·馬斯克發推特表示,Don'tdefyDeFi(不要小看DeFi)。[2021/3/25 19:17:52]

那些沒有太多資金的小型投資者可以將自己的代幣存入yEarn,通過匯聚資金組建成一個「超級投資者」。假設有100位用戶,每位用戶的投資金額為1000美元,他們把這筆資金用于投資yCRV金庫,yEarn上的處理流程其實非常簡單:將代幣存放在Curve的yPool流動性池中,然后定期索取已累積的CRV代幣。

假如這100個人“分別行動”,意味著他們需要各自支付20美元的交易費才能把價值1000美元的加密資產存入到Curve中,但是如果通過yEarn匯聚資金,那么他們存入價值10,000美元加密資產的費用只需收取一次,即20美元——也就是說,gas成本從2000美元減少到20美元,每個yCRV金庫投資者實際上只支付了2美分交易費。

當然,上面只是一個涉及交易存款方的例子,通常DeFi交易過程包括在去中心化交易所存入、提取和出售所得代幣。現階段,交易者的交易總成本基本上在30-90美元之間,具體取決于交易時的gas價格。

StoneDefi:Alpha測試挖礦已啟動,挖礦可獲得STN獎勵:3月6日消息,StoneDefi表示,Alpha測試挖礦已啟動,挖礦可獲得STN獎勵。目前USDC池已啟動,USDT池將于3月7日啟動。[2021/3/6 18:21:00]

隨著yEarn添加新策略,鎖定在金庫里的資金預計將會成倍增加,上圖資料來源:StatsFinance。

團結中小投資者

通過抵押代幣,yEarn的價值主張變得更加清晰,如果你回過頭再看,現在把SNX代幣放在Synthetix協議上顯然十分乏味。對于那些沒有抵押自己代幣的SNX投資者而言,隨著該協議獎勵通貨膨脹率不斷上漲,他們持有代幣的價值其實正在被稀釋。

除了這些問題,每周在Synthetix上抵押代幣獎勵成本基本上在30-40美元之間,如果抵押人沒有在特定時間領取獎勵,那么抵押代幣就會被“沒收”,而且不會延續到下周。

為了解決這些痛點,安德烈·克羅涅正在努力構建新的金庫策略來獲取更多資產,比如SNX、KNC、AAVE和其他抵押代幣有望在短期內被添加,小型投資者能夠團結起來形成一個龐大的資金池,從而大大降低交易成本。

這樣做的直接結果就是讓更多中小投資者更輕松地參與代幣抵押并獲得收益耕作回報,因此,DeFi的高收益福祉將會覆蓋到更多人身上,而不僅僅是那些“巨鯨”。

直播|Mike ???:韓國社區為DeFi生態做了多少貢獻?:金色財經 · 直播主辦的金點Trend《以太坊之外的DeFi,香嗎? 》15:00準時開播!本場嘉賓來GrowFi的COO Mike ???分享“韓國社區為DeFi生態做了多少貢獻?”,請掃碼移步收聽![2020/8/31]

yEarn治理的未來

yEarn在短期內的計劃是完成去中心化鏈上產品yInsure的規格構建,在被問到是否對新產品有任何具體計劃時,安德烈·克羅涅說道:

“我認為我幾乎涵蓋了所有去中心化金融內容,而且我其實并不是真正基于愿景來開發產品,而是基于市場需求。所以,如果有新的市場需求,我會去解決。”

在安德烈·克羅涅看來,yEarn平臺治理的未來可能就是一個精確的市場需求。

雖然任何人都可以在Yearn.Finance上部署金庫和策略,但是如果要分配用戶資金,則必須將金庫與特定策略連接——這種連接就是通過被稱為“控制者”的中心化智能合約來實現的。但在八月初,有人發現Yearn.Finance控制者的地址其實就是安德烈·克羅涅的個人地址,這也給協議治理帶來了巨大風險。

為了解決這個問題,安德烈·克羅涅已經宣布將協議資金授權給6-of-9多重簽名機制錢包來管理,同時社區也在推動將控制權轉移到由YFI代幣支持的去中心化自治組織中,代幣持有人對協議提案進行投票,如果通過則執行相關提案。

目前已知的簽名者有七個,分別是:

@CurveFinance

@Daryllautk

@bantg

@kaplansky1

@devops199fan

@Cooopahtroopa

@cjliu49

不過,根據最近批準的一項提案顯示,多重簽名者將至少會在接下來的六個月時間里控制協議資金,而且這只是確保yEarn治理在早期階段運行順利的一種臨時措施——坦白說,該協議到目前為止仍然沒有具體的治理計劃。

現在擺在社區面前的有兩個選擇:

1、銷毀所有管理員權限并使yEarn100%不可變;

2、采用協議迭代方式,代幣持有者通過鏈上治理來管理、控制大多數決策。

如上圖所示,YFI社區治理參與度正在日益增加。

對于第一種選擇來說,銷毀所有管理員權限的確可以最大程度地分散權力,但同時也會阻礙yEarn升級效率和產品調整能力;而對于第二種選擇來說,鏈上治理會使yEarn很容易被“巨鯨”控制,尤其是在當前YFI代幣流通量較低的情形下,但這種選擇可以推動協議快速創新。

安德烈·克羅涅承認需要權衡上述兩個方案中,而這也是推動協議前進的關鍵。

yEarn的最大風險點到底是什么?答案:安德烈·克羅涅本尊

沒有任何一個金融產品是百分比安全的,更沒有任何一個智能合約是堅不可摧的,DeFi也不例外——當然,包括yEarn。

公平地說,自yEarn協議誕生以來,社區已經廣泛披露了許多問題,比如代碼故障、導致漏洞的邏輯錯誤、以及其他一般智能合約缺陷等。但除了這些技術風險之外,yEarnFinance所面臨的最大威脅就是社區內被廣泛討論的“關鍵人物風險”。

毫無疑問,安德烈·克羅涅是yEarn的靈魂,如果他因為某種原因決定退出,那么整個DeFi市場可能會對yEarn失去信心,繼而引發價格崩盤。事實上,此前就有媒體曝出安德烈·克羅涅萌生了離開項目的想法,導致YFI代幣價格在短短兩個小時內暴跌36%。

DeFi核心:人人為我,我為人人

如果想要“戰勝”中心化金融,DeFi行業就必須要制定出一套非托管和免許可的財務標準,未來允許任何人都能輕松訪問任何金融服務。但要實現這個目標,必須有更多開發人員、用戶和投資者進入這一領域,并為之奮斗。

就目前而言,DeFi行業主要摩擦點包括:

1、進入DeFi市場的門檻大約在1萬美元左右,否則以太坊昂貴的交易費可能會讓投資者無法獲利

2、許多中心化交易所已經上線大量主流DeFi幣,而且訪問成本很低;

3、沒有辦法直接與以太坊互動來提供流動性并進行收益耕作。

如果DeFi希望迎合大眾,就必須降低入場門檻——毫無疑問,yEarn是邁向這個美好未來的一步,它創建了一些工具,允許眾多中小投資者也能入場享受高額回報,這種特權不再是持有數百萬美元加密對沖基金的專屬,所有人都能試水DeFi。

雖然“巨鯨”手握大量資本,而且賺錢也比“小魚”多得多,但每個人都應該平等擁有獲利機會,這種機會不能被“巨鯨”獨享——而這,就是yEarn帶給我們每個人的真正價值。

Tags:EFIDEFDEFIEARNBearn Defi Protocoldefi幣是什么DefisSafe Earn

隨著Defi項目的遍地開花,ETH2.0的開發進度,以太坊最近又受到越來越多的關注,而隨著幣價的逐漸走高,顯卡挖礦也變得越來越火熱.

1900/1/1 0:00:009月14日,德意志銀行財富管理發布最新一期首席信息官報告,從經濟角度探討了CBDC發行對于央行、個人和政府的影響,報告主要以直接CBDC模式為例.

1900/1/1 0:00:00最大的去中心化交易所Uniswap發幣,有人咨詢UNI值不值買入?在昨天的文章《Uniswap發幣,對后市有何影響》中,我和大家分享過我的判斷方法,簡單地說就是用市值比較法來判斷.

1900/1/1 0:00:00Uniswap分叉項目Sushiswap的匿名創始人ChefNomi今日突然宣布將自己的項目控制權交給加密交易所FTX的CEOSamBankman-Fried,正式“甩鍋”.

1900/1/1 0:00:00本報告將為大家介紹比特幣活躍地址、地址分布及其波動率的概念,在對近年來上述指標的變化趨勢作以介紹的同時加以分析預測。感謝Cryptoquant.com為本報告提供實時鏈上和市場數據的支持.

1900/1/1 0:00:00轉自: 藍狐筆記 昨天Uniswap的流動性跌去超過70%,回歸到SushiSwap誕生前差不多的規模,大約不到5億美元,而SushiSwap則“撬動”超過10億美元以上的流動性.

1900/1/1 0:00:00