BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD+0.59%

ETH/HKD+0.59% LTC/HKD+1.85%

LTC/HKD+1.85% ADA/HKD+3.5%

ADA/HKD+3.5% SOL/HKD+1.4%

SOL/HKD+1.4% XRP/HKD+2.68%

XRP/HKD+2.68%作者:Hasu

翻譯:李翰博

在過去的幾天里,CryptoTwitter上關于Maker的抵押品狀況的討論十分熱烈。

有用戶指出,現在Maker中40%的抵押品都是IOUs的項目,而不是ETH這樣的數字商品。這些都是中心化的資產。

有關的資產已經變得越來越流行,分別是USDC、WBTC、TUSD和PAX。這些在Ethereum上發行的IOUs代表了美國銀行的美元或BitGo托管的比特幣。

Snapshot:25.09,2020,21:00UTC

然而,這個數字低估了情況的嚴重性。雖然中心化抵押品占到了抵押品的40%,但并不是所有抵押品的抵押比例都一樣。該比率決定了每1美元的抵押品可以得到多少DAI。雖然他們需要150美元的ETH或WBTC來產生100個DAI,但他們只需要101美元的穩定幣來產生同樣的100個DAI。

多鏈DeFi平臺Rubic將在Rubic.exchange集成xDai跨鏈橋:據官方文章消息,多鏈DeFi平臺Rubic宣布,Rubic.exchange正在與xDai建立新的合作伙伴關系,以促進以太坊和xDai之間的跨鏈解決方案。這種集成將允許Rubic用戶訪問以太坊網絡和xDai之間的跨鏈解決方案。該橋允許將DAI代幣傳輸到xDai網絡,xDai網絡具有幾乎零費用、穩定的交易和快速的交易速度等特點。xDai和Rubic之間的集成將幫助多個區塊鏈的用戶擴展Rubic.exchange現有和計劃中的跨鏈解決方案。[2021/6/5 23:13:26]

因此,61%的DAI都是由這些中心化資產支持的,其中52%的DAI只來自中心化的穩定幣。

Gemini將于4月24日上線LINK、DAI和OXT:據官方消息,加密貨幣交易所Gemini今日宣布將于4月24日上線Chainlink(LINK)、Dai(DAI)和Orchid(OXT),存款服務將于美東時間9:30開通。[2020/4/9]

Snapshot:25.09,2020,21:00UTC

DAI的發展一部分取決于中心化資產管理者的支持。例如,Circle可以凍結Maker中的所有USDC,在這種情況下,系統將鑄造更多的MKR來彌補不足。在本文中,我們將解釋為什么允許穩定幣仍然是有意義的,但是為什么它幾乎肯定是暫時性的。

動態 | Kraken將于9月25日上線LINK及DAI:Kraken加密貨幣交易所Kraken將于北京時間9月25日21:30上線Chainlink(LINK)和Dai(DAI)。(ambcrypto)[2019/9/25]

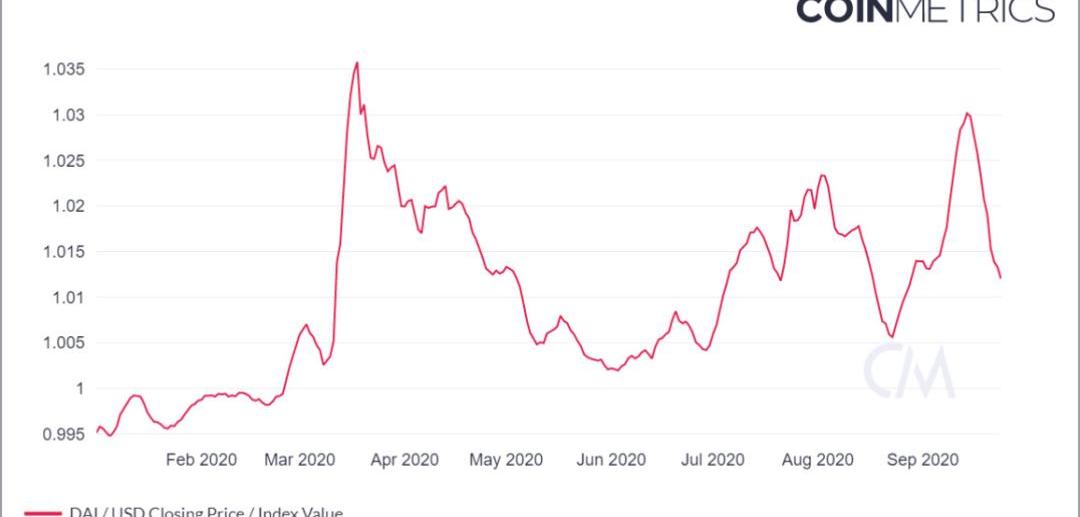

MakerDAO是一個無許可的信用機制,允許用戶針對各種形式的抵押品產生DAI,即債務代幣。它還將這種代幣定價為1.00美元,在過去的幾個月里,這個任務對他們來說很困難。

資料來源:coinmetrics.io,7日移動平均線

V神:DAICO可以讓代幣持有者和項目開發者之間獲得更好的協調性激勵:今晚V神在王峰十問上表示:之所以要推出DAICO,是因為看到了ICO出現了一系列問題。現在ICO項目資金主要來自于前端,所以當一個項目想要獲得資金的時候,他們就有動力做大量營銷工作,但是一旦這家公司募集到了資金,就沒有動力繼續發展項目,確保項目質量了,有的甚至會跑路。DAICO的設計理念,是構建一個結構,讓項目開發者每次只能獲得少量資金,然后讓項目代幣持有者投票決定該項目是否值得獲得更多的資金。此外,項目代幣持有者還可以投票決定是否取消該項目,然后把剩余資金歸還給自己。這種方式,可以讓項目代幣持有者和項目開發者之間獲得更好的協調性激勵。[2018/6/22]

像其他資產一樣,DAI的價格是供求關系的結果。當它的交易價格高于1.00美元時,持有該代幣的需求比從CDP中創建并出售它的需求更多。

需求爆發的原因有兩個:DAI在流動性挖礦中的應用以及在全球不確定性時期對穩定資產的普遍需求。

正是這種持續偏離供需關系掛鉤,把Maker逼到了墻角。從高位來看,穩定貨幣的機制有三種。

利率政策

公開市場業務

抵押品政策

我們在之前的文章中對這三種方案進行了較為詳細的分析。

要點是,Maker在利率政策方面已經達到了自己的極限。他們也不愿意進行任何公開市場操作,大概是出于監管的考慮。

所以,他們的工具箱中僅剩的工具就是抵押品政策。為了增加DAI的供給,Maker必須在增加對系統安全的抵押品和用戶想要借貸的抵押品之間取得平衡。他們正在積極增加更多的無信任形式的抵押品,但在最近DeFi大漲之前,一直沒有什么優質的抵押資產(LCR、COMP和LINK即將加入)。

所以,在Ethereum上沒有更快的正當程序和更多無信任的抵押品類型的情況下,滿足DAI爆發性需求的唯一方法就是允許中心化資產,尤其是穩定幣進入系統。

它們的加入為交易者創造了一個奇妙的套利機會。比如,你可以用101000美元的USDC獲得10萬個DAI--因為抵押率是101%。如果DAI的交易價格是1.02美元,你就可以用102000美元的USDC賣出這10萬個DAI--這是一個短期的套利循環。

你不僅在這里的交易中瞬間賺到了1000美元,而且你還保留了選擇權,如果DAI曾經低于1.01美元的交易,你可以在CDP中重新買入101000美元的USDC,獲得利潤。

有以下三個啟示:

這個套利很好地解釋了穩定幣在Maker里面比重增長的原因。

只要穩定幣的抵押率達到101%,DAI就再也無法超過1.01美元。在任何高于這個價格的時候,套利者都會兌換更多的DAI,然后以瞬間盈利的方式賣出,將價格壓下來。

當DAI回歸到供需后,穩定幣自然會從系統中消失。

最后一點可能需要解讀一下。當DAI回歸到1.00美元時,套利者有兩個動力去釋放穩定幣的頭寸。首先,由于穩定幣庫收取費用。其次,他們會用現在更便宜的DAI重新購買抵押品。

DAI可以回到1.00美元,如果是因為持有它的需求減少了,那么供應自然會跟著減少。請記住,DAI是代幣化債務,由CDP創建。所以當套利者離場時,DAI必然在這個過程中被銷毀。另外,鑄造DAI的需求也可能會增加,此時就需要創造更多的供給來滿足市場需求。

其中,我對即將發布的Yearn的yETHv2vault非常關注,它從ETH抵押品中產生DAI,用于在Curve中流動性挖取CRV。如果v1Vault有任何這種跡象,這可能會生成數以億計的DAI。

來源:一財網 中國人民銀行行長易綱今年5月底表示,數字人民幣體系堅持雙層運營、現金替代、可控匿名的前提下,基本完成了頂層設計、標準制定、功能研發、聯調測試等工作.

1900/1/1 0:00:002018年和2019年間,領先的去中心化金融協議MakerDAO在增長上遇到了困難。該協議為用戶提供以多抵押美元穩定幣DAI支付的去中心化貸款,其合約內鎖定價值卻在3億美元止步不前.

1900/1/1 0:00:00Defi在今年迎來爆發式增長。據第三方統計數據,2020年8月去中心化交易所交易量達到110億美元,比去年一整年交易量增加近5倍.

1900/1/1 0:00:001.引言 近期,Avalanche主網正式上線,OKEx也已經上架Avalanche原生代幣AVAX,曾獲得“共識協議3.0”之稱的Avalanche重回大眾視野.

1900/1/1 0:00:00概述 DuneAnalytics是一個網頁端工具,用戶可以通過查看和創建圖表來了解以太坊區塊鏈上的活動。據報道,該公司在由DragonflyCapital牽頭的種子輪融資中獲得了200萬美元.

1900/1/1 0:00:00對于加密貨幣領域中的每個新發展而言,都有足夠的關于DeFi牛市的敘述。從KuCoin黑客事件到最近對BitMEX進行CFTC收費,從長遠來看,每個事件都對DeFi項目的ROI產生了積極的影響.

1900/1/1 0:00:00