BTC/HKD+0.55%

BTC/HKD+0.55% ETH/HKD+0.34%

ETH/HKD+0.34% LTC/HKD+1.04%

LTC/HKD+1.04% ADA/HKD-0.71%

ADA/HKD-0.71% SOL/HKD+2.02%

SOL/HKD+2.02% XRP/HKD-0.35%

XRP/HKD-0.35%本文作者:OKExResearch

自從9月16日UniSwap宣布上線UNI,頭部交易所第一時間上線了UNI相關產品,UniSwap流動性也從9月16日的9.16億美元4天內上漲至21.6億美元,受歡迎程度可謂萬人空巷。本文收集了可行的估值方法對UNI進行估值,試圖探討UNI到底值多少錢。

UNI簡介

1.UniSwap和UNI

UniSwap是DeFi領域當之無愧的龍頭,允許ETH和ERC20代幣的自由兌換,不需要KYC,并開創性地引入了極簡的數學模型自動做市。但UniSwap前期一直沒有發幣,同樣采取了自動做市商制度的Curve早在8月份發行了代幣CRV,甚至借鑒了UniSwap大量代碼的SushiSwap推出代幣SUSHI,吸引了不少UniSwap的流動性。順應市場需求,同時反擊吸血項目,UniSwap決定發行自己的代幣UNI。

2.UNI分配

流動性協議Tokemak將引入投票托管代幣accTOKE治理模型:金色財經消息,流動性協議Tokemak在最新一次的社區電話會議中表示,將引入投票托管代幣accTOKE治理模型,以推動協議控制資產(PCA)的發展。另外,Tokemak會在2022年年末支持跨鏈或Layer2。[2022/6/5 4:02:58]

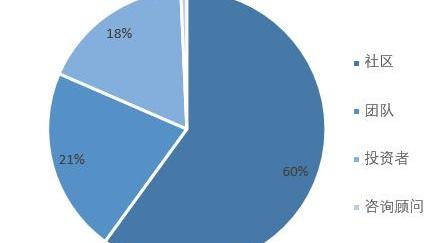

UniSwap前4年將發行10億UNI,其中6億屬于社區,2.15億屬于團隊,由于UniSwap在去年4月和今年8月分別融資180萬美元和1100萬美元,1.8億UNI將分給投資者,剩下的UNI分給咨詢顧問。4年之后UNI將以2%的通脹率永續增長。截止目前,UNI已發行1.2億。

圖:UNI代幣分配

3.UNI現狀

OKEx最先開啟UNI-USDT交易,根據OKEx交易數據,UNI上線后價格一路攀升,在9月19日達到最高隨后價格有所調整,但是9月22日UNI幾乎直線下跌。UNI上線時間不長,且價格可謂大起大落,反映出市場尚未對UNI形成穩定的價值認知。

PeckShield:NFT項目Crypto Burger Token合約存在漏洞:1月17日,據PeckShield官方消息,Crypto Burger 項目 Token BURG 合約存在漏洞,漏洞目前正在被利用。Crypto Burger 項目是 BSC 鏈上的 NFT 項目。項目方于七小時前在社交媒體發布消息稱,所有的錢包和 Token 流動性都已被鎖定。[2022/1/17 8:54:06]

UNI究竟值多少錢

1.加密數字貨幣的價值基礎

比特幣誕生之后,加密數字貨幣層出不窮,經歷了山寨幣大爆發后,有的加密數字貨幣朝生夕死、旋起旋滅,也有的存活至今。加密數字貨幣背后的價值依賴可劃分為兩方面:

技術層面:新加密數字貨幣背后的項目存在技術創新,或者是對已有項目參數、性能等的改進,這類幣有萊特幣LTC、Filecoin的FIL等。

非技術層面:有的幣可能技術層面的亮點不多,但是其社區價值以及宣傳上的故事性較強。2013年末的狗狗幣就是一個典型的案例,其形象來源于網絡上流行的日本柴犬神煩狗,贊助過美國納斯卡車賽車手,資助過牙買加國家雪橇隊2014年冬奧會,讓許多人知道了狗狗幣。但是非技術層面的價值依靠是不可持續的,項目風頭正盛時幣價較高,但是缺乏長期價值支撐幣價會逐漸下滑。

OKEx CEO:進展很快會公告,100%準備金不會發生擠兌:今日OKEx CEO Jay Hao發布微博表示:大家別亂猜了,進展很快會公告大家,請放心絕對100%準備金,不會發生擠兌。截止發稿,OKB暫報5.79美元,近24小時漲20.9%,OKEx USDT報價5.86美元。[2020/11/19 21:21:37]

值得注意的是,由于市場的不理性,短期存在代幣和平臺價值割裂的現象,如前文提到的宣傳炒作短期內哄抬幣價的例子。

按照前文的分類,UniSwap技術上的創新點在于簡潔數學模型引入的自動做市商AMM,從UniSwap到UniSwapV2,引入了更多智能合約、修復Bug、加入預言機和閃電互換功能,逐漸坐上DeFi第一把交椅,顯示出市場的認可度。非技術層面的亮點在于去中心化、不需要KYC等制度設計,同時,長期積累的口碑和SushiSwap等事件也給UniSwap增加了傳播上的故事性。

2.可比項目法

OKEx否認交易所使用單簽名比特幣冷錢包的說法:據此前報道,OKEx于10月16日暫停提幣,創始人徐明星已被帶走。

當時有傳言稱該交易所使用的是單簽名比特幣冷錢包。OKEx否認了該說法。(Decrypt)[2020/10/29]

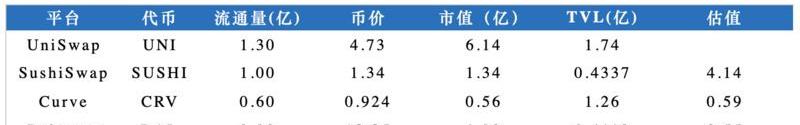

UNI目前的價格波動較大,尚未穩定,市場上存在上幣較早的DEX項目價格已經趨于穩定。假設長期來看平臺越好,代幣價值越高,用總鎖倉量TVL衡量DEX平臺的規模,則代幣市值與平臺TVL成正比。

如上表所示,分別以SushiSwap、Curve、Balancer作為可比項目,對應UNI估值分別為4.14、0.59、3.55,去掉極端值Curve的情形,則UNI按照可比項目估值的范圍約為3.55-4.14美元。

3.成本法

動態 | imToken 2018年數據統計:交易次數排名前三的代幣是ETH、EOS、BTC:imToken對其2018年的相關數據進行了統計,其中包括:累計安裝設備達到751萬;安卓和iOS 設備比率為7 : 3;除了中國安裝最多外,其他安裝imToken的國家排名依次是——美國、印度、印度尼西亞、韓國、菲律賓、馬來西亞、日本、越南、澳大利亞、泰國;累計交易次數突破245萬,交易次數排名前三的代幣是ETH、EOS、BTC。[2019/1/6]

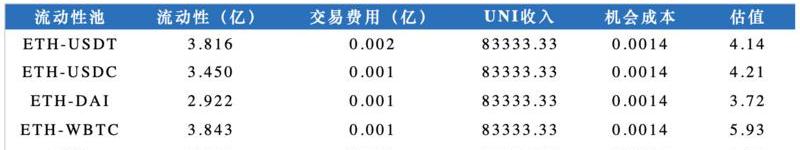

現在獲得UNI的途徑有UniSwap的4個流動性池,ETH/USDT、ETH/USDC、ETH/DAI和ETH/WBTC,每個池子每天分得83333.33UNI,假設參與UNI挖礦的投資者的收入和機會成本一致,即UNI收入+交易費收入=機會成本。機會成本以Curve平臺的最高收益率52.06%衡量,換算為日收益率約0.14%。

則根據機會成本計算得到的平均UNI估值應為3.87美元。

4.QTM法

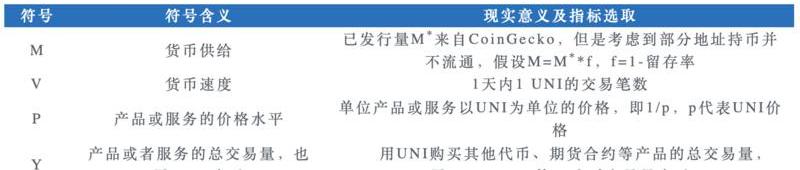

貨幣數量論最早來源于16世紀NicolausCopernicus和JeanBodin,后經18世紀的DavidHume和RichardCantillon發展,20世紀的AlfredMarshall?和大名鼎鼎的艾文·費雪將其變成現在我們熟知的數學公式形式:

QTM應用的前提是貨幣可以被交易,并且計算得到的是貨幣的長期價值。目前放出的UNI多提供給了社區,長期持有UNI的人并不多,UNI主要被用來交易,因此QTM適用于UNI現在的條件。下表闡述了公式的符號含義和選取的指標。

考慮到部分地址持幣并不流通,所以假設實際流通的UNI貨幣供給M=M**f,f為貨幣流通率,即f=1-留存率,那么f取值范圍為0-1。

根據9月22日CoinGecko的數據估算V為1.89,根據9月23日數據估算V為1.47,9月24日為1.75,所以貨幣速度V近期的變化較大。

將公式變形得到UNI價格p的計算方法:

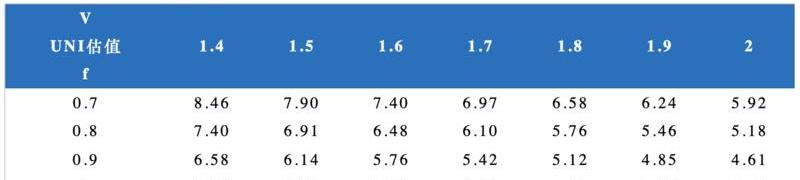

用CoinGecko最新數據估計UNI速度,約為1.75,假設所有人都不打算長期持有UNI,都用作交易,即f=1,則對應的UNI估值為4.15美元,下表列舉了UNI估值隨著f和V的變化情況:

當f越小,即更多的人長期持有UNI但不流通,市場上流通的UNI變少則UNI估值越高,按照前文的分析,UNI上線不久且大多給了社區,投資者交易熱情較高,所以現階段的f十分接近1。當V越大,即UNI交易的頻率越高,對應UNI的估值越小。

結語

UNI上線以來其價格像過山車一樣大起大落,市場尚未形成一致的預期。本文總結了常用的加密數字貨幣估值方法并應用到UNI,提供了UNI估值方式和UNI價值的參照。估值結果均顯示,根據當下市場的信息,UNI價格應在3.6-8.5美元左右變動,同時由于市場瞬息萬變,估值結果對后續市場不具有參考意義。

風險提示:本報告采用的數據、信息根據撰稿時的公開信息,估值結果僅對獲取數據時的市場狀態有效,并且不構成投資建議。

空頭遭到重擊! 今日上午10:04左右,BTC出現短時拉升,上演逼空行情。現貨市場方面,BTC刷出9月3日以來新高,截至發稿,BTC報11389.16美元/枚,24小時內漲幅近5%.

1900/1/1 0:00:00轉自: PANews 很早之前就有人預言Uniswap的發幣可能標志著本輪牛市的終結,不管是否如此,但9月的DeFi市場確實迎來了轉折點,收益率下降,安全事故頻發.

1900/1/1 0:00:00一場DeFi協議的漏洞險情最終在網友「曝光式」預警下得到了開發方的補救。被曝光存在漏洞的協議名叫Soda.finance,剛剛創建一周,目前團隊尚處匿名狀態.

1900/1/1 0:00:00今日資訊: 據9月30日消息,加密貨幣衍生品交易所ZUBR的一份報告稱,機構投資者正在轉向以“實物”形式持有比特幣,而不是以現金結算的期貨.

1900/1/1 0:00:00IDEX在2017年10月開風氣之先,Synthetix在2019年7月加以改進,然后,Compound在2020年6月大規模實施,流動性挖礦作為一種更好的代幣分發機制.

1900/1/1 0:00:00最近這輪defi熱潮的核心,是去中心化交易市場的成功。這不是偶然,而是密碼經濟中“去中心化”的巨大力量的再次展現。這次成功,是金融領域基礎貨幣去中心化、資產發行去中心化的自然演進.

1900/1/1 0:00:00