BTC/HKD+0.06%

BTC/HKD+0.06% ETH/HKD-1.13%

ETH/HKD-1.13% LTC/HKD-3.92%

LTC/HKD-3.92% ADA/HKD-3.15%

ADA/HKD-3.15% SOL/HKD-2.04%

SOL/HKD-2.04% XRP/HKD-2.11%

XRP/HKD-2.11%BitMEX曾經是比特幣期貨交易市場無可爭議的領導者,如果類似昨天的執法行動在2015年至2018年發生,那么加密貨幣市場將徹底崩潰。

不管是比特幣相對較快的回升至10600美元,還是衍生品市場在下跌500美元至10400美元期間保持穩定,BTC期貨或期權均未對這一負面消息表現出任何不適跡象。

期貨市場幾乎忽略了整個事件,這充分表明投資者仍然看漲比特幣。這也表明,市場將比人們預期的更快測試1.2萬美元。

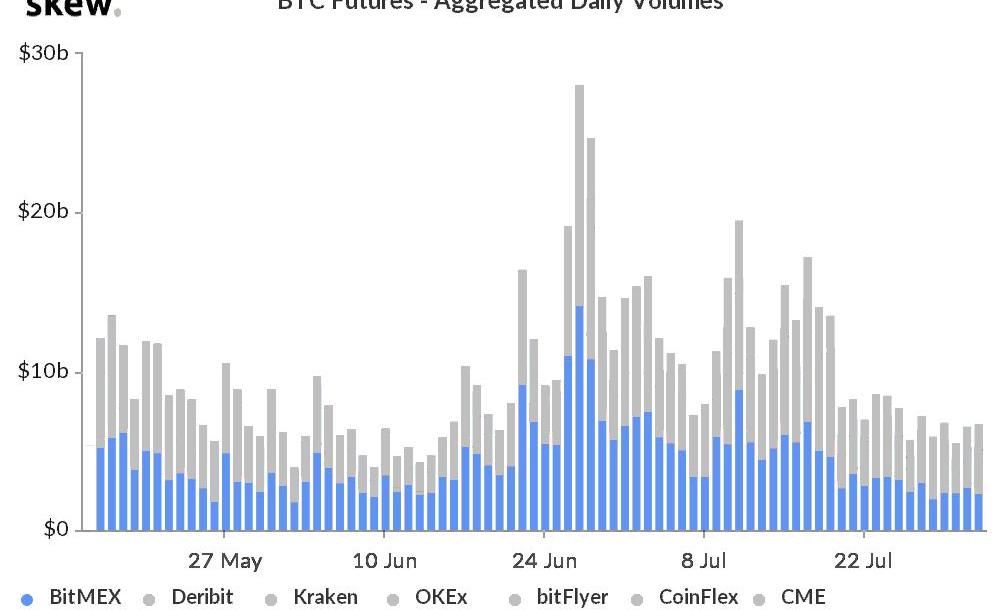

2019年BitMEX比特幣期貨每日交易量?來源:Skew

如上圖所示,到2019年7月,BitMEX占據了近50%的市場份額。這一優勢來自于所謂的永續合約(反向互換)市場。除了不需要KYC外,這個衍生產品交易所還提供了高達100倍的杠桿率,這有助于擴大用戶基數。

加拿大銀行:盡管被機構采用,加密貨幣仍具有很高的風險:加拿大銀行周四發布了其金融體系審查報告,該報告概述了最重要的金融風險和經濟脆弱性。作為審查的一部分,中央銀行特別關注了加密貨幣,指出加密貨幣的波動性是加拿大金融體系的一個新興脆弱點:“投機性需求引起的價格波動仍然是廣泛接受加密資產作為支付手段的重要障礙。盡管機構對加密資產的興趣日益廣泛,但由于難以確定其內在價值,它們仍被視為高風險。”[2021/5/21 22:30:24]

在“黑色周四”市場調整后,比特幣價格跌至3600美元以下,競爭對手交易所爭相提供類似服務,這導致BitMEX在2019年失去了主導地位。

加密社區中的一些人認為,BitMEX對美國客戶的禁令是導致其比特幣市場份額下降的主要原因,而其他人則指出,他們的大規模清算是催化劑。

盡管ETH價格走勢令人失望,開放式金融指數季度環比增長37%:TheBlock報告稱,盡管ETH價格走勢令人失望,但TheBlock的開放式金融指數(OFI)的季度環比增長率為37%,年度同比增長率為186%。在過去的365天里,貸款行業以63.47%的市場份額繼續占據主導地位。DEX和支付板塊在黑色星期四創下歷史新高。[2020/3/28]

在3月13日的暴跌中,BitMEX面臨技術困難,不知為何宕機了25分鐘。隨著中斷發生,比特幣價格跌至4000美元以下,BitMEX的保險基金在接下來的48小時內增持1000枚比特幣。自那次事件以來,BitMEX期貨的未平倉頭寸一直低于10億美元。

聲音 | 智能合約先驅:盡管都存在缺陷 但會選擇ETC或RSK而非ETH:智能合約先驅尼克·薩博(Nick Szabo)近期在推特上回復推特網友提問時表示,ETC對PoW、DAO hack fork理念的堅守,都是人們支持ETC勝過ETH的好理由,它們反映了ETC支持者更加關注金融完整性。薩博稱,ETH和ETC都是有缺陷的,但相較于ETH,我會選擇ETC或RSK。我認為它們中沒有哪個已經為嚴肅的金融應用做好準備,但是,在ETH上運行的那些項目除了可能是簡單的代幣之外,或許存在很高的風險。此外,他還將ETH稱為“cult(邪教)”:一方面聲稱不變性和抗審查,另一方面攻擊信任最小化原則,聲稱權力下放但卻變得越來越集中化。[2019/10/17]

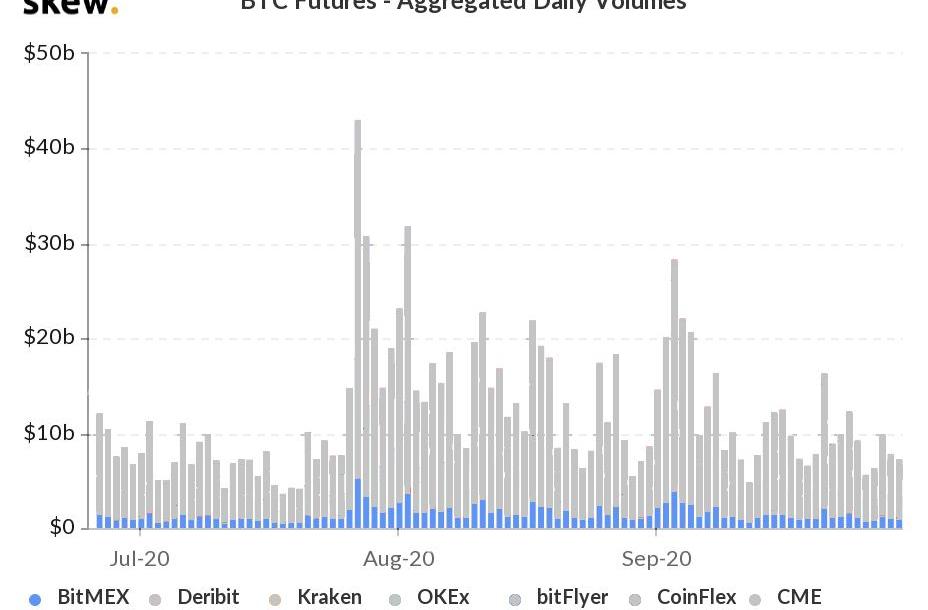

2020年BitMEX比特幣期貨每日交易量?來源:Skew

看看最近的數據,就交易量而言,BitMEX幾乎變得無足輕重。在過去三個月中,其市場份額徘徊在18%左右,雖然無法衡量BitMEX交易所對BTC定價的影響,這表明顯然它在過去18個月中失去了優勢。

動態 | 盡管處于加密熊市,仍有房產以加密貨幣出售:根bitcoin.com報道,盡管加密市場正經歷歷史上最長的熊市之一,卻仍有房產通過加密貨幣出售。1月30日,一家地區性新聞媒體報道了澳大利亞的房產仍在以比特幣和其他加密貨幣出售。例如,房地產中介Ray White以58萬美元的價格在沖浪者天堂(Surfers Paradise)出售豪華三浴室住宅,業主愿意通過BTC付款。在達爾文的一個郊區,一套公寓的售價約為126 BTC(或60萬美元)。專用登記簿上寫著“我們很高興接受比特幣或任何其他主要的加密貨幣而不是澳大利亞元”。此外,澳大利亞人還可以使用數字資產購買土地。[2019/2/3]

盡管發生BitMEX事件,但比特幣期貨仍保持穩定

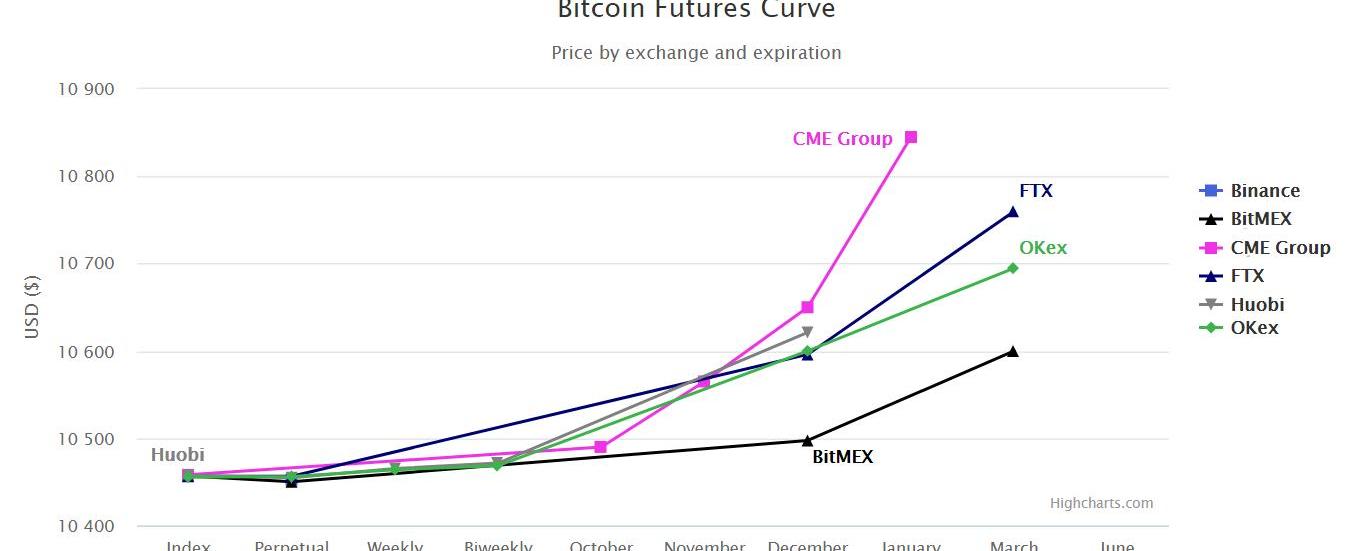

基本指標將定期現貨交易所的期貨合約價格與當前價格水平進行比較。它通常也被稱為期貨溢價。

健康市場的年化收益率通常為5%至15%,這種情況被稱為期貨溢價。另一方面,在嚴重看跌的市場中,通常會產生負數。

BTC期貨曲線來源:Highcharts.com

上圖顯示,除BitMEX之外,所有交易所的3個月合約溢價年化5.4%或更高。實質上,專業交易員正在發出信號,表明他們的預期沒有受到昨日事件的影響。

如果說昨天的消息有什么影響的話,那就是這是一個交易所特有的問題,對整個期貨市場幾乎沒有影響。

值得注意的是,在投資者平倉時,期貨溢價可以保持相對穩定。毫無疑問,這將是一個非常令人擔憂的情況,因為這將表明交易員對交易所的流動性感到擔憂。

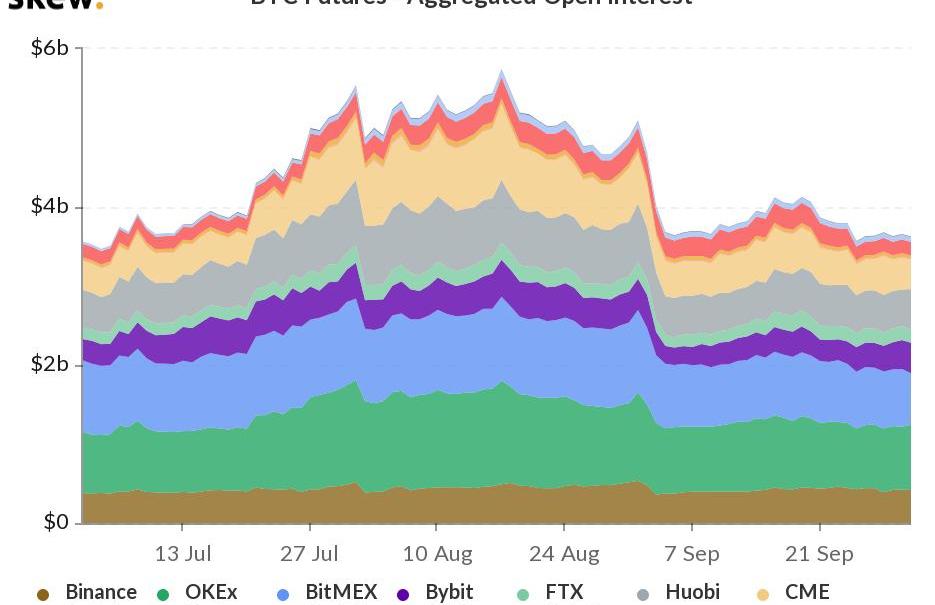

從這個角度來看,未平倉合約是投資者對特定市場或交易所信心的最關鍵證據。

即使未平倉頭寸總金額不變,從BitMEX外流到其他交易所的資金也會反映在未平倉交易數據中。

BTC期貨總未平倉合約?來源:Skew

注意一下昨天的新聞是多么平淡無奇。BitMEX未平倉持倉額為6.5億美元,較前一天下降11%,但總持倉額基本未受影響。

火幣消化了大部分變化,表明一些交易員可能調整了頭寸。

比特幣期權情緒保持中立

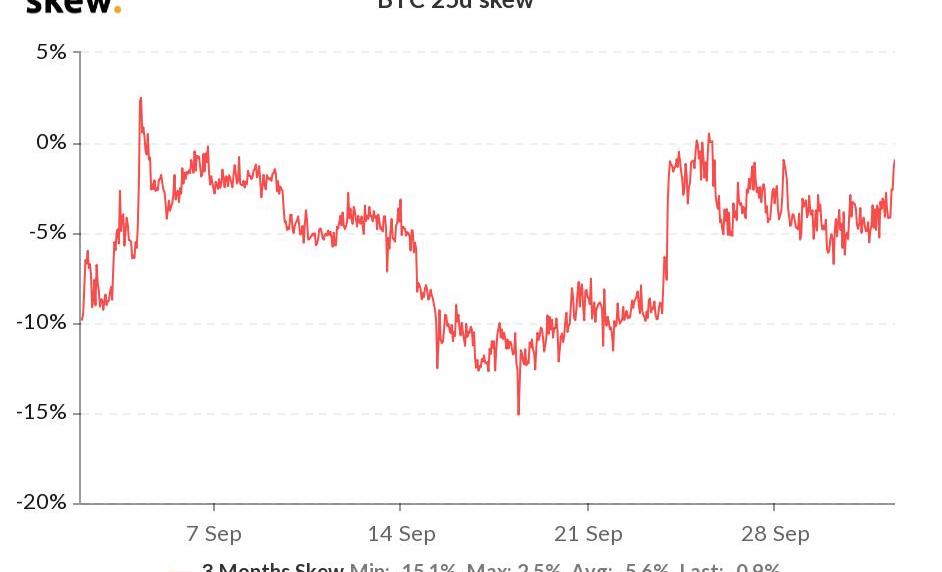

25%deltaskew有助于通過期權定價來衡量專業交易者的情緒。通過比較類似風險的看跌期權和看漲期權的隱含波動率,投資者可以判斷看漲期權或看跌期權是否更貴。

比特幣3個月期期權deltaskew達到25%來源:Skew

上圖顯示,3個月期權deltaskew達到25%,一直保持在中性區域。負指標表示看漲期權的隱含波動率大于看跌期權的隱含波動率,表明市場預期略微看漲。

這個指標在過去一周一直在0%和-5%之間波動,遠未達到看跌的預期。對期權市場的人氣而言,昨日的走勢可以說是平穩的。

在牛市中,壞消息很容易被拋在一邊

沒有比壞消息更好的跡象表明牛市即將到來了。不管BitMEX在交易量和定價上的重要性在不斷下降,還是針對排名前5位的交易所的行動無疑,都會給市場帶來不利影響。

投資者和加密貨幣倡導者還應考慮到6天前Kucoin遭受的1.5億美元黑客攻擊。當時它對比特幣價格的影響幾乎為零。現在假設這些事件發生在一年前,當時BTC在測試1.4萬美元失敗后處于下降趨勢,隨后在1.2萬美元形成頂部。

同時,隨著BitMEX事件發生,黃金在9月28日觸及2個月低點1850美元,目前已部分回升至1900美元。美國還討論最終敲定第二輪經濟刺激計劃,總額達2.2萬億美元,美國將在不到30天的時間內舉行美國總統大選。

從歷史上看,所有這些事件都傾向于給市場注入不確定性,并且比特幣衍生品的數據在如此動蕩中繼續保持穩定這一事實表明,1.2萬美元可能比人們想象的更早受到考驗。

從18年開始Filecoin正式的主網上線就開始了上線倒計時,一直倒數到了現在,由于付諸了大量的資金、設備、人力和期待,今年外界對于鴿王的忍耐似乎已經到了一個臨界點.

1900/1/1 0:00:00來源:Deloitte’s?2020GlobalBlockchainSurvey 翻譯:達瓴智庫 區塊鏈曾經被視為技術試驗,它現在代表著組織變革的力量.

1900/1/1 0:00:00撰文:crypto_angel,匿名作者編譯:LeoYoung為了不被當作是自我道德標榜,我決定匿名發布本文。任何人發布與本文類似的觀點,都會受到?DeFi社區?排斥.

1900/1/1 0:00:00概述 BitMEX被起訴之后,100xGroup出現了人事變動。100xGroup是HDRGlobalTradingLimited的控股平臺,該公司是BitMEX的所有者和運營方.

1900/1/1 0:00:00撰文:OmidMalekan,「ExplainerinChief」,花旗集團風投部門的區塊鏈研究員你可能已經注意到,以太坊上的去中心化金融DeFi現在已成為加密貨幣領域最熱門的話題.

1900/1/1 0:00:00文|Nancy編輯|Tong?出品|PANewsDeFi的奏章戛然而止,市場都在寄希望于NFT接棒繼續奏樂,曾因加密貓而爆紅的NFT正企圖打開DeFi市場增長的天花板.

1900/1/1 0:00:00