BTC/HKD+0.68%

BTC/HKD+0.68% ETH/HKD+0.86%

ETH/HKD+0.86% LTC/HKD+1.29%

LTC/HKD+1.29% ADA/HKD+0.42%

ADA/HKD+0.42% SOL/HKD+0.52%

SOL/HKD+0.52% XRP/HKD+0.4%

XRP/HKD+0.4%本文來源:財聯社

作者:劉蕊

在上周全球知名在線支付系統Paypal宣布開放比特幣支付后,比特幣價格一舉突破13000美元大關,達到2018年初以來新高。而摩根大通指出,盡管比特幣短期內或面臨回調,但長期來看比特幣還有巨大上漲空間。

摩根大通分析師稱,千禧一代更加傾向于配置比特幣,而非黃金,來作為“替代”貨幣,而隨著時間推移,千禧一代在投資群體中的比重會越來越高,比特幣有望擠壓黃金市場,這意味著最多達到10倍的上漲空間。

黃金和比特幣成為投資者“替代”貨幣的選擇

摩根大通分析師指出,年輕散戶和年長散戶在選擇“替代”貨幣時偏好有所不同。摩根大通分析師們寫道:“年長人群通常更喜歡黃金,而年輕群體更喜歡把比特幣當做一種‘替代’貨幣。”

摩根大通:相信存款代幣將與CBDC一起成為數字資產生態系統中廣泛使用的貨幣形式:金色財經報道,摩根大通Onyx數字代幣全球產品負責人Basak Toprak表示,數字貨幣領域仍在不斷涌現,各種類型的數字貨幣將競相服務于不同的用例。我們相信存款代幣將與中央銀行數字貨幣一起成為數字資產生態系統中廣泛使用的貨幣形式。Oliver Wyman數字資產全球負責人Ugur Koyluoglu補充道,與穩定幣不同,存款代幣還受益于與傳統銀行基礎設施的連接以及已經支持銀行存款的監管保障措施。

\u2028[2023/2/12 12:01:48]

傳統來說,“貨幣替代”是指投資者在對本國出現通貨膨脹或對匯率存在一定預期時,使用外幣或黃金來降低機會成本,保護資產價值的手段。但隨著全球對數字貨幣接受度逐漸提高,數字貨幣也成為被普遍接受的“替代”貨幣。

摩根大通:美債收益率“定價有誤” 建議建立5年期美債多頭頭寸:Jay Barry等摩根大通策略師在客戶報告中寫道,當前水平的美國國債收益率多少有些“定價錯誤”,因其暗示首次加息將在2023年3月,而這與基本面不符。建議解除2年期美國國債空頭頭寸。預計最終會看到收益率和曲線從當前水平進一步上升和走陡,盡管近來基本面已經給技術面讓路。這代表加久期的短線機會。鑒于市場已經反映出到2024年初時將已加息逾50個基點,因此中期美國國債具有價值。建議在0.796%水平建立5年期美債的戰術性多頭頭寸。[2021/2/26 17:55:01]

嘉信理財集團數據顯示指出,灰度比特幣基金已經成為千禧一代退休賬戶中的第五大資產,占總資產比例的近2%。

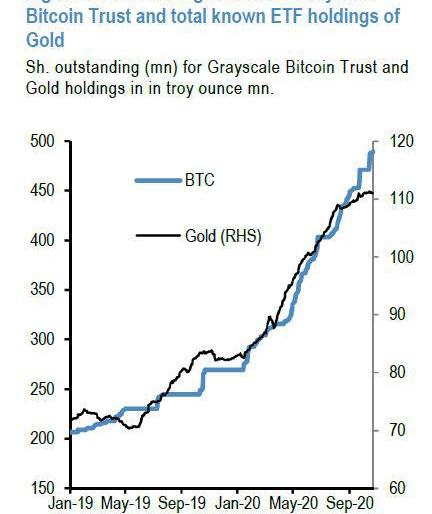

黃金和比特幣ETF今年均出現了強勁的資金流入,因為這兩個群體分別將他們當做‘替代’貨幣的選擇。”這就導致比特幣和黃金ETF構成了極強的正相關性。

聲音 | 摩根大通報告:數字資產依然面臨挑戰,不建議投資加密貨幣:2月22日消息,摩根大通在發布的報告中表示,2019年是數字貨幣崛起的一年。在為快速支付的發展奠定基礎的同時,也已經為更廣泛地采用區塊鏈技術奠定了基礎。盡管如此,挑戰依然存在。必須解決諸如擴展性和網絡緩慢之類的技術問題。而且世界各地的監管機構對于如何看待新的數字資產還不太清楚。

摩根大通警告投資者,不要在其投資組合中持有比特幣和其他加密貨幣。報告說:“過去一年的發展并未改變我們對加密貨幣在全球投資組合多元化或作為對沖工具中所扮演的有限角色的保留。”?,“加密資產在投資者的投資組合中占有一席之地,只是作為對本幣和支付系統失去信心的避險工具。”(彭博社)[2020/2/22]

聲音 | Ethhub創始人:摩根大通在3至5年內將觸及公鏈領域:Ethhub創始人Eric Conner在Twitter發文表示:“非常令人震驚的是人們在JPM新聞上的目光竟是如此短淺,世界上最大的銀行之一正在試行多個以太坊實例,當然,他們會從私有鏈先開始,但在3至5年之內,必然和公鏈掛鉤。”[2019/2/15]

黃金和比特幣ETF走勢出現強正相關性

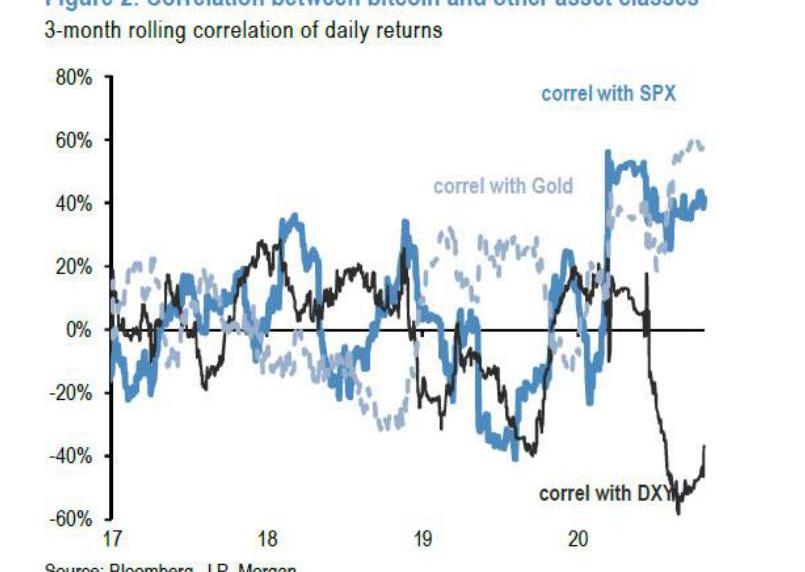

同時,自今年3月以來,千禧一代大量買入比特幣和美股,導致比特幣和標普500指數也出現了較強正相關性。從這一角度來看,考慮到比特幣波動性已經高達50%至60%,或許更應該將比特幣看作“風險”資產而非“避險”資產。

比特幣和其他資產相關性

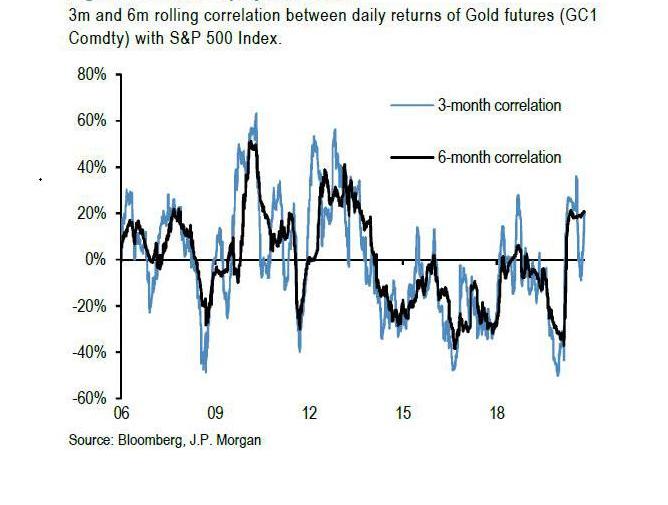

黃金和標普500指數的相關性今年也趨向正區間,同時黃金今年波動率達到20%,相比于貨幣或債券,其走勢表現也和股價體現出更多的相似性。

黃金和美股相關性

換句話來說,摩根大通認為,

根據今年為止的表現來看,比特幣和黃金可能表現出更多“風險”資產的特征,而非“避險”資產的特征。而投資者們對他們的偏好可能更多體現出他們對“替代”貨幣的需求,而非對“避險資產”或“對沖資產”的需求。

摩根大通策略師預測,考慮到隨著時間推移,千禧一代會在投資者群體中占據越來越大的比例,比特幣可能在未來數年和黃金展開更激烈的競爭,來爭奪作為“替代”貨幣的地位。

這是否會導致黃金疲軟,或許要另當別論。但考慮到黃金投資市場如此巨大,如果其作為“替代”貨幣的份額遭到比特幣擠壓,那就意味著比特幣將擁有廣闊的上行空間。

比特幣面臨兩到三倍上漲空間

根據分析師計算,目前比特幣市場總市值為2400億美元。而黃金ETF及金條、金幣等實物黃金總市值達到2.6萬億美元。

如果我們大膽預估比特幣市值能夠在未來達到黃金市場的市值,那就意味著比特幣將上漲10倍。但當然,這樣的預測可能過于樂觀。但摩根大通認為,如果溫和預測比特幣能夠未來較長時間內搶占部分黃金作為“替代貨幣”的地位,那么比特幣“可能從目前價格上漲兩倍或三倍”。

總地來說,摩根大通分析師認為,比特幣將會在未來呈現長期上行趨勢,因為隨著千禧一代越來越成為投資主力,將會有更多人拋棄黃金,選擇比特幣來作為“替代”貨幣。

此外,和黃金不同,虛擬貨幣的價值不止在于財富存儲的價值,更在于其作為支付手段的作用。摩根大通在報告中寫到:“隨著越來越多經濟主體在未來接受比特幣作為支付手段,虛擬貨幣的作用和價值也就會越高。”

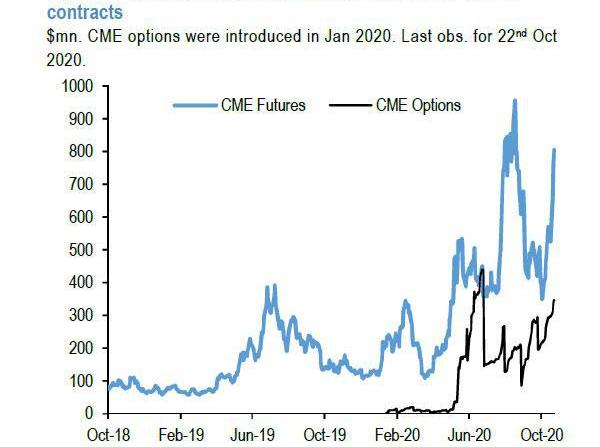

摩根大通分析師接著寫道,千禧一代和企業對比特幣的認可也引起了機構投資者的更大興趣,芝加哥商品交易所(CME)比特幣期貨和期權交易活動的激增就證明了這一點。

摩根大通估計,在第三季度,CME比特幣期貨未平倉合約平均將達到1.05萬份,環比上漲32%,同比上漲127%。機構投資者的流入尤為強勁,第三季度新增692個賬戶。截至第三季度末,未平倉的大型投資者為73個,較去年同期增長64%。

上周,PayPal發布公告稱,將允許用戶在平臺上購買、持有和出售包括比特幣在內的多種加密貨幣。受此消息影響,比特幣價格一舉升破13000美元關口。

對此,摩根大通警告稱,短期來看比特幣處于“超買”狀態,容易出現獲利回吐。但是,摩根大通也指出,“比特幣的長期上行趨勢是可期的。”

Tags:比特幣數字貨幣數字資產加密貨幣bitkeep錢包和比特幣數字貨幣被騙最好的解決辦法數字資產有哪些類型加密貨幣怎么賺錢的

注:原文作者是DeFi開發者PingChen,在這篇文章中,他提出了無常收益的概念,這是一種解決DeFi無常損失問題的方案,其認為無常收益可適用于所有AMM流動性提供者.

1900/1/1 0:00:00PermanentLoss允許以太坊/穩定幣交易對的流動性提供者通過使用期權來對沖無常損失。該工具將幫助用戶直觀地構建期權策略,例如跨式期權組合(straddle)與異價跨式期權組合(stran.

1900/1/1 0:00:00瑞士聯邦財政部已開始就區塊鏈和分布式賬本技術領域的全面法規進行磋商。根據官方聲明,磋商將在各州、各方和該領域的其他利益集團之間進行。該計劃將持續三個多月,至2021年2月2日結束.

1900/1/1 0:00:00作者:胡韜 在數字人民幣的發行細節接連被披露后,數字人民幣在公眾群體中的影響力已經大幅提升,還多次登上了微博熱搜榜第一名.

1900/1/1 0:00:00原文作者:FernandoUlrich|奧地利學派經濟學家、巴西加密貨幣專家授權譯文:Carrie|ChainHillCapital原文標題:《Cancryptocurrenciesperdur.

1900/1/1 0:00:00據Decrypt近日報道,在線支付巨頭貝寶本周在加密貨幣圈引起了轟動,它宣布其客戶很快就可以買賣和消費比特幣和其他加密貨幣.

1900/1/1 0:00:00