BTC/HKD-1.22%

BTC/HKD-1.22% ETH/HKD-1.86%

ETH/HKD-1.86% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD-1.79%

ADA/HKD-1.79% SOL/HKD-2.33%

SOL/HKD-2.33% XRP/HKD-1.77%

XRP/HKD-1.77%原文標題:《加密市場黑天鵝事件推演框架

原文作者:Carrie

本文系ChainHillCapitalCarriey原創發布于巴比特,未經授權嚴禁轉載,授權請聯系ChainHillCapital仟峰資本公眾號。

導讀

本文分為三部分內容,分上、下兩部分連載于巴比特。第一部分論述了直接造成三月份加密市場黑天鵝的外部因素,即積重難返的美股流動性問題;第二部分解析了本次暴跌事件背后更多的市場微觀因素,以呈現一個更完整的故事;最后一部分提出了一個適用于當前環境的“加密市場黑天鵝事件推演框架”,并對近期再次發生類似市場崩潰事件可能性影響重大的因素進行了探討。

注:第一部分內容分析美股市場的系統性和結構性因素,涉及較多傳統金融市場的知識,如果讀者主要對加密市場感興趣,可以從第二部分開始閱讀。

第一部分:脆弱的美股流動性

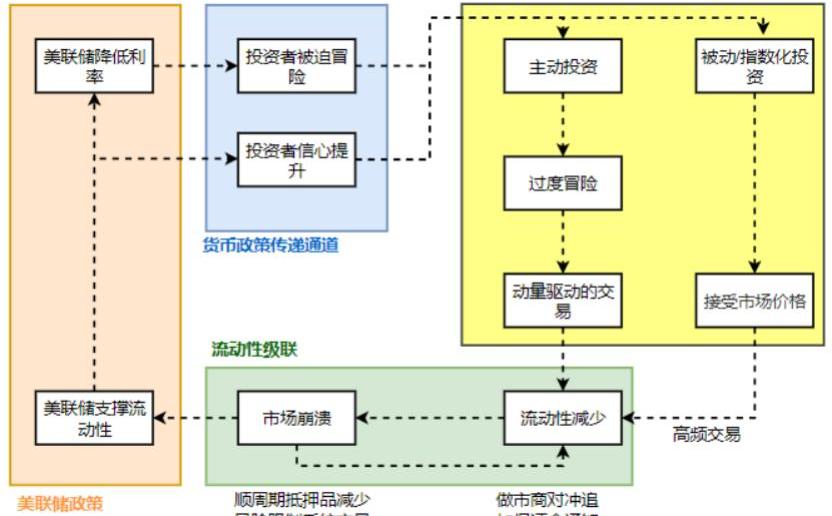

貨幣寬松政策和美股當前的主要市場要素形成了一個市場激勵循環,當出現不確定性事件時,每一個環節都造就或加劇了市場流動性的脆弱。美聯儲在2008年金融危機的時候選擇介入,通過貨幣政策直接干預市場、解決流動性壓力,從而開啟了十多年的“牛市”。直到新冠疫情打斷這場狂歡,曾經的強大動力倒戈相向變成狂暴的反噬,市場瞬間瓦解。這一次,美聯儲依然選擇伸出“援手”解救市場,而新的循環也就此開始......

從2010年的閃崩事件到2018年2月的閃崩事件,再到2020年3月份的四次熔斷,美股市場閃崩的發生頻率似乎越來越高。然而,與這些危機相伴的卻是美股從2010年到2020年長達十年的融漲。

美聯儲政策顯然是這一現象的主導因素。2008年金融危機開始,美聯儲不斷推出量化寬松政策,導致投資者的風險偏好不斷增加。而當市場出現壓力的時候,投資者普遍尋求去杠桿和降低風險,導致流動性迅速枯竭。

2008年現代歷史上最大的全球信貸危機期間,為了穩定市場和經濟,美聯儲和世界各地央行開始了一個實驗性的貨幣寬松政策時代。這些貨幣政策產生了兩個重大影響:通過降低短期利率激勵投資者承擔更大的風險;通過市場穩定計劃提升投資承擔風險的信心。

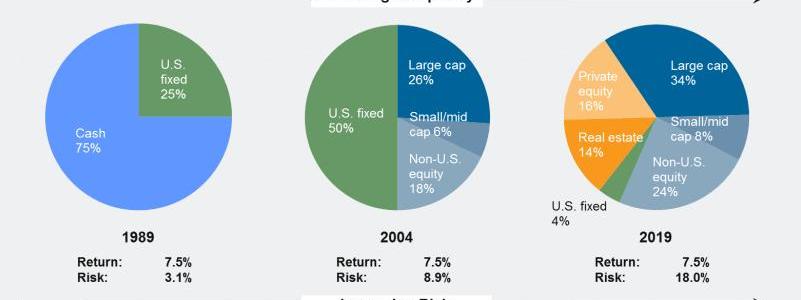

這種貨幣政策傳導通常不通過預期渠道,而是通過引導收益導向的投資者的需求曲線向外移動來影響長期實際利率,從而導致投資者承擔更多的利率風險并降低期限溢價。考慮到許多投資者擁有固定的美元債務,這種傳導的原因就顯而易見了。當美國國債無法再達到回報目標時,投資者必須承擔增量風險才能尋求更高的回報。在圖1中,我們可以看到提供7.5%預期收益率的資產組合隨時間的變化。與1989年的投資者相比,尋求7.5%回報率的投資者現在必須承擔接近六倍的風險。

Curve創始人再次通過OTC賣出375萬枚CRV,并在Aave上償還150萬枚USDT:8月4日消息,據鏈上數據監測,Curve創始人Egorov于20分鐘前再次通過OTC賣出375萬枚CRV,隨后在Aave上償還150萬枚USDT。

數據顯示,本次交易的買家為加密原創作者、分析師237.eth(@fxs2327)。[2023/8/4 16:18:55]

圖1?數據來源:callan.com

對高風險資產需求的增加會反過來減少風險溢價,抬升資產價格。這一點從美股的估值水平可以看出。

2010年到2020年,標普500收益率為191.13%,其ShillerPE指標不斷升高,當前為30.25,高于歷史均值17.1,已經與大蕭條前的歷史極值水平相當。

圖2?數據來源:gurufocus.com截至時間2020年9月25日

另一個股市長期估值指標是“市值/GDP”,圖3展示了Wilshire5000/GDP?比率。近年來美股的估值水平遠高于歷史平均水平,并且已經超過2000年和2007年股市泡沫時期。

圖3?數據來源:fred.stlouisfed.org?截止時間2020年9月28日

標普500ShillerPE指標和Wilshire5000/GDP說明股市估值不斷抬高,處于歷史高位水平。

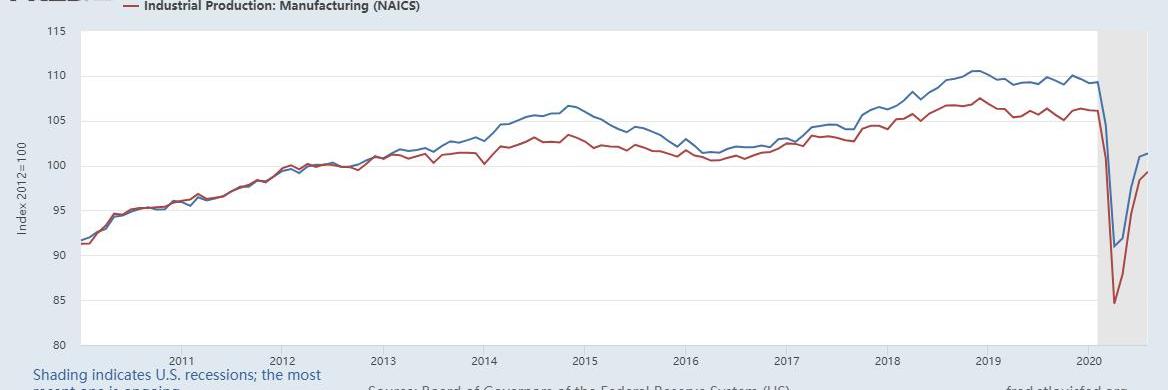

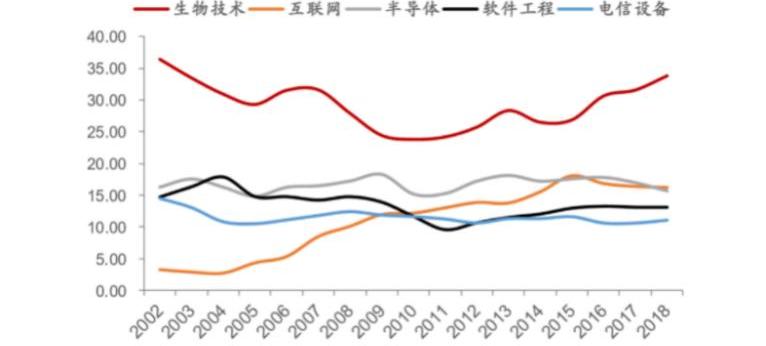

與此同時,過去十年,美國工業生產指數及制造業產出指數的增長率分別是18.9%和16.1%。而根據中泰證券研究所的研究,“以研發支出占營收比重衡量的科技投入水平,除了生物技術研發支出占比保持增長外,包括互聯網、半導體、軟件及消費電子等在內的行業研發支出占比均沒有明顯的提升,甚至略微下降。這也表明美股這十年的牛市并非基于制造業或科技等內生增長驅動,而是基于估值推升“。

圖4?數據來源:fred.stlouisfed.org截止時間2020年8月1日

圖5?數據來源:中泰證券研究所

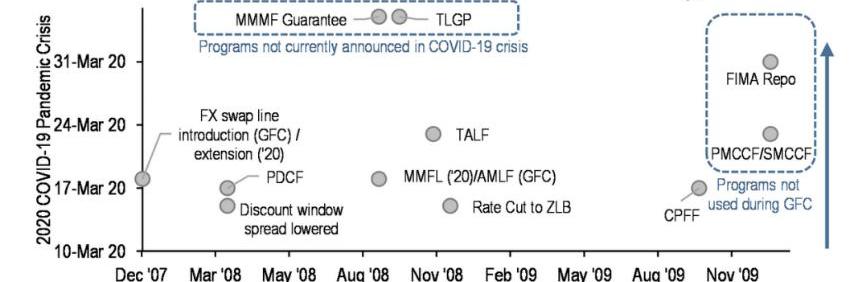

上述證據反映投資者的風險曲線已大大提高了,而這背后的重要推手,除了貨幣政策引導,還有市場的風險感知,尤其是對美聯儲愿意充當最后貸款人和支持市場流動性的信心。圖6證明了這種信心并非完全沒有根據:美聯儲在2008年花了一年多時間用過的工具在2020年不到一個月時間內被迅速采用。

Web3 3D建模初創公司MY3DMeta完成1.05億盧比融資,AccelNest等參投:金色財經報道,總部位于印度欽奈的 Web3 3D 建模初創公司 MY3DMeta 宣布完成 1.05 億盧比融資,The Chennai Angels、Dholakia Ventures、AccelNest、Karn Nagpal、以及一批天使投資人參投。MY3DMeta 成立于 2016 年,幫助用戶創建 3D 角色、3D NFT、以及逼真的 3D 數字人,其 3D 建模技術引擎可以為 3D 資產創建提供支持,并且讓開發人員更輕松地構建動畫、NFT、游戲、Web3 和元宇宙中的 3D 模型。(uniindia)[2022/11/10 12:44:24]

圖6?數據來源:FederalReserve,J.P.Morgan

美聯儲的政策可能會徹底扭曲市場,引入新的風險因素。具體來說,投資者增加風險偏好可能導致與市場波動有關的非線性反應,這些非線性反應在市場壓力下通常呈順周期性,即,隨著市場波動性的增加和流動性的減少,投資者尋求降低風險,從而給市場價格和流動性帶來進一步的壓力。這就造成文章開頭提及的美股閃崩現象,其共同特征是短時間內流動性深度的迅速降低,也就是出現流動性危機。

用華爾街現下流行的行業術語"Riskon/riskoff"可以簡單說明。當市場riskon時,投資者普遍對風險毫無畏懼,大舉涌入股票、大宗商品、金融衍生品等風險資產;當市場riskoff時,投資者則為了規避風險大量拋售風險資產,并購入美元和國債等安全資產。在"Riskon/riskoff"主宰的市場,風險資產的波動具有極高的關聯性,市場充滿了不確定性。

除了寬松的貨幣政策外,流動性危機日益頻繁的現象還有另外兩個促進因素。

(1)?被動投資和指數投資的增長對市場造成一定的扭曲

第一個影響是造成價格動量。首先,主動管理者越來越多地使用指數作為業績基準。這導致投資者“從表現不佳的基金經理撤資,導致他們出售表現不佳的股票”。相反,“表現出色的經理人會收到資金并增持表現良好的資產”。其次,投資者從主動投資轉為被動投資時候的邊際買賣也促進了價格動量。

通過觀察價值(Value)、動量(Momentum)、大小、?質量ETF的平均持倉量,可以發現主動型基金基本上都減持標普500指數中的最大市值的那些股票。因此,當市場向被動投資轉移時,較小市值的股票將出現邊際拋售壓力,而大型股票會出現邊際購買壓力。隨著時間的推移持續,這種壓力可能導致大市值股票持續跑贏小市值股票。這兩個原因造成了價格動量。

這種價格動量可能對市場穩定構成風險。市場參與者集中在convergent策略對價格具有穩定作用,因為贏家被出售而輸家被購買。而集中在divergent?策略可能會破壞價格穩定,因為贏家被購買而輸家被出售。

數據:當前灰度總持倉量達177.52億美元:10月26日消息,根據Tokenview鏈上數據顯示,當前灰度總持倉量達177.52億美元,主流幣種信托溢價率如下:BTC,-34.25%ETH,-31.9%ETC,-64.68%LTC,-47.52%BCH,-24.75%[2022/10/26 16:39:14]

被動和指數化策略屬于divergent策略,因為最近的贏家將占較大比重,而近期的輸家將占較小比重。因此,隨著從convergent策略轉到divergent策略的資金不斷增加,頭寸將變得更加擁擠,從而對個股和跨部門資產定價產生不穩定的影響。

第二個影響是對市場微觀結構的潛在影響。主動型基金管理者的工作是識別他們認為被低估的那些股票,并購買這些股票。而對于被動型基金,交易不是為了發現股票的正確價值,而是為了追蹤指數,同時最大程度地減少該交易對市場的影響并盡可能有效地執行交易。這可能也會對市場產生不穩定的影響。

因為“做市商無法區分由與資產相關的因素引起的價格變動與與資產無關的其他因素”,因此無法及時同步其價格,這可能導致價格進一步扭曲。實際上,被動型基金股東占比較高的股票表現出明顯更高的波動性、更高的交易成本、更高的“回報同步性”,以及“未來收益回報”的下降和分析師覆蓋率下降,甚至有證據表明ETF甚至可能給市場帶來新的噪音來源。在健康的市場環境中,其他參與者會介入并重新定價。

但是,在陷入困境的市場環境中,可能沒有足夠的流動性介入并糾正這種行為。如果市場由指數交易者主導,而這些交易者無法區分資產價格和其價值,那么問題可能會進一步加劇。

(2)?杠桿加劇了流動性結構失衡

現代市場結構的驅動特征包括電子流動性提供者和高頻交易者。高頻交易公司通常用很高的杠桿在交易。在當前日益復雜的市場環境中,快速交易可能會導致順周期螺旋上升的風險,尤其是當市場變得越來越集中在一些大型交易公司中時。因為高頻交易依靠杠桿來提供流動性,在波動市場中他們常常由于風險預算約束而不得不減少資本投入,導致可用保證金的順周期下降。

此外,復雜的衍生品市場及其相關杠桿的增長也致使尾部事件中的流動性需求爆炸性提高,從而進一步加劇了市場壓力。當期權市場、杠桿化ETP和反向ETP等市場出現系統性對沖壓力時,市場也會出現結構失衡。

因為,對沖通常是一個凸函數,在許多情況下,隨著市場下跌,其對流動性要求增加。與此形成對比的是流動性的供給曲線,該曲線相對于市場壓力而言是凹入的。因此,市場壓力期間,流動性緊缺遇到高流動性需求,市場可能會發生災難性的不匹配,導致流動性枯竭。

綜上所述,寬松的貨幣政策、被動投資的興起以及杠桿加劇的流動性結構失衡三者具有共同的潛在風險因素:流動性。當將它們組合在一起時,會形成一種市場激勵循環:當市場上發生混亂時,就會產生連鎖反應,從而導致整個市場結構的崩潰。

報告:Cardano NFT交易量已達4.59億美元:金色財經報道,據近期報告顯示,Cardano網絡上已有近 7,000 個 NFT項目和15個交易市場,為 Cardano 生態系統貢獻了約 4.5 億美元的歷史交易量。此外,據前100個NFT收藏的統計數據,NFT行業的估值介于3億美元和6.16億美元之間。

JpegstoreNFT是Cardano生態系統中交易量最大的市場,占該行業整個交易量的64.19%。CNFT以28.09%的交易量占比穩居第二。Spacebudz交易量占比4.51%,另外3.21%的交易量占比來自其他NFT。

此外,在NFT系列的數量上,Spacebudz系列占比最大,市場份額為 7.90%。Pavia占比6.72%,Clay Nation占比5.78%。66%的交易量存在于其他NFT交易中,這標志著壟斷的減少。(The Crypto Basic)[2022/9/9 13:18:25]

圖7總結了三者之間形成的市場激勵循環是如何運作的。需要注意的是市場激勵循環沒有絕對的起點或終點,當出現不確定性事件時,每一個環節都造就或加劇了市場流動性的脆弱。美聯儲在2008年金融危機的時候選擇介入,通過貨幣政策直接干預市場、解決流動性壓力,從而開啟了十多年的“牛市”。直到新冠疫情打斷這場狂歡,曾經的強大動力倒戈相向變成狂暴的反噬,市場瞬間瓦解。這一次,美聯儲依然選擇伸出“援手”解救市場,而新的循環也就此開始。

圖7

第二部分:加密市場黑天鵝事件與其生態和結構

一、?BTC價格相關性的歷史

比特幣誕生之初的幾年,其受眾只有很小一部分人群,包括加密朋克,技術開發者,非法交易者,以及自由主義者等。這些受眾通常都不是那些在傳統市場上賺錢的人。

隨著價格不斷突破,比特幣開始受到部分傳統投資人士的關注。例如,加利福尼亞投資公司SocialCapital于2013年投資了比特幣,并一直持有至今。

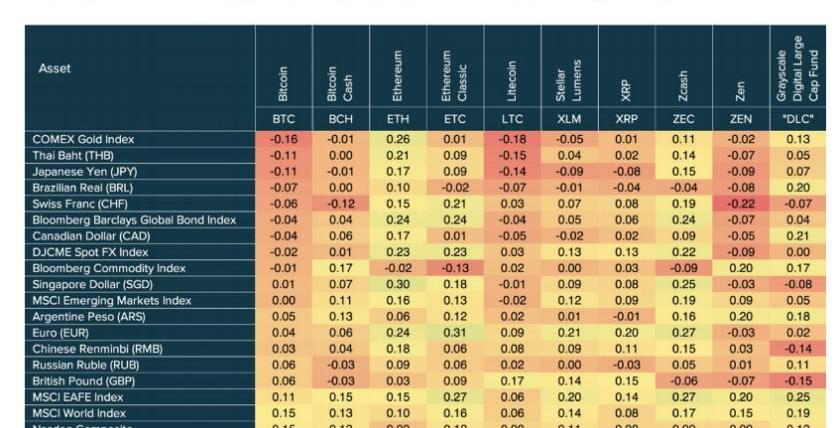

但這種案例在當時極其少數。直到此時,傳統市場的投資者和比特幣投資者之間仍然存在防火墻。因此,長期以來比特幣跟主流金融資產之間的相關性極低。圖8展示的從2013年到2019年包括比特幣在內的多種加密資產跟黃金、多個國家貨幣、債券、商品以及股票市場的相關性。總體來看,加密資產跟其他資產類別之間的最大相關性是0.31,最小的相關性是-0.22,平均相關性是0.07。單獨來看,比特幣其他資產類別之間的最大相關性是0.18,最小的相關性是-0.16,平均相關性是0.01。

阿迪達斯將與英格蘭克勞利鎮足球俱樂部合作發行NFT:金色財經報道,阿迪達斯宣布與今年初收購英格蘭克勞利鎮足球俱樂部的美國加密貨幣投資者集團 Wagmi United 達成合作,并將為該球隊創建 NFT,球迷可以收集這些 NFT 來從阿迪達斯獲得實體和數字商品。克勞利鎮足球俱樂部首批 NFT 將于 7 月 6 日首發,該系列與阿迪達斯合作設計和生產,NFT 持有者將能對克勞利鎮俱樂部面臨的關鍵問題和未來發展進行投票。(sporttechie)[2022/7/1 1:43:14]

圖8?數據來源:GrayscaleInvestments

2017年開始,傳統市場與比特幣的隔離局面出現改變,全球首個受監管的比特幣基金正式上線,為機構客戶打開了大門;Winklevoss兄弟嘗試推出比特幣ETF;《華爾街日報》首次將比特幣作為一種合法的投資資產,而不是僅僅局限于社會邊緣的黑暗事物;CBOE和CME比特幣期貨上線,機構投資者和傳統投資者加入比特幣大軍......

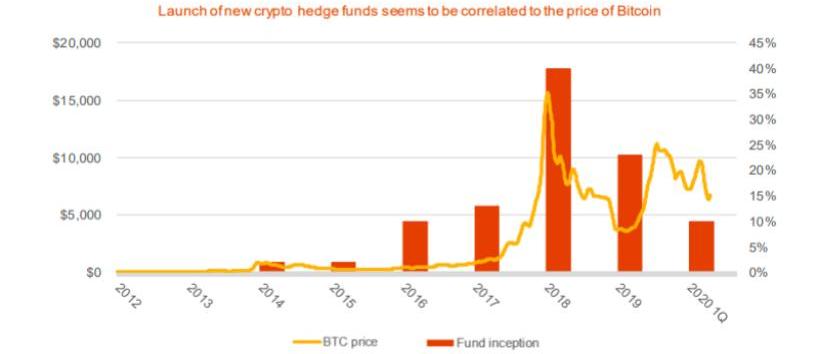

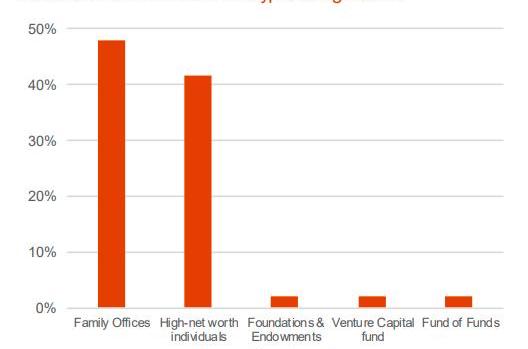

截止2020年第一季度,全球有150支比特幣對沖基金,其中63%是2018年以后成立的。這些對沖基金的客戶構成中,大約90%是家族辦公室或高凈值個人,捐贈基金、VC以及母基金的占比較小。

圖9?數據來源:pwc

圖10?數據來源:pwc

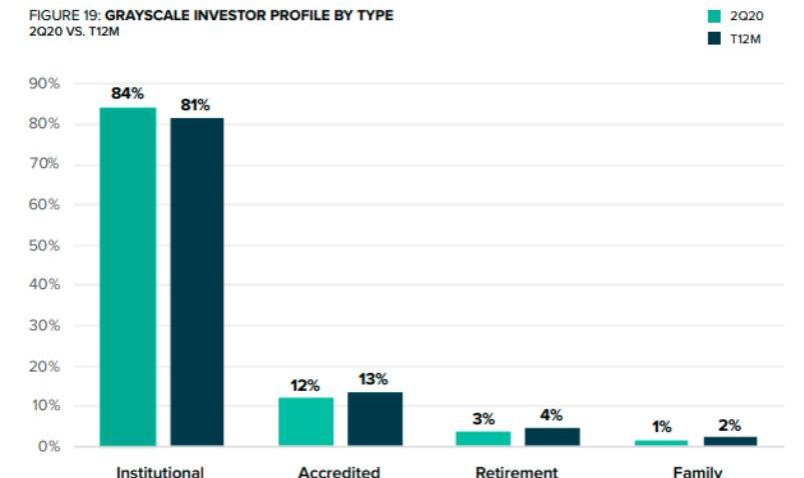

而全球最大的加密資產信托基金灰度投資的客戶中,80%以上是機構投資者。

圖11數據來源:GrayscaleInvestments

根據富達投資2020年6月公布的一項調查顯示,36%的大型機構投資者擁有比特幣等數字資產;展望未來五年,91%的受訪者認為投資組合中至少應該有0.5%的投資敞口分配給數字資產。

當越來越多的高凈值個人和機構投資者涌向比特幣分配風險敞口,傳統市場和比特幣投資者之間的防火墻被打破。這意味著現在很多在加密資產市場交易的人,也同時在其他市場交易。這種發展是否會導致比特幣跟其他資產的關聯性變強?

確實,2019年以來,我們似乎越來越多的感受到了比特幣跟傳統資產的相關性。

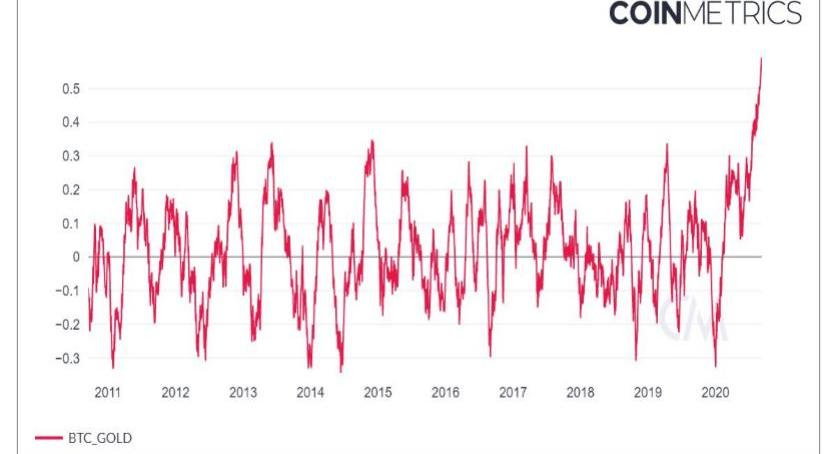

由于美中貿易緊張局勢、伊朗矛盾升級以及市場對COVID-19的擔憂,比特幣和黃金之間相關性似乎在增加。當前比特幣與黃金之間的相關性處于歷史高位,這表明比特幣可能比以往發揮了更多地避險功能。

圖12數據來源:CoinMetrics

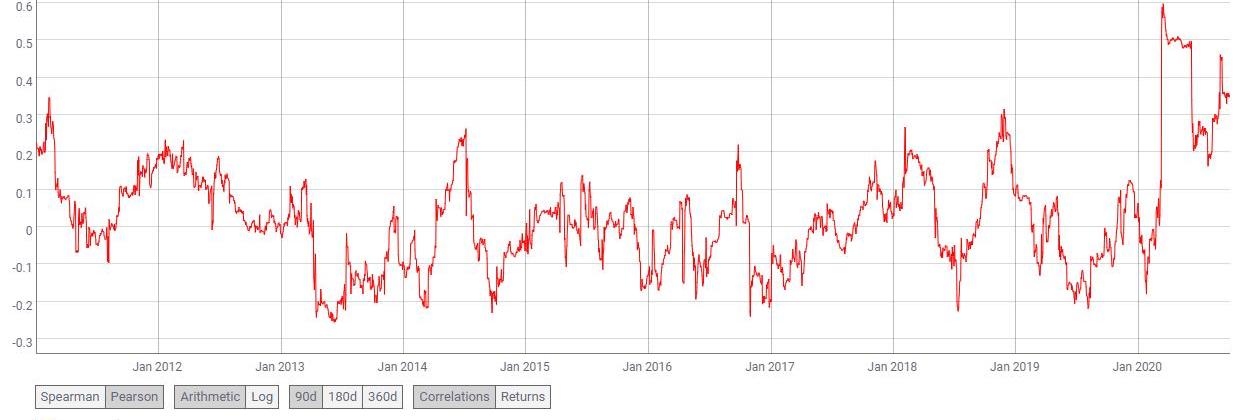

2020年全球新冠疫情爆發后,比特幣跟美股市場的相關性飆升至歷史高點0.597,此前的高點是0.32。并且三月至今二者相關性一直維持在較高水平。這似乎表明加密市場與傳統市場的聯系加強,并且對外部事件做出了類似的反應。

圖13數據來源:CoinMetrics

二、?加密市場黑天鵝事件背后更多的故事

2020年3月12日,BTC的歷史性價格下跌與股票市場自1987年以來最糟糕的一天同時發生,在24小時不到的時間,比特幣價格下跌超過50%。

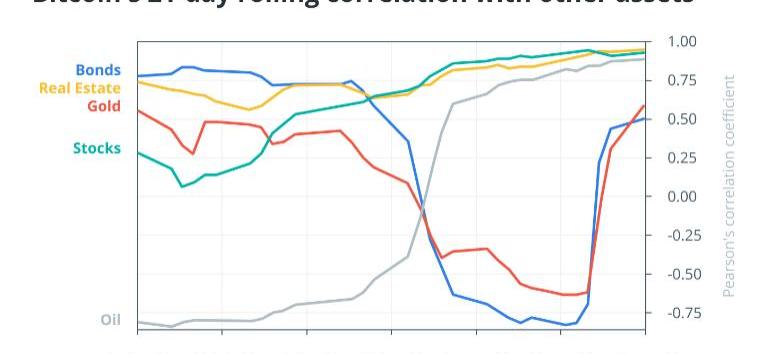

事實上,不僅僅是美股,比特幣跟其他資產的相關性也在同一時間飆升。從圖14可以看到各類資產的拋售幾乎是同時開始的。這一切其實并不應該讓人感到意外,回顧本文第一部分內容,寬松的貨幣政策、被動投資的興起以及杠桿的普遍使用組合在一起形成的市場激勵循環無限放大了流動性的正向循環。當新冠疫情帶來市場恐慌的時候,投資者為了規避風險大量拋售風險資產,市場就產生了連鎖反應,從而導致全球市場的崩潰。

簡單來說,當時投資者正在清算一切資產以獲取美元現金,其中也包括黃金為代表的硬資產。由于比特幣和傳統市場之間的防火墻已經被打破,越來越多的投資者同時在這兩個市場交易,被奉為“數字黃金”的比特幣在3月份創紀錄的拋售中也難以幸免。更“糟糕”的是,由于加密市場交易限制更少、比任何傳統資產都更容易清算,因此比特幣是同期價格下跌幅度最大的。

圖14數據來源:?cointelegraph.com

圖15數據來源:?cointelegraph.com

需要注意的是,相關性僅顯示兩個市場如何一起移動或分離,但不能解釋這種移動。因此,我們需要謹慎對待數據,因為最終這兩種資產代表了各自的市場,這些市場的宏觀和微觀經濟因素各不相同。上述流動性危機導致的拋售,并不是加密市場黑色星期四背后完整的故事,下面就讓我們來還復盤一下當時市場的真實情況。

1.?市場結構崩潰的推波助瀾

實際上,加密市場本次暴跌是分兩輪進行的,前后大約相隔13個小時。第一輪下跌的幅度大約為27%,如前所述,這輪下跌是由于全球股市拋售環境下的流動性危機造成的;然而第二輪下跌導致比特幣在幾分鐘內再次下跌21%,創下七年以來最大的單日跌幅。對于第二輪下跌,加密資產的市場結構的崩潰有不可推卸的責任。

圖16數據來源:AIcoin

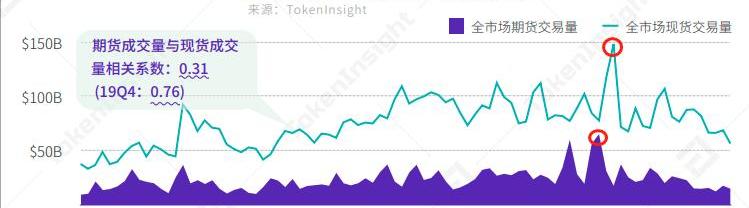

首先,第二輪暴跌是由衍生品市場主導的。根據Tokeninsight數據,2020年3月13日加密資產衍生品市場單日成交量625億美元,遠高于2020年第一季度日均成交量233億美元,并且高于3月12日第一次暴跌的成交量。同時,2020年3月衍生品市場的成交量高峰先于現貨市場;從圖15可以看到該現象在圖中其他時間也有出現,這表明加密資產期貨在本季度具備市場現行指標屬性。

圖17數據來源:Tokeninsight

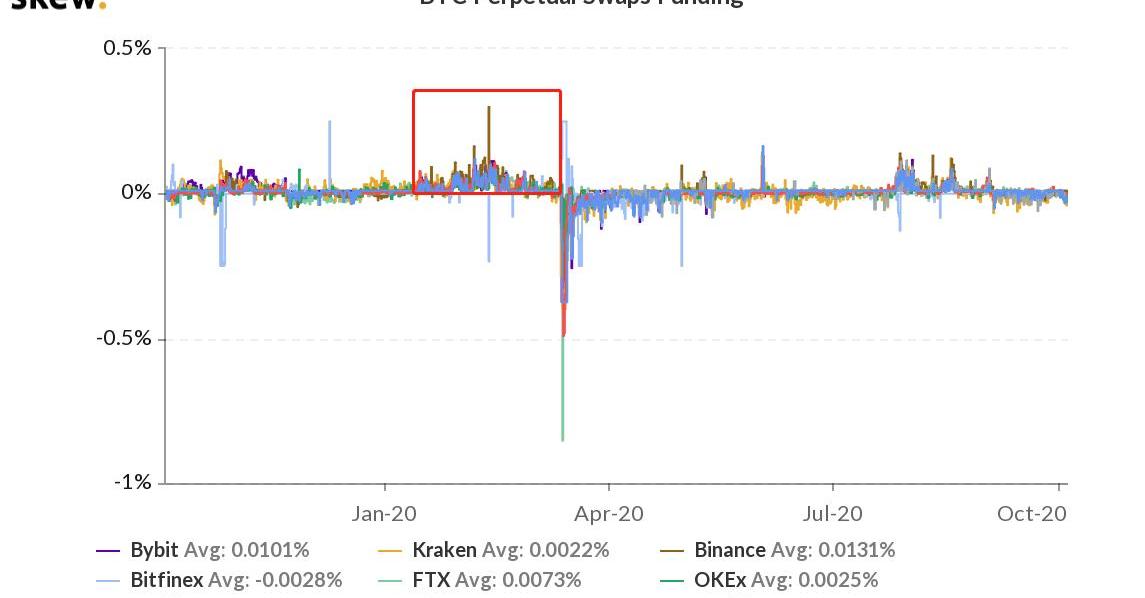

另外,由于對減半行情的期待和炒作,市場上多頭情緒強烈,資金費率在3月12日之前的2個月都處于高位,這表明市場上多頭的杠桿水平較高,因此市場整體風險水平也較高。

圖18數據來源:Skew.com

然而,由于加密資產衍生品市場特有的反向合約機制以及加密市場的其他特征,導致在312這樣的極端行情下,衍生品市場結構崩潰從而引發第二次非理性的下跌。

反向合約,也叫作幣本位合約,是加密市場才有的一種特殊衍生品合約規則,絕大部分數字貨幣相關的衍生品都采用了反向合約的設計,包括:反向期貨、反向永續、反向期權等。因為反向合約用USD來標識價格,用BTC來結算盈虧。因此,相比傳統市場采用的正向合約,反向合約的交易風險更高,波動也更大。

由于反向合約以BTC作為抵押品,因此市場上所有的BTC反向合約多頭都被動承擔下跌的杠桿。這種情況給做市商造成了風險,因為當BTC價格下跌時,做市商不僅要承擔多頭合約交易的虧損,還要承受BTC抵押品的虧損。312第一輪下跌時,市場價格日內波動超過30%,低倍杠桿合約也開始被清算。抵押品清算導致價格進一步下跌,這反過來導致更多多頭合約被清算,螺旋下跌開啟。而此時,很多做市商不愿意再提供流動性,流動性收縮進一步加速了螺旋下跌。當時,全球最大的反向合約交易所BitMEX的訂單簿上一度只有約2000萬美元的出價,而等待清算的多頭頭寸超過2億美元。

BitMEX和現貨交易所Coinbase之間的差價也因此一度超過500美元。然而,此時比特幣區塊鏈異常擁堵,將比特幣充值到交易所可能需要幾十分鐘個甚至數小時,所以即使存在套利者也無法及時抹平交易所之間的差價。很多市場觀點認為,如果不是BitMEX宕機的話,BTC價格可能會短暫跌至0美元。

除了反向合約內在的風險因素和區塊鏈技術局限因素之外,加密資產市場基礎設施的不完善也加劇了問題。包括:分布在全球的交易所數量眾多且相對割裂;不同交易所的市場機制不統一;沒有大宗經紀商可以為交易員提供跨交易所的全倉杠桿賬戶,導致整個市場的資本成本很高,等等。

2.?長期投資者的信心并沒有動搖

根據CoinMetrics數據,3月12日的拋售主要來自相對短期的交易者,其中,有28.1萬枚BTC的持幣時間只有30到90天,持幣時間1年以上的BTC只有4131枚。一個合理的解釋是,這些短期交易者來自傳統市場,因此對外部事件做出了類似的反應。

圖19數據來源:CoinMetrics

圖18展示了持有時間超過一年的比特幣的移動情況,可以看到在3月份的市場拋售中,持有時間超過一年的比特幣并沒有出現異常的移動。因此,我們可以認為比特幣長期投資者的信心并沒有受到這次全球市場壓力的影響。

圖20數據來源:CoinMetrics

綜上所述,不可否認加密市場跟傳統市場的聯系日益緊密,以低相關性著稱的加密資產在全球市場崩潰的時候也遭到了拋售,但因此對這個市場失去信心是不公平的。我們需要看到這次市場崩潰背后更全面的原因,以及更完整的故事。

以上為《加密市場黑天鵝事件推演框架》,下部分內容見下一篇文章。

Tags:比特幣NFTBTCOIN比特幣行情走勢圖最新今年MINUTE Vault (NFTX)SBTC價格Cats Coin

寫在前面:盡管去中心化金融的發展前景被寄予厚望,但近期Defi代幣的價格卻一跌再跌,難免讓人有些失望,而作為DeFi領頭羊的Uniswap,其代幣UNI在經歷了“腰斬”之后,又經歷了“腳趾斬”.

1900/1/1 0:00:00摘要 事件:7月20日,螞蟻集團公布科創板與港交所上市計劃。緊接著,7月23日,螞蟻區塊鏈宣布更名為“螞蟻鏈”,稱將致力于讓區塊鏈像移動支付一樣改變生產和生活.

1900/1/1 0:00:00來源/LongHash 或許和大多數人猜測的不一樣,2020年數字貨幣領域市值增長最快的不是來自美國年輕群體流行的手機支付應用CashApp的用戶買入的比特幣.

1900/1/1 0:00:00從某種程度上來看,我們積極推動傳統互聯網向Web3.0變遷的原動力,本質上是人們對安全感的永恒追求.

1900/1/1 0:00:00業內這兩天一條新聞被刷屏:內容是這樣的:“據路透社報道,貝寶在10月21日宣布加入了加密貨幣市場,允許客戶使用這家美國數字支付公司的在線錢包購買,出售和持有比特幣及其他加密貨幣,其中包括BTC.

1900/1/1 0:00:00毫無疑問,ETH2.0是區塊鏈行業未來3年最大的事件之一。我們可以做這樣的假設,如果ETH2.0能在2017年就上線,那么EOS、Tezos、Tron還有存在的必要嗎?如果ETH2.0能在201.

1900/1/1 0:00:00