BTC/HKD+1.08%

BTC/HKD+1.08% ETH/HKD+1.93%

ETH/HKD+1.93% LTC/HKD+1.29%

LTC/HKD+1.29% ADA/HKD+2.56%

ADA/HKD+2.56% SOL/HKD+1.46%

SOL/HKD+1.46% XRP/HKD+0.89%

XRP/HKD+0.89%2020年的最后一個月,一定會在加密貨幣的歷史復盤中被一遍又一遍被提及,全球加密貨幣總龍頭比特幣先是刷新了自己的歷史新高19,800美金,隨后在2020年12月16日,在從誕生到現在12年的歷史中,比特幣首次站上2萬美金,市值也首次突破4000億美金大關,約合人民幣26,330億人民幣,差不多是一個茅臺的市值。

從年初的7800美金,結合4年才有一次的減半主題,幣圈對比特幣的2020寄予厚望。但在疫情的影響下,在美股、黃金、白銀、原油、法幣等等資產無一幸免暴跌的3月,比特幣也不例外,在不到24小時的時間里,比特幣從7700美金跌到了3800美金,50%的跌幅不僅歷史罕見,也讓行業對比特幣的長期被賴以信任的「避險」屬性徹底破滅,市場內220億人民幣的爆倉量,讓無數投資者心灰意冷。

但隨后的市場走勢只能用魔幻形容,從3800美金到22,000美金的這一路上,比特幣的「價值存儲」、「數字黃金」這樣的屬性不復存在,逐漸成為全球大類商品之一,在機構吃肉、散戶喝湯的加持下,在全球放水的背景下,比特幣搭上了這趟資產瘋牛的高速列車,成為2020年全球漲幅最大的資產類別。

全球史無前例的放水

就在今天凌晨,在今年最后一次政策會議中,美聯儲公布了利率決議結果,將基準利率維持在0%-0.25%區間不變。換句話說,美聯儲持續了半年的放水仍將繼續,不只是今年,現在的利率水平將維持到2023年。

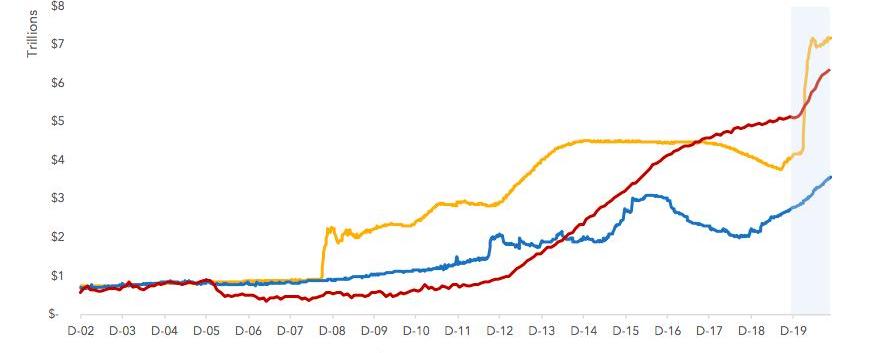

圖源:BlockchainCapital

也許上圖會讓大家對今年的放水程度有個整體的了解,這個是美聯儲、歐洲央行、日本央行從2002年開始的貨幣發行量,在今年,央行們的貨幣發行量開始明顯上漲,美聯儲的操作尤為驚人,那條代表美元發行量的黃色曲線在今年呈90度幅度拉升,歷史罕見。

美元指數DXY站上92,現漲0.14%:美元指數DXY站上92,現漲0.14%。[2021/6/29 0:14:08]

這場全球大放水的背景下,是全球資產十幾年不遇的盛宴。

首當其沖的是科技資產市場,代表著全球最強的科技資產的納斯達克指數出乎所有人意料的走出了「深V」曲線,科技資產成為了全球資金的主力戰場,徹底瘋狂,其中最具辨識度的是家喻戶曉的新能源汽車總龍頭特斯拉。

特斯拉股票周線

在每秒千萬美金以上的流動性支撐下,特斯拉股票毫無阻力地不斷刷新歷史新高,成為各大財經與科技媒體的寵兒,也讓科技資產板塊成了全球資產在當時唯一的關注點。

不到三個月,芯片龍頭臺積電從300臺幣漲到430臺幣,新能源龍頭特斯拉從700美金漲到了最高1900美金,太空旅行龍頭維珍銀河從15美金漲到了27美金,人造肉龍頭BeyondMeat從90美金漲到最高160美金,這些科技龍頭資產不是創造了歷史新高,就是在創造歷史新高的路上,在龍頭的帶領下,納斯達克指數在經歷了史無前例的4次熔斷后,月線的漲幅直接拉成了直線。

而比特幣,也是萬千科技資產的其中之一。

從極客的小眾興趣,到電子支付,到數字黃金,到價值存儲,比特幣在人們心中的屬性不斷迭代,但無論認知如何演變,「科技資產」這個屬性貫穿始終。在區塊鏈這個行業,比特幣是毋庸置疑的龍頭資產,不是礦機公司的股票,不是交易平臺的平臺幣,龍頭只有一個,只有比特幣。

在市場情緒最高漲的時候,比特幣以獨特屬性與尚未啟動的行情進入了機構們的圍獵范圍,成為了機構們的資產配置,正式開啟自己載入史冊的2020。

機構入場

如果要列出一家在牛市下的明星公司,灰度投資當仁不讓,在資深投資者眼中,灰度投資的數據已經被認為是市場的風向標。在機構投資者、家族辦公室的眼中,通過灰度購買比特幣是最簡單且合規的方式。

標普500指數盤中首次站上3500點關口:標普500指數盤中首次站上3500點關口,已連漲5個交易日。[2020/8/27]

灰度目前的產品可分為兩種:「單一資產信托」和「多元資產組合基金」。單一資產信托產品一共有9種加密資產,其中規模最大的是比特幣。因為「合規」的屬性以及通過OTC市場購買的便捷性,購買灰度投資旗下的比特幣信托對于機構而言是最簡單的入場方式,備受行業內外關注。

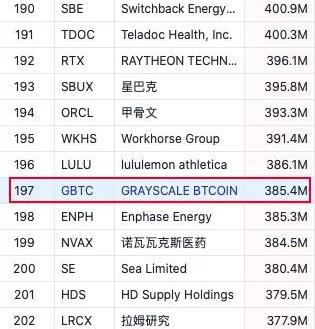

灰度引發的熱議不在于為機構帶來了比特幣,而是將比特幣帶到了美股市場。在這個全球流動性最大的市場中,GBTC日成交量約4億美元,和星巴克、甲骨文等巨頭無異,甚至已經超過今年漲了24倍的醫療類寵兒NVAX。

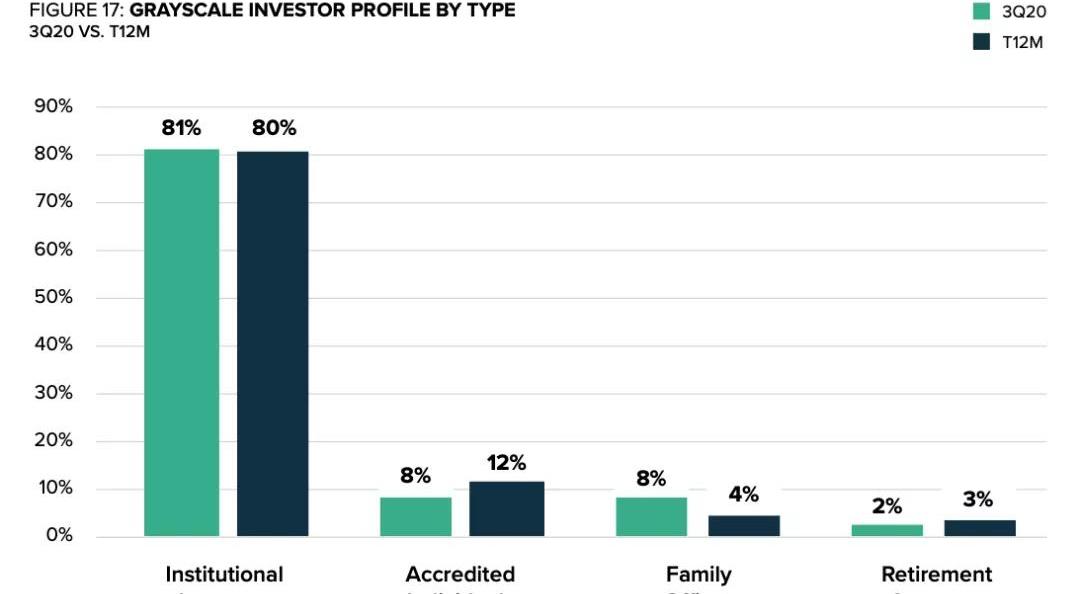

根據灰度披露的2020年第三季度數據,灰度旗下產品購買用戶主要是機構投資者,其次為合格投資者和家族辦公室。購買用戶有57%來自于美國以外地區。

圖源:《GrayscaleDigitalAssetInvestmentReportQ32020》

2014年,灰度比特幣信托因贖回方式遭到SEC審查,隨后被判罰5萬美元并于2016年關閉GBTC兌換回比特幣的方式。目前,用戶可以使用現金或比特幣向灰度兌換GBTC,通過兌換獲得的GBTC需要鎖定半年才可在OTC市場出售。由于目前灰度已經關閉了GBTC贖回比特幣的渠道,因此眾多投資者戲稱灰度為「貔貅」。

最早買入GBTC的機構是被稱為女版巴菲特、近5年管理基金年回報率約29%、ARKCEO的CathieWood掌管專注于下一代互聯網的ETF「ARKW」。ARKW從2015年9月開始買入GBTC,至今持有約517萬份GBTC,母公司ARK持有約GBTC約572萬份GBTC,合計持有GBTC價值2.81億美元。

行情 | ETH短時上漲超1% 再度站上120USDT:據Huobi數據顯示,ETH在5分鐘內上漲超1%,今日內再度站上120USDT,當前報價為121USDT,24小時漲幅為7.36%,行情波動較大,請注意風險控制。[2019/2/10]

除了ARK之外,羅斯柴爾德家族的羅斯柴爾德投資公司也投資了GBTC,雖然僅僅買入2.45萬份GBTC,但其代表著老牌投資公司對新興投資產品的看好。

當然,也有機構不通過灰度比特幣信托而是自行購買比特幣。

根據BitcoinTreasuries數據,目前一共有16家上市公司買入了BTC,合計投資14億美元,目前總持有11.53萬枚比特幣,目前整體資金已經浮盈70.84%。

目前持有比特幣第二高的上市公司MicroStrategy還在12月11日完成了價值6.5億美元的高級可轉換債券的發行。根據公司的發行計劃,該筆資金將用于購買比特幣。據悉,MicroStrategy投資比特幣的收益已經超過了其過去三年業務運營凈收入總和。

這家全球最大的獨立BI股價在2000年互聯網泡沫時期曾一度達到3330美元,隨后下跌至最低4.2美元。在未購買比特幣之前,MicroStrategy股價在100美元左右波動,而如今,其股價已突破300美元,較底部上漲200%有余。

除了已經買入的機構,還有不少機構已經一改之前對加密資產的刻板印象,準備將其資本的一部分用于加密資產領域。比如半個月前,古根海姆宏觀機會基金已經向SEC申請向灰度比特幣信托投資5億美元。

散戶進場渠道豐富

行情 | 比特幣重新站上6300美元:據火幣平臺數據,比特幣已重新站上6300美元,現報6315.03美元,漲幅為0.76%。[2018/9/18]

除了布局比特幣的傳統金融機構,這場比特幣牛市的推手還包括那些資金量不大的散戶,更直觀的說,是散戶日益豐富的入場渠道。

除Coinbase、幣安等迅猛發展的加密原生交易平臺,以及Revolut、SilvergateBank等合規資產管理平臺外,今年以來,部分金融支付機構也開始進入加密交易賽道,為用戶提供更便捷的加密貨幣交易服務。

11月13日,擁有3億用戶的海外支付工具PayPal向美國用戶開放加密貨幣交易服務,同時將用戶每周加密貨幣購買限額從1萬美元提高至2萬美元,圈外用戶得以通過PayPal進行比特幣直接投資。

此舉的效果顯而易見。

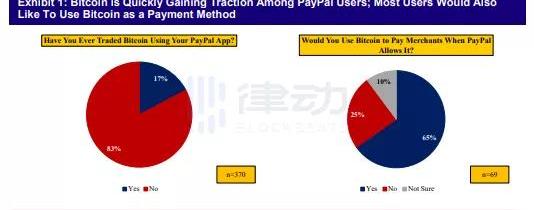

今年12月,瑞穗證券發布一份報告稱,在被調查的PayPal用戶中有17%的樣本表示已使用該平臺交易比特幣,而65%的樣本則表示將使用比特幣支付商品和服務。瑞穗還在報告指出,在用戶群中開放比特幣交易可能對PayPal股票價格有利,并上調了對該公司股價的預期。

圖源:瑞穗證券

實際上,PayPal并非首個支持加密貨幣交易的支付平臺。早在2018年初,推特CEOJackDorsey創立的支付公司Square旗下的CashApp就已經支持用戶進行比特幣交易,并從中獲利。11月,Square對外披露的Q3財報顯示,平臺該季度的比特幣總銷售額達16.3億美元,毛利潤達3200億美元。此外,包括Abra、Worldpay、Simplex等支付平臺也都支持買入比特幣。

隨著比特幣的投資價值越來越被外界認可,普通投資者還可以在美國場外交易市場、加拿大證券市場交易所等平臺買入合規加密衍生品,如GBTC或3iQ推出的QBTC等。

行情 | BTC再度站上7100美元:據huobi數據顯示,BTC緩慢上漲,再度站上7100美元,當前報價為7113美元。[2018/8/29]

即便沒有證券交易賬號,散戶投資者也可以在主打零傭金的Robinhood、富途證券等券商平臺買入加密貨幣概念的股票或金融衍生品,不僅交易手續費低,且打破了地區的限制。

豐富的渠道讓上億投資者得以進入加密的世界,最直觀的影響是市場對比特幣需求的劇增。今年11月,PanteraCapital公布的《比特幣短缺》報告提出,現在比特幣每日的產量根本不夠PayPal、CashApp等平臺用戶每日購買比特幣的數量,市場上比特幣非常短缺。

據律動BlockBeats此前的統計,灰度比特幣信托和3iQ信托產品,CashApp和PayPal兩家平臺每日買入的比特幣數量高達4702枚,相當于比特幣每日產出量的5.2倍,需求遠大于供給,這直接導致了比特幣價格在二級市場的瘋狂。

傳統金融KOL的態度轉變

隨著PayPal、MicroStrategy這樣的巨頭入場,市場對比特幣的關注愈演愈烈,傳統金融領域也開始發表對比特幣的看法,讓人驚訝的是,傳統金融對比特幣似乎越來越看好。

華爾街知名投資人保羅·都鐸·瓊斯于2020年5月表示,將其大于1%的資產配置到比特幣上。這位美國億萬富翁對沖基金經理在1980年成立了都鐸投資公司,目前管理著90億美元的資產。

他對比特幣似乎很感興趣,在2020年10月創建推特賬號后,保羅的第一條推文就是關于比特幣的討論,他所有的13條推文中,4條與比特幣有關。

在近期接受雅虎采訪時他表示,按照當前通脹水平,以及目前股市擁有接近100萬億美金市值,相比之下,比特幣是遠遠被低估的。并且現在的比特幣,就像二十年前的互聯網一樣充滿潛力。

曾因在索羅斯的量子基金做多德國馬克而聲名大噪的華爾街知名投資人斯坦利·德魯肯米勒也于11月表示持有比特幣。盡管這位全球最成功的宏觀對沖基金經理曾表示不會對比特幣進行任何長期或短期的投資,但如今,他開始在CNBC的采訪中預測比特幣的表現將超過黃金。

斯坦利·德魯肯米勒

大名鼎鼎的摩根大通也沒有錯過這場討論。雖然摩根大通的CEO杰米·戴蒙近期表示仍不看好比特幣,但摩根大通一直在加大對區塊鏈技術的投入。據CNBC10月27日報道,摩根大通的數字貨幣JPMCoin首次被大型科技客戶商業化使用。

摩根大通12月9日表示,加密貨幣在主流金融領域的崛起是以黃金資金流失為代價的,黃金ETF正在流失大量現金,而類似于灰度的比特幣基金則在吸收市場中的資金。

全球最大對沖基金橋水基金的創始人瑞·達利歐于12月11日在Reddit論壇中發起關于世界金融經濟形勢變革的討論,他也發表了對比特幣的看法。

討論中,某社區網友提出關于比特幣是否能夠解決央行過度濫用貨幣激勵手段而造成的惡果問題,瑞·達利歐表示比特幣在過去十年中展現出了其做為另類資產與黃金的相同與差異,且可做為價值存儲資產來多元化投資者的投資組合。

最后,瑞·達利歐表示,像黃金或比特幣這類央行間可能用來做為價值交換的資產,他會有強烈傾向去持有。

突破2萬美金后,比特幣市場會如何發展

在歷史首次突破2萬美金后,市場所有人面對的都是未知,在這個歷史數據幾乎失效的行情中,比特幣接下來會如何發展?

「2017年與2020年兩次牛市的走勢與泡沫程度不同。」加密貨幣交易平臺庫幣CEOJohnnyLyu表示,「牛市背后的資金來源也不同。」

在Johnny看來,2017年的比特幣在短時間內的造富效應帶來了散戶FOMO情緒,當時身邊很多人都在討論比特幣,類似2015年的全民炒股;而本輪牛市中,以灰度為代表的很多海外機構在大資金買入比特幣,越來越多的主流投資機構和投資者認可了比特幣數字黃金和抗通脹的屬性,這一波「機構牛」也將大大推進加密貨幣的合規化進程。

「MicroStrategy和PayPal等幾家大型機構的進場,意味著還會有其他機構繼續跟進。」FTX交易平臺創始人SamBankman-Fried表示。

但他也指出了比特幣的風險,「2萬美金只是一個數字,我們真正應該思考的,是全球的情緒。越來越多的機構入場自然是好事,那如果情緒消失,機構不再入場,那該怎么辦?」

情緒牛市下的比特幣

如果投資者們在已瘋狂至此的資本市場中還保持著冷靜的話,也許還能記起特斯拉創始人埃隆·馬斯克在今年5月份發的一條推特:「特斯拉股價太高了。」當時特斯拉股價是150美金左右,是現在股價的1/5,換句話說,馬斯克說完這句話,特斯拉又漲了5倍。

馬斯克瘋了嗎?沒有,他是冷靜的。瘋狂的是這個市場,如果你復盤一下全球資產近幾個月的走勢,你能感受到的只有兩個字,情緒。

情緒引導了這場仍未結束的牛市,比特幣也是其中的受益者。

你可以把2017年看作比特幣獨領風騷,看作區塊鏈的價值發現,看作下一代互聯網的泡沫起點,但2020年的比特幣不再是龍頭,更像是一個跟隨者,在市場爆發的情緒中跟隨,搭上了科技資產這趟高速列車。

2萬美金是一個全新的起點,此前對于比特幣的認知也許在2萬美金后全部作廢,所有人都需要對比特幣有一個全新的認知,「電子現金」、「數字黃金」、「大類商品」,到底哪個是比特幣的終極形態,誰知道呢?

來源:21世紀經濟報 作者:邊萬莉 原標題:《數字人民幣蘇州答卷:測前多輪驗證,和深圳試點有何不同?》如果說深圳內測讓老百姓看到了數字人民幣的廬山真面目,對這一新生事物有了最初的印象.

1900/1/1 0:00:00撰文:ModestaJurgelevi?ien?、IanKane,DappRadar翻譯:wjw,WePiggy社區志愿者總體而言,2020年的確是不可思議的一年.

1900/1/1 0:00:002020年是非常艱難的一年,但具有諷刺意味的是,它也是金融科技和區塊鏈加密技術催化劑之年。2021年,這一勢頭并沒有放緩的跡象!作者|Henry普華永道合伙人、香港大學教授 編譯|陳一鳴 鏈新.

1900/1/1 0:00:00作者:0x13,律動BlockBeats你知道嗎,你每天發布的推文也可以被鑄造成NFT并進行交易了.

1900/1/1 0:00:00作為加密市場的風向標,灰度持倉變化已經成為幣圈每日必看數據,持倉的增加被看作多頭信號,被市場解讀為機構持續進場。由于不可贖回和鎖倉等規則限制,為市場造成了一種「灰度背后的機構只買不賣」的錯覺.

1900/1/1 0:00:00在美國證券交易委員會(SEC)對Ripple提起訴訟后,芝加哥高頻交易商JumpTrading和著名加密投行GalaxyDigital已暫停XRP交易.

1900/1/1 0:00:00