BTC/HKD-0.4%

BTC/HKD-0.4% ETH/HKD-0.66%

ETH/HKD-0.66% LTC/HKD+1.01%

LTC/HKD+1.01% ADA/HKD-1.3%

ADA/HKD-1.3% SOL/HKD-0.83%

SOL/HKD-0.83% XRP/HKD-2.01%

XRP/HKD-2.01%作者:TaoHuang

時間是有價值的,利率是時間價值最基本的表現形式。通過對利率的探索和研究,我們能夠更深入地了解金融的本質,并借此開發出廣泛適用于各種場景的交易模型,捕獲長期穩定的商業價值。

1.利率的起因

利率是當今經濟學模型中的最重要變量之一。幾乎所有的金融資產和金融現象都與利率存在或多或少的聯系。利率政策已經成為各國央行調控貨幣供求和經濟增長的主要手段。但其產生不外乎以下五種主要原因:

延遲消費:當放款人借出資金,就等于其延遲了消費。根據時間偏好原則,相對于未來的商品,消費者會更偏向于獲得當前的商品,因而產生利率。

預期通脹:大部分經濟會出現通貨膨脹。這代表同樣數額的資金在未來可購買的商品少于當前,因此借款人需向放款人補償該部分損失。

機會成本:放款人借出資金等于放棄了其他投資可能的回報,因此借款人需和其他投資競爭這筆資金。

投資風險:借款人有無法償還的風險,放款人需收取額外的費用補償其承受的風險。

流動性偏好:人往往偏好資金或資源可隨時支取的狀態,而不是需要時間取回,因此需要對人們犧牲的流動性進行補償。

Anchor Protocol 正式啟動半動態 Earn 利率:5月2日消息,Terra 生態固定利率協議 Anchor Protocol 正式啟動半動態 Earn 利率,本周利率為 18%。Anchor Earn 利率每月根據收益儲備升值或貶值動態調整最高 1.5%,最低 APY 為 15%,最高 APY 為 20%。利率會大約每 388068 個區塊或每月更新一次,具體根據區塊時間略有不同。

3 月份,Anchor Protocol 社區通過關于提議根據收益率儲備的波動將收益率調整為半動態利率的提案。Anchor Protocol 研究員 bitn8 此前稱,創建半動態利率的一種可能性是將收益率與一段時間內收益率儲備變化的衡量指標聯系起來,以繼續在 DeFi 中創造最高穩定的盈利利率。如果收益率儲備增加,收益率會增加;如果收益率儲備下降,利率可能會下降。[2022/5/2 2:45:06]

原理上,放款人需要對借款人以上的五項偏好或風險進行補償。其中延遲消費、機會成本和流動性偏好構成基礎利率,而預期通脹又僅和名義利率相關,因此,只剩下投資風險直接影響實際利率。按照邏輯,實際利率基本上與投資風險正相關。?

2.利率的定價

幣安將與Terra生態固定利率協議Anchor Protocol合作推出UST質押服務:4月6日消息,幣安將與Terra生態固定利率協議Anchor Protocol合作推出UST質押服務。幣安用戶可直接將交易所錢包中的UST進行質押,利率與Anchor官網利率相同(19.63%),利息每天支付,計算期從鎖定質押確認后的第二天00:00(UTC時間)到相應產品期結束。[2022/4/6 14:07:42]

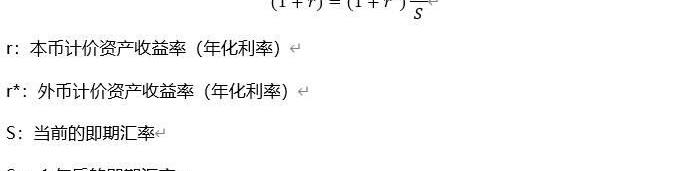

自經濟學誕生以來,利率決定體系經歷了多種不同理論的發展和演變。其中主要包括古典利率理論、凱恩斯利率理論、可貸資金利率理論、IS-LM利率分析模型。古典利率模型過于原始,而可貸資金利率理論和IS-LM利率分析模型涉及宏觀經濟數據,不在本文討論范圍內。為了方便理解,本文以最清晰直觀的凱恩斯利率理論為例詳述。凱恩斯利率理論又稱利率平價理論。該學說的核心觀點是,不同貨幣的即期匯率和遠期匯率價差由兩種貨幣的利差決定。具體表現為高利率貨幣在遠期市場必定貼水,低利率貨幣在遠期市場必定升水。以不涉及利率期貨的無拋補利率平價模型為例,其定義是在資本具有充分國際流動性的條件下,投資者的套利行為使得國際金融市場上以不同貨幣計價的相似資產的收益趨于一致。也就是說,套利資本的跨國流動性保證了“一價定律”適用于國際金融市場,公式如下:

美國10年期國債收益率已抹去昨日美聯儲利率決議來全部漲幅:行情顯示,美國10年期國債收益率已抹去昨日美聯儲利率決議來全部漲幅,日內持續走低,現報1.782%。[2022/1/28 9:18:29]

簡單的說,貶值越快的貨幣利率越高,以此補償其貶值的損失。理論上,當平價失效的時候,國際游資將通過套利賺取利潤并相應地使平價公式回歸,以此保持利率平價模型的長期穩定。

3.套息交易

從數理角度看,利率平價模型優美而邏輯自洽。但現實很殘酷,大部分情況下利率平價模型并不成立,主要原因如下:

交易成本:套利者需要承擔手續費、買賣價差、交易滑點等成本。

市場壁壘:尤其是新興市場,由于外匯管制等原因,資金的國際流動受到限制。

機會成本:套利資金的使用需要覆蓋機會成本,收益更高的其他投資方式會持續吸引資金流出。

綜上,由于各種原因國際游資難以確實地捕捉到平價公式偏離產生的理論套利機會,導致平價公式長期處于偏離狀態,進而產生了一種新的交易模型,我們一般稱之為套息交易。其核心理念是通過做空低利率貨幣,做多高利率貨幣,賺取息差。該交易模型承載體量巨大,被廣泛運用于各類大型對沖基金。根據南京大學經濟學院估算,全球套息交易整體規模在2002年就達到5000億美元。此后由于多個國家利率上漲,套息交易規模迅速上揚,在2007年達到13590億美元的峰值,由于金融危機爆發才有所降溫,但在2011年以前規模依然維持在8000億美元以上。

波蘭央行降息,基準利率調降50個基點至0.5%:波蘭央行降息,基準利率調降50個基點至0.5%,將存款利率從0.5%調降至0%。(財聯社)[2020/4/8]

4.美元利率

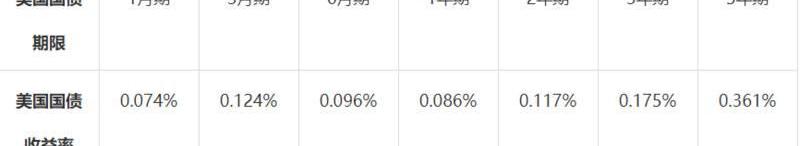

由于今年年初席卷全球的新冠疫情對全球經濟造成了重大打擊,以美聯儲為首的全球各大央行實施了史無前例的大放水政策以刺激經濟,美元利率應聲大跌,美國國債收益率趨近于0%。

在這種背景下,全球資本迫切需要尋找能夠提供更高收益率的資產端。這一方面導致了全球資產市場大幅升值,另一方面為包括加密世界在內的高息地帶引來了重大機遇。

5.加密世界

如果我們把利率看成金融世界的時間法則,初生的加密世界時間法則還處于混沌狀態。這種混沌狀態不僅體現在傳統金融世界和加密世界巨大的息差,同樣也體現在加密世界內部普遍的息差和風險倒掛現象。不像傳統世界有LIBOR這類全球公認的利率指標,加密世界的利率更加碎片化和混沌化。并且由于商業模式的差別,加密世界的利率更有其獨特性。我們簡單闡述幾個最重要的利率數據。

分析 | 過去12天BitMEX上融資利率波動不超過0.001% BTC可能很快出現大幅波動:推特用戶“Rptr45”注意到,加密貨幣衍生品交易所BitMEX的融資利率持續小幅波動的時間達到有史以來最長,這可能會導致比特幣市場出現更大的波動。根據“ Rptr45”的說法,過去12天的融資利率幾乎沒有變化,變動幅度不超過0.001%。而從歷史上看,交易者應該使比特幣的波動性朝任一方向增加。此前,在BTC融資利率連續17天疲軟后,僅一個月BTC價格暴跌了36.6%。不過,值得注意的是,從7月份BitMex接受美國CFTC的調查開始,BitMEX可能不再是價格走勢的預兆,因為它已不再是加密市場中的主導力量。(u.today)[2019/10/17]

6.存貸利率

讀者對存貸利率一定不陌生,但或許不敏感。我們先簡單羅列某交易平臺的存貸利率如下:

可以看到,該平臺不同資產的存貸利率差距極大。USDT的借貸利率幾乎是DOT的10倍,而存款利率更是DOT的20倍以上。這就是不同資產時間價值的直觀體現。因此,讀者必須明白,單純地持有資產會不斷流失時間價值,而不同的資產時間價值千差萬別,可能造成的隱形損失不可估量。另外,加密世界的利率遠高于傳統世界。以美元利率類比,當前LIBOR已經低至0.08288%,而USDT在上述平臺的存款利率依然高達6.59%。這一方面反映了加密世界本身的系統性風險,另一方面,也源自加密世界特殊的商業模式。傳統世界中,出借方在未產生對手方信用違約的情況下,是無法接觸使用借貸抵押品的。而由于加密資產特有屬性,加密資產借貸通常需要借款方將抵押資產的使用權轉移至出借方。按照行業慣例,出借方有權部分或全部使用抵押資產做收益增強。這就導致出借方能夠承擔更高的借貸利率,而這背后實際對應了更高的違約風險。

7.永續資金費率

永續合約是從傳統世界跨越至加密世界的最成功金融產品之一,Bitmex憑借這一產品一舉奠定了其行業巨頭的地位。永續合約永不交割,完全依靠定期的資金費率錨定現貨價格。資金費率和利率是直接掛鉤的關系,其公式如下。

簡單來說,永續合約的資金費率計算共有兩個參數,一是價差也即溢價指數,二是利率。價差是由市場動態變化形成的,而利率則由交易平臺預設。因此,永續合約的資金費率即是市場利率和交易平臺預設利率之間偏差的具現。

8.?期現價差

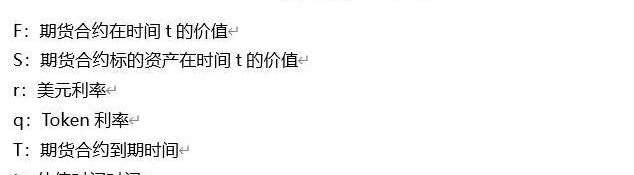

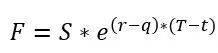

交割合約是加密世界交易量和持倉量最大的金融衍生品。期現價差是利率的另一種表現形式。期權定價模型如下。

簡單來說,期貨價格和現貨價格的關系取決于2個參數,利率差和到期時間。對于每次計算而言,到期時間都是固定值。因此期現價差完全可以認為是利率差值的具現。

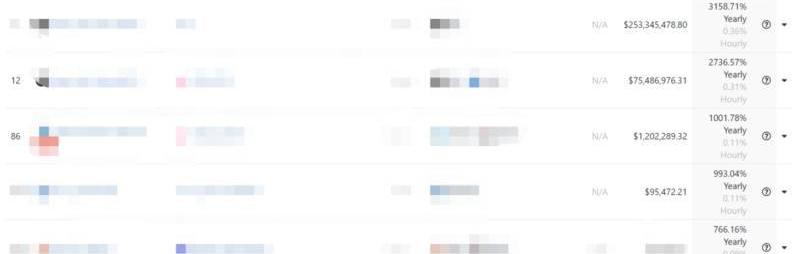

9.DeFi挖礦收益率

今年以來去中心化金融概念席卷加密世界。相信讀者們或多或少都參與或者聽說了DeFi挖礦的暴富奇跡。DeFi挖礦品類繁多。質押模型、風險模型和收益模型都不盡相同,這帶來了更多更復雜的利率模型。由于并非本文重點,這里僅展示部分DeFi挖礦產品的收益率:

數據來源:CoinGecko

上表可知,DeFi產品的收益率高得似乎不合常理,就像早期比特幣價格異常便宜一樣。如果我們站在多年以后往回看,這樣的高收益率并不僅僅對應了高風險,也源自行業早期的紅利。

10.套息交易在加密世界的運用

套息交易不僅可以通過聯通傳統世界和加密世界獲利,也可以在加密世界內部的息差中獲利。讀者可以根據本文所列舉的各種利息表現形式自行組合。本文以最簡單的期現套利為例簡單講解其原理。首先回到如下期貨定價公式。

很顯然,當等式左項大于右項時,期貨價格被高估,我們持有現貨的同時做空相應期貨即可盈利。當等式左項小于右項時,期貨價格被低估,我們做多期貨的同時杠桿做空現貨即可盈利。

11.利率游戲的意義

套息交易是傳統金融世界常見的交易模型之一,這種模型在處于混沌狀態的加密世界中尤其有效。我們相信這樣的行業紅利短期內不會消失,但我們同時也意識到這樣的行業紅利終究會消失。抱著這樣的緊迫感,我們才能高效地發掘更多有效的交易機會。套息交易對市場的可持續發展也具有非常重要的意義。一方面,套息交易為投資者提供了對沖機會,有助于將扭曲的市場價格重新拉回至正常水平;另一方面,巨大的套利空間將推動資本的持續涌入,在抬升資產價格的同時,為市場提供充裕的流動性。

Tags:ANCHORANCHORCHOANCHOR價格Vlad FinanceChord ProtocolCHOP價格

摘要: Furucombo在短短9個月內經歷了快速成長,它已經成為了一個重要的DeFi入口;FurucomboV2將專注于將建設者、策略者以及普通用戶聚集在一起.

1900/1/1 0:00:00來源:中國證券報 在一片目瞪口呆之中,進擊的比特幣又創造歷史了。繼26日突破25000美元后,比特幣成交量持續上漲。27日18時,比特幣突破27000美元關口,報27642美元.

1900/1/1 0:00:00WarpFinance遭遇了閃電貸攻擊。據該團隊稱,攻擊者借出的資金超過了他們規定的數額,從該平臺上吸走了價值近800萬美元的穩定幣.

1900/1/1 0:00:00據TheBlock12月29日報道,加密貨幣貸款機構Vault已經從CoinbaseVenture、PanteraCapital和Compound創始人RobertLeshner等投資者那里籌集.

1900/1/1 0:00:00隨著比特幣價格不斷突破新高,主流ASIC礦機價格也在不斷上漲。以螞蟻礦機S1995T為例,官網期貨價格顯示為19200元,但場外交易價格最低已經炒到了25000元.

1900/1/1 0:00:00作者:RyanSeanAdams親愛的Bankless玩家,我們的分析工具正在不斷改進。一年前,業界幾乎不了解如何對加密資本資產進行估值.

1900/1/1 0:00:00