BTC/HKD+0.46%

BTC/HKD+0.46% ETH/HKD+0.47%

ETH/HKD+0.47% LTC/HKD+1.52%

LTC/HKD+1.52% ADA/HKD-0.91%

ADA/HKD-0.91% SOL/HKD+2.94%

SOL/HKD+2.94% XRP/HKD-0.89%

XRP/HKD-0.89%信托已成BTC投資最大合規渠道受傳統投資人青睞

加密谷Live

剛剛

450

原文標題:《IDEG丨比特幣信托越來越受傳統投資人的青睞》

橋水基金是全球最大的對沖基金。橋水創始人雷·達里奧在其《范式轉移》一文中提到:“當前值得思考的一個大問題是,在通貨再膨脹的環境下,在巨額債務到期、各種體制信仰者存在重大的內部和外部沖突之際,究竟哪些投資才會有良好的投資回報。在多國央行放水、法定貨幣紛紛貶值的當下,我們應該思考下一個最好的貨幣或儲值工具是誰。”而比特幣似乎正是對達里奧這一疑問的有力回答。

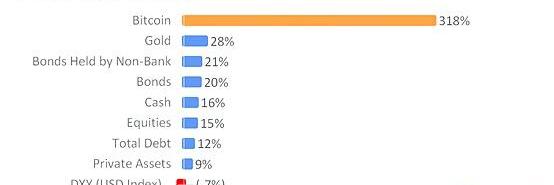

比特幣是2019-2020年收益表現最佳資產

近兩年來,比特幣作為一種新型資產類別,引起了諸多傳統機構投資者的強烈關注。其主要原因有三點:一、比特幣交易市場規模持續擴大,目前的單日平均成交量維持在800億美元,為更大體量的資金參與比特幣投資提供了必要的市場基礎。二、比特幣與各類傳統資產的波動性缺乏明顯的相關性,符合宏觀基金的資產配置要求。三、比特幣在過去的收益表現一直非常優秀。

圖1:2020年大類宏觀資產收益表現,數據來源:JPMorgan、Messari

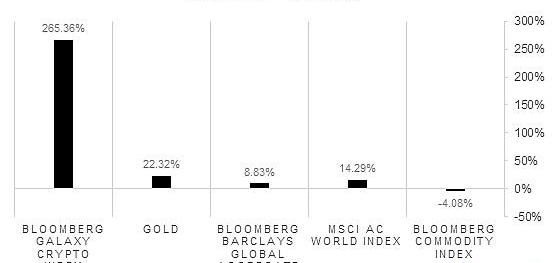

另據IDEG統計,彭博銀河數字資產指數在2020年上漲了約265.36%,大幅跑贏黃金,同時也遠遠高于股票、債券和大宗商品的回報率。

AltTab Capital高管:新加坡新出臺的加密新規必須對什么是信托進行定義:金色財經報道,針對新加坡要求加密平臺將客戶資金存放在信托中,AltTab Capital投資者關系主管?Michael Silberberg評論道,雖然將客戶與企業資產分開的意圖是正確的,但必須對什么是信托、什么不是信托有一個經過深思熟慮的定義。在上一個周期中,我們看到托管機構和交易所都解散了。法規中將對合格托管人進行認證流程,并定義加密密鑰管理和運營結構。我們看到了全球范圍內受監管托管人的趨勢,其中許多是在住所擁有機構分類賬和類似Metamas的小公司,其中監管僅意味著作為公司備案。更多的交易對手并不一定意味著更多的安全性。[2023/7/5 22:18:25]

圖2:彭博各大金融指數2020年表現對比,數據來源:Bloomberg、IDEG

信托已成為比特幣投資的最大合規渠道

盡管比特幣的收益表現出眾,但如何安全、合規地投資比特幣卻面臨著諸多因素的影響。為了滿足傳統機構對比特幣投資的合規性和安全性要求,信托作為一種傳統投資工具,成為了當下比特幣投資市場的最佳渠道,獲得了越來越多傳統投資人的青睞。

灰度投資公司是目前全球最大的比特幣信托基金GBTC的發起人。該信托基金是被動式管理的比特幣指數跟蹤基金。GBTC不定期地對合格投資者和機構客戶開放私募,允許他們通過現金或是比特幣的形式認購信托份額。灰度的管理費是每年2%,單次最低認購額度是50,000美元。根據灰度披露的數據顯示,80%的客戶為機構投資者,16%為家族辦公室和高凈值人士,另有2%為養老基金。目前歐美投資機構進入比特幣市場的最主要方法即是通過GBTC信托基金。

灰度以太坊信托基金溢價率轉正:OKLink數據顯示,目前灰度以太坊信托基金(ETHE)溢價率轉正,當前溢價率為0.68%。此前,6月2日ETHE溢價率為1.68%,此后至6月28日以前均為負值。[2021/6/29 0:13:43]

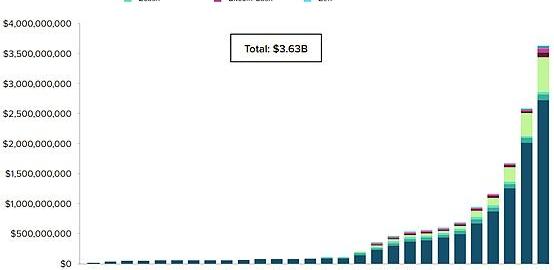

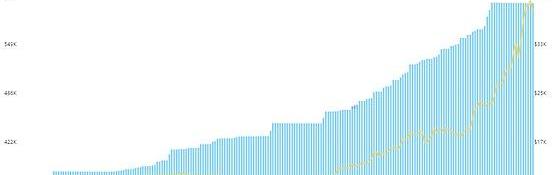

根據灰度2020年三季報,前三季度共募集資金超過24億美元。其中,一至三季度的單季資金流入,分別達到5.04億美元、9.06億美元、10.50億美元。三個季度的募資規模連續刷新歷史記錄,這表明在全球經濟不確定的背景下,人們對數字資產的投資熱情持續攀升。至此,灰度發售的各類數字資產信托基金累計投資規模達到36億美元。

圖3:灰度公司各類數字資產信托基金累計資金流入量,數據截止2020年9月30日

今年5月份比特幣區塊獎勵減半之后,GBTC的資金流入量一度超過了同期的比特幣挖礦產值。相對于新產出的比特幣數量,流入GBTC的資金如此之多,以至于比特幣市場的供給與需求關系發生變化,這一現象可能是預示比特幣未來進一步增值的積極信號。

圖4:GBTC資金流入量與同期比特幣挖礦產出對比,數據截止2020年9月30日

根據公開數據測算,截止2020年12月31日,GBTC信托基金一共持有607,037枚比特幣,比6月底規模增長57%。另據2021年1月9日的市場數據,該信托基金規模已達241.55億美元。

Miller Opportunity Trust向灰度比特幣信托基金發出投資信號:由Miller Value Funds監管的Miller Opportunity Trust在周五的監管文件中表示,“基金可能會通過投資持有比特幣的實體Grayscale Bitcoin Trust來間接尋求對比特幣的投資敞口。”Miller Value Funds由著名投資者和Bill Miller創立,根據該基金網站的信息,截至2020年12月31日,該基金管理著22.5億美元的資產。(The Block)[2021/2/6 19:03:09]

圖5:GBTC信托基金持倉量,數據截止2020年12月31日

為什么比特幣信托備受傳統投資人的青睞

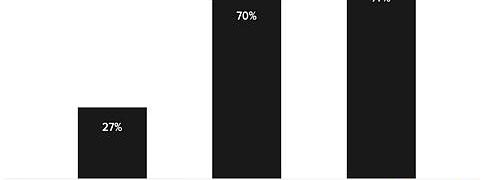

根據Bitwise和ETFTrends對美國理財顧問行業的調查顯示,76%的理財顧問表示在過去12個月內收到了客戶關于數字資產的投資咨詢,72%的理財顧問認為其客戶可能已參與數字資產的投資。54%的理財顧問表示,數字資產最吸引他們進行配置的因素,在于其和傳統資產的整體弱相關性。2019年以來,主流媒體和華爾街分析師持續討論著比特幣的“數字黃金”屬性。這一點在美國理財顧問行業也激起了共鳴。

該調查還顯示了阻止傳統投資者參與數字資產投資的主要原因包括:

53%-監管原因

41%-不懂如何對數字資產進行估值

39%-缺乏便利的投資工具

歐科云鏈信托注冊為信托公司申請獲批:6月19日,歐科云鏈(01499.HK)發布公告稱,歐科云鏈信托注冊為信托公司申請獲批,香港公司注冊處在6月17日發出信托公司注冊證明書。

1月21日,歐科云鏈曾發布公告,間接全資子公司前進發展企業有限公司的信託牌照申請獲批。歐科云鏈下屬信托牌照持有方更名歐科云鏈信托,此番信托公司注冊獲批。

歐科集團方面表示,1月獲發的,是為滿足反洗錢條例的要求的信托或公司服務提供者牌照,提供公司服務即秘書公司等也需持有;此次是獲批的是依據信托條例申請的從事信托業務的牌照。據稱,歐科云鏈尚未開始提供信托或公司服務。[2020/6/20]

34%-無法安全保管的擔憂

通過上述的調查數據,我們可以看出傳統投資者對投資比特幣的興趣極大,但苦于缺少合規、安全的投資渠道。而比特幣信托基金作為一種傳統投資工具,則很好地解決了傳統投資者的諸多顧慮:

信托解決了銀行資金通道的合規性問題。私人買賣比特幣的通道面臨著主體信用風險;且私人通道體量小,無法沉淀大量資金,因此不適用于機構客戶。通過認購信托份額,機構投資者可以通過信托賬戶進行公對公轉賬,實現合法、合規地買入并持有比特幣資產。

信托解決了客戶保管比特幣的安全性問題。比特幣是純數字形式的資產類型,面臨著網絡安全、存儲設備安全、密鑰保管等多重安全風險。比特幣總量為2100萬,目前市場上的流通量約為1800萬。其中,已確認丟失的比特幣數量接近170萬。按當前價格計算,丟失的比特幣價值近600億美元。比特幣信托基金一般會與托管機構合作,確保比特幣資產的托管安全。

信托解決了財務審計的合規性問題。信托基金接受第三方的嚴格審計,比特幣信托資產能夠可信地并入上市公司及大型投資機構的財務報表,避免因各地財務審計制度的不同而導致無法并表的問題。

信托公司起訴一商人挪用了用于加密貨幣交易的200多萬美元資金:4月11日消息,一家信托公司起訴了商人Brock Flagstad,指控他挪用了用于加密貨幣交易的200多萬美元資金。盡管Flagstad為了數字資產交易的目的而募集這些資金,但詹姆斯?斯特萊比奇可撤銷信托基金(James Streibich Revocable Trust)指控這位商人從投資中抽取資金,以助長過奢華生活方式,涉及私人飛機和豪華車。(Cointelegraph)[2020/4/12]

正是這些優點,使得信托基金成為了目前比特幣市場上最受歡迎的合規投資渠道。GBTC多年來的成功運營,已經充分驗證了信托渠道的可靠。

GBTC的局限性以及信托基金的發展

盡管GBTC是目前市場上最成功的比特幣信托基金,但其條款的設置存在著一定的局限性。首先,GBTC是被動管理的信托基金,即買入比特幣后持有不動,收益完全與比特幣自身漲跌掛鉤。其次,GBTC的份額是不支持贖回的,投資者在鎖定期后只能選擇在公開市場賣出。該種條款的設置,使得GBTC份額較比特幣實際價格的溢價率一直居高不下,最高時溢價率曾達到140%,目前則維持在20%左右。這意味著投資者必須支付更高的成本來購買GBTC份額。

圖6:GBTC份額的歷史溢價率,數據截止2021年1月8日

由于GBTC的成功,以及其明顯的條款缺陷,比特幣信托基金領域出現了一些強有力的后起之秀。2020年6月12日,WilshirePhoenixFundsLLC向美國證監會提交了一份S-1注冊申明,申請批準其比特幣信托產品。該信托聘任富達數字資產作為托管方來托管比特幣資產,其管理費為0.9%,遠低于GBTC信托的2%。但這些信托主要面向美國市場。

而在亞太地區,這一領域也越來越受投資者關注。2019年11月,IDEG在香港率先發布了亞洲首個比特幣信托AsiaDigitalTrust,其中包括兩個子信托AsiaBitcoinTrust和AtlasMiningTrust。IDEG的核心成員自2013年開始便專注于數字資產領域的量化交易,策略以穩健著稱。IDEG量化交易的管理規模在亞太地區名列前茅。此外,IDEG的母公司是一家全球領先的專業區塊鏈投資機構。IDEG母公司深耕區塊鏈基礎設施、底層公鏈和應用等重要賽道,在全球范圍內投資了包括嘉楠耘智、Polkadot等諸多明星項目,投資回報優異。ABT與AMT信托的托管方是全球最大的數字資產托管商CoinbaseCustody。CoinbaseCustody目前已托管的數字資產價值超過了100億美元,從創立至今未發生過一起安全事故。

ABT是專注于比特幣交易的信托基金。有別于GBTC的被動式管理策略,ABT采用了主動的收益增強型策略。增強型策略的優勢主要體現在兩方面:通過低風險套利策略,賺取更多數量的比特幣,最大程度上優化比特幣增值帶來的紅利;另一方面,通過對沖策略有效控制回撤,規避極端行情風險。因此采用增強型策略的信托收益將會高于被動管理的信托。

而AMT則是目前全球首個比特幣挖礦信托基金,為傳統投資人提供了參與比特幣挖礦的合規渠道。比特幣挖礦是資本密集型產業,散戶或小機構礦工在大資本面前缺乏必要的競爭力。信托基金能夠形成資本優勢和規模效應,從而為投資人提供更為可靠的挖礦收益。此外,比特幣挖礦存在較高的行業和運營門檻。而信托利用品牌和資金優勢,能夠在礦機采購、電力采購、礦場選址設計、礦場運營、日常維護和安保方面保持競爭優勢,降低運營成本。

通過對比特幣信托市場的分析,我們可以看到該領域正逐漸從壟斷到競爭、進化的方向發展。相較于交易所、OTC交易商,GBTC因其合規性和安全性優勢,短期內快速獲得許多傳統投資人的青睞,因而獲得了巨大的成功。但由于其自身的局限性,導致資本使用效率的低下。投資者開始紛紛尋求更好的投資工具來參與比特幣市場。正是在這樣的市場環境下,出現了更符合本土市場需求、條款設計更優的信托基金產品,為傳統投資人提供了合規、安全、便利的投資通道。

?Reference:

1.RayDalio,"ParadigmShifts",?LinkedIn,https://www.linkedin.com/pulse/paradigm-shifts-ray-dalio/?

2.MiraChristanto,Twitter,https://twitter.com/asiahodl/status/1344529644721061889

3."GrayscaleDigitalAssetInvestmentReportQ22020",page5,Grayscale,https://grayscale.co/wp-content/uploads/2020/10/Grayscale-Digital-Asset-Investment-Report-Q3-2020.pdf

4."GrayscaleDigitalAssetInvestmentReportQ22020",page7,Grayscale,https://grayscale.co/wp-content/uploads/2020/10/Grayscale-Digital-Asset-Investment-Report-Q3-2020.pdf

5."GrayscaleInvestmentsBTCHoldings",bybt,https://www.bybt.com/Grayscale

6."TheBitwise/ETFTrends2020BenchmarkSurveyofFinancialAdvisorAttitudesTowardCryptoassets",Bitwise,https://static.bitwiseinvestments.com/Research/Bitwise-Research-ETF-Trends-2020.pdf

7."GBTCDiscountorPremiumtoNAV",Ycharts,https://ycharts.com/companies/GBTC/discount_or_premium_to_nav

KevinYang,IDEGCEO?作者

LeoZhu編輯

比特幣

信托

本文來源:

加密谷Live

文章作者:加密谷Live

我要糾錯

聲明:本文由入駐金色財經的作者撰寫,觀點僅代表作者本人,絕不代表金色財經贊同其觀點或證實其描述。

提示:投資有風險,入市須謹慎。本資訊不作為投資理財建議。

金色財經>區塊鏈>信托已成BTC投資最大合規渠道受傳統投資人青睞

題記:12月31日,由清華大學經濟管理學院數字金融資產研究中心主辦的“數字金融:創新、發展與監管”高端研討會在清華大學成功召開.

1900/1/1 0:00:00來源:證券日報,記者李文見習記者張博一直以來,數字人民幣試點受到廣泛關注。繼蘇州數字人民幣試點后,又有諸多測試消息披露,其中既有如蘇州一樣的大規模紅包試點,也有小場景的專項測試.

1900/1/1 0:00:007:00-12:00關鍵詞:2萬億美元、DOT、TwitterCEO、檢察日報1.北京:探索推動區塊鏈技術在信用領域的規模化應用;2.拜登援助計劃規模大約為2萬億美元;3.DOT突破11.

1900/1/1 0:00:00在2021年的第一周,比特幣從28,920美元飆升至41,948美元,凈增長超過13,000美元。ETH也呈現上漲趨勢,最高上漲至1,348美元,在7天內上漲超過60%.

1900/1/1 0:00:001.波卡平行鏈開始注冊之后可以期待什么?平行鏈測試網后,是kusama插槽拍賣,大部分預測會在3月左右進行,kusama插槽拍賣進行1-2個月后,polkadot拍賣開始.

1900/1/1 0:00:00與之前的每日加密貨幣交易量相比,1月11日,全球支付提供商PayPal的每日加密貨幣交易量翻了一番,1月11日該平臺上的數字資產交易量達到2.42億美元.

1900/1/1 0:00:00