BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD-0.34%

ETH/HKD-0.34% LTC/HKD+0.05%

LTC/HKD+0.05% ADA/HKD-0.35%

ADA/HKD-0.35% SOL/HKD-1.39%

SOL/HKD-1.39% XRP/HKD-0.34%

XRP/HKD-0.34%

在加密資產市場,有這樣一位比特幣巨鯨,一直在默默囤幣,只進不出、不問行情不論漲跌、有條不紊地買進BTC。對于這個機構來講,買入BTC是剛需。而就算它低調行事,在加密市場也備受矚目。它就是最近頻頻出現在加密行業新聞中的灰度基金Grayscale。

灰度基金其實就是灰度投資公司,是由數字貨幣投資集團旗下于2013年設立的子公司,它是DCG旗下專用于管理加密資產的信托基金。

灰度基金是以所持比特幣價格為市值基礎的投資基金,它通過設立加密貨幣信托基金的方式,為投資者提供了一種合法買賣加密貨幣的渠道;此外,它也是全球最大的專注于加密貨幣投資的資產管理基金。

值得一提的是,DCG是全球最為活躍和具有影響力的加密資本之一,有華爾街眾多金融巨頭入股。DCG的經營模式與股神巴菲特掌舵的伯克希爾·哈撒韋集團相似,是集控股和投資于一體的多元化集團。截止當前,DCG已為30多個國家的160多家公司提供了支持,覆蓋了加密貨幣行業中的媒體、支付、交易所等多個領域。除了灰度投資公司以外,DCG的知名子公司還有數字貨幣經紀商GenesisTrading、區塊鏈媒體平臺CoinDesk和比特幣挖礦商Foundry。

Messari研究員:CEX BTC衍生品交易量比上一高峰時期增長922%:Messari研究員Roberto Talamas發推表示,自上一個市場周期以來,CEX加密衍生品交易量實現巨大增長,BTC衍生品在高峰時的交易量達到840億美元,比2020年6月增長922%。[2021/4/23 20:51:02]

創始人兼首席執行官BarrySilbert在成立DCG之前,創立了SecondMarket——一家使私人公司和投資基金能夠簡化復雜交易流程的平臺。

近年來,SecondMarket獲得了無數贊譽,包括被世界經濟論壇評為技術先鋒,并獲得了《福布斯》、《快公司》、德勤和其他組織的榮譽。而BarrySilbert也獲得過多項個人榮譽,包括被安永會計師事務所評為年度企業家,以及入選《財富》雜志聲望很高的“40under40”名單。在2004年成立SecondMarket之前,Barry曾是HoulihanLokey的投資銀行家,以優異的成績畢業于EmoryUniversity的Goizueta商學院。

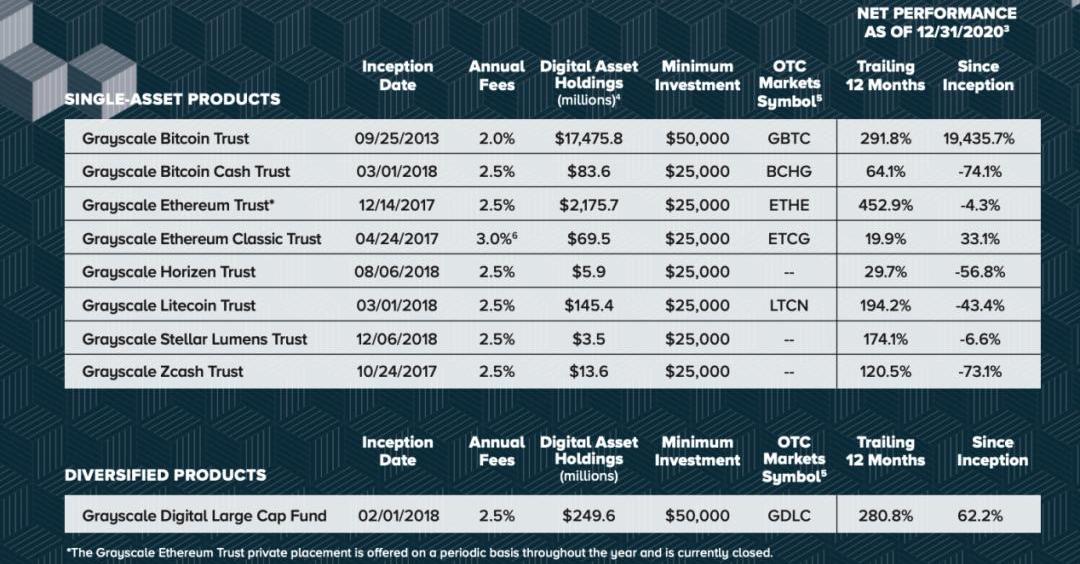

目前,灰度基金旗下有包括BTC、ETH等主流幣在內的8個單類資產信托基金和1個專注于大市值幣種組合投資的管理基金。按持有的加密貨幣類別,灰度基金分為BTC信托、BCH信托、ETH信托、ETC信托、ZEN信托、LTC信托、XLM信托以及ZEC信托。

聲音 | 研究員:近萬枚BTC跨鏈被鎖,超過90%在幣安鏈:據加密貨幣研究員Hasu發推統計,被鎖定在其他區塊鏈中的比特幣數量總計約9661個,這部分比特幣根據現價計算接近7700萬美元。其中絕大多數比特幣被鎖在幣安鏈(Binance Chain),共計9001個,以太坊的WBTC共 571 個,而比特幣側鏈Liquid中僅鎖倉了89個比特幣。部分網友評論到,可能還需要考慮鎖定在EOS區塊鏈中約400個EBTC,RSK中的近65個RBTC,以及其他區塊鏈項目甚至是閃電網絡中都被鎖定了比特幣。[2019/10/17]

灰度基金信托產品類別

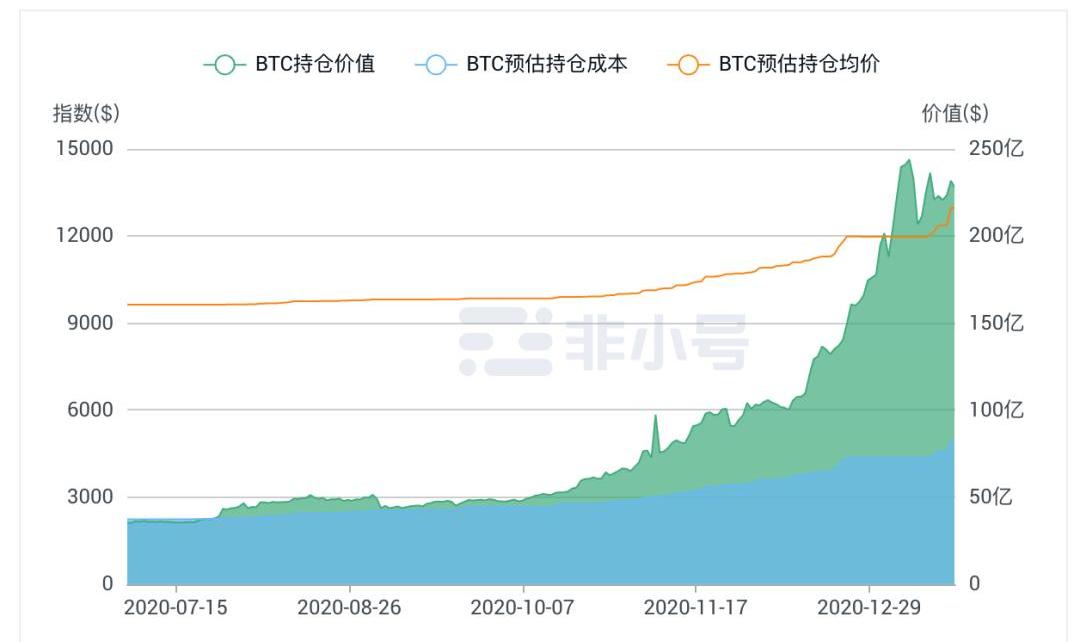

眾所周知,灰度基金旗下最知名的產品莫過于灰度比特幣信托基金,截止目前灰度持有64.15萬枚BTC,價值達222.33億美元。在2020年7月時灰度持有BTC38.6萬枚,至11月中旬時已增長至50多萬枚。尤其在2020年10月下旬之后,灰度BTC基金連續增持BTC,成為BTC拉升的重要助力。

動態 | 央行數字貨幣研究所已申請涉及數字貨幣的共74項專利:據經濟參考報8月5日報道,《經濟參考報》記者查詢國家知識產權局專利查詢系統了解到,截至2019年8月4日,央行數字貨幣研究所申請了涉及數字貨幣的共74項專利。[2019/8/5]

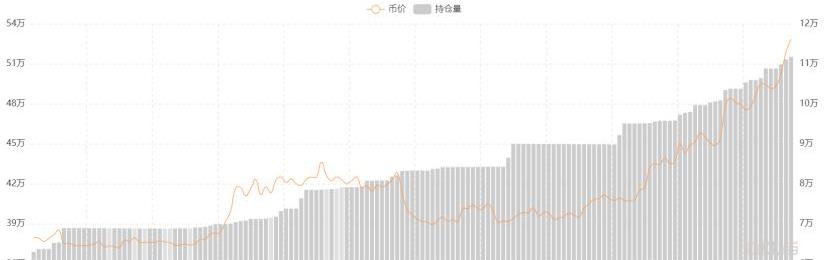

灰度基金BTC持倉價值

灰度基金BTC持倉量變化

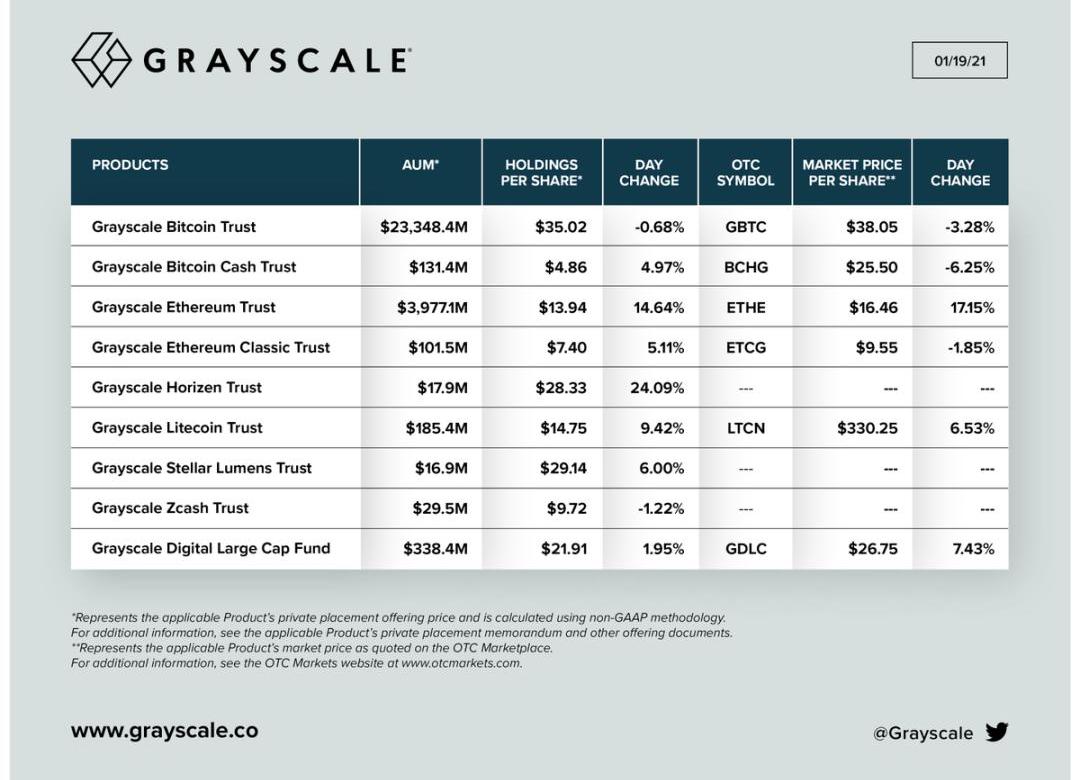

灰度基金最新持倉概況

運作類似黃金ETF基金,灰度靠管理費盈利

灰度基金的運作模式與黃金ETF基金頗為相似:傳統的黃金ETF基金由大型黃金生產商向基金公司寄售實物黃金,隨后由基金公司以此為依托,在交易所內公開發行基金份額,銷售給各類投資者,商業銀行分別擔任基金托管行和實物保管行,投資者在基金存續期間內可以自由地買賣和贖回。

不同的是,灰度基金的份額不支持贖回,在灰度買入相應幣種后,投入到市場的基金份額在售出后需要鎖倉。此外,合格投資者和機構用戶充進去的幣也沒有任何渠道可以贖回,只能通過在二級市場賣出相應基金份額的方式來套現,所以灰度的持幣量自成立之日起就呈現單邊上漲的走勢。

動態 | 賽迪區塊鏈研究院更新加密項目排名,BTC升至第12位:據官方消息,CCID(工信部下屬賽迪區塊鏈研究院)發布最新加密項目排名,BTC從第15位升至了第12位,比特幣排名上升主要是由于其活躍的開源開發者社區和的比特幣核心版本0.18.0 版本的發布。今年迄今,比特幣兌美元上漲135%,表現優于多數傳統資產和指數。[2019/5/28]

和傳統信托基金一樣,灰度主要靠管理費賺錢,只要投資者在灰度的入金需求持續上升,灰度就會有源源不斷的管理費,目前來看,這筆管理費要比傳統信托行業要豐厚得多。

傳統的信托基金每年的管理費率一般在0.3-1.5%,而灰度信托基金每年的管理費是2%~3%,約為傳統信托基金的2倍。例如GBTC度每年的管理費是2%,而僅靠GBTC這一個產品,灰度一年收取的純利潤足以用驚人形容。下圖為灰度基金信托產品每年的管理費。

灰度比特幣基金成為機構投資者進入BTC的最重要渠道

根據灰度基金2020年Q4季度報告,大多數投資者來自機構,由資產管理人主導;灰度2020年初管理的資產為20億美元,到2020年末已達到202億美元。此外,2020年灰度比特幣信托成為全球增長最快的投資產品之一,資產管理規模從18億美元增長至175億美元。由此可見,灰度比特幣基金也成為機構投資者進入BTC市場的最主要渠道。

金色財經現場報道,鯨準研究院院長譚瑩:區塊鏈目前泡沫正在退散:金色財經現場報道,鯨準研究院院長譚瑩在GoldenBlock 共識·鏈上未來論壇上表示,區塊鏈的現狀處于泡沫退散,投資人回歸理性的狀態,區塊鏈投資理念與傳統投資理念開始融合;良幣逐漸驅逐劣幣的現象正在發生。[2018/4/10]

2020年Q4灰度比特幣信托持倉量變化

2020年初,灰度注冊成為一家需向SEC報告的公司,這意味著GBTC是第一個向SEC按季報告的加密貨幣投資工具,需告知公司內部所有的未計劃事件或變更,并向SEC發送相關已審核報表。在2020年10月灰度以太坊信托基金也通過了SEC的批準,成為其旗下第二個獲得許可的數字貨幣投資工具。

獨特的申贖機制使灰度持倉量逐漸增大

灰度基金的加密貨幣信托產品,購買形式可以分為:資金出資與實物出資。

資金出資,指的是投資者直接支付現金給DCG旗下的加密貨幣場外交易經紀商GenesisGlobalTrading,Genesis收到付款后,按照市價兌換成指定的加密貨幣,然后再將這些加密貨幣交付給灰度基金,灰度基金收到加密貨幣后,將其托管到CoinbaseCustody,同時發行對等的GBTC、ETHE或者其它加密貨幣信托份額。

除了資金出資外,灰度基金還允許實物出資。

實物出資,指的是投資者直接將加密貨幣交付給灰度基金,換取GBTC、ETHE或其它加密貨幣的信托份額。

此外,灰度基金的幾款加密貨幣信托產品已經上線二級市場交易平臺,投資者只要有一個美股賬戶,就可以直接通過這些二級市場購買。

目前灰度比特幣信托不支持份額贖回,即投資者一旦認購了信托份額,就無法兌回比特幣,只能在美股二級市場上賣出比特幣信托份額GBTC,而且GBTC需要鎖倉。因此,在美國OTC市場中交易的GBTC也就成了當前為數不多的合規BTC交易產品。由于存在巨大的市場需求量,GBTC在二級市場的價格相對凈值經常存在溢價。灰度比特幣信托無法贖回的機制使其管理的持倉量將越來越大,而2%的管理費用也讓灰度賺得盆滿缽滿。

高溢價的秘密:GBTC成為套利工具

灰度基金真正吸引機構投資者入金灰度信托產品的關鍵因素就在于它的高溢價。

增持BTC這個需求來源于套利機構大資金的不斷入場,他們買光GBTC的份額后促使灰度增持,這也就是灰度不停地買入比特幣的原因。不過這種需求的最終根源,還是來自二級市場。極高的溢價吸引了很多機構進行套利活動,這種情況往往在牛市的時候更為明顯。所以,當灰度不斷增持比特幣的時候,也意味著套利機構對GBTC溢價的樂觀預期。

而由于GBTC具有長期正溢價,這就形成了一二級市場間的套利空間。機構可以借入BTC參與GBTC在一級市場的私募,獲得GBTC份額,等待解鎖后在二級市場賣出,然后再買入BTC還掉借款,GBTC溢價減去借貸利息便是利潤部分。

除此之外,機構還可以直接現貨買入BTC,入金獲得GBTC份額,同時用期貨開空套保。GBTC解鎖后到二級市場賣出,期貨平空,進行套利。GBTC的溢價與利息間的差價就是利潤。

雖然套利機會的存在增大了潛在的市場拋壓,但由于灰度基金無法贖回的機制隔離了GBTC份額的上市流通市場,投資者無法在加密市場拋售信托份額,只能選擇在美股OTC市場上賣出,這相當于將市場拋壓轉移至美股市場。

總而言之,灰度BTC信托基金獨特的申贖機制很容易將外部增量資金帶入加密市場,增加BTC的需求量,并將市場的拋壓全部轉移至美股OTC市場,這使得灰度比特幣信托正在成為市場上一股“只買不賣”的多頭力量。

比特幣信托更容易被傳統投資者接受

由于信托產品是美國SEC監管,信息披露完善,大大降低了長期持有比特幣存在的風險。其次信托產品在美國享受一定的稅務優惠,在美國的投資者會很看重這點,而灰度信托也存在類似的稅務優勢,因此信托形式的比特幣投資對他們而言具備吸引力。

再者,虛擬貨幣的保管也是門技術活,密鑰泄露、硬盤損毀等都會導致虛擬貨幣丟失。而灰度可以替投資者完成全套保管工序,并且受SEC監管;此外,也免去了投資者的學習成本,投資者只需關注比特幣漲跌即可。這也就是為何更多投資者不直接去買比特幣而選擇信托的形式。

前段時間灰度創始人BarrySilbert下場推特喊單ZEN,一度把ZEN的幣價推向新高,,到底是何方神圣?])由此也可見灰度基金對加密資產市場的影響之大。

其實,灰度信托本身并無投資立場,但灰度投資是通過管理費賺錢,自然希望幣價走高來吸引有更多投資者購買其產品貢獻管理費。灰度基金存在已久,而近年來才受到廣泛關注,也是因為比特幣共識不斷擴張、已經進入傳統金融市場的視野當中。

參考文獻:

《AlphaZone:比特幣最大的機構投資者:灰度資本》

《幣世界:一文帶你了解真實的灰度基金》

?Compound總法律顧問JakeChervinsky認為,流行的借貸協議更像是利率協議,不是真正的借貸協議。他認為DeFi中沒有真正的借貸協議.

1900/1/1 0:00:00加密貨幣領域最讓人贊嘆的地方在于其不斷的創新,而新年伊始開始興起的算法穩定幣,無疑是目前最具野心、最具天馬行空想象力的貨幣創新實驗---試圖拋棄傳統的人為操控,力求以算法本身,實現貨幣的穩定性.

1900/1/1 0:00:00耶倫的美國財長提名已獲參議院投票正式通過,耶倫將在今晚宣誓就任美國財政部長。即將上任的美國財長并不是比特幣的粉絲,由于其聲稱將加強對數字貨幣的監管,市場一度反應過度,觸發牛市拋售.

1900/1/1 0:00:00金色觀察|耶倫正式任職美國財長業內表示看好 金色財經罐罐兒 5分鐘前 1405 珍妮特·耶倫正式成為美國第78任財政部長.

1900/1/1 0:00:00導語: 伴隨比特幣突破3萬美金,礦工挖礦再回公眾視野。但比特幣由于礦池數量減少和挖Token難度增加,這時將目光對準其他加密資產不失是一種好策略.

1900/1/1 0:00:00來源:彩云區塊鏈,作者:irishash隨著最近的牛市推動比特幣突破歷史最高點,而以太坊接近突破的邊緣,我們看到市值排名全球第二大加密貨幣的另一個看漲指標.

1900/1/1 0:00:00