BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.07%

ETH/HKD+0.07% LTC/HKD+0.01%

LTC/HKD+0.01% ADA/HKD+0.54%

ADA/HKD+0.54% SOL/HKD+1.23%

SOL/HKD+1.23% XRP/HKD-0.16%

XRP/HKD-0.16%GME事件中的“多空對決”會在加密貨幣期權中上演嗎?

深鏈財經

剛剛

25

華爾街“拔網線”了。

原因是因為他們在期權上吃了個虧。

1月28日,以Robinhood為代表的美國券商直接關閉了GameStop、AMC和諾基亞等股票的買賣。也就是說,不讓散戶買入了。

與此同時,前不久在GME多空對決中聲名鵲起的Reddit熱門子板塊WallStreetBets服務器被Discord平臺封殺,被迫轉為私人服務。

由此來看,前天美股散戶與華爾街空頭之間上演的“世紀逼空大戰”,深深的讓華爾街資本巨頭們感受到了“布衣之怒”有多強大。

雙方決戰的股票是GME,1月28日,美股散戶們和華爾街大空頭們圍繞著GME的股票和期權展開了激烈的廝殺。

GME股票當天從最低112.25美元漲至最高483美元,單日漲幅高達430%,也順手打垮了一家私募基金。

而在這過程中,買入看漲期權的散戶們賺的盆滿缽滿,而買入看跌期權的空頭們則被打的丟盔棄甲......

故事還得從2019年說起。

作為一家擁有37年歷史的游戲產品零售商。

GameStop在21世紀的今天由于互聯網的發展和數字化游戲的崛起,陷入了困境。

再加上疫情的肆虐,其線下店鋪銷售額進一步下跌。

當人們不會在GameStop上去購買游戲實體卡的時候,GameStop的股價也隨之被人看低。

也正因此,來自華爾街金融界的各大對沖基金開始了對GameStop的做空。

Figment與Nexus Mutual合作推出以太坊保障服務:7月13日消息,質押基礎設施平臺Figment和加密保險提供商Nexus Mutual將聯合推出“ETH Slashing Cover”,為Figment客戶提供額外的保險,以防止驗證者大幅削減風險。

Nexus Mutual表示,該產品旨在提供全面的承保范圍,以抵御驗證者雙重簽名(double-sign)罰沒風險。這些風險指的是以太坊驗證者可能因參與惡意行為面臨的潛在懲罰。罰沒可能導致驗證者質押的部分或全部資產損失,并影響其在網絡上的聲譽。[2023/7/13 10:53:32]

在此之后,GME的股價一跌再跌,在去年3月份,其股價甚至一度跌到3美元以下。

然而,2019年3月份,當大空頭們開始做空GME股價的同時,便有網友在社交平臺Reddit的“下注華爾街”版塊表示GameStop的價值被嚴重低估了,緊接著,電影《大空頭》的原型基金投資人MichaelBurry宣布買進GameStop股票。

除此之外,去年11月,美國寵物電商創始人RyanCohen宣布入股GameStop。

而后者也在此之后進入了GameStop的董事會,這使得許多網友相信GameStop將能順利轉型。

在此之后,今年1月11號,RyanCohen繼續大量購入GameStop股票,并成為了該公司的第二大股東。

在此期間,受到兩位業內大V的號召,有越來越多的散戶們開始買入GME的看漲期權。

2019年9月,用戶DeepFxxingValue曬出一張持倉單,證明他已靠著期權在GameStop股票上賺到了錢。

除此之外,另一個網友Player896呼吁所有網友一起“軋空”空投,“讓華爾街痛吧!”

AugmentLabs DAO推出了去中心化交易所AugmentDEX:金色財經報道,AugmentLabs DAO推出了去中心化交易所AugmentDEX,旨在為USC持有者提供無縫交易體驗。Uniswap和PancakeSwap等現有平臺已經提供USC互換。 AugmentDEX擁有超過3,000,000 USDT的綜合流動性,為加密貨幣愛好者創造了一個量身定制的高效交易環境。[2023/6/20 21:49:07]

并貼文指出,做空GameStop的股票數已超過實際流通數,前者是后者的120%。

事實上,據S3Partners統計,截至1月26日,游戲驛站的空頭倉位達到55.1億美元,是流動市值的140%。

140%的比例意味著在GME股票中,有40%的做空倉位無法通過購買流通股份平倉。

正是由于這一規則的存在,也為1月28日的多頭大爆發埋下了伏筆。

GME股價是從今年1月13日開始產生明顯漲幅的。

20美元、40美元、90美元、156美元、300美元、483美元......從1月13日開始GME股價開始了瘋漲。

伴隨著GME股價的猛漲,曾經看空GME的大空頭們則遭遇到了前所未有的挑戰。

著名做空機構香櫞因為公開表示GameStop的股票只值20美元都被眾多散戶“圍攻”,社交賬戶被黑客攻擊,不得已開設了另一個賬號,并宣布“不再就游戲驛站發表意見”。

而對沖基金MelvinCapital則因為做空GameStop巨虧30%,被迫接受Citadel和Point72兩家對沖基金共計27.5億美元的注資。

盡管如此,面對洶涌澎湃的散戶,接受注資之后沒幾天,1月26日宣布清空GameStop的空頭頭寸,投子認輸。

藝術家Monica Rizzolli的“Fragments of an Infinite Field”系列Art Blocks以總價538萬美元售出:9月14日消息,創作型藝術家Monica Rizzolli的“Fragments of an Infinite Field”系列在NFT平臺Art Blocks上不到一個小時內售罄,賺取1,623以太幣(約合538萬美元), 該系列中的單個作品在OpenSea上的售價達69以太幣。該系列由1,024件作品組成,于9月13日在Art Blocks Curated的荷蘭拍賣會上售出,起價為10以太幣。一位 Twitter用戶援引Dune Analytics的數據指出,Art Blocks昨日在9月份創下了二級市場銷售最好的單日記錄,其中大部分歸功于Rizzolli作品的交易。(The Block)[2021/9/14 23:24:33]

在大空頭吃癟的同時,散戶們卻在這一次多空對決中獲利良多。上文中,曾經以5萬美元購買GME股票的DFV,現如今已然有4千萬美元的回報,而在Reddit上,GMEtothemoon,holduntil1000的口號不絕于縷。

之所以,我們能在2021年的開年,便見證了散戶對華爾街機構的勝利,其原因就在于期權。

期權在其中所扮演的角色

要想明白期權在GME的多空對決中發揮的作用,我們就有必要先明白什么是期權。

期權是一種在未來某個時間可以行使的權利,期權的買方向賣方支付一定數額的期權費后,就獲得這種權利:在未來某個時間內以一定的價格買入或賣出一定數量的標的資產,這就是期權交易。

庫幣國際CEO:已投票支持游戲驛站(GME)和AMC上線Mirror協議:1月29日,庫幣國際CEO Johnny Lyu發布推特表示,已在Mirror Protocol上投票支持游戲驛站(GME)和AMC的白名單提案。據悉,Mirror Protoco是一個將美股資產引入區塊鏈世界的協議,針對Robinhood限制用戶交易的行為,Mirror Protocols發起了新增GME和AMC資產的白名單提案,提案通過后即可在Mirror Protocol上發行、交易GME和AMC的股票。目前,庫幣已支持MIR/USDT和MIR/UST交易服務,MIR上線庫幣至今已上漲249%。[2021/1/29 14:19:29]

期權產品一般有兩種:看漲期權與看跌期權。如果對市場長期看好,則可以買入看漲期權,反之需要購買看跌期權。

乍一看,期權的玩法和我們尋常理解的期貨合約交易有一定的相似性,但和合約也有顯著的不同。

最直觀的區別,就在于其利潤結算的計算方法不同。

舉個例子,當前比特幣價格在35000美元左右,但用戶在35000美元買入比特幣的看漲期貨之后,如果比特幣繼續上漲,那么用戶就能獲得收益,如果在結算時比特幣跌破35000美元,那么用戶就會承受除了本金以外的額外虧損。

而同樣的,如果有用戶在35000美元時,買入看漲期權,那么但比特幣繼續上漲時,用戶就能獲得收益,而當比特幣跌下35000的時候,用戶可以選擇放棄行權,除了本金以外,用戶不需要再賠付其他損失。

除此之外,期權和期貨在收取保證金方面也存在不同,期貨合約的買賣雙方都須繳納保證金,存在爆倉風險。而期權買方支付權利金,不繳納保證金,同時也沒有爆倉風險;而期權賣方收取權利金,必須繳納保證金,如果對價格變化的預期出現偏差,可能要支付比較多的期權費。所以期權賣方的風險往往更高,如果沒有對沖,裸賣就很危險。

Robinhood等限制GME交易,業內人士稱資金或流入加密市場:Robinhood、TD Ameritrade和Schwab等幾個交易平臺已限制美股GameStop(GME)及AMC的交易,此事件引起加密社區極大關注。Max Keizer和Barry Silbert在內的多位加密領域人士認為,此事件將導致資金流向加密市場。與此同時,Anthony Pompliano等人士也紛紛發表評論稱,加密市場仍然是唯一無法被隨意關閉的市場,沒人可以阻止別人購買加密資產。(U.Today)[2021/1/28 14:15:44]

明白了區別之后,讓我們再把視野轉回到GME事件之中去。

在此次攻擊中,散戶們接二連三的買進,推動著GME的股票和期權價格不斷上漲。

隨著股價的上漲,GME的期權價格也隨之上漲。

按常理來說,在傳統金融領域,如果有用戶想要賣出對沖,就必須同時持有一部分對應公司的股票,防止期權行權時,市場上沒有對手盤,導致無法成交。

但由于上文中所述,截至到1月26日的時候,GME的空頭頭寸規模已經達到其GME股票流通市值的140%,這也意味著,40%的做空倉位無法正常通過購買流通股份來平倉。

而要想購買股票平倉,就必須提高價格,這樣一來,反過來又促使GME的股票價格以及期權價格進一步上漲。

而隨著GME股價的持續飆升空頭機構們要想解套則愈發困難,最終,導致了香櫞的沉默和梅爾林資本的認輸。

誠如《一群“烏合之眾”,如何用期權拉爆百億基金》所講的那樣,散戶們用微小的資金,加上百倍杠桿買入GME期權,并撬動了整個GME股價的走勢,打擊了空頭的同時,自身也收獲了天量的回報。

利用期權,散戶完成了一場“庶民的勝利”。

這是一場足以載入金融歷史的多空對決,同時也受到了世界各個金融領域的關注。

而事實上,作為新興金融領域的加密貨幣行業,我們同樣也能看到期權的身影。

加密貨幣期權發展前景巨大

早在2019年3月,Deribit就推出了期權交易,此后,加密貨幣衍生品交易平臺Bakkt也在同年12月推出了首個受監管的比特幣期權合約。

而在2020年,包括CME、OKEx、幣安、FTX、BitWell等多家交易平臺相繼開通期權交易。

除了Deribit以外,目前市面上常見的期權產品大多來自于

火幣、幣安、OKEx、FTX和BitWell。

整體而言,市面上大多數期權合約在玩法上并無太多不同,只是在結算周期上有所不同。

其中,幣安的期權時間最短,目前只有最長24小時;而火幣的期權最長時間周期為一季度;

OKEx的期權最長時間周期為175天。

而2020年新興的加密貨幣交易所BitWell在誕生之初,便選擇了與其他衍生品交易所不同的發展軌跡。

除了尋常的比特幣、以太坊期權以外,去年8月,BitWell將行業內大火的DeFi與衍生品交易相結合,推出了全球首款“DeFi+期權”的玩法,并率先上線了MKR期權交易,推出3天,MKR當周看漲期權即創出了逾150倍漲幅。

在此之后,BitWell上的期權產品屢屢出現高收益的傲人戰績。

去年12月29日,BitWell平臺DOT看漲期權暴漲1770倍。

今年1月7日,BitWell

比特幣當周看漲期權上漲近20倍。

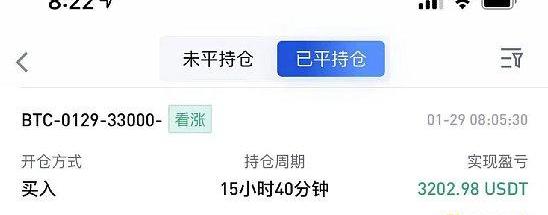

更有甚者,就在昨天,BitWell上一位用戶用300美元的成本買入BTC看漲期權,一晚上便賺取了10倍收益,豪取3000美元。

從上述數據來看,和DFV在GME中利用5萬美元,賺到4000萬美元相比,BitWell上的期權產品,其“造富效應”同樣不遑多讓。

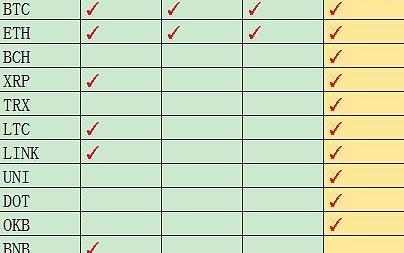

除此之外,和其他加密貨幣期權產品相比,BitWell上面的期權種類更多。

目前,在

火幣上,期權產品一共只有BTC和ETH兩種,而OKEx上只有BTC、ETH和EOS三種,幣安則只有BTC、ETH、XRP、BNB、LINK和LTC六種。

但在BitWell上,期權產品一共有10種,并涵蓋了主流幣、DeFi幣種和創新幣種三個領域。

其中,BitWell主流幣期權有BTC、BCH、ETH、LTC、TRP和XRP六種;DeFi期權有LINK、UNI兩個;而創新幣期權則有DOT和OKB兩種。

值得注意的是,目前而言,在加密貨幣期權領域,盡管品種繁多,但在深度方面,只能說差強人意。

截止目前BitWell期權幣種上面的暴漲百倍收益是非常常見的,可謂百倍幣不常有,但百倍期權常常見。

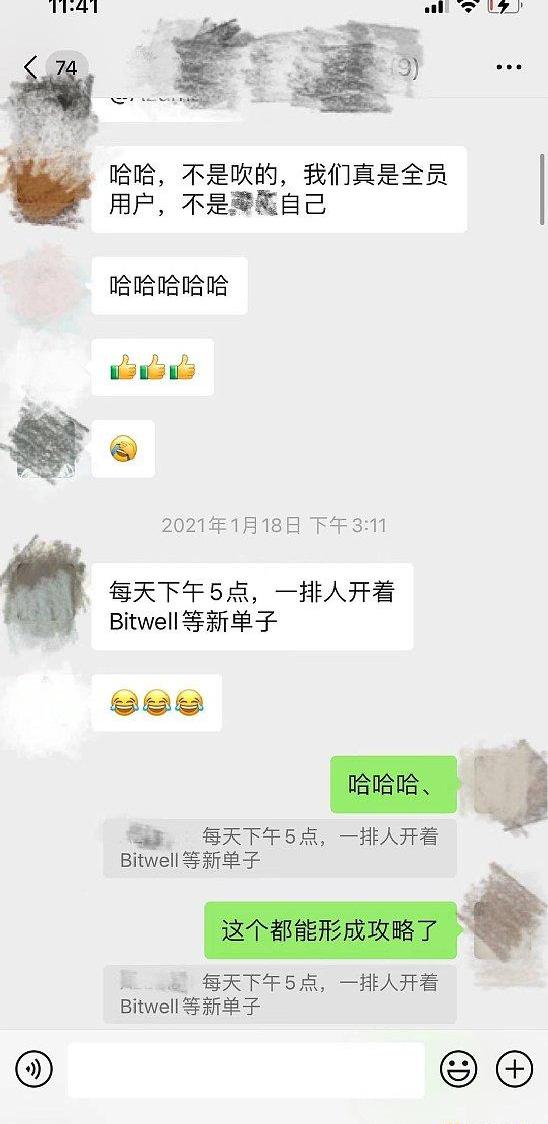

隨著衍生品平臺BitWell的期權造富效應愈傳愈廣,會發現每到放權日那一刻,多個價格合適的期權像更優質號段的彩票一樣立刻被散戶哄搶一空,顯然由于牛市環境下散戶的火熱,BitWell的散戶與賣方比偏近失衡,需要更多賣方來填補市場需求。

據Tokeninsight數據,截至2020年Q3,加密資產合約市場成交規模達到2.7萬億美金,約占市場交易總額的40.3%。

與此同時,2020年全年的期權成交額也只有772億美元,不到前者的3%。

因此,加密貨幣期權市場依然是一片藍海,而BitWell在期權領域的發展潛力同樣不容小覷。

就在昨天,隨著WSB的被封殺,諸多加密貨幣領域人士呼吁WSB來加密貨幣。

福布斯專欄作家RogerHuang刊文稱,Robinhood暫停GME等股票交易,導致一些人呼吁去中心化交易和抵制審查的交易,以避免一個協調的、中心化的金融系統的壓力。

SinoGlobalCapital首席執行官MatthewGraham也表示,Robinhood暫停GME等股票交易的行為暴露了他們的謊言,并進一步凸顯了DeFi的重要性。

Compound創始人RobertLeshner在推特上評論道:“現在是時候讓投資者、監管機構和立法者了解并擁抱DeFi了。

我們有理由相信,在可預見的未來,加密貨幣行業將會得到更多人的注視,也會有越來越多的人和資金進入這條年輕的賽道。

而加密貨幣領域的期權服務也會得到更廣闊的發展空間。

美股

加密貨幣

華爾街

我要糾錯

聲明:本文由入駐金色財經的作者撰寫,觀點僅代表作者本人,絕不代表金色財經贊同其觀點或證實其描述。

提示:投資有風險,入市須謹慎。本資訊不作為投資理財建議。

金色財經>區塊鏈>GME事件中的“多空對決”會在加密貨幣期權中上演嗎?

Tags:GMEBITAMETOPGMEEBitmart可以發行幣嗎Yield Guild GamesTop Flower

最近美國金融監管的政策已經明確表明鼓勵市場中美元穩定幣的發展。鑒于目前市場中對于美元穩定幣的需求,所以預計美元穩定幣一定會迅速的發展起來.

1900/1/1 0:00:00穩定幣加固了傳統金融與加密市場之間的橋梁,因為借貸、衍生品等交易活動需要穩定而可靠的價值基礎。現在請開始了解如何使用MetaMask獲取穩定幣,開啟您的DeFi之旅吧!時間回溯到2019年8月份.

1900/1/1 0:00:00撰文:婁月 如果有人想跟你借錢但不給利息,你應該不會答應想借他,但如果他跟你借五萬元,承諾三年后還你六萬元,不過在這三年中他不會給你任何利息.

1900/1/1 0:00:00DeFi是能夠造福人類的銀行業的未來Cointelegraph中文 剛剛 8暴走時評:自大衰退后,公眾對銀行和銀行家的信任從未完全恢復,為DeFi在這一特殊領域的發展提供了機會.

1900/1/1 0:00:00作者|秦曉峰?編輯|Mandy出品?|?Odaily星球日報 狗狗幣漲瘋了。 OKEx行情顯示,過去48小時,DOGE從0.00726USDT瘋狂拉升,最高達到0.084USDT,最高漲幅105.

1900/1/1 0:00:00原標題:Basis的算法穩定幣之路Basis目前處于水下,回到水上是其當務之急。藍狐筆記之前介紹了Basisv2的路線圖。從本周開始basis將分階段逐步啟動V2的計劃.

1900/1/1 0:00:00