BTC/HKD-0.22%

BTC/HKD-0.22% ETH/HKD-1.68%

ETH/HKD-1.68% LTC/HKD-1.23%

LTC/HKD-1.23% ADA/HKD+1.31%

ADA/HKD+1.31% SOL/HKD-1.16%

SOL/HKD-1.16% XRP/HKD-1.82%

XRP/HKD-1.82%

本文來源:火星財經,作者:梁雨山

有人正在將DeFi世界的流動性挖礦玩法「升級」。

怎么做?加入杠桿,擴大頭寸,提升收益,繼而獲利復挖。

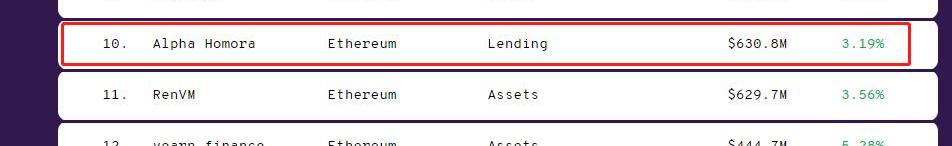

做的怎么樣?近30天鎖倉量飆升260%,整個市場排名第十,借貸板塊排名第四。同期,代幣ALPHA價格漲超1000%,市值增長700%。鎖倉量及代幣市值增速均超DeFi市場整體水平。

是誰?AlphaHomora。

盡管鎖倉量、幣價不是評判項目的唯一標準,但AlphaHomora能在如此短的時間內比肩Yearn、Harvest等更具社區基礎的DeFi項目,不得不令人關注。

AlphaHomora為何發展如此迅猛?其背后玩法以及代幣價值該如何理解?火星財經APP從運行機制以及發展潛力等角度,帶你了解DeFi新銳項目AlphaHomora。

一、AlphaHomora是什么?

根據官方定義,AlphaHomora是杠桿流動性挖礦項目。但實際上,從運行機制及市場數據看,其項目定位遠不止于此。

以太坊L2網絡總鎖倉量為57.7億美元:金色財經報道,L2BEAT數據顯示,截至5月10日,以太坊Layer2上總鎖倉量為57.7億美元。其中鎖倉量最高的為擴容方案Arbitrum,約32.7億美元,占比56.62%。其次是dYdX,鎖倉量10.1億美元,占比17.34%。Optimism占據第三,鎖倉量5.9億美元,占比10.22%。[2022/5/10 3:02:15]

表面上,AlphaHomora是一個加入杠桿玩法的流動性挖礦聚合平臺。

實際上,AlphaHomora涉及借貸領域,且目前平臺借款量超越AaveV2。而這也可以解釋為何defipulse將其歸類于借貸板塊。

不管這是不是AlphaHomora團隊初衷,設計機制已將其帶入另一個戰場。

對投資者來說,應如何理解AlphaHomora機制,并參與其中?

二、運行機制

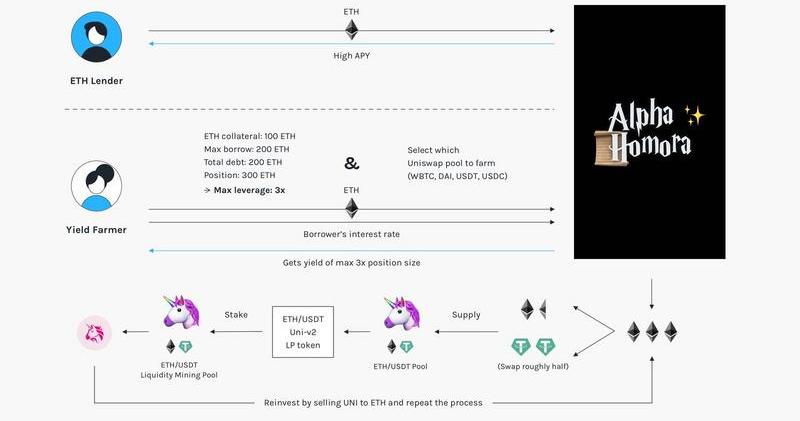

首先,讓我們從AlphaHomora設計四類角色談起。

在AlphaHomora平臺,你可以選擇充當:

1.挖礦農民:最高可將初始頭寸擴大2.5倍;

2.ETH貸款人:向挖礦農民借款,賺取收益;

3.清算人:尋求風險清算,賺取5%清算獎金;

4.賞金獵人:復投AlphaHomora平臺上的投資組合,賺取總獎勵的3%賞金。

數據:Solana上DeFi協議總鎖倉量為83.5億美元:金色財經報道,DeFiLlama數據顯示,Solana上DeFi協議總鎖倉量為83.5億美元.其中,鎖倉量排名前三的協議分別是Serum(8.37億美元)、Raydium(8.06億美元)、MarinadeFinance(7.94億美元)。[2022/2/6 9:33:24]

通過帶入這四種角色,我們來了解AlphaHomora如何運行。

1.挖礦農民

通常情況下,如果DeFi玩家手中持有100枚ETH,并想在Uniswap平臺ETH/USDT池中挖礦,那么其首先需要將手中一半的ETH兌換為USDT,才能提供流動性,賺取手續費以及代幣獎勵。

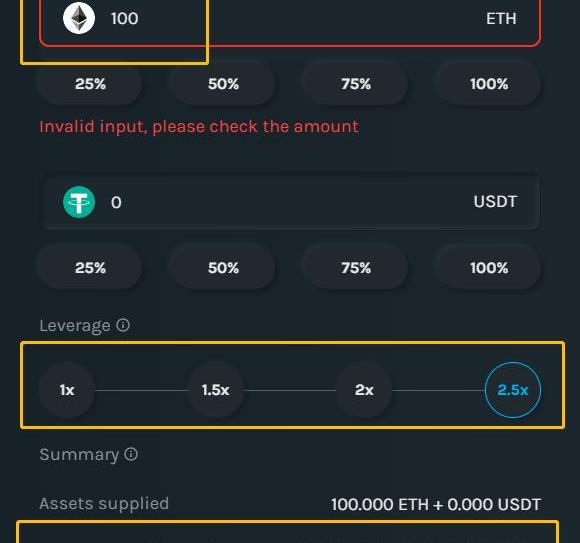

而在AlphaHomora,用戶不僅不需兌換手中的ETH,且可通過選擇最高2.5倍杠桿,將頭寸擴大至250枚ETH。由此,在將挖礦收益提高2.5倍的基礎上,還賺取獎勵代幣ALPHA。

作為挖礦農民,你需要注意3點:

為借入ETH支付利息,利息取決于ETH的使用率。使用率越高,利息越高;

意識到借入ETH,相當于在做空ETH。當該代幣上漲時,倉位價值下跌,反之亦然;

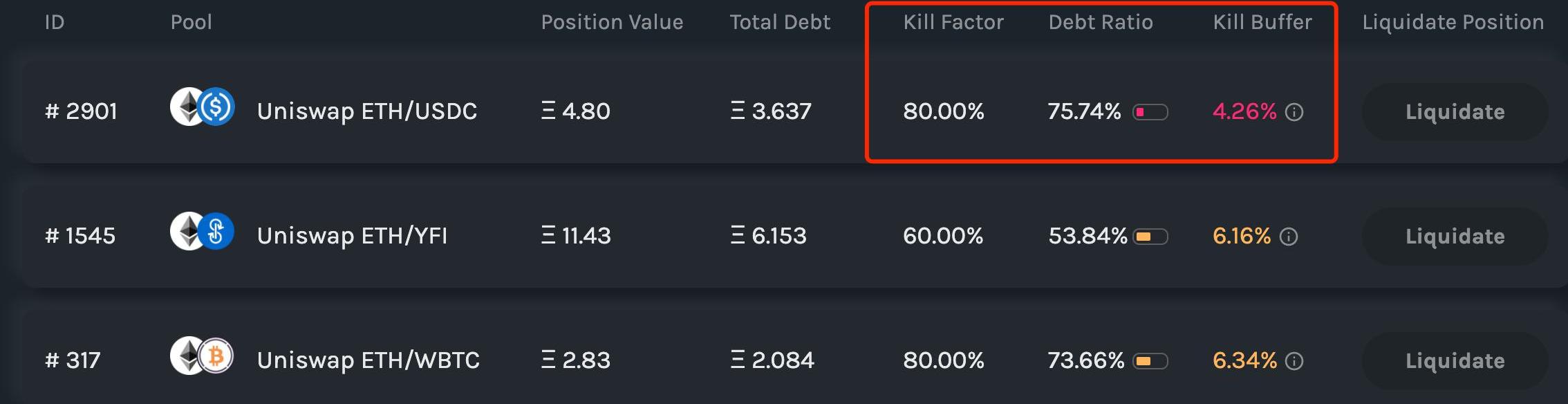

面臨被清算風險。即,農民的負債率超過系統設定的閾值,資金將被自動清算。不同資金池,清算債務率不同。

Convex鎖倉量突破210億美元,創歷史新高:1月4日,據DefiLlama數據顯示,CRV質押和流動性挖礦一站式平臺ConvexFinance總鎖倉量達210.1億美元,創歷史新高。目前,DeFi協議中鎖倉量位居前5名的協議包括:Curve(242.7億美元)、ConvexFinance(210.1億美元)、MakerDAO(179.4億美元)、Aave(144億美元)、Lido(123.3億美元)。[2022/1/4 8:24:47]

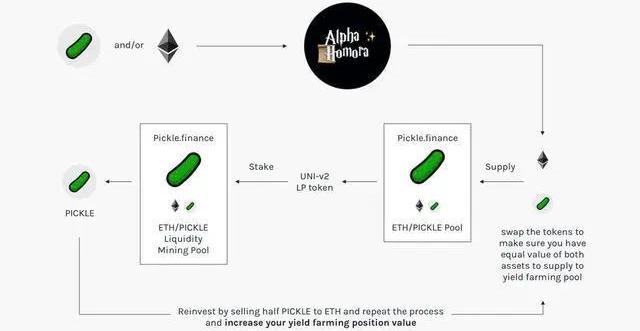

以PICKLE/ETH池為例,挖礦具體過程為:

1.打開AlphaHomora,連接錢包,選擇PICKLE/ETH池。假設此時你手中僅有PICKLE代幣;

2.AlphaHomora會自動將一半的PICKLE轉換為ETH,并將資金投入Uniswap的ETH/PICKLE池,提供流動性。由此,你可以用獲得交易費和UNI-v2LP代幣獎勵;

3.AlphaHomora會自動為你在pickle.finance質押UNI-v2LP代幣,賺取PICKLE代幣;

4.AlphaHomora將自動為你進行PICKLE復投,增加流動性挖礦的倉位。復投時,該平臺會自動將一半挖出的PICKLE賣為ETH。此時,你的倉位擁有更多的ETH、PICKLE。

以太坊L2網絡總鎖倉量為26.9億美元 Arbitrum占比近56%:金色財經報道,L2BEAT數據顯示,截至10月3日,以太坊Layer2上總鎖倉量已突破26億美元。其中鎖倉量最高的為擴容方案Arbitrum,約15.0億美元,占比55.91%。其次是dYdX,鎖倉量超6.16億美元,占比22.91%。[2021/10/3 17:22:16]

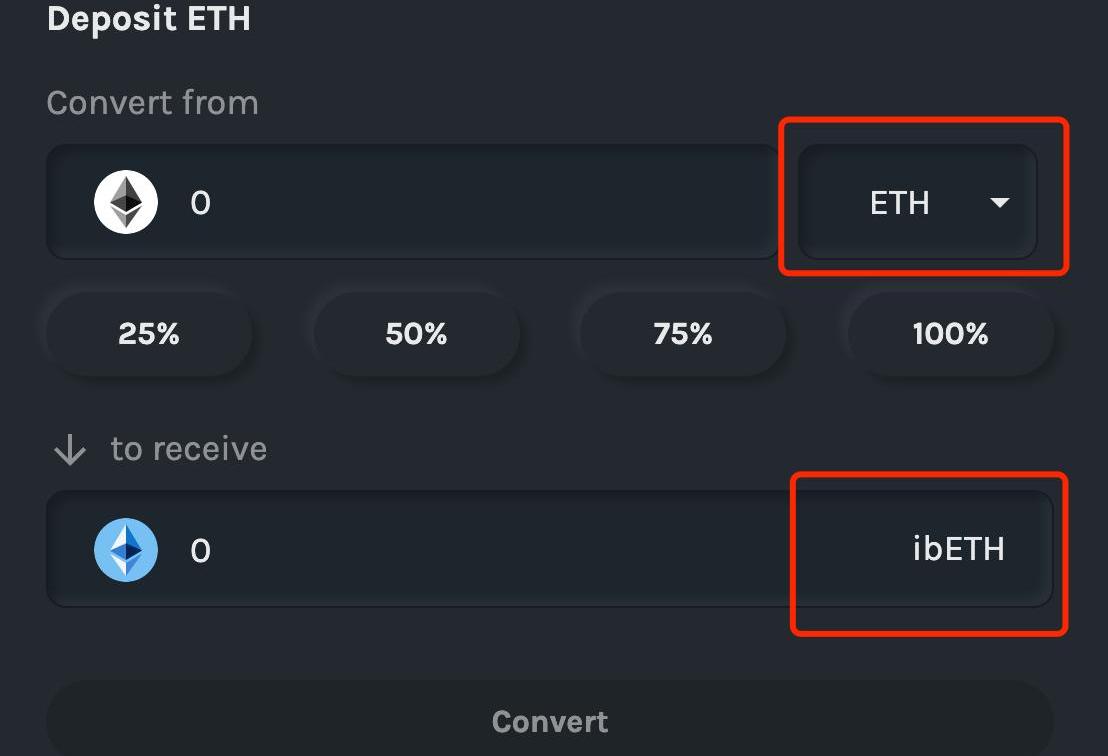

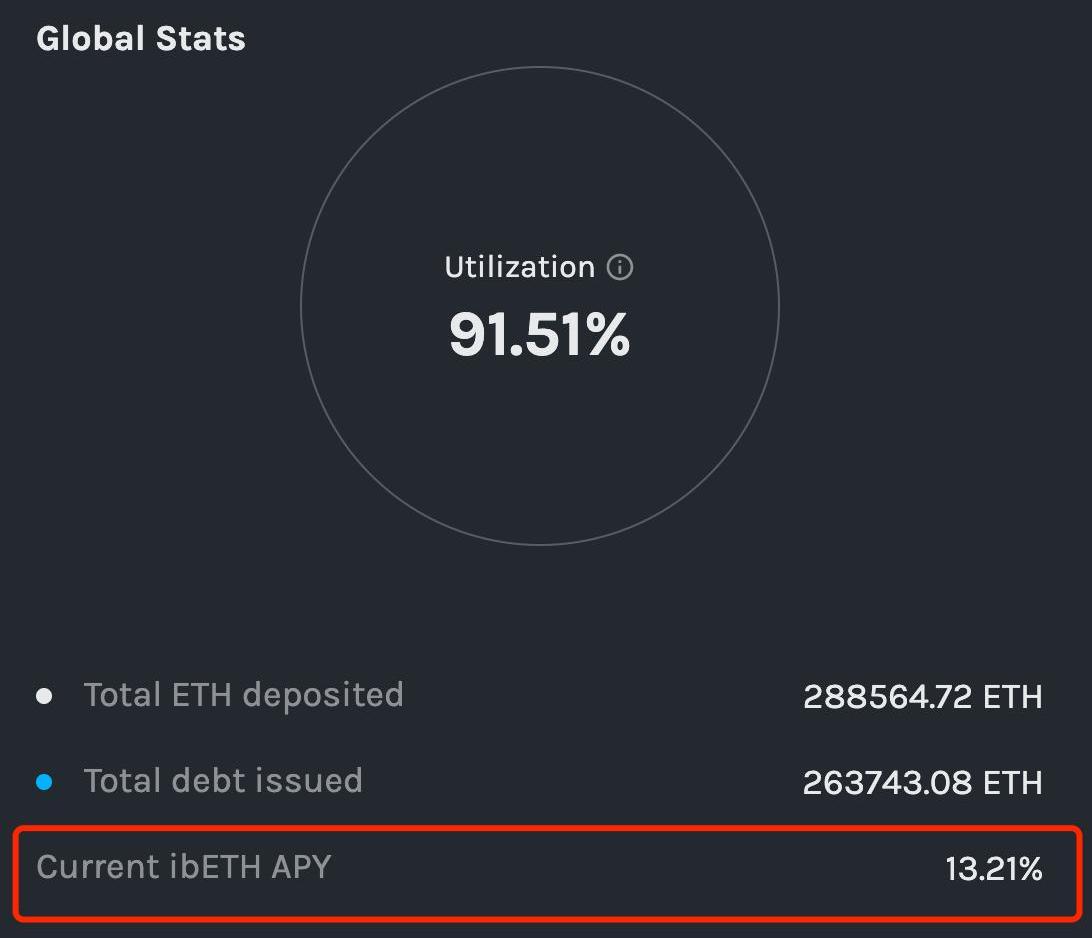

2.ETH貸款人

當你選擇以貸款人角色參與AlphaHomora時,可以通過提供ETH,獲得帶息ETH。這是一種可交易的有息資產,相當于Compound中的cToken。

貸款人獲得利息,由挖礦農民提供。利息取決于ETH的使用率,使用率越高,利息越高。其中,10%利息將被存入AlphaHomora銀行作為儲備金,這筆資產會在發生意外情況時用作貸方的保險基金。

(存入ETH,獲得ibETH)

3.清算人

清算人可清算挖礦農民的風險頭寸,獲得頭寸價值5%的資金。

舉例來說,如果挖礦農民A選擇在UniswapETH/USDC池挖礦,初始資金為100枚ETH,并選擇2.5倍杠桿,那些最終其手中持有250枚ETH。當ETH價格暴漲,A持有倉位價值下降至180枚ETH,這時其負債率約為83%,高于ETH/USDC池設定的清算債務率。

行情 | Compound 鎖倉量暴漲266%,Maker 占有率下跌38%:根據DeFi Pulse過去6個月的歷史數據顯示,整個DeFi市場在過去六個月里發生了巨大的變化,鎖倉額從4月初的5.38億美元跌至當前的4.46億美元,Maker的市場份額也從4月初88.8% 下降至10月23日的50.3%,即將跌破50%。與此同時,其他DeFi產品的鎖倉額也開始上漲,包括Compound、Synthetix、InstaDApp、Uniswap、dYdX在內的多款借貸、套利、交易所、衍生品等產品,都取得了不錯的市場占有率和鎖倉額。市場的多樣性開始體現,投資者的選擇也越來越多。而上半年熟悉的Dharma、Veil等產品因為經營不善或團隊策略調整,已經幾近死亡。(區塊律動)[2019/10/23]

這時,清算人可清算農民A頭寸,凈賺9枚ETH

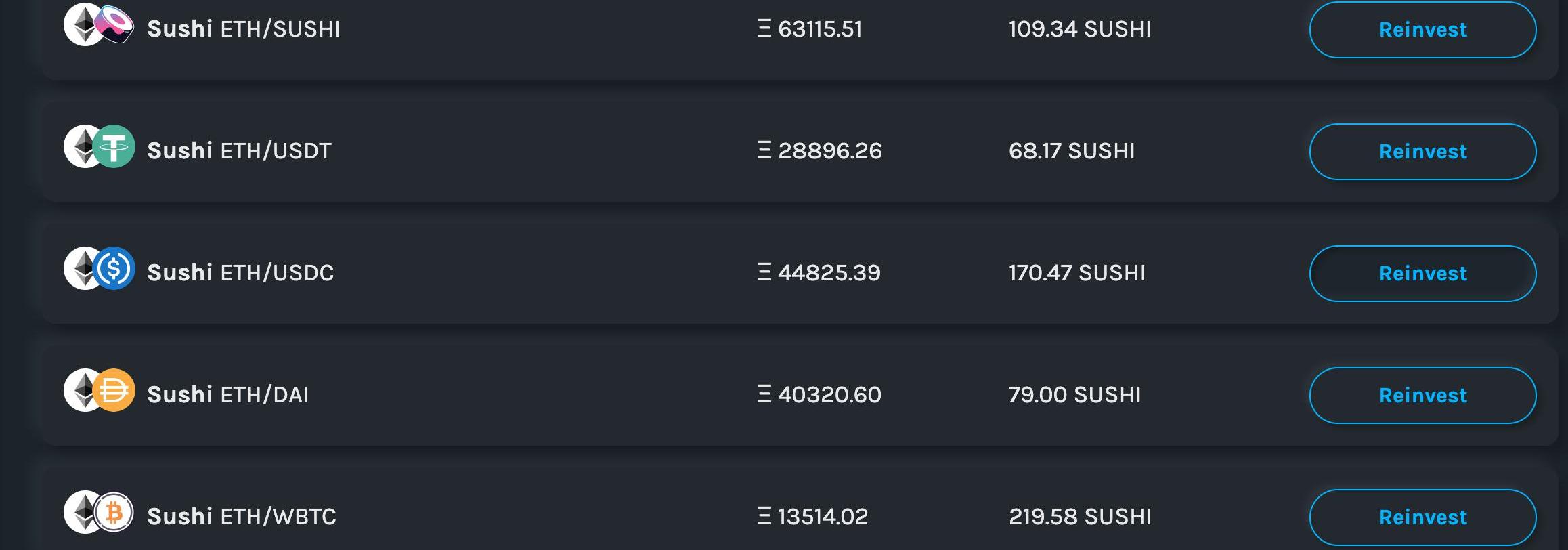

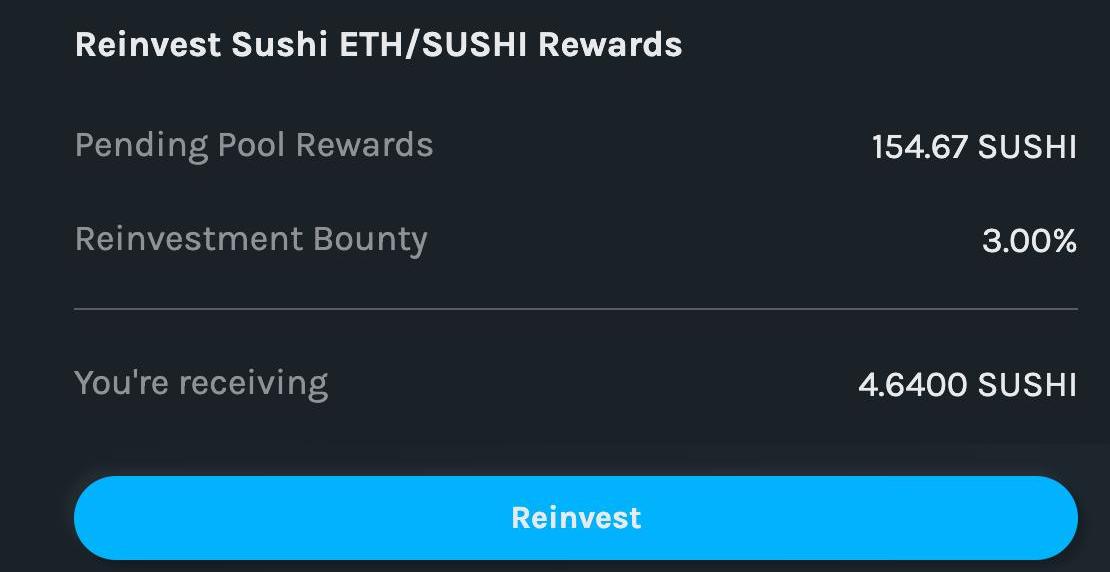

4.賞金獵人

賞金獵人可選擇復投,將系統中資金池所挖代幣兌換為ETH,再復投至資金池,從中獲得總獎勵的3%獎金。

在AlphaHomora平臺,你可以同時充當多種角色,既可以參與挖礦,也可以作為借款人,賺取利息。

但需注意的是,AlphaHomora提供的交易對礦池基本都涉及ETH,且如果用戶想要參與杠桿挖礦,借貸幣種僅包括ETH。這意味著如果ETH價格大幅上漲,挖礦農民倉位價值就會下跌,收益繼而降低。而目前,根據可可行情顯示,ETH近30天已經上漲超80%。

那么,對于希望進行杠桿挖礦的農民來說,AlphaHomora設計機制遇到障礙了嗎?

三、AlphaHomoraV2

于2月1日推出的V2版本似乎提出了“問題”的解決方案。

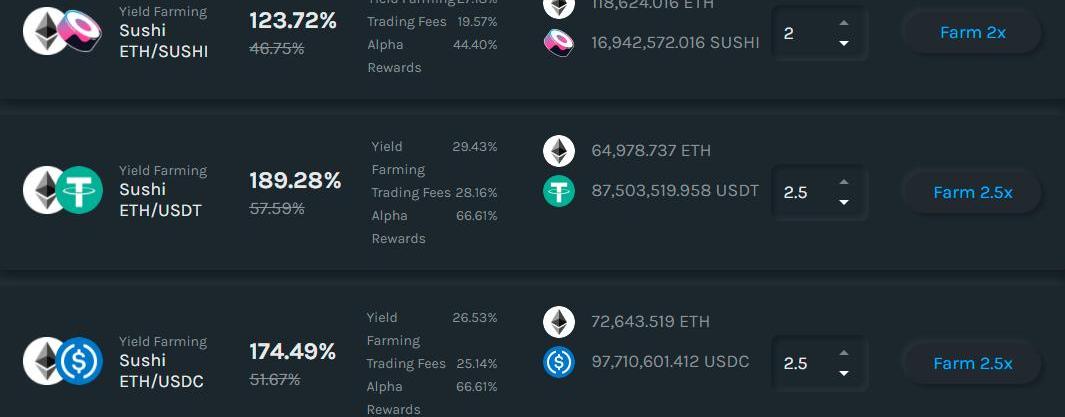

根據官方介紹,在V2版本中,用戶可利用ETH以外的資產進行進行杠桿挖礦。同時:

1.可在Curve、Balancer、SushiSwap和Uniswap流動性池進行杠桿流動性挖礦;

3.利用穩定幣進行杠桿挖礦,最高可將開頭寸擴大9倍。

在V2版本中,AlphaHomora擴大社區合作,引入Curve、Balancer流動性礦池,農民可挖CRV與PERP。同時,將杠桿倍數擴大至9倍。

BalancerLabs聯創Fernando評論V2版本時說道,"我們喜歡看到像AlphaHomoraV2這樣的引擎蓋下使用Balancer的創新產品。利用杠桿流動性挖礦/LP的想法很好,因為它可以提高資金效率。但用戶也應該謹記,像其他杠桿頭寸一樣,使用AlphaHomora杠桿流動性挖礦/LP也有被清算的風險。"

AlphaHomoraV2進一步擴大挖礦頭寸規模,提高潛在挖礦收益,但同時也帶來更高的風險。不過,在新版本中,官方增加USDT、USDEC、DAI等借貸資產,降低農民因ETH波動而產生的損失。

四、ALPHA代幣價值捕獲

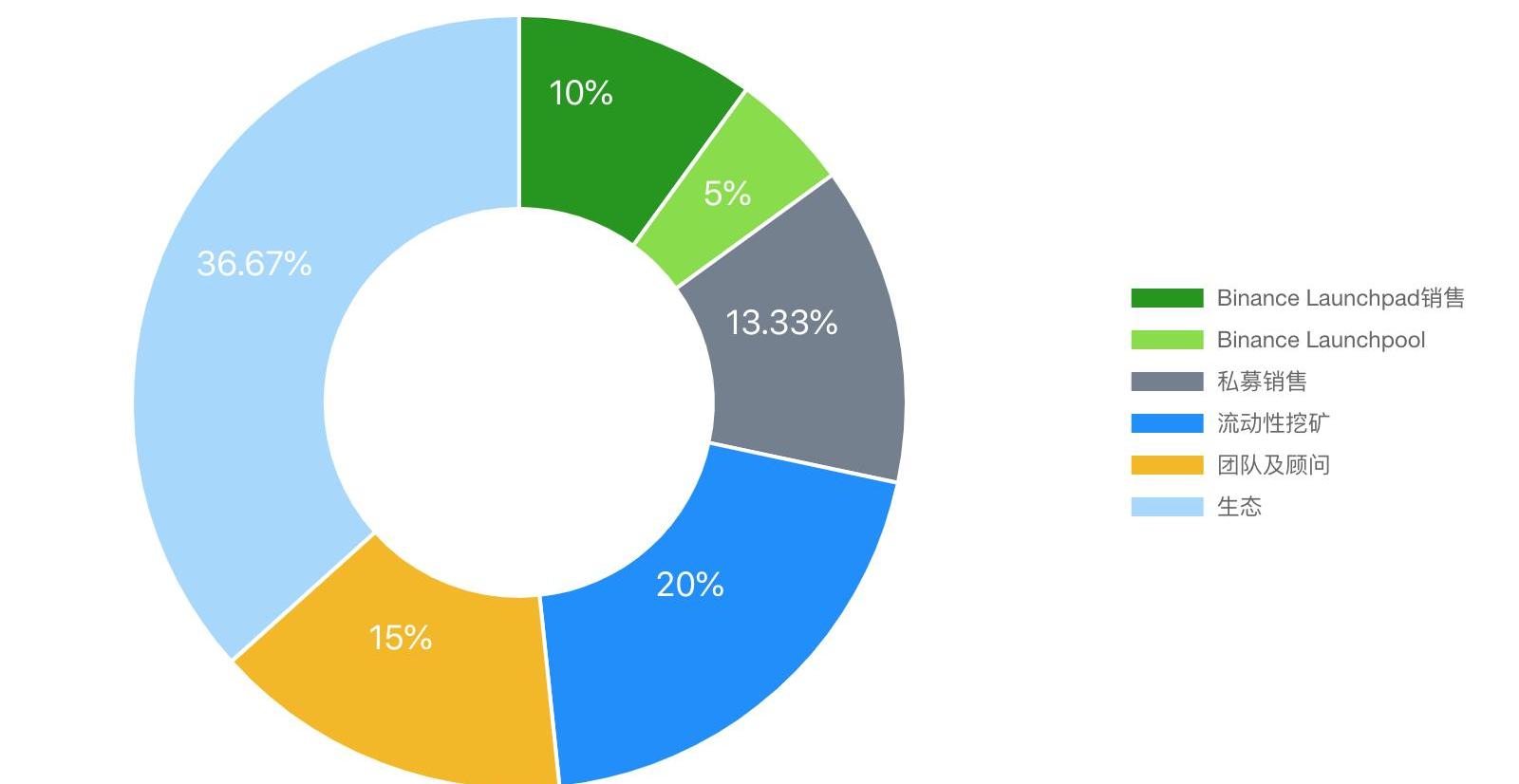

ALPHA為AlphaFinanceLab生態原生代幣,總量10億枚,目前在市場中流通量為174,136,442枚。具體代幣分配情況:

1.10%用于代幣銷售,價格0.02美元/枚,數量1億枚;

2.5%投入Binancelanchpool,數量5000萬枚;

3.13.33%用于私募,價格0.0125美元/ALPHA,數量1.333億枚;

4.20%用于流動性挖礦,數量2億枚;

5.15%分配給團隊及顧問,數量1.5億枚;

6.36.67%用于生態發展,數量3.667億枚。

ALPHA價值并非僅來自AlphaHomora發展,該代幣也是AlphaLending原生Token,后者為AlphaFinanceLab推出的另一款產品「算法調節利率的去中心化借貸平臺」,目前已上線幣安智能鏈。

在布局挖礦、借貸賽道的基礎上,AlphaFinanceLab還計劃推出交易服務,即去中心化的非訂單式永續合約交易平臺「AlphaX」。

由此想象,ALPHA成為AlphaFinanceLab生態發展的基礎,可以流通于各個產品之間。

五、結語

市場環境以及本身特點,是影響AlphaHomora鎖倉量激增,幣價上漲兩大因素。

早在去年10月,AlphaHomora推出杠桿挖礦玩法,但當時DeFi市場熱度下降,投資者對挖礦興趣下降。而至今年初以來,隨著頭部DeFi項目進展不斷,DeFi代幣價格走高,整個市場回暖。

在AlphaHomora方面,其推出的杠桿挖礦,放大投資者收益,提高資金利用率。同時,AlphaHomora設計ETH貸款人角色,在一定程度上幫助其捕獲更多用戶與價值。

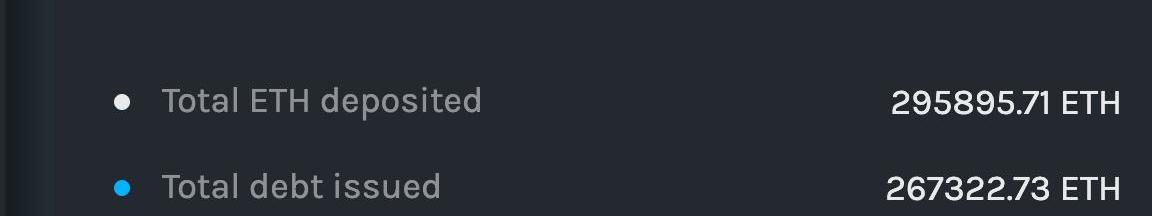

根據AlphaHomora數據,目前該平臺發行267322.73ETH借貸,約合3.4億美元,超越AaveV2借貸量。

導致這一情況出現的原因在于:去年12月,AlphaHomora和Aave達成合作,前者新增「EarnonAave+ETH」功能,其ETH存款年化收益率高于Aave。這促使投資者在Aave抵押資產借出ETH,并將這部分資產借給AlphaHomora,從差額中賺取收益。

這是不是意味著,杠桿挖礦項目AlphaHomora未來或對借貸領賽道的項目發起沖擊?

讓我們拭目以待。

Tags:PHAALPHAALPHALPAlphaDEXalpha幣交流群ALPHA Labsalpaca幣什么時候開啟的挖礦

隨著去年下半年以來比特幣價格的持續飆升,以及各大央行和PayPal等金融機構對數字貨幣的態度變化,數字資產逐步受到全球主流金融市場的關注.

1900/1/1 0:00:001inch自平安夜推出其治理代幣后,它的用戶量就開始飆升,我們可以把1inch看作是鯨魚的家園,其提供了一種動態算法來獲得最好的成交價格.

1900/1/1 0:00:00皆大歡喜,昨晚,比特幣大陸聯合創始人吳忌寒以加密信件的獨特方式,宣布與另一位聯創詹克團達成和解。至此,這個加密貨幣頭部礦商持續兩年的內訌終于落下帷幕.

1900/1/1 0:00:00你也許了解過比特幣,但聽到數字證券這個詞可能還是會感到有些陌生。IDHub基金會主席、MagicCircle創始人曲明曾于專訪中介紹道,以區塊鏈底層技術為基礎,數字證券可通過寫入智能合約快速實現.

1900/1/1 0:00:00來源:FX168 周四,比特幣價格自開盤以來,已從周三的下跌中回升。然而,交易員和分析師不確定反彈是否可持續,一些人表示,這可能是GameStop的股票戲劇性事件的結果.

1900/1/1 0:00:00FTXxMaps.me聯合視頻直播:一起暢聊Maps.me2.0的DeFi無限可能!視頻直播時間:1月28日晚8點視頻直播鏈接:https://cutt.

1900/1/1 0:00:00