BTC/HKD+1.27%

BTC/HKD+1.27% ETH/HKD+2.07%

ETH/HKD+2.07% LTC/HKD+1.54%

LTC/HKD+1.54% ADA/HKD+1.81%

ADA/HKD+1.81% SOL/HKD+1.14%

SOL/HKD+1.14% XRP/HKD+1.04%

XRP/HKD+1.04%原文標題:DEX交易量逾630億美元,又一波DeFi浪潮來襲,這一趨勢能否持續?

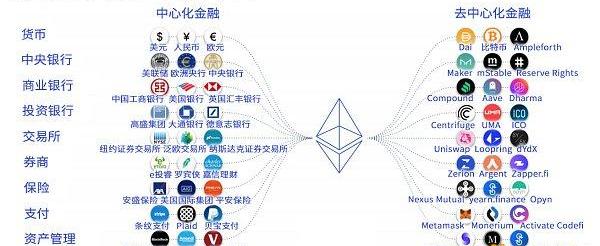

摘要:最近幾周,Uniswap,Aave,Curve和Chainlink等DeFi項目的代幣價值大幅增加。自2020年夏季以來,DeFi未出現過此類增長,第二層解決方案和巨額資金推動了一波新的DeFi浪潮。

最近幾周,Uniswap,Aave,Curve和Chainlink等DeFi項目的代幣價值大幅增加。自2020年夏季以來,DeFi未出現過此類增長,第二層解決方案和巨額資金推動了一波新的DeFi浪潮。

去中心化交易所1月份交易量超過630億美元,創月度歷史記錄,占2020年全年總交易額的50%以上。其中Uniswap是最受歡迎的DEX,占1月份總交易量的40%以上。

資管公司Lyons推出基于CoinDesk Large Cap Select Index的獨立賬戶管理業務:2月8日消息,資產管理公司Lyons Wealth Management推出基于CoinDesk Large Cap Select Index(DLCS)的獨立賬戶管理業務,DLCS是CoinDesk數字資產指數子公司CoinDesk Indices推出的指數,旨在衡量一些最大型的和最具流動性的數字資產的市值加權表現,截至2023年1月4日,DLCS由ADA、比特幣、以太坊、MATIC、SOL組成。[2023/2/9 11:55:29]

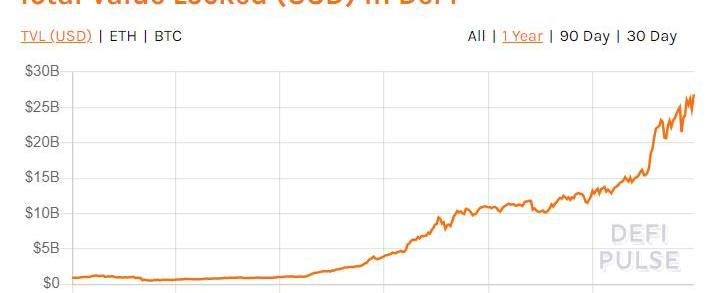

DeFiPulse數據顯示,2020年6月21日,DeFi鎖定總價值約為15億美元。到9月21日,這一價值增長了近十倍,達到97.4億美元。這是由于多種因素造成的,包括流動性挖礦的發展及其巨額回報,去中心化交易所和流動資金池。這些因素創造了一個如今與DeFi理念幾乎密不可分的加密貨幣市場,現在DeFi承諾實現經濟民主化和去中心化,并為無銀行賬戶的人提供銀行服務。

AtlasDEX宣布向Solana鏈上DEX Raydium流動性池中注入約150萬美元ATSToken獎勵:2月14日消息,跨鏈聚合器Atlas DEX團隊宣布向Solana鏈上DEX平臺Ray dium的流動性池中注入價值約150萬美元的ATSToken,以獎勵流動性提供者。AtlasDEX團隊在公告中稱,自Atlas在Raydium上建立流動性池一周以來,ATS-USDC的TVL已經超過70萬美元,釋放了價值超過65,000美元的ATS代幣。[2022/2/14 9:50:49]

自然而然,這導致DeFi代幣價格上漲,因為投資者看到了進入這些金融應用底層的機會。例如,自夏初以來,Chainlink的LINK代幣價值增長了4倍,Yearn.Finance的YFI從1,000美元升至40,000美元。但是,對于大多數項目,炒作逐漸減弱,代幣價格回落。但是,最近,這些項目的代幣價格又出現了上漲,這一次似乎不僅僅是因為炒作和投機。

DeFiBox數據:MDEX鎖倉資產總額突破10億美金,單日交易額達13億美金:據一站式DeFi門戶DeFiBox.com實時數據顯示,火幣生態鏈Heco項目MDEX當前鎖倉資產總額已突破10億美金,單日交易額高達13億美金,上線累計交易額突破60億美金大關。

據DeFiBox行情監測,火幣全球觀察區已于1月26日上午10時正式開放MDX幣幣交易(MDX/USDT)。截至16:00時,MDX最高漲至4USDT,上線30分鐘最高上漲700%;MDX現報價為3.28USDT,上漲556%。

據悉,火幣全球站將在MDX開放交易首周開啟”鎖倉MDX賺幣活動“,1月26日14:00——1月29日14:00 (GMT+8),用戶將根據鎖倉MDX份額瓜分8萬MDX(按3.5USDT價格約26.34萬USDT),鎖倉周期為3日。[2021/1/26 13:33:52]

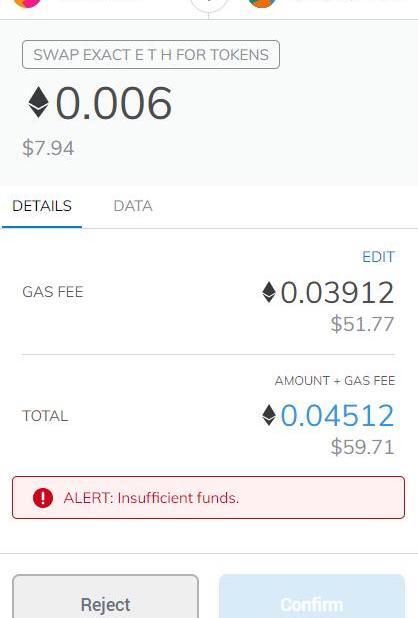

去年夏季,DeFi熱潮導致網絡擁塞,以太坊費用飆升,從而產生了一種自我實現的預言,即更多的炒作會導致更嚴重的擁塞,產生更高的費用并降低DeFi的用例。因此,用戶會花費高達100美元的費用來進行一筆簡單的Uniswap交易。

Paydex預授權事務上線:據悉,Paydex預授權事務上線后,用戶可以通過將準備在未來提交的事務的hash添加為賬戶上的\"簽名人\"來預先授權該事務。為此,用戶需要事先準備一個包含了適當序列號的事務,然后用戶可以獲得此事務的hash并將其作為簽名者添加到賬戶中。當與簽名者列表中的hash匹配的事務被成功執行后,這個簽名者將自動從賬戶中刪除。如果匹配的事務出現錯誤,或者從未提交匹配的事務,則簽名者仍然會保留在賬戶中,用戶必須使用手動刪除它。[2020/4/6]

此后,二層擴容成為以太坊收費高、交易確認時間長的可行解決方案。Loopring等項目開創了這一領域,并創建了首批基于第二層擴展技術的去中心化交易所之一,允許用戶以幾美分的價格交易ERC20資產,而非數百美元。他們的先發優勢導致其代幣在歷史最低點升值了25倍。

其他DeFi項目也已經開始為第二層做準備。例如,Uniswap正計劃在V3升級中使用第二層擴展解決方案,這將顯著提高交易速度,降低交易成本,從而有可能與Binance和Coinbase等公司競爭。當這種情況發生時,Uniswap鎖定在平臺上的價值將大幅增加,這可能會提高其UNI治理代幣的價格,從而有效地控制了鎖定在平臺上的資金狀況。治理代幣的持有者可以投票給那些給他們帶來紅利的提案,這些紅利與平臺中鎖定的價值或交易費用的數量有關。

實施第二層的另一個項目規劃是AAVE,即去中心化貸款協議。通常,項目基于一個第二層解決方案構建,并且每個解決方案彼此不兼容。例如,MaticNetworkEthereum不能直接與Loopring的DEX交互,除非通過原有的以太區塊鏈,并支付正常費用。為了緩解這一問題,AAVE計劃在多個不同的第二層解決方案上提供自己的服務,從而使它們獲得盡可能大的曝光率。理論上,AAVE持有者還可以對治理決策進行投票,以進一步擴大他們的利潤。

一些項目已經間接受益于DeFi項目可用性的提高。例如,Chainlink的價格最近創下了近25美元的歷史新高,使其穩居十大加密貨幣之列。當依賴Chainlink的項目開始擴大規模時,它們的增長將與Chainlink的增長間接相關。同樣,當DAI的使用變得更加普遍時,管理穩定幣DAI的MKR代幣的可用性也將增加。還有YearnFinance,其借貸協議的聚合將通過更便宜的交易來體現,從而提高其價值。

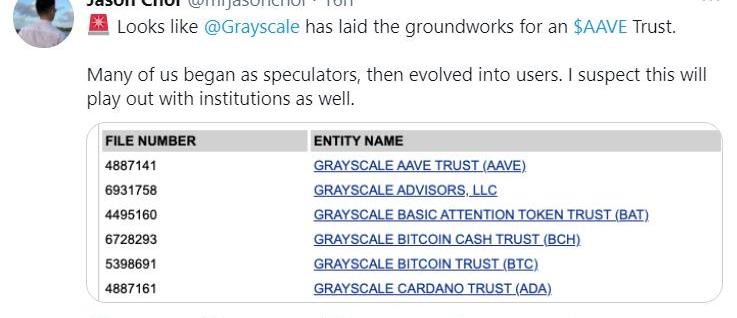

DeFi最近興起的另一個原因可能是加密貨幣炒作周期。加密貨幣市場的增值一直存在一種模式。首先,比特幣蓬勃發展,這為加密貨幣領域帶來了大量資金和關注。然后,投資者開始尋找下一件大項目,這導致他們投資以太坊。這個循環還在繼續,投資者隨后會把錢包轉向一些更重要的山寨幣。Grayscale于1月27日申請創建AAVE信托以及其他代幣,這無疑將為DeFi領域帶來大量機構資金。

對最大及最有前途的DeFi項目持續不斷的改進使其基礎代幣價值飆升,鎖定在DeFi中的總價值達到250億美元以上。不僅如此,華爾街投資者和更多普通投資者逐漸發現DeFi的潛力也只會進一步促進這一羽翼未豐的行業的發展。投資者相信,以低成本投資、交易和控制自己財務的可能性將持續存在。

作者LincolnMurr,AmyLiu

在特斯拉首席執行官埃隆·馬斯克更新推特個人簡介引發比特幣意外上漲后,專業交易圈對比特幣的需求似乎特別強勁.

1900/1/1 0:00:00ETH于1月25日觸及1481美元,創造歷史新高。得益于這波上漲,ETH繼續縮小與BTC流通市值的差距.

1900/1/1 0:00:00摘要 DeFi的首要價值是金融普及和開放準入。但隨著GasPrice的高漲,DeFi日益變成了巨鯨的游戲。Layer-1的資金池可以高效地推動DeFi普及,因為它們更加便宜,更加簡單.

1900/1/1 0:00:00對BTC而言,2021年意義重大,BTC價格將猛漲至4萬美元,比2017年的歷史高點高出一倍多,讓持幣者歡欣鼓舞,懷疑者難以置信,但是必須注意到,自2017年以來,世界發生了很多變化.

1900/1/1 0:00:00金色財經?區塊鏈1月31日訊?去中心化金融概念早在2019年就已經開始在加密貨幣市場興起,2020年更是被稱為“DeFi元年”.

1900/1/1 0:00:00主打最佳交易路徑1inch能否穩住優勢? 耳朵財經 剛剛 11 門檻高、交易成本居高不下已經成為了阻礙用戶參與DeFi的重要因素。但是,哪里有需求哪里就有解決方案.

1900/1/1 0:00:00