BTC/HKD+1.28%

BTC/HKD+1.28% ETH/HKD+0.36%

ETH/HKD+0.36% LTC/HKD+0.46%

LTC/HKD+0.46% ADA/HKD+2.41%

ADA/HKD+2.41% SOL/HKD+0.4%

SOL/HKD+0.4% XRP/HKD+3.66%

XRP/HKD+3.66%沒有中間商瞎折騰的DEX

區塊引擎

剛剛

20

2020年是去中心化交易所興起與爆發的一年,而2021年將是它們成熟并可能成為主流的一年。通過優化的可用性,更深的流動性和新興的可組合性,DEX生態系統將愈發強大。

DEX概述

說起交易加密貨幣,許多人第一反應都是要到Coinbase或者Binance這些中心化交易所進行,因為熟悉和易用。但是,在以去中心化為核心思想的區塊鏈領域,卻如此依賴中心化機構,這個操作實在是太不區塊鏈了。

另外,從14年的門頭溝事件,到去年種盜幣和倒閉事件,中心化交易所頻頻爆雷,不少人也不禁開始對這種中心化托管模式打上了個問號。

而這一切都為DEX的崛起提供了土壤和空間。

僅在過去一年間,各種DEX如雨后春筍般涌入交易領域,在易用性和流動性上也都不斷改進及提升。

美聯儲威廉姆斯:FOMC還沒有就資產負債表做出決定:美聯儲威廉姆斯:美聯儲的下一步將是逐步加息。FOMC還沒有就資產負債表做出決定。(金十)[2022/1/17 8:53:26]

這一切都表明,交易這個江湖,再也不會僅僅是中心化交易所的天下,DEX已經準備好了來一較高下,甚至爭奪武林盟主的地位了。

DEX特征

那么,DEX有什么特別秘籍?舉幾個栗子:

首先,多數DEX采用自動做市商機制,而不是傳統的訂單簿模式。

按一定比例提供兩種代幣的資金,即可開啟一種交易對,這兩種代幣構成一個資金池,AMM的交易雙方都是和鏈上流動性資產池進行交互,以完全去中心化和非托管的方式在鏈上進行。流動性提供者通過交易費用賺取被動收入,而交易費用基于其對資產池貢獻的百分比。

聲音 | Crebaco Global CEO:迄今為止沒有研究表明加密行業對印度經濟構成威脅:印度區塊鏈和加密公司Crebaco Global Inc.首席執行官Sidharth Sogani近期接受采訪時表示,迄今為止沒有研究表明加密行業對印度經濟構成威脅:“到目前為止,加密經濟還不到2500億美元,假設全球所有的比特幣都被用于恐怖主義和洗錢,它仍然會比用于洗錢、恐怖主義融資和其他非法活動的法幣規模要小。”關于比特幣不可追溯的特性,以及許多人利用風險資本資金逃稅的說法,Sogani表示,印度央行只是在做假設,其主張是毫無根據的。他聲稱,BTC實際上是可追溯的,因為適當的監管基礎設施已經到位。他認為,如果銀行等受到監管的實體開始接受比特幣,那么政府以及印度央行等監管機構就能更好地追蹤比特幣的動向。(Cointelegraph)[2020/2/6]

另外,DEX無需KYC,用戶只需要連接自己的錢包即可開始交易,無需提供任何個人資料或背景信息,在隱私和匿名性方面,這是CEX無可比擬的。

聲音 | 螞蟻金服蔣國飛:沒有實際價值錨定的加密貨幣不應該是區塊鏈產業的發展方向:金色財經報道,螞蟻金融服務集團副總裁蔣國飛表示,區塊鏈技術不等于炒作加密貨幣。沒有實際價值錨定的加密貨幣,不應該是區塊鏈產業的發展方向。應該警惕各種假借區塊鏈名義的騙局,讓這個本該產生更大價值的技術本身成為犧牲品。[2019/12/5]

對于項目方來說,DEX另一個最大的特點就是不收上幣費,任何人可以無門檻的發行自己的加密貨幣,這種免審核機制許多中小項目帶來諸多機會的同時也產生了許多假幣。

以早前基于波場網絡的Justswap為例,上線后土狗項目泛濫,許多用戶難辨真偽而造成資金損失。

Uniswap

聲音 | BM:沒有其他區塊鏈可以與EOSIO的性能相媲美:BM轉發推特:EOSIO首次啟動時,平均花費17毫秒執行一次測試事務。現在,同一筆交易平均需要0.6毫秒,性能幾乎提高了3000%。沒有其他區塊鏈可以與這些性能統計數據相媲美。[2019/10/22]

Uniswap無疑是2020年最火爆的DeFi項目之一,也是目前最成功及活躍用戶最多的DEX之一,直接促進了DEX的普及及廣泛應用。

Uniswap的每日交易量曾超過了Coinbase的交易量,Coinbase是美國甚至國際上最受歡迎的加密貨幣交易所之一,擁有1200多名員工。這對Uniswap來說絕非易事,因為Uniswap基本上是自動化的,并且不需要集中化的團隊來運作。

早前,Uniswap團隊發布了2020年度回顧,包括V2發布引入了新的原語并提高了效率,交易量激增至新高,流動性可與中心化交易所媲美,用戶逐漸傾向于去中心化交易,及UNI代幣分布情況等。

KRAKEN首席執行官:我們沒有向紐約監管機構提供信息:加密貨幣交易所Kraken的首席執行官和聯合創始人為該公司拒絕填寫紐約立法者提交的監管調查問卷進行了辯護。Kraken稱不會將其任何的業務信息提交。[2018/4/19]

2020年,Uniswap協議支持的交易量超過580億美元,比2019年的3.9億美元增長了15,000%

自推出v2以來,該協議的MAU數據每月都在增長,12月份的MAU數據超過了29萬。

而2021年路線圖顯示,Uniswap團隊將著重于改善自動做市,探索擴展解決方案,并再次強調治理的重要。

Sushiswap

當Sushiswap在2020年8月橫空出世,并透過“吸血鬼攻擊”掠奪走了Uniswap大部分流動性的時候,相信不少人都覺得Sushiswap只不過是一個投機的復制品,迅速締造財富并迅速消亡,而并無法走上可持續發展的道路。

可當時間發展到今天,Sushiswap已經向世人證明自己不僅僅只是一個高仿版,而已經成長為DEX領域內不可或缺的強大的一份子。

Uniswap在2020年11月中旬結束了他們的流動性挖礦計劃,而Sushiswap的流動性挖礦還在繼續。另外,Sushiswap也更加兼容并包,嘗試探索DeFi領域內的不同項目,比如借貸、跨鏈等,逐步走出了自己的發展路徑。

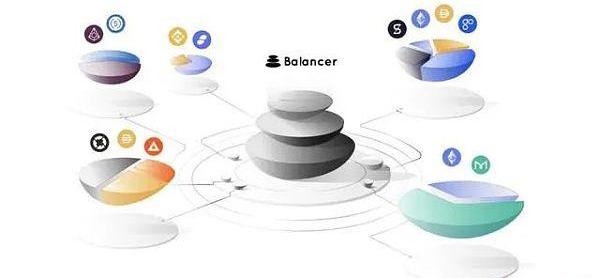

BalancerV2

幾天前,Balancer正式宣布了以“安全性、靈活性、資金效率和gas效率”為核心的BalancerV2版本,Balancer聯合創始人兼首席執行官FernandoMartinelli在博客中寫道:“BalancerV1和BalancerV2之間的主要架構變化是過渡到一個單一保險庫,該保險庫可以容納和管理所有Balancer池添加的所有資產。”

V2版本的主要更新將包括:

將自動做市(AMM)邏輯與代幣管理分離,代幣管理是由機槍池完成的,而AMM邏輯對每個池是獨立的;

Gas費效率提升;

可定制的AMM邏輯,包括加權池、穩定池和智能池;

可以將流動性池中資產提供給去中心化接待協,以提升資金效率;

效仿Uniswap,推出彈性預言機;

交易費用、提款費用和閃電貸費用被分配給平臺代幣持有者。

許多人已經對這一更新版本表示期待。BalancerV2的內部審核正在進行中,預計于今年3月啟動。

在DEX領域內,還有許多其他的成功項目,以各自不同的特色和專長吸引了一部分的簇擁,比如Bancor,Kyber,Justswap,1inch,0x,Kyber,Loopring等等。未來,DEX將如何發展,CEX又將何去何從,讓我們拭目以待。但是,可以確定的是,在DeFi世界里,在DEX領域中,驚喜,永遠不會缺席。

Uniswap

DEX

DeFi項目

本文來源:

區塊引擎

文章作者:BlockTurbo

我要糾錯

聲明:本文由入駐金色財經的作者撰寫,觀點僅代表作者本人,絕不代表金色財經贊同其觀點或證實其描述。

提示:投資有風險,入市須謹慎。本資訊不作為投資理財建議。

金色財經>區塊鏈>沒有中間商瞎折騰的DEX

Tags:SWAPDEXUNIUniswapSpiritSwapdex去中心化交易所法幣交易Universe Islanduniswap幣不見了

要點: 全球支付巨頭萬事達卡宣布今年將允許客戶使用加密貨幣對商家進行付款,而無需以法幣結算。MasterCard明確表明有興趣整合穩定幣,而不是像比特幣這樣的資產.

1900/1/1 0:00:00在公司創始人杰夫·貝佐斯宣布他將辭去公司首席執行官一職后,加密貨幣世界正以極大的興趣關注著亞馬遜的發展。貝佐斯在官方公告中表示,他已辭去了這家電子商務巨頭的日常運營之職,但仍會參與該公司的工作.

1900/1/1 0:00:00頭條 ▌特斯拉持有現金193億美元,其中7.7%投資比特幣據特斯拉提交給SEC的文件顯示,特斯拉于2020年底持有現金及其等價物約193.8億美元,2021年1月.

1900/1/1 0:00:00DeFi狂暴的拉盤,拉服了很多人,也讓人開始Fomo。Aave市值馬上沖進前10,UNI市值馬上追趕幣安,2021年是DeFi的市場。因為Aave和UNI在不斷抬高DeFi的估值空間.

1900/1/1 0:00:002021年開始的第一個月,DeFi代幣漲幅刺激我們的眼球,市值在1億美元以上的DeFi代幣中位數漲幅是131.77%.

1900/1/1 0:00:00在特斯拉首席執行官埃隆·馬斯克的大力支持下,比特幣的社交媒體活動達到了歷史最高水平。加密數據提供商TIE的聯合創始人兼首席執行官JoshuaFrank在接受Cointelegraph采訪時指出,

1900/1/1 0:00:00