BTC/HKD-0.24%

BTC/HKD-0.24% ETH/HKD-0.27%

ETH/HKD-0.27% LTC/HKD-0.46%

LTC/HKD-0.46% ADA/HKD-0.3%

ADA/HKD-0.3% SOL/HKD-0.49%

SOL/HKD-0.49% XRP/HKD-0.12%

XRP/HKD-0.12%灰度報告:Q4約有33億美元流入2021年加密市場將有六大趨勢

區塊鏈情報速遞pro

剛剛

25

美東時間2021年2月2日,灰度投資公司在推特發布其2020年Q4投資報告,內容主要分為:回顧2020年的比特幣市場、展望2021年的加密市場、2020年Q4數字資產投資的亮眼成績、總結四大部分。

灰度投資是全球最大的數字資產管理公司,截至2020年12月31日,其管理的資產超過202億美元。通過其9個投資產品系列,灰度主要“以傳統的安全性,而無需直接購買,存儲和保管數字貨幣”的形式提供對數字資產類別的訪問和敞口。

以下為灰度2020Q4報告正文全文:

比特幣:2020年回顧

比特幣的價值受到了全球大流行、毀滅性股市崩盤和不斷升級的地緣緊張局勢的考驗。然而,在史無前例的美國貨幣政策下,比特幣被證明具有彈性,并在2020年成為本年度表現最佳的資產之一。

比特幣在大幅波動期間的表現能力比以往任何時候都吸引了更多金融機構、投資者和行業觀察家的關注。

金融和科技界有影響力的人物表示,公眾支持比特幣作為一種投資、產品和貨幣商品。當這些歷史書被寫下來的時候,2020年將被認為是比特幣和更廣泛的數字貨幣采用的一個重大轉折點。

對2021年的展望

比特幣軍備競賽——比特幣正在成為投資組合中廣泛使用的多樣化工具。主流投資者、咨詢公司甚至銀行都在改變對比特幣的看法。分配給比特幣的職業風險已經變成了一種落后的職業風險。2020年,我們看到金融機構將比特幣納入其資產負債表——2021年,我們可能會看到各國紛紛效仿。

灰度首席執行官:像加密貨幣這樣的金融資產在一代人中只會出現一次:灰度投資首席執行官Michael Sonnenshein表示,像加密貨幣這樣的金融資產在一代人中只會出現一次, 而加密貨幣仍處于起步階段。他表示,相信多種加密貨幣將在未來共同成長和繁榮。監管將是有益的,并且可以驗證加密貨幣能夠作為一種資產類別。他認為,毫無疑問,加密貨幣作為一種資產類別將繼續存在。(Businessinsider)[2021/7/9 0:37:56]

金融顧問興趣——RIA在2020年第4季度的興趣激增,越來越多的金融顧問收到有關數字貨幣的問題。隨著比特幣等主要數字貨幣在2020年的表現,有理由預計,更多的投資者和顧問都將考慮如何將這一資產類別最適合地用在更大的投資組合中。財富管理公司為大約80萬億美元的資產提供咨詢服務,大多數目前還沒有推薦數字資產。

比特幣獎勵可能成為比特幣需求的一個重要來源——美國信用卡的年支出為4萬億美元,借記卡在消費上的年支出超過3萬億美元。Fold、CashApp和BlockFi是2020年推出比特幣獎勵卡的企業之一。我們預計,隨著這些比特幣產品的成功,各大信用卡公司可能會效仿。

比特幣被公認為一種清潔能源激勵機制——中國的能源消費和采礦業的地理集中度長期以來一直是比特幣的熱門話題。這種說法正在改變很快。通過將比特幣開采融入整個大陸最高效的能源基礎設施,北美正在成為一個礦業強國,其中包括Foundry。能源公司正在做出一個純粹經濟的決定,充分利用先前浪費的能源,并以此獲得報酬。比特幣開采正在幫助補貼未充分利用的能源基礎設施,并可能被納入公共綠色能源計劃。

去中心化金融正在興起——數十億的流動性借貸和交換使得去中心化金融成為數字貨幣生態系統中最強大的非比特幣用例。隨著傳統市場對收益率追求的加劇,我們預計主要金融公司將考慮與去中心化協議進行整合。

灰度的加密貨幣資產管理規模降至420億美元:加密貨幣市場的最新調整導致Grayscale管理的數字資產規模(AUM)的總價值大幅下降。該公司目前擁有價值422億美元的加密資產管理資產,低于2021年5月13日的531億美元。[2021/5/18 22:15:46]

國家采用數字貨幣——雖然許多國家都有關于數字貨幣的法律,但很少有國家認真地將數字貨幣引入或納入政府擁有的一套金融工具。貨幣監理署最近的指導意見表明,美國銀行可能希望將數字貨幣納入其結算基礎設施。到2021年,我們可能會看到數字貨幣開始融入國家銀行基礎設施。

數字資產投資報告

2020年第四季度亮點

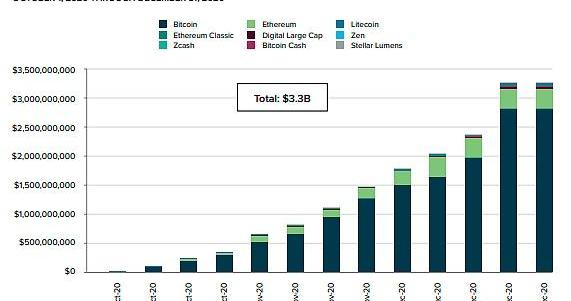

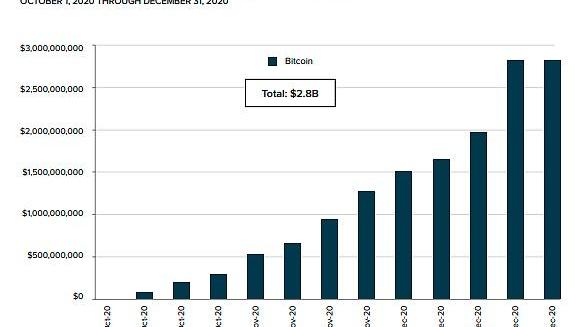

灰度產品的總投資:33億美元

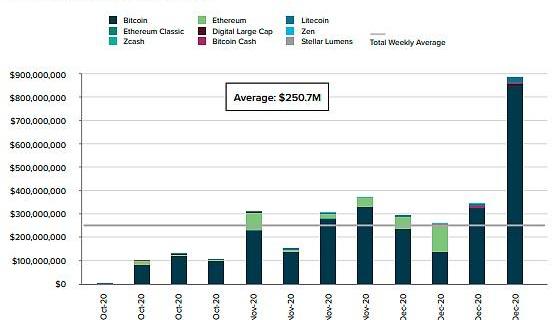

平均每周投資–所有產品:2.507億美元

平均每周投資–Grayscale?比特幣信托:2.171億美元

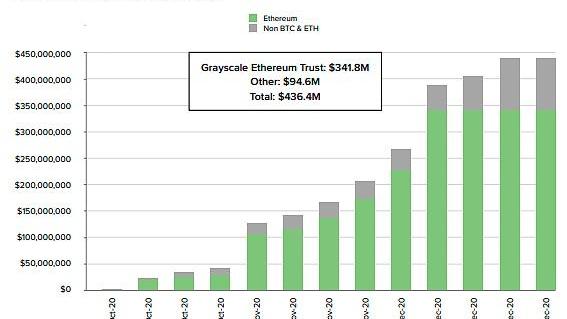

平均每周投資–Grayscale?以太坊信托:2630萬美元

平均每周投資–Grayscale?數字大盤基金:160萬美元

平均每周投資–比特幣Trust的灰度產品:3360萬美元

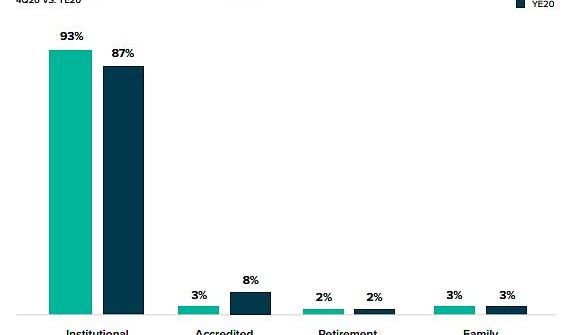

大多數投資來自機構投資者,主要由資產管理人主導。

截至2020年亮點

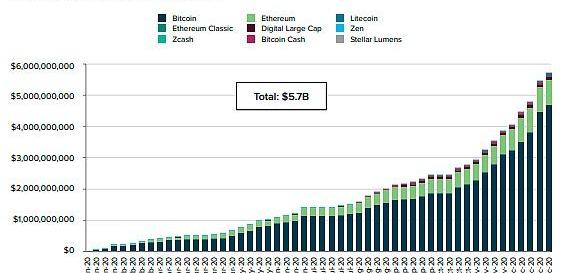

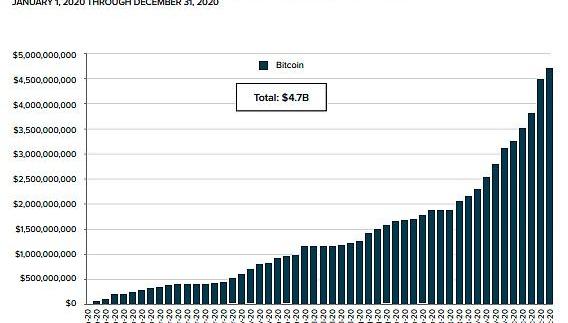

灰度產品的總投資:57億美元

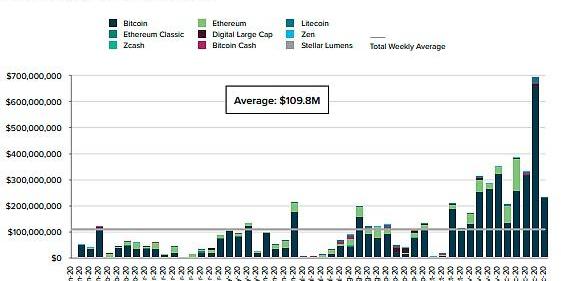

平均每周投資–所有產品:1.098億美元

平均每周投資–Grayscale?比特幣信托:9000萬美元

平均每周投資–Grayscale?以太坊信托:1520萬美元

平均每周投資–Grayscale?數字大盤基金:140萬美元

平均每周投資–比特幣Trust9的灰度產品:1980萬美元

灰度LTC信托已在OTCQX開啟交易:融市場運營商OTC Markets Group Inc.(OTCQX: OTCM)今天宣布,灰度LTC信托(OTCQX: LTCN)已具備在OTCQX?Best Market交易的資格,即從Pink?市場升級到OTCQX。灰度LTC信托(Grayscale Litecoin Trust)今日已在OTCQX開始交易,交易代號為“LTCN”。(Prnewswire)[2020/12/7 14:29:30]

大多數投資來自機構投資者,主要由資產管理人主導。

啟示

2020年對于灰度和數字資產而言是標志性的一年。感謝社區和我們的投資者使之成為可能。我們很自豪分享這些反映了整個2020年大規模采用的數據。

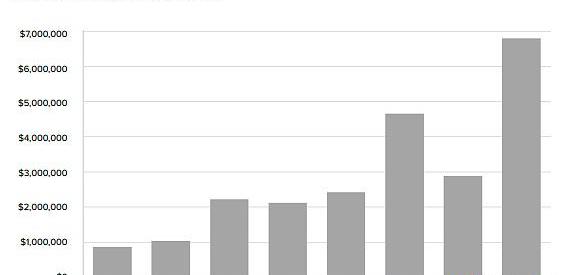

第四季度30億美元:Grayscale經歷了前所未有的投資者需求,約有33億美元的資金流入。2020年,對灰度產品系列的投資超過57億美元,是2013-2019年產品累計流入量的四倍多。

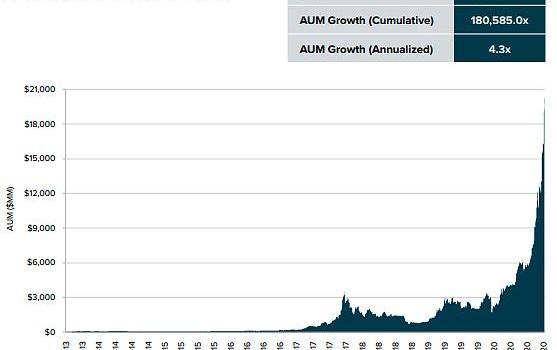

自成立以來,Grayscale系列產品已有近69億美元的資金流入。

200億美元的資產管理規模:2020年年初,Grayscale管理著20億美元的資產,到2020年底,Grayscale管理著202億美元的資產。2020年,灰度比特幣信托是世界上增長最快的投資產品之一,從18億美元增長到175億美元的資產管理規模。這是數字貨幣生態系統成熟的難以置信的證明。

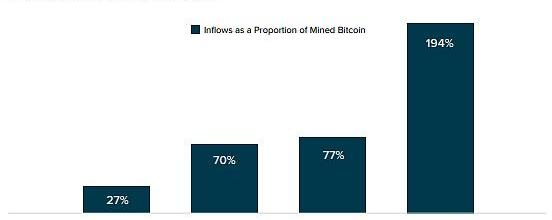

灰度比特幣信托的流入量超過了開采的比特幣:正如我們在之前的報告中所指出的,進入灰度比特幣信托的流入量持續增長,占比特幣開采量的1%。這一指標意義重大,因為眾所周知,礦工是市場的天然賣家,他們經常使用新開采的比特幣支付運營費用。在2020年第四季度,比特幣流入量約為開采比特幣的194%。

灰度資產管理總規模達79億美元:金色財經報道,據官方推特消息,截至11月4日,灰度資產管理總規模達79億美元。比特幣信托基金(GBTC)交易價格為每份15.86美元,較前一日上漲2.85%;以太坊信托基金(ETHE)交易價格為每份52.7美元,較前一日下跌0.57%。[2020/11/5 11:40:55]

然而,這些比較只是為了說明市場的供給和需求。在估量期間,市場無法洞察任何新開采的比特幣的去向。

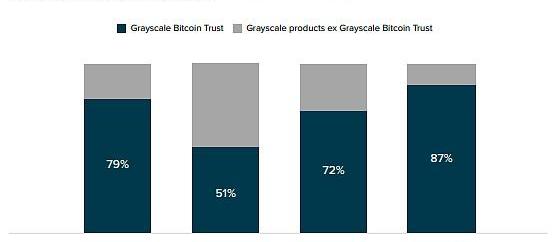

機構就在這里:歷史上,機構在灰度資金流入中占了大多數。在2020年第四季度尤其如此,因為機構占資本流入的93%,即30億美元。鑒于最近機構對比特幣的熱情高漲的新聞紛至沓來,這一點或許并不令人意外。實際上,灰度比特幣信托占我們系列產品所有流入量的87%,這是自2017年第二季度以來的最高占比,這進一步證明了機構將比特幣視為儲備資產。

機構間的平均承諾額也在以顯著的速度增長。機構的平均承諾額為680萬美元,高于第三季度290萬美元的平均水平。

金融顧問的需求激增:2020年第4季度,灰度受到了財富管理公司的大量關注,他們有興趣進一步了解比特幣,以滿足日益增長的客戶需求。這是過去六個月新出現的趨勢的一部分,這一趨勢對于比特幣的繼續采用至關重要。

季度展望

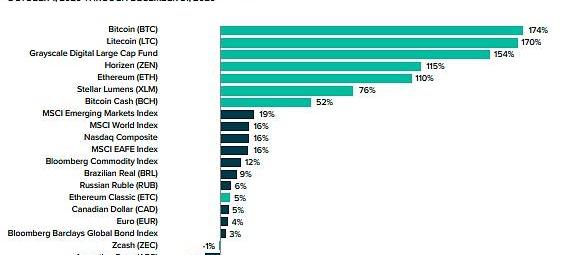

在第四季度,即使考慮到費用、開支和其他與基金相關的成本,Grayscale的大多數產品都顯著優于主要指數。

伴隨著數字資產價格上漲,資金從機構流入,Grayscale管理的資產在2020年第四季度達到歷史高點。從2020年初至今,Grayscale的資產管理規模從20億美元增至202億美元,增長了近10倍。

動態 | 灰度比特幣投資信托基金凈值首次低于10億美元:據Cointelegraph消息,Diar近日發布的數據顯示,美國比特幣(BTC)投資信托公司Grayscale的比特幣投資信托基金(GBTC)今年凈值首次低于10億美元。雖然該基金凈值有所下降,但其比特幣存款數量卻創下了紀錄。據悉,GBTC目前持有超過20.3萬枚比特幣。Diar指出,這只占比特幣流通供應量的1%多一點。此外報告還指出,創紀錄的資金流入導致了創紀錄的比特幣等值持有量,12月比特幣持有量較上月略有上升。[2018/12/4]

在過去的七年里,投資者的興趣在快速增長之前是緩慢建立的。事實上,2020年連續四個季度破紀錄標志著灰度投資公司和整個數字資產的轉折點。具體來說,全球各國政府的貨幣和財政措施是比特幣興趣激增的催化劑。

如下圖4所示,機構投資者繼續增加配置規模。機構平均配置規模為680萬美元,是2020年第三季度290萬美元的兩倍多。

隨著貨幣通脹成為一個緊迫的問題,機構投資者采取行動,將資金分配給比特幣。這一點可以在媒體上看到,并得到了我們團隊與投資者對話的支持。圖5展示了在這個范例中,比特幣在市場以及我們的系列產品中占據了主導地位。

盡管由于2020年5月比特幣減半,新產出的比特幣供應有所放緩,但流入灰度的速度卻顯著加快。2020年第四季度流入灰度比特幣信托基金的比特幣數量幾乎是同期開采量的兩倍。這一趨勢仍然是市場上比特幣供應有限的一個主要因素。

同樣,這只說明了流入的規模,并不表明開采的比特幣正直接投資于灰度比特幣信托基金。

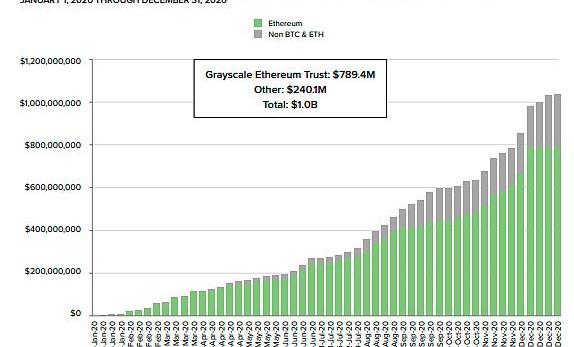

隨著投資界對灰度產品的顯著增長和使用,我們對各種數字資產的流通供應的比例管理大幅增加。年內,灰度管理下的比特幣流通量從1.45%上升到3.31%。同樣,2020年,灰度管理的流通以太坊的比例從0.47%上升到2.61%。

接下來,我們將提供2020年第四季度和2020全年的標準系列投資活動的分析。

從灰度視角看投資活動

Grayscale在第四季度共流入了33億美元,使2020全年的流入資金達到57億美元。

第四季度所有產品的平均周投資額為2.507億美元,而2020全年的平均周投資為1.098億美元。

2020年第四季度,流入灰度比特幣信托基金的資金達到創紀錄的28億美元。這使得2020全年灰度比特幣信托基金的資金流入達到47億美元,是過去6年累計資金流入的4倍多。

2020年第四季度,不包括灰度比特幣信托的灰度產品需求增長至4.364億美元,環比增長35%,比2019年第四季度增長近1300%。增長的主要原因是對灰度以太坊信托的持續流入,使灰度產品的流入達到10億美元。

投資者簡介

在2020年第四季度,灰度機構資本占總流入的93%。同時一些著名投資者和資產管理公司也發宣告入場,這是一個有意義的趨勢。對許多投資者來說,過早投資的風險很快演變成了為時已晚的風險。

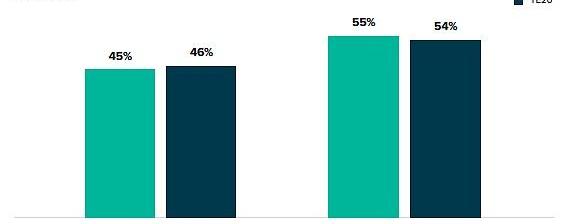

本季度新增灰度產品投資資本的地理來源中,海外投資者的權重略高,與2020年持平。

結論

引用托馬斯·杰斐遜的話,“在每一個允許使用紙幣的國家,紙幣都有可能被濫用,過去是,現在是,將來永遠都會被濫用。”2020年,機構投資者認識到,比特幣是一種可行的選擇,可以抵消紙幣的豐富性和黃金的笨重性。在一個負收益債務超過17萬億美元的世界里,我們相信比特幣將在2021年繼續成為投資者投資組合的基石。

比特幣在投資界占據中心地位,而灰度有幸成為2020年投資的主要渠道之一,總流入量約為57億美元。我們很自豪能成為世界上發展最快的資產管理公司之一,并繼續感謝投資者委托我們投資價值超過200億美元的產品。隨著數字資產在2021年的加速采用,我們期待著繼續為投資界服務。

加密貨幣

加密市場

本文來源:

區塊鏈情報速遞pro

文章作者:歐易OKEx情報局

我要糾錯

聲明:本文由入駐金色財經的作者撰寫,觀點僅代表作者本人,絕不代表金色財經贊同其觀點或證實其描述。

提示:投資有風險,入市須謹慎。本資訊不作為投資理財建議。

金色財經>區塊鏈>灰度報告:Q4約有33億美元流入2021年加密市場將有六大趨勢

Tags:比特幣SCALERAYCAL買比特幣違法嗎Grayscale Bitcoin Trust tokenized stock FTXSTRAYINUSCALE幣

美國佛羅里達州第二大城市邁阿密正逐漸邁向“加密創新城市”。邁阿密市長弗朗西斯·蘇亞雷斯自去年底開始對區塊鏈產業展露出高度興趣.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別防上當.

1900/1/1 0:00:00要點: 為了吸引足夠的流動性,去中心化衍生品協議Opium團隊提出了針對Tether償付能力風險保護池的流動性挖礦計劃.

1900/1/1 0:00:00金色DeFi日報|灰度新注冊SNX、SUSHI、STX、MKR和COMP五種信托基金產品 金色財經美咲 剛剛 8 DeFi數據 1.DeFi總市值:815.

1900/1/1 0:00:002月5號18:00,DeCEXCEO?StevenWu和DeCEX?CMO?Serge艾思哲做客金色微訪談直播間,本次直播由金色財經童童主持.

1900/1/1 0:00:00就像DEX補充CEX一樣,去中心衍生品的爆發、對中心化交易方式的取代只是時間問題。在傳統金融領域,衍生品的體量是現貨的40到60倍.

1900/1/1 0:00:00