BTC/HKD+0.85%

BTC/HKD+0.85% ETH/HKD+0.6%

ETH/HKD+0.6% LTC/HKD+1.83%

LTC/HKD+1.83% ADA/HKD+4.12%

ADA/HKD+4.12% SOL/HKD+1.29%

SOL/HKD+1.29% XRP/HKD+5.02%

XRP/HKD+5.02%原文標題:2020年度“ DeFi 大狂歡”總結 下一年度的新方向又在哪里?

上周的年末總結提到,今年圈內的主題,可以說只有兩個:一個是 BTC?,一個是 DeFi。BTC 是圈外人(機構)的盛宴,DeFi 則是圈內人的狂歡。DeFi 這一年里,都經歷了哪些變化,現在變成了什么樣子?

還記得幾周前白話的文章《DeFi 永無休止的快速進化中,暴漲的算法穩定幣只是少數人的狂歡?》,在里面給 DeFi 做了這樣的“代際分類”:

第一代:MKR,KNC,ZRX - DAI誕生,DEX走入視野,最古典DeFi!第二代:LEND,SNX,REN - 閃電貸,衍生品,跨鏈出現了!第三代:COMP,CRV,AMPL - 流動性挖礦掀開大幕!AMPL登場!第四代:YAM,YFI,CVP——流動性挖礦玩法升級!收益與治理聚合器出現!第五代:Hegic,LIEN,BarnBridge - 高階復雜衍生品出現!分級基金與債券概念登場!第六代:KP3R,COVER,AXIE - 開發者眾包,區塊鏈原生保險,游戲+DeFi+NFT……第七代:…

沿著這條代際分類的脈絡,可以看到 DeFi 一整年都發生了哪些變化。不夸張地講,是否了解這些項目,以及什么時候開始了解到這些項目,直接決定了你今年的收益有多少……

MakerDAO 其實在 2017 年 12 月便誕生了,但絕大多數人開始第一次使用 DAI ,都是在 2020 年。在這之前關于穩定幣,大家似乎只認識 CEX 里面的USDT。

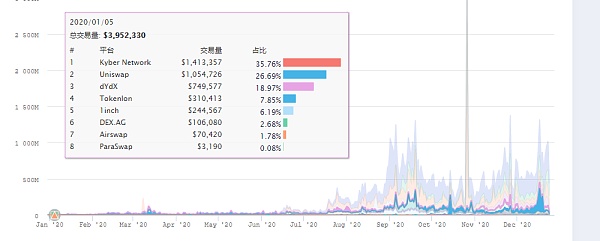

ZRX 和 KNC 則是第一次讓圈內人接觸到了 DEX 這個概念,尤其是 KNC,作為之前被 V 神“站臺”的項目,在 2019 年之后交易量穩步攀升,2020 年進入爆發式增長。

福布斯發布2022全球億萬富豪榜,馬斯克登頂:4月5日消息,受去年全球股市震蕩影響,2022福布斯全球億萬富豪榜上榜人數較去年減少87位,降至2668位。盡管今年上榜者財富總額達12.7萬億美元,但同比有所下降。在上榜富豪中,美國富豪數量為736位,位居全球第一;埃隆·馬斯克以2190億美元財富位列榜首。(金十)[2022/4/5 14:05:17]

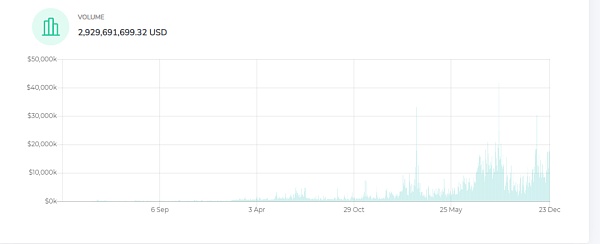

可以說是 2020 年打響了 DEX 與 Swap 的第一炮。

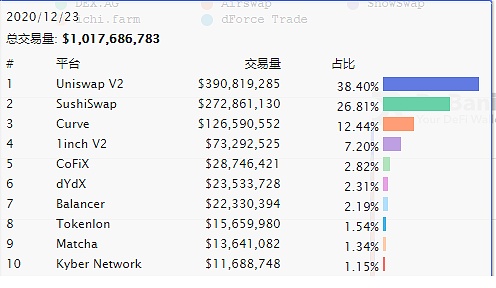

當然,目前 KNC 老大的地位早已被?Uniswap?所取代,DEX 占比更是一落千丈。DeFi 的世界里,名詞交替就是那么的迅速而殘酷。

第二代 DeFi 依舊都是 2020 年之前的項目,有意思的是這三個目前DeFi領域的明星項目,全部經歷過痛苦的掙扎期,然后轉型、蛻變和升華。

AAVE——最早叫 Etherlend,2017 年的項目,上線火了一陣之后,趕上了2018 年熊市,然后差點歸零。

灰度:擁有比特幣的美國人已經從2020年的23%增加到2021年的26%:金色財經報道,1月30日灰度發布《2021年比特幣投資者研究》報告,報告稱,在通貨膨脹的經濟時期,人們對比特幣作為一種價值儲存資產的認識有所提高。投資者已經越來越傾向于將比特幣作為一種可盈利的長期投資,而不是作為一種貨幣。此外,比特幣正越來越多地跨越時代,接觸到老年投資者,包括熱衷于考慮將比特幣投資產品作為一個組成部分的退休人員,比特幣投資產品作為他們投資組合的一個組成部分,提供直接接觸比特幣價格的ETF被許多人視為關鍵因素。

此外,比特幣主流的采用已經到來,擁有比特幣的美國人已經從2020年的23%增加到2021年的26%,2020這個群體中超過一半(59%)的人選擇通過以下方式進行投資,加密貨幣交易應用程序,如eToro或Coinbase,這意味著去年,超過四分之三的投資者(77%)傾向于使用比特幣交易軟件,這是一個范式的轉變。[2022/1/30 9:22:50]

究其原因,除了熊市大環境之外,跟當時的業務也有很大關系,當時主打的P2P 借代平臺,相當于是個撮合,這種模型就像最早的訂單簿 DEX ,流動性是個極大問題,所以根本沒做起來。

今年 1 月 9 日轉型 AAVE,引入去中心化借代池模型,相當于從 DEX 里“訂單簿”變成了“ AMM 池”,然后你們就看到了——1年的百倍神話……

同時,AAVE 最為知名的閃電貸,可以算是理解 DeFi 秒殺傳統金融魅力的“最佳讀物”,不了解的讀者,一定要去找找閃電貸的應用場景(甚至包括被黑客利用)。

Messari分析師:以太坊有望在2021年結算8萬億美元交易:金色財經報道,Messari分析師Ryan Watkins發推文稱,2021年第二季度,以太坊結算了2.5萬億美元的交易。這意味著季度環比增長65%,同比增長1490%,使以太坊有望在2021年結算8萬億美元的交易。[2021/7/14 0:52:33]

SNX 是 18 年的項目,前身叫 Havven,一開始是想要做穩定幣,后來發現此路不通,轉型做合成資產,Token模型被極大賦能,在2019-2020年也實現了幣價的百倍神話。

同時,SUSD 順道成了目前很多協議支持的穩定幣,應了那句“有心插樹樹不成,無心插柳柳成蔭”的老話。

Ren 也是 2018 年的項目,最開始主打的是暗池交易,但是當時 DEX “明池交易”都沒幾個人,“暗池交易”就更不用說了,后來項目一看要涼涼,立馬轉型往跨鏈質押方向突破,把 BTC 帶入 ETH 的 DeFi 生態。然后正好趕上了今年 DeFi 的高速列車,幣價也同樣一飛沖天。

Ren 也沒有放棄暗池的初心,相信等 DEX 近一步發展,人數和交易量在提升一個數量級之后,對于暗池交易的需求相信依然存在,屆時 Ren 或許能夠借此二次助推,也說不好。

COMP、CRV、AMPL 這三個項目其實完全不同期,COMP 是 2018 年的借代龍頭,AMPL19 年的 Bitfinex 項目,CRV 是 2020 年的穩定幣互換項目。

然而三個項目基本上同時期火的,也就是今年的6-8月。Compound 運營兩年之后,今年 6 月正式發幣——“借代即挖礦”,正式掀起了 DeFi 項目發幣,以及流動性挖礦的熱潮。

特斯拉比特幣投資利潤比2020年汽車銷售利潤高30%:據《泰晤士報》報道,特斯拉今年的比特幣投資利潤比該公司2020年的汽車銷售收入高出近30%。特斯拉在2月8日提交給美國證券交易委員會(SEC)的一份文件中披露,它購買了15億美元的比特幣。比特幣最近突破5.5萬美元大關,市值突破1萬億美元大關。

這意味著,如果特斯拉持有比特幣的數量未變,自1月以來,它的賬面利潤約為9.3億美元。這比其7.21億美元的電動汽車收入高出近30%。[2021/2/20 17:34:44]

CRV 緊隨其后,8 月發幣,后面撐起了以 YFI 為代表的收益聚合器半邊天(聚合器最早大多數策略都是穩定幣挖礦,用戶通過抵押穩定幣進 CRV 池挖提賣 CRV 換取收益率)。

而 AMPL 在發行之后沉寂了整整一年,忽然 Rebase 這個概念就火了,然后在短短一個月市值從幾百萬飆升到 6 個億,可以說是除 YFI 之外,百倍幣神話速度最快的幾個項目之一。

Rebase 從今年 6 月開始,正式被所有人了解,后面誕生了無數的仿盤,以及改進型 Rebase 類算法型穩定幣,比如 ESD,Basis,Frax 等.

有興趣的朋友可以參考之前的文章《?DeFi 永無休止的快速進化中,暴漲的算法穩定幣只是少數人的狂歡?》,穩定幣在過去 6 個月里,自己便進化了 4 代……

YAM、YFI、CVP 這三個項目代表了今年 DeFi 從 7 月到 9 月的變化,Fair Launch、一二池的概念、聚合器。

持有區塊鏈ETF的Robinhood用戶數量達到2020年高點:交易應用Robinhood上持有區塊鏈相關交易所交易基金(ETF)的用戶數量本周達到2020年的最高水平。數據來自三個基于美國的最大區塊鏈ETF,包括BLCN、BLOK和LEGR。BLOK和BLCN的持有人數量分別從歷史高點下跌了33%和45%,而LEGR的持有人數量創下了歷史新高。盡管如此,BLOK和BLCN的持有人數量都出現了年初至今的增長。(The Block)[2020/6/6]

關于 YFI,之前已經單獨寫過數篇文章來介紹。對于 YFI 的理解程度可以看作是,對 DeFi 整個行業理解的試金石,否則很難相信會在這一波 DeFi 行情中賺到多少收益。

YFI 可以說是發明了兩個名詞:收益聚合與 Fair Launch。可以看到越來越多的社區型項目,開始采用這種 Token 分發方式來建立早期社區。

YAM 可以說是在 YFI 之后的 Fair Launch 代表性項目,并從此確立的圈內1、2 池的概念,即 1 池存入單一 Token,無損挖礦低收益,2 池通過在Uniswap 做市存入 LP Token ,面臨無償損失的風險但高收益。

YAM 本身想要做一個 Fair Launch 社區版的 AMPL,可惜卻因為合約代碼的失誤導致無限增發,致使項目幾乎流產,2 池里的用戶也因此蒙受了巨大損失。

眾所周知,今年和 DeFi 一同興起來的,還有 DAO 這個概念,這也是為什么許多 DeFi 的 Token 都強調,自己是治理 Token,而不是分紅Token。

“池”這個概念,在交易層面火了 Uniswap ,借代層面火了 AAVE ,現在自然而然的流向了治理層面,于是有了 CVP。

簡單來說,之前的治理痛點——由于單一散戶持有的治理 Token 占總流通量比例過小,導致其決策權無法直接影響項目的走向。

同時大部分治理 Token 無法給用戶帶來任何收入,于是 CVP 以借代平臺的方式給出了一套類似 Compound 的解決方案。把治理 Token 通過抵押借代整合在一個池子中,專門為治理 Token 提供流動性,并且將治理 Token 的權利進行聚合。

Hegic、LIEN、BarnBridge 已經是今年 9 月之后的三個項目了,算得上 DeFi 下半場。DeFi 進入相對成熟期,華爾街的金融玩法被搬到區塊鏈之上,高階復雜衍生品就是一個最大的標志。

這三個項目,沒有點金融知識打底基本上是看不懂的,每一個花一整篇文章介紹都不為過,所以在這里不詳細介紹了,只做個一句話簡介。之前的文章《?DeFi 已經停不下來了!以太坊的金融“大廈”在逐漸成型》里面有對三個項目都做過更加詳細的描述,有興趣的讀者可以去翻看。

Hegic——如果說 Oypn 是訂單簿式的期權,Hegic 就是 AMM 版期權,正如 Idex 與 Uniswap 的區別;

Lien——無需 MakerDAO 150% 超額抵押,而是通過風險分級債券形式實現的基于ETH抵押的穩定幣;

Barnbridge 一個把圈內各種波動率 Token 化的協議,通過建立分級收益債券來對沖圈內各種風險。

如果說第五代 DeFi 是把現實世界里,一個金融模型的“區塊鏈化”,那么第六代 DeFi 則是直接利用區塊鏈,來構建一個現實世界里的業務和自己特有的原生業務。

拿 Cover 舉例,之前區塊鏈保險行業的龍頭一直是 NXM,最近 Cover 異軍突起,大有要“篡位”的勢頭,目前看來成功的概率不小。

Nexus Mutual 的合約保險定價,是一幫正經的精算師團隊根據各種參數開發出來的,專門的計算公式來確定,參數包括合約質押的 NXM 數量,保險金額,保險時間等等。購買業務需要 KYC。

Cover 則是把保險定價反映在 CLAIM Token 的價格,價格越低,保費越低,而 CLAIM 的價格由市場供需來決定,即完全通過用戶之間的博弈來確定保費高低,購買業務無需KYC。

明顯看出,NXM 更像是傳統保險的區塊鏈化,Cover 則是在區塊鏈上面重新構造了保險,這種區塊鏈原生特性的業務會在未來 DeFi 的世界中,越來越多的看到。

比如 KP3R 就是解決區塊鏈原生痛點的項目,當前所有智能合約都無法自動觸發完成自動化工作.

在 DeFi 發展越來越成熟的這個關口,DApp 自動化逐漸變成了剛需。比如流動性挖礦的定期、外提賣、復投、止盈止損、定期取得交易對報價等。

而 AXIE 正是新一代的鏈游代表,結合了游戲、NFT 和 DeFi 等多個元素,正是區塊鏈游戲目前探索的新方向。

第 7 代的 DeFi 已經正在進行時了。就我目前的觀察,至少以下兩個方向已經開始了積極地探索。

1、更好的算法型穩定幣——提到過算法型穩定幣已經進化了4 代,尤其是 SEC 最近對 XRP 的起訴,圈內整體對于 USDT和 USDC 等這種監管可以隨時摧毀的抵押型穩定幣,產生了不信任感。

可以看到,最近資金涌入了 ESD、DSD、Basis 和 Frax 等二三四代算法型穩定幣,反而一代的 AMPL 無人問津。

正如一位圈內大 V 所說,DeFi 就像一個生命體,有天然的擴展沖動,基于區塊鏈原生的算法型穩定幣無疑是圣杯般的存在,就看哪個項目能夠取得最終的共識。

無論最終誰勝出,都可以看做是BTC,ETH之后,區塊鏈第三個里程碑一般的項目。

2.數據流期權交易——最近看到一個沒發 Token 的 A 項目,已經開始設計對任意數據流做期權衍生品。而更加巧妙的是,引入最近大火特火的 Rebase 機制,從底層消除了對對手盤的依賴。

舉個例子,你看空一個數據,比如美國的消費者指數,然后抵押 1000 個A Token(A Token假設這時候1刀一個)進合約,做空這個消費者指數。過幾天結算日到了,你判斷正確,你的 A Token變成了 1500 個。

如果 A Token 價格這時候兩刀了,你就只拿 750 個,如果 A Token 只有 0.5 刀了,那么系統會給你 3000 個而不是 1500 個 A Token,多出來的,就是系統自動 Rebase 出來的。

理論上,有了預言機這個項目可以對任何數據流進行期權服務。而因為有了 Rebase,這個項目對任意一個期權的用戶來說保證固定收益,且抹除了對手盤的需求,相當于預測市場+衍生品+Rebase。

2020 年,DeFi 的發展實在是太快了,如果你對現有的這 7 代產品還不熟悉的話,就需要趕緊補課啦。

幣圈或許正在逐漸的淘汰以往那種屯幣黨( BTC 除外),看看今年的主流幣表現,再看看 DeFi 圈資深農民的收益率,我想你應該知道我在說什么。

$330,000,000,000 (3300 億美元)沒錯,這個數字是目前世界上所有比特幣的價值。在 2009 初期,比特幣才剛誕生.

1900/1/1 0:00:00本期由金色財經和Bitouq聯合推出,由專欄作者陳默出品,授權金色財經獨家發布。每周三,周五固定更新。周末不定時更新.

1900/1/1 0:00:00文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00頭條 ▌比特幣市場主導地位達年內最高水平金色財經報道,數據顯示,比特幣的市場主導地位正在上升,今日達到68.49%,為今年以來的最高水平.

1900/1/1 0:00:00昨天市場繼續狂歡,即前天突破20000、21000美元后,昨天再次突破22000、23000美元,一度接近24000美元,從12月16日晚6點至17日晚5點24個小時內.

1900/1/1 0:00:00比特幣是傳統貨幣的替代,還是曇花一現的泡沫?請觀看BBC金融紀錄片《比特幣:錢的終結 》去中心化視頻流網絡Livepeer已與Aptos集成:12月8日消息.

1900/1/1 0:00:00