BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD+0.42%

ETH/HKD+0.42% LTC/HKD+0.87%

LTC/HKD+0.87% ADA/HKD-0.57%

ADA/HKD-0.57% SOL/HKD+0.81%

SOL/HKD+0.81% XRP/HKD+0.31%

XRP/HKD+0.31%2021年是主流機構走向加密資產,和加密資產走向主流的相互融合的一年。存在兩種路徑:

1.主流機構直接購買加密資產或者加入加密資產服務的隊列中,是機構投資者「適應」加密資產的一種模式;

2.從事加密資產的公司直接把所從事業務進行打包,變成屬于機構投資者可接受范疇內的,如業務進行股票市場的上市,或者被上市公司并購等。

在上篇機構合規入場的報告中提到了進入機構進場的幾個模式:合規交易所、ETF、信托基金、支付機構、OTC服務商等。

本篇我們討論一下加密企業反向主流化的模式,并簡要討論下各類模式下對主流資產和加密資產市場的影響。

四個模式

加密公司主流化有四種路徑:

非常正統的IPO;

直接上市;

通過SPAC上市;

被并購

1.1礦機公司大多選用IPO

IPO是礦機公司經常選用的一種模式:如嘉楠科技、億邦科技都是通過IPO模式實現上市,比特大陸在2018年向港交所提交過上市文件,新聞報道神馬礦機也可能IPO上市。除其他一些要求外,納斯達克上市規則中一般要求上一個會計年度至少有75萬美元的稅前所得以及100萬美元的稅前收入,礦機公司都可以輕松滿足滿足。

去中心化交易平臺Hashflow加入權重系統:2月23日消息,去中心化交易平臺Hashflow今日宣布,由于網絡目前已多鏈運行,團隊將在網絡中加入權重系統。權重系數將使得各鏈的 LP 質押獎勵和各 Token 的交易獎勵有所不同。其中,以太坊和雪崩協議的權重系數為 0.25,Abitrum 為 0.2,Polygon 和 BNB Chain 為 0.15。公告中還提到,權重系數不固定,將會隨時間調整。[2022/2/23 10:10:04]

1.2直接上市主要是過程快、費用低

直接上市在美國上市由來已久,但早前案例都采取個案協商的辦法,如流媒體供應商Spotify就是紐交所和SEC個案協商后進行的。

紐交所在2019年根據theSecuritiesExchangeActof1934)第19(b)(1)條向美國證監會,提出申請修改直接上市規則,經過兩次審閱修改,于2020年8月26日美國證監會批準了紐交所的規則申請,同時納斯達克隨后也提交了直接上市的規則申請。

直接上市的好處的在于費用低、流程快、中間沒有承銷商。

以Coinbase的上市為例,和直接IPO相比,有很多不同點:

沒有承銷商,因此也沒有價格穩定機制

只有老股的出售,沒有發行新股,所以沒有融資功能。

Hedera治理委員會計劃購買Hashgraph IP并將項目代碼開源:1月19日消息,Hedera治理委員會已正式投票決定從創始架構師和委員會創始成員Swirlds Inc購買Hashgraph共識算法的知識產權(IP),具體金額未披露。

1月19日發布的公告還詳細說明其今年根據Apache 2.0許可證將其代碼轉換為開源模式的計劃;此外還將核心團隊成員,如首席執行官Mance Harmon和首席科學家Leemon Baird從Hedera轉移到Swirlds Inc,分別擔任首席執行官和首席技術官;以及部署社區質押和節點機會,以及其他更新。

Hedera Hashgraph是一種企業級分布式分類帳技術,旨在創建Web3領域的去中心化應用程序。其治理委員會由39家公司組成,包括谷歌、IBM、Tata Communications和波音公司。它們各自通過建立和運營區塊鏈節點、參與治理投票以及執行其他職責來支持該項目的去中心化目標。(Cointelegraph)[2022/1/20 9:00:09]

沒有固定的可交易數量

比如IPO除了鎖定的部分,發行的新股是可以直接出售的。而直接上市由于沒有新股的發售,市場上的全部成交量來自于注冊股東和老股東的股份出售,因此市場上多少可售股份并不確定。

HashBridge預言機LP池突破7000w美金,24小時交易量突破1.1億美金:據官方消息,火幣生態鏈上的預言機HashBridge上線兩天,在MDEX交易量突破1.1億美金,LP池突破7000w美金。

預言機將是區塊鏈底層建筑的重要組成部分,HashBridge上線火幣生態鏈將致力于推廣火幣生態的發展,為鏈上提供最有價值的,保證整個生態的信息的安全性與實效性,為整個加密世界的發展做出自己的貢獻。[2021/2/20 17:33:25]

所有股東沒有鎖定期

和IPO不同,所有股份都可以隨時拋售,一開始市場上的賣壓可能會比較大。傳統IPO中,上市公司大部分利益相關者會有180天的禁售期。

沒有路演

雖然不會像傳統IPO那樣進行路演,但會舉辦投資者日,對投資者教育。

沒有所謂的上市價格

因為不融資,不需要投行進行定價,也沒有上市價格,價格完全由開盤后二級市場交易決定。

直接上市的要求其實并不比IPO低,有些要求甚至要高于IPO。如直接上市公司在上市首日后賣出不少于1億美元市值的股票,或者首日賣出總市值于前一日公眾持股市值之和不少于2.5億美元。此外其他一些IPO規定如發行人公眾持股的股份數不少于110萬股、股價不低于每股4美元等和傳統IPO一致。

行情 | 目前 BTC挖礦盈利為0.171美元/天/THash/s:據 Bitinfocharts數據顯示,當前 BTC挖礦盈利為0.171美元/天/THash/s; ETH挖礦盈利為0.0121美元/天/THash/s; BCH挖礦盈利為0.0283美元/天/THash/s。[2018/12/4]

1.3SPAC過程較快,也可融資

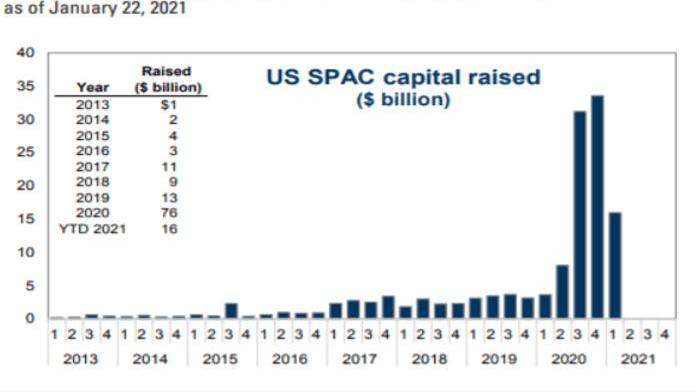

SPAC是SpecialPurposeAcquisitionCompany的簡稱,其發起目的就是在成立后收購私人公司,以實現私人公司的快速上市。SPAC由來已久,2020年通過SPAC上市的例子開始蓬勃發展了起來。

來源:GoldmanSachs

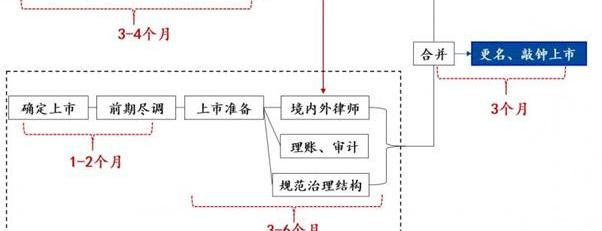

SPAC的周期比較短,其SPAC實體成立僅需2.5萬美元,3-4周就可以成立一家空殼SPAC,1個月完成SEC的審核,15天后就可以上市,上市之后就可以尋找潛在收購公司。SPAC上市之初不可以鎖定具體的,只可以在上市后進行,并需要在12-24個月內將收購標的確定,不然將進行延期或直接返還托管賬戶資金給股東。SPAC上市時候的募集資金都存于SPAC的托管賬戶中,用于支付SPAC潛在收購標的支付對價。

獨家 |metahash出現同名涉嫌欺詐的山寨合約:第三方大數據評級機構RatingToken最新數據顯示,2018年8月5日全球共新增905個合約地址,其中193個為代幣型智能合約。RatingToken安全審計團隊發現,名為MetaHash Coin(MHC)的某山寨合約有疑似聚集資金的行為,智能合約檢測3.17分,存在7個中危漏洞。該合約與近期較為火熱的眾籌項目metahash同名,但與metahash官方核實后確認其并未創建MetaHashCoin(MHC)合約,此合約有欺詐嫌疑。另外,此山寨合約創建者還創建了多個同類型合約,代碼中均存在誘導用戶轉入ETH的行為。

昨日新增合約中還發現QQToken(QQ)和Bitcoin(BTC)等山寨合約,RatingToken安全審計團隊提示用戶,近期同名山寨合約增發頻繁,用戶需提高警惕,可登錄RatingToken官網,一鍵檢測合約質量。查看更多智能合約檢測結果,請點擊原文鏈接。[2018/8/6]

來源:網絡

目前選用SPAC上市的區塊鏈公司有:Figure,區塊鏈技術驅動的貸款服務公司,SPAC主體FigureAcquisitionI已經完成上市融資;Bakkt,洲際交易所旗下的數字資產期貨交易所,SPAC主體VPCImpactAcquisition已經宣布對其進行并購;金融科技公司SoFi宣布接受美國企業家Chamath旗下第五家SPAC-SocialCapitalHedosophiaHoldingsV的邀約,通過其進行并購上市,SoFi是一家互聯網個人理財機構,也可以為客戶提供加密貨幣的買賣服務;早前區塊鏈和數字資產服務公司Diginex已經通過SPAC完成上市。

除上述提到的公司外,還有至少5家以上SPAC已經成立,收購對象均為區塊鏈和數資產服務企業,如eToro。

1.4被收購上市

這是最近上市公司的一種選擇,如500.com收購礦池btc.com。這是比較典型的收購未上市公司的資產。500.com在2月16號發布公告將收購比特小鹿下的礦池業務,預計4月16號之完成。當然也有像RiotBlockchain或者MarathonPatent的這種直接收購礦機擴建電廠的。這類資產主流化一般由上市公司發起,收購對象為礦場,或者就是直接購買礦機。也有像嘉楠科技這樣的上市公司,從銷售礦機走向自建挖礦業務的案例。

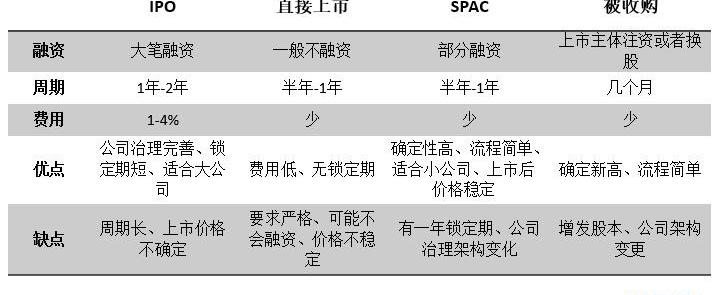

四種上市模式的異同

模式總結

礦機類公司IPO成為先例,預計未來礦機公司仍舊選擇IPO。

在Coinbase的影響下,交易所類型的公司可能會選擇直接上市。但是由于直接上市不能融資,所以取決于公司盈利能力是否夠強。業內可以達到Coinbase這種體量的公司仍為少數。Coinbase有可能將成為為數不多的直接上市案例。

SPAC類公司更偏向于金融科技類型,取決于被并購公司體量和業務模式。SPAC其實也是上市公司并購的一種,但是上市主體無其他業務,實現上市后不需要進行副業的處理。適合有技術能力、體量不大、但是盈利能力稍差、發展比較快速、還需要最后一輪融資的公司。

并購類型比較自由,但是被并購主體一般會讓出控制權轉而選擇上市公司的少部分股份,對被并購資產的后續運作會有一定影響。上市公司本身業務仍然存在,如果完全轉型區塊鏈業務,需要進行后續處理。

加密機構主流化影響

2.1正面影響-出圈加快

加密企業獲得更多退出途徑。在以往的加密初創企業中,發Token一直是一個重要解決的方案。尤其是那些股權融資項目,實在難以退出可以發行Token解決,但存在隱患也較多。

中小微體量的初創企業也可以退出。根據我們總結的四個方案,流動性方案其實豐富了起來。就算體量不足以達到上市或者被上市公司并購,也可以選擇被其他主體收購、兼并,因為最終實現上市的路徑比較明確。

從事加密資產相關業務的公司將成為權益市場一類重要的行業。或者說是成為了一類重要的資產,連接了權益市場和Crypto市場。目前加密初創企業可以簡要分成分成Token相關的和技術相關的,品類比較單一。

預計2023-2025年,會成為一類較為主流的行業。Token相關類類企業會在這一個周期內率先上市,技術服務企業會出現在下一個周期。

更多資金參與加密企業融資。會有大量資金通過VC形勢進入這個賽道,因為退出渠道越來越明確,主流資金對加密初創企業的興趣提升,PE也會參與進來,大企業的區塊鏈部分分拆上市也將成為可能。

2.2負面影響

負面影響也是存在的。

會造成估值虛高。上市路徑明確后,初創企業會一股腦上市,造成估值虛高,也會引發泡沫,這種泡沫會傳導到加密資產市場。

上市模式也未必穩定。2020年SPAC市場的瘋狂明顯和宏觀環境有關,主要是美股史無前例的牛市+超低利率環境。由于市場的火爆,設立SPAC對于發起人是很好的一項投資,并購后高市值將帶來成倍的投資回報。若是2年內沒有完成投資標的的收購,退出時只需要支付所募集資金+利息,相當于發起人向公眾募集了低息貸款。

主流化意味著區塊鏈業務被拿著放大鏡看。上市就是主流化的步驟,加密企業會被更加仔細地被主流機構所審視、各種疑惑、不解、信息不對稱都將被磨平,也會經受最尖銳的問詢。

加密資產的配置價值將可能向上市公司轉移。由于從事加密業務的初創企業越來越多,傳統企業可選擇和配置范圍增加,原生加密資產對機構投資者的吸引力可能下降。公鏈的競爭可能會更加殘酷。

上市才是開始

對于區塊鏈企業來說,可以獲得上市地位,是一個非常重要的里程碑。在初期上市企業不多的情況下,上市具有多層次的意義,也會獲得高溢價。隨著上市企業或者業務增加,可選擇標的范圍增大,上市之后如何繼續發展的問題將擺在面前。

像Coinbase在2020年四季度和2021年一季度會獲得史上最好的業績,但是由于數字資產的周期性,我們也可以很容易想象到今年年二季度后,業績可能會有周期交替趨勢。

加密企業的主要問題短期仍然是:高盈利的業務仍然和Token相關;Token的周期性導致收益非常不穩定;投資者仍把Token相關企業看做比特幣的Proxy,沒有提供新加的附加價值。

雖然上市只是開始,到那時上市后各類業務的規范化運營,也是加密企業上市的重要意義之一,為后續的更多的行業內初創企業提供了范本。

編者按:本文來自?HashKeyHub官方,作者:HashKeyCapital研究總監?鄭嘉梁,Odaily星球日報經授權轉載。

Tags:PACSPAHASHASHspacepi幣最新價格Cronospadhashflow幣幣圈子K Bitcoin Cash

上個月底,波卡創始人GavinWood博士與區塊鏈投資媒體RealVision副主編SebastianMoonjava進行了一個多小時的深度對談,深入簡出地聊了聊關于波卡的各種話題.

1900/1/1 0:00:00頭條 ▌Coinbase已獲批將于納斯達克上市股票代碼為COIN2月25日消息,加密貨幣交易平臺Coinbase提交的S-1表格已被美國證券交易委員會(SEC)認定有效,其將在納斯達克直接上市.

1900/1/1 0:00:002月22日,云算力平臺比特富富宣布和比特大陸達成戰略合作,雙方將在礦機、礦場、礦池等多方面展開深度合作。后續,雙方還將聯合進行新一代產品首發銷售和供應,共同開拓全球市場.

1900/1/1 0:00:00今日,以太坊開發者、EIP-1559貢獻者TimBeiko提交一份提案,該提案主張將EIP-1559加入到以太坊倫敦升級中,并暫定于2021年7月或8月執行.

1900/1/1 0:00:00摘要: 高盛正重新啟動加密交易柜臺,這是比特幣的又一個看漲信號。該公司沒有透露該交易柜臺是否也將交易以太坊.

1900/1/1 0:00:00跌宕起伏的開年加密市場走勢如何 達瓴智庫 剛剛 12 1.一月份以太坊的價格突破了1400美元的歷史新高,ETH交易所相關交易產品和衍生品種類不斷增加.

1900/1/1 0:00:00