BTC/HKD+0.98%

BTC/HKD+0.98% ETH/HKD+0.2%

ETH/HKD+0.2% LTC/HKD-0.56%

LTC/HKD-0.56% ADA/HKD+0.79%

ADA/HKD+0.79% SOL/HKD+2.4%

SOL/HKD+2.4% XRP/HKD+1.53%

XRP/HKD+1.53%期權是經驗老道投資者的趁手工具,它們以不同的方式為不同資產提供多樣化的風險敞口。

無論是對波動性進行對沖,利用杠桿敞口進行投機,還是通過賣出合約賺取權利金。投資者都可利用期權來發揮自己的優勢。

差價期權策略

一般來說,差價是降低風險和保證金要求的常見方式,以下是四種最常見的期權點差。

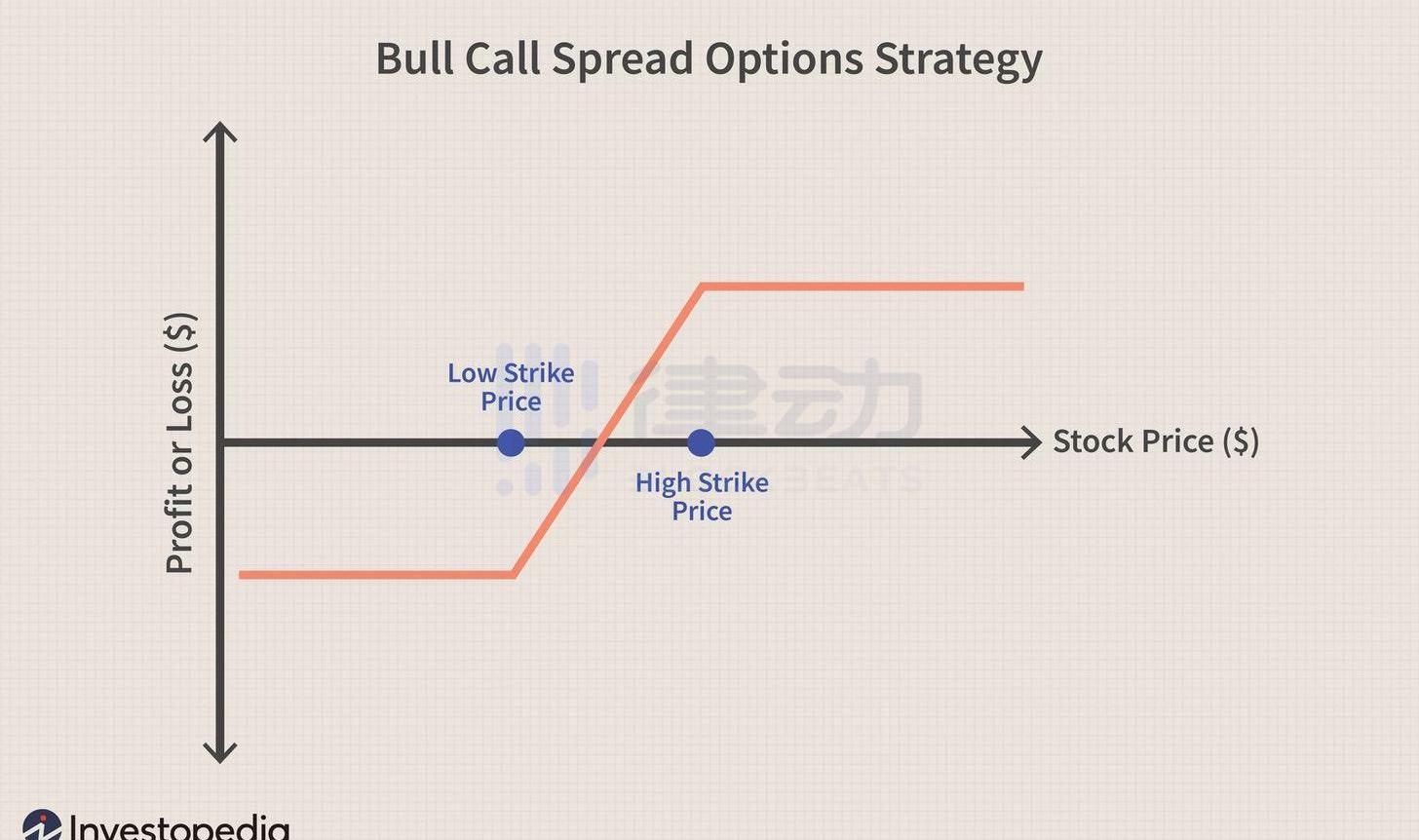

策略1:牛市看漲價差

牛市看漲價差,這表示以特定的行權價買入看漲期權,并以較高的行權價賣出相同數量的期權,兩種期權的到期日和標的相同。看漲期權價差降低了看漲期權的成本,但它同時也限制了策略的收益。

交易場景:如果交易者認為某項資產的價值會上升至某一價格范圍,他們通常會使用該策略。這種情況最常發生在高波動性時期。

最大收益:看漲借貸價差的潛在利潤僅限于行權價減去價差凈成本的差額。如果股票價格在到期時達到或高于空頭認購的行權價,則可實現最大利潤。

前四大NFT應用日交易額已達1000萬美元:據Cointelegraph 3月16日消息,DappRadar數據顯示,目前排名前四位的去中心化NFT應用日交易額已達到1000萬美元。上述排名前四的應用分別為:NBA Top Shot、CryptoPunks、Mooncats和Sorare。[2021/3/16 18:48:18]

最大損失:如果持倉至到期,標的價格低于兩個看漲期權行權價,最大損失等于兩個期權的買入價。

持倉詳情:

買入一個看漲期權,行權價高于當前市場,并有特定的到期日。

賣出一份與第一份看漲期權完全相同到期日,但更高的行權價看漲期權。

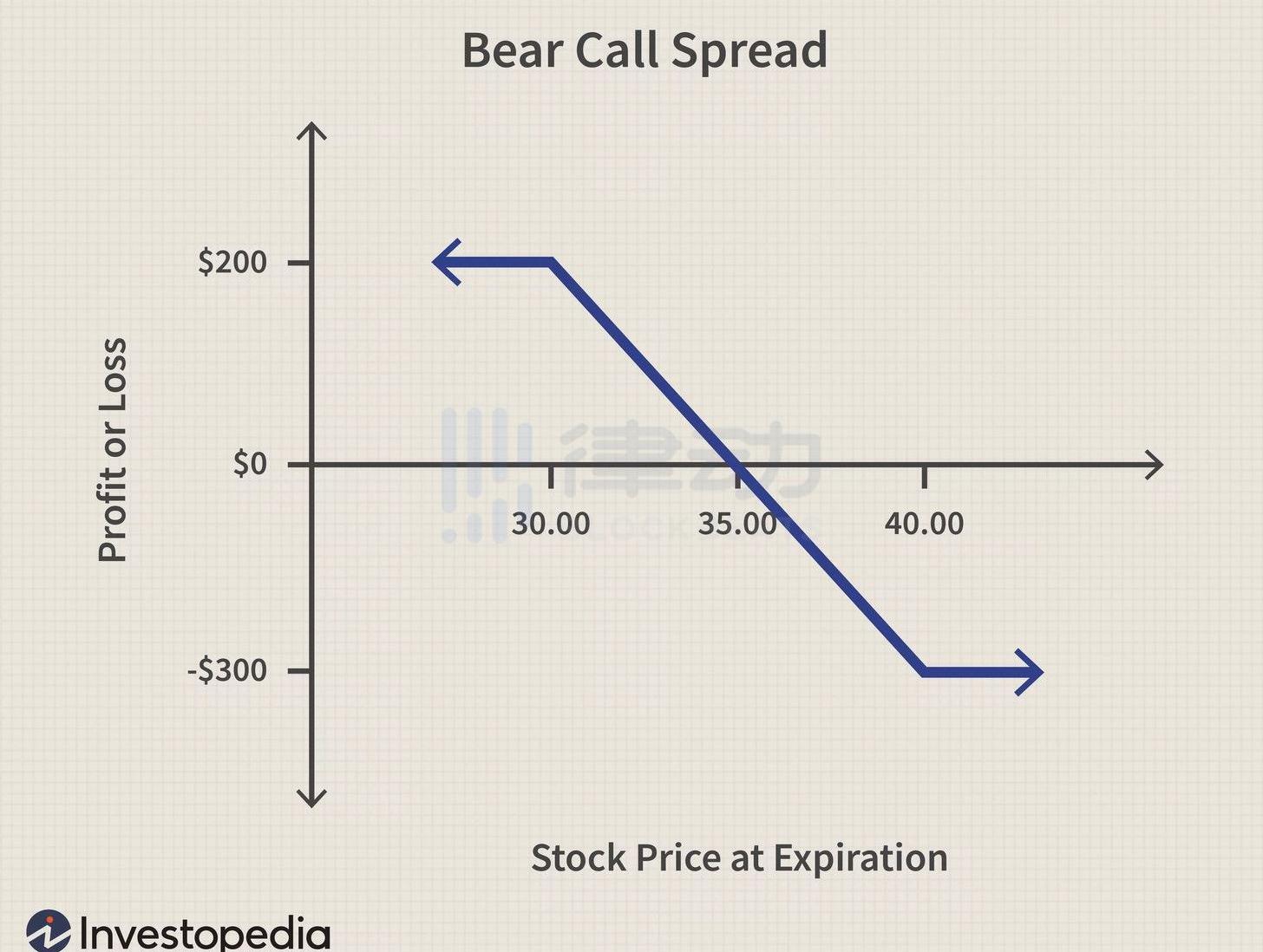

策略2:熊市看漲價差

動態 | 過去一周四大公鏈總用戶量:ETH最多:據DAppTotal 12月16日數據顯示,過去一周,綜合對比ETH、EOS、TRON、IOST四大公鏈的DApp生態情況發現:總用戶量(個): ETH(187,836) > EOS(48,126) > TRON(46,681) > IOST(4,858);總交易次數(筆):EOS(263,452,779) > TRON(4,621,986) > IOST(2,511,813) > ETH(983,839);總交易額(美元):EOS(54,608,789) > ETH(32,128,536) > TRON(26,676,731) > IOST(7,117,280);跨四條公鏈按用戶量TOP3 DApps為:cryptolegends(EOS)、Dice(EOS)、Maker(ETH);按交易次數TOP3 DApps分別為:EIDOS(EOS)、WINk(TRON)、iPirates(IOST);按交易額TOP3 DApps分別為:Newdex(EOS)、WINk(TRON)、EIDOS(EOS)。[2019/12/16]

熊市看漲價差,是一種通過購買特定行權價的看漲期權,同時也賣出相同數量、相同到期日但行權價較低的看漲期權來實現的期權策略。采用這種策略,投資者應該預期標的資產的價格會下跌。

聲音 | 銀行人士:法定數字貨幣由央行牽頭 四大行內部在做系統對接準備:記者從銀行人士處了解到,法定數字貨幣屬于央行內部的保密項目,目前由央行牽頭,四大行內部在做系統對接準備,更具體的實施路徑還在等央行安排。深圳地區推行數字貨幣有望與建設先行示范區中的有關安排相對接。(券商中國)[2019/12/12]

這種策略的主要優勢是通過買入行權價較高的看漲期權和賣出行權價較低的看漲期權來降低交易風險。在正常情況下,該策略的風險比做空股票小,因為最大損失存在上限。

交易場景:交易者預計該標的價格將會下跌。

最大收益:最大收益等于發起交易時收到的權利金,即賣出期權收到權利金-買入期權花費的權利金。

最大損失:最大虧損相當于兩個看漲期權的價差-。熊市看漲價差被視為一種有限風險和有限回報的策略。盈利和虧損的限度由特定的看漲期權的行權價格決定。

倉位詳情:

行情 | 四大公鏈DApp昨日活躍用戶量總計213,597個:據DAppTotal.com 08月01日數據顯示,昨天,ETH/EOS/TRON/IOST四大公鏈DApp單日活躍用戶共有213,597個,其中EOS公鏈占比58.30%,表現最佳。四大公鏈整體數據對比:總用戶量(個):EOS(124,518)>TRON(50,542)>ETH(38,537)>IOST(15,819);總交易次數(筆):TRON(5,675,061)>EOS(4,166,238)>IOST(165,086)>ETH(122,728);總交易額(美元):TRON(44,765,368)>ETH(18,864,325)>EOS(9,258,751)>IOST(1,489,471);跨四條公鏈 TOP 3 DApp 分別為:按用戶量: TronOscar(TRON)、Endless Game(EOS)、Hash Baby(EOS);按交易次數:TronOscar(TRON)、WINk(TRON)、Hash Baby(EOS);按交易額:TronOscar(TRON)、WINk(TRON)、LIMITLESS(ETH)。[2019/8/1]

買入一個行權價較高特定到期日的看漲期權,并支付溢價。

現場 | 易理華:區塊鏈領域有四大投資方向:金色財經現場報道,在中國區塊鏈行業發展論壇現場,了得資本創始人易理華表示,目前的投資方向為4個:一是技術突破型,目前區塊鏈技術存在很多不足,區塊鏈要在全球經濟中有所作為,技術突破成為重點;二是入口平臺型,區塊鏈是互聯網的眼神,入口平臺型項目依舊是未來區塊鏈的重要力量;三,垂直落地型,區塊鏈目前適用的領域非常少,目前看好金融、內容、存儲、互聯網等行業,內容行業是占整個互聯網用戶時間的95%,這些行業是最先落地的;四、領軍人物型,任何行業,創始人是項目成功的基礎。[2018/7/11]

賣出相同數量相同到期日但行權價較低的看漲期權。

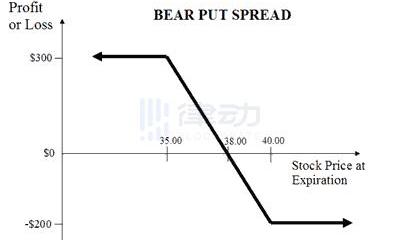

策略3:熊市看跌價差

熊市看跌價差是一種購買看跌期權,同時賣出相同數量、相同到期日的同一資產但行權價更低的看跌期權。這一策略似乎類似于購買普通的看跌期權,但是不同之處在于,該策略犧牲了一部分潛在利潤從而降低了看跌期權的買入成本。

交易場景:如果交易者認為某項資產的價值會下跌至某一價格范圍,他們通常會使用該策略。

最大收益:兩個期權行權價價差-。

最大虧損:賣出期權收到權利金-買入期權花費的權利金。

倉位詳情:

買入一個行權價較高的特定到期日的看跌期權,并支付溢價。

賣出相同數量相同到期日但行權價較低的看跌期權。

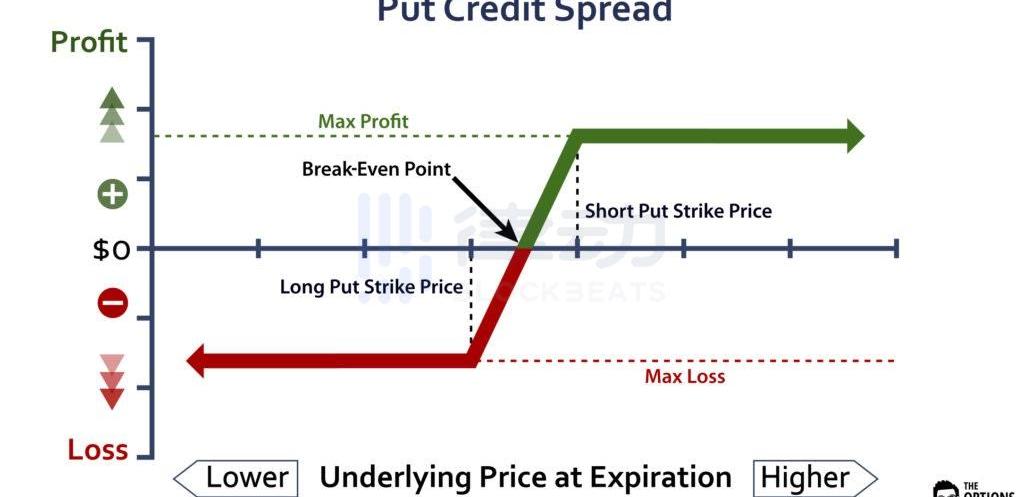

策略4:牛市看跌價差

牛市看跌價差是通過賣出行權價更高的看跌期權,同時買入相同數量相同到期日但行權價較低的看跌期權的一種策略。

交易場景:交易者預計標的資產價格將緩慢上漲時,他們通常會使用該策略。

最大收益:當標的價格在期權到期時收盤價高于較高的行權價時,出現最大收益。

最大損失:最大虧損為賣出看跌期權收到權利金-買入看跌期權收到的權利金,盈利和虧損的上限由特定看漲期權的行權價決定。

倉位詳情:

買入一個行權價較低的特定到期日看跌期權,并支付溢價。

賣出相同數量和相同到期日但行權價較高的看跌期權。

在傳統期權市場中,需要中心化交易平臺提供交易場所。然而隨著DeFi興起和應用,如今期權也可在去中心話平臺上交易了。

Opyn是一個DeFi期權協議,他們于近期發布了V2版本,該版本協議能夠提出了一個更節省資金的解決方案和新功能,為所有閱讀本文的交易者提供了更好的交易機會。下文將探討Opyn的新功能以及一些更高級的期權策略。

OpynV2簡介

OpynV2是基于Gamma協議構建的DeFi期權協議,用戶可以購買、出售、創建ERC20標準的期權。DeFi用戶和產品可以使用Opyn的智能合約和頁面來對沖DeFi風險或者多種加密資產頭寸。

目前,Opyn與其他DeFi期權協議有7點不同:

1、允許更有資金效率的期權交易策略,比如差價期權;

2、可閃電鑄幣,即在無抵押情況下鑄造期權代幣,只要在交易結束之前被銷毀即可;

3、具有更有競爭性的價格,因為出價和要價皆有市場供需決定;

4、允許用戶在期權到期前出售持有期權;

5、可自動履約實值期權;

6、如果產品被列入白名單,那么任何人都可創建新的期權產品;

7、允許operator代表用戶進行操作或交易。

Gamma協議使DeFi期權交易的資金使用效率提高主要體現在幾方面:改善保證金、歐式期權、現金結算期權和閃購鑄幣。

改善保證金

從差價期權開始,Gamma協議提供了更高資金使用效率的期權。基于Opyn的差價允許做多oToken用于質押做空oToken,從而使用戶結構最大損失能夠作為抵押品發布。

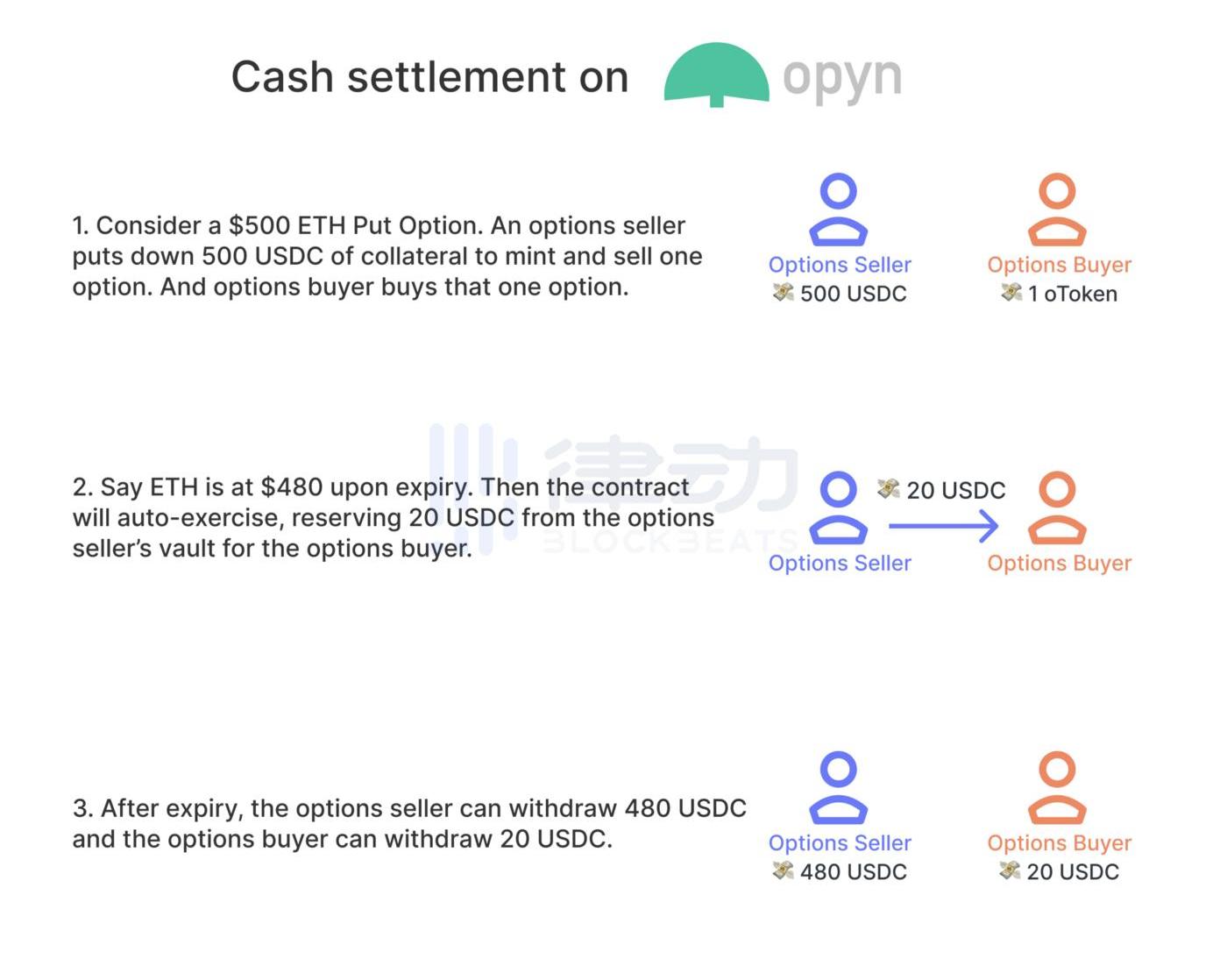

歐式期權以及現金結算期權

以現金結算的歐式期權可通過構造安全的差價期權來改善保證金。

歐式期權意味著期權持有人只能在到期日行使期權。現金結算意味著期權持有人無需提供標的資產而是直接使用抵押資產進行行權。期權持有者在行權時將獲得現金收益。

原文標題:《DeFiOptionsStrategiesforTraders》

原文來源:RyanSeanAdams,Bankless

律動注:本文在《DeFiOptionsStrategiesforTraders》原文的基礎上稍作調整,本文所講述的4種DeFi期權策略不僅適用于DeFi市場,還可用于大多數提供期權衍生品的市場。

Tags:RONtronTROEOSWRONGtronlink錢包官網2.0地址Retro DEFIeosdac幣怎么沒了

作為市值最大的加密貨幣,比特幣作為交易媒介的有效性仍有爭議。與本質上無限供應、必須由央行管理的法幣不同,比特幣與黃金類似,它是一種有限供應量為2100萬枚的大宗商品貨幣.

1900/1/1 0:00:001.金色觀察丨SEC新主席即將上任拜登幕僚如何影響加密貨幣行業?據悉,美國參議院銀行委員會以14票贊成、10票反對的結果通過GaryGensler的美國證券交易委員會主席提名.

1900/1/1 0:00:00在啟動其比特幣信托基金份額交易不到兩個月后,加拿大投資管理公司NinepointPartners正計劃將其信托服務改變為交易所交易基金.

1900/1/1 0:00:00原文標題:《什么是開放藝術?》開放藝術是一種依托密碼學、分布式賬本、分布式存儲等技術,以創作、流通、收藏等領域的開放為特點的數字藝術.

1900/1/1 0:00:00本文來自decrypt,原文作者:Decrypt主編DanielRobertsOdaily星球日報譯者|MoniNBATopShot現在真的很瘋狂.

1900/1/1 0:00:00視頻|市值穩居前五的Cardano區塊鏈到底是什么?區塊律動BlockBeats 剛剛 29 加密貨幣總市值自去年底至今一路飆升,同時加密貨幣市值前20的項目也一直在進行新舊交替.

1900/1/1 0:00:00