BTC/HKD-0.1%

BTC/HKD-0.1% ETH/HKD-0.96%

ETH/HKD-0.96% LTC/HKD-0.23%

LTC/HKD-0.23% ADA/HKD-2.82%

ADA/HKD-2.82% SOL/HKD+1.19%

SOL/HKD+1.19% XRP/HKD-1.62%

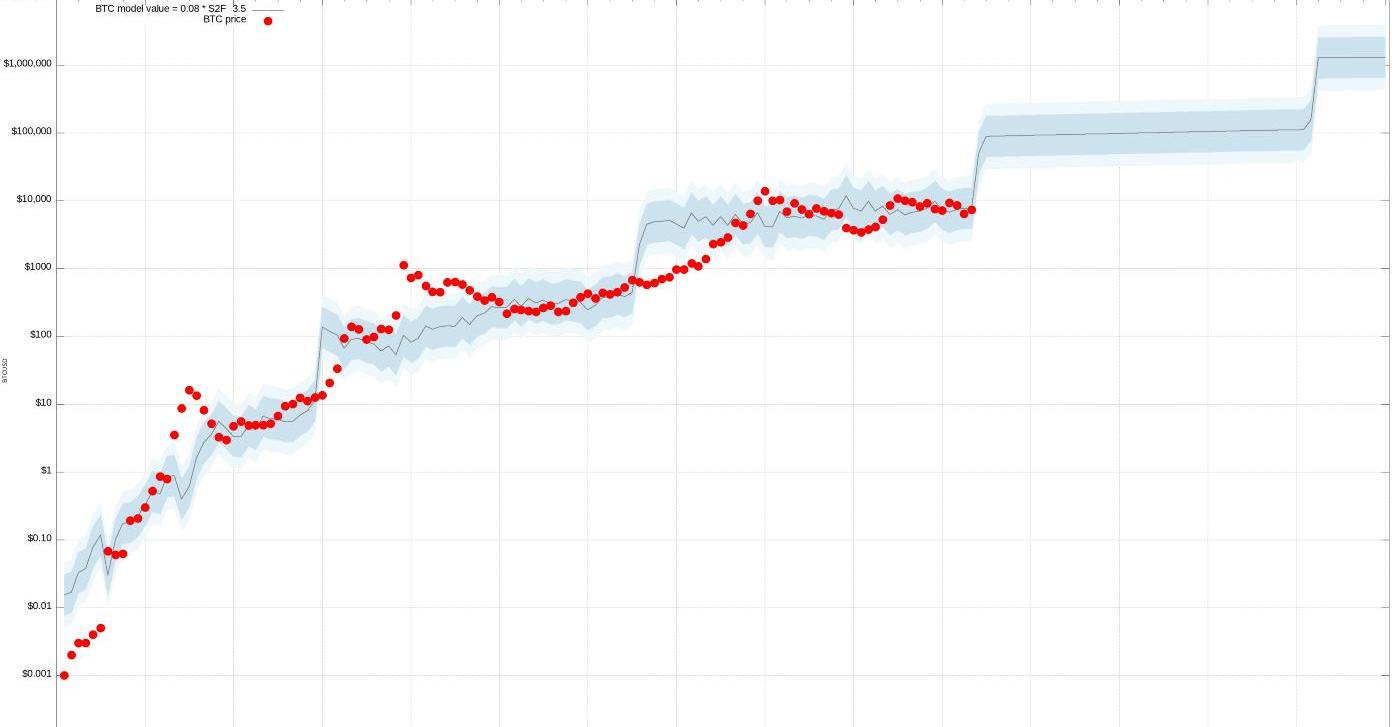

XRP/HKD-1.62%隨著進入三月,比特幣當下的價格已經超過了S2F模型價格。根據S2F模型預測,目前的比特幣的價格應在36851美元左右徘徊,而根據比推數據,當下比特幣的價格為48249美元,遠高于S2F模型的預測價格。根據S2F模型,比特幣的價格最終有望達到20萬美元。

S2F模型是在幣圈被廣泛認可的比特幣估值模型之一。眾所周知,比特幣是世界上第一個稀缺的數字對象,它像銀和金一樣稀缺。因此,該模型的創建者PlanB用S2F量化了比特幣的稀缺性,從而判斷比特幣的價值。據悉,這位化名為PlanB的創建者,是一名荷蘭基金經理和量化分析師。

幣圈的“加密貨幣之父”NickSzabo曾對“稀缺性”給出過明確的定義,在2005年,他在個人博客中寫道,稀缺性是“不可偽造的昂貴性”。PlanB認可了比特幣“不可偽造的昂貴性”,因為比特幣的產生需要大量的電力,而且比特幣不容被偽造。同時他認為法幣,以及一些沒有供應上限,沒有工作量證明(PoW),哈希率較低,或者很容易被一小部分人影響供應的山寨幣,并不具備稀缺性。

《比特幣標準》一書的作者SaifdeanAmmous曾在書中用庫存/流量的比率闡述了稀缺性。他將庫存Stock定義為現有庫存或儲備的大小。而流量Flow則是指年產量。他提到,人們有時會將供應增長率與SF搞混。但實際上,SF比率是供應增長率的倒數,SF=1/供應增長率。

Ammous認為黃金具有特殊價值,而銅,鋅,鎳等易消耗金屬沒有特殊價值的原因就是黃金具有較高的SF比率。

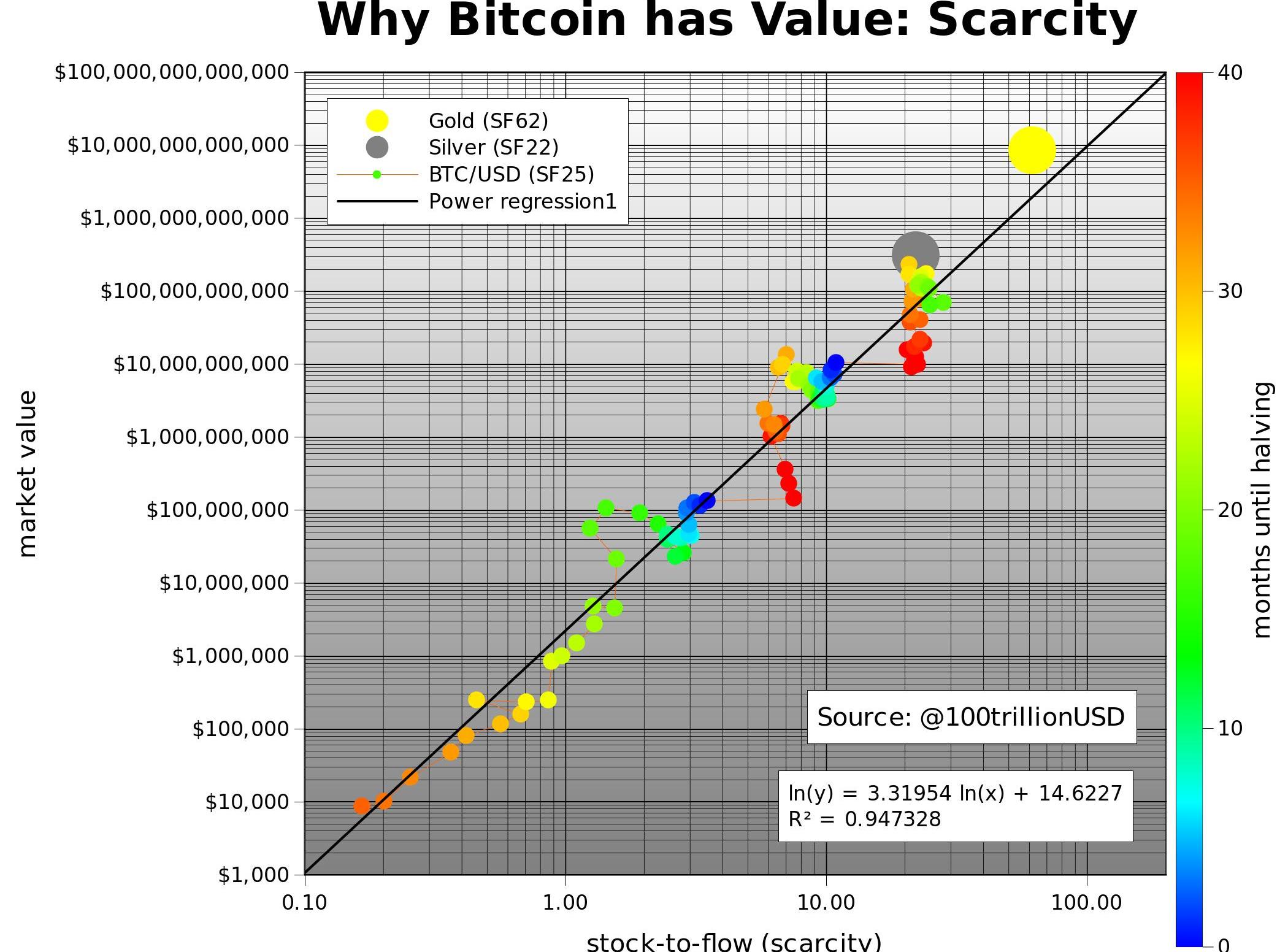

根據計算,黃金的SF為62,這意味著,依據當前的年產量,獲得當前的黃金庫存需要62年的生產時間。白銀的SF為22,排名第二。而鉑的SF僅為0.4。高SF使黃金和白銀一度成為貨幣商品,因為較高的SF比率意味著較低的供給價格彈性(PriceElasticityofSupply),Ammous認為黃金的高SF比率,使其成為了具有最低供給價格彈性的商品。

已關停5年的BTC-e交易平臺曾于去年11月向2個地址發送3,299枚BTC:3月25日消息,據鏈上數據顯示,過去兩周時間內,來自已關停的 BTC-e 交易平臺的 BTC 資產一直在鏈上進行移動,最初,某匿名錢包地址被監測到于 2022 年 11 月從 BTC-e 地址收到 3,299 枚 BTC,這是 BTC-e 錢包地址自 2017 年以來發送的第一筆交易。此后該地址向兩個身份不明的收款人發送了 10,000 枚比特幣(約合 1.65 億美元)。

今年 3 月 14 日,其中一個收款地址再次開始轉移資金,經區塊鏈分析公司 Crystal Blockchain 向 Forklog 證實,3,299 枚 BTC 中的一小部分(共 3.75 枚 BTC)已被發送到交易平臺 KuCoin 和 MEXC,以及一個名為 BTC2pm 的 OTC 平臺。[2023/3/25 13:25:52]

PlanB認為,普通商品幾乎不可能獲得更高的SF,因為一旦有人囤積了商品,價格就會上升,但由于沒有稀缺性,其產量也會上升,價格會再次下跌。從而形成循環,達到市場平衡點,依然是較低的SF。

PlanB在2019年3月推出S2F模型時,比特幣擁有1750萬枚硬幣,在當時,年供應量為70萬枚/年,PlanB從而計算出比特幣的SF比率為25。也就是說比特幣具有的稀缺性,使其屬于貨幣商品,如同金銀一樣。

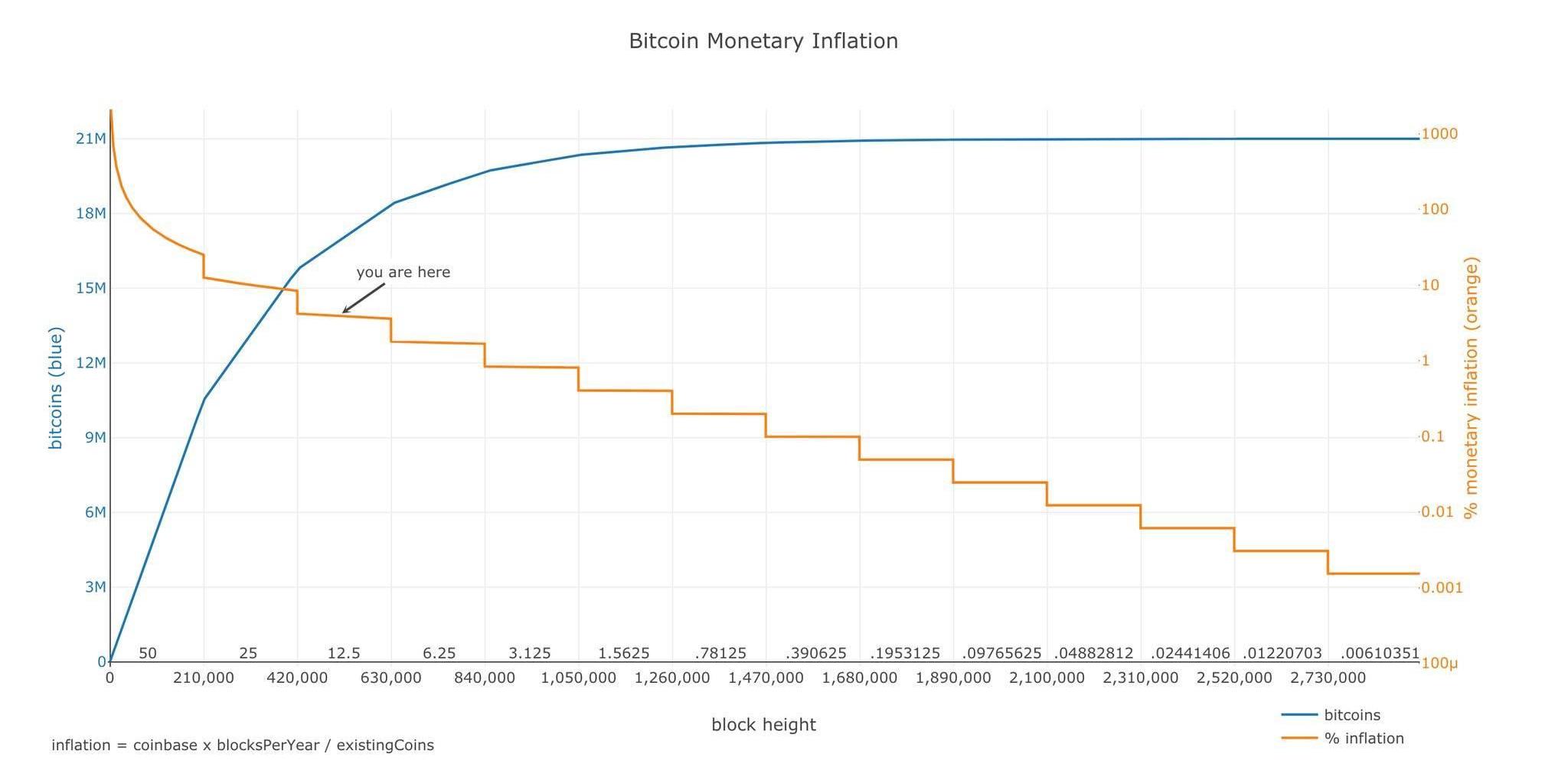

比特幣的供應是固定的。在每個新區塊中都會創建新的比特幣。當礦工發現滿足有效區塊所需的工作量證明的哈希值時,就意味著找到了新區塊,平均來講,每10分鐘就會創建一個新的區塊。每個區塊中的第一筆交易,稱為幣庫,其包含對找到該區塊的礦工的區塊獎勵。區塊獎勵包括人們在該區塊交易中支付的費用以及新創建的幣。補貼最開始為50個比特幣,之后每210,000個區塊進行減半。“減半”維持了比特幣供應,從而對高SF非常重要。

Robinhood向200萬客戶開放加密錢包:金色財經報道,本月早些時候,美國在線交易平臺Robinhood 為其候補名單中的約 200 萬客戶提供了加密錢包,并于本周完成了向所有客戶全面推出這一功能。 在過去的幾個月里,該平臺一直在努力吸引具有各種功能的加密用戶。Robinhood 目前正在努力將其與比特幣閃電網絡集成,這是一種第二層解決方案,允許快速結算加密交易而無需等待區塊確認。該公司表示,其加密客戶將受益于 Robinhood 即將推出的“與閃電網絡的集成,該網絡將為全球近乎即時的比特幣傳輸提供動力,交易費用不到一美分。”(cryptonews)[2022/4/30 2:41:24]

減半會導致供應增長率圖像呈階梯狀而非平滑曲線。

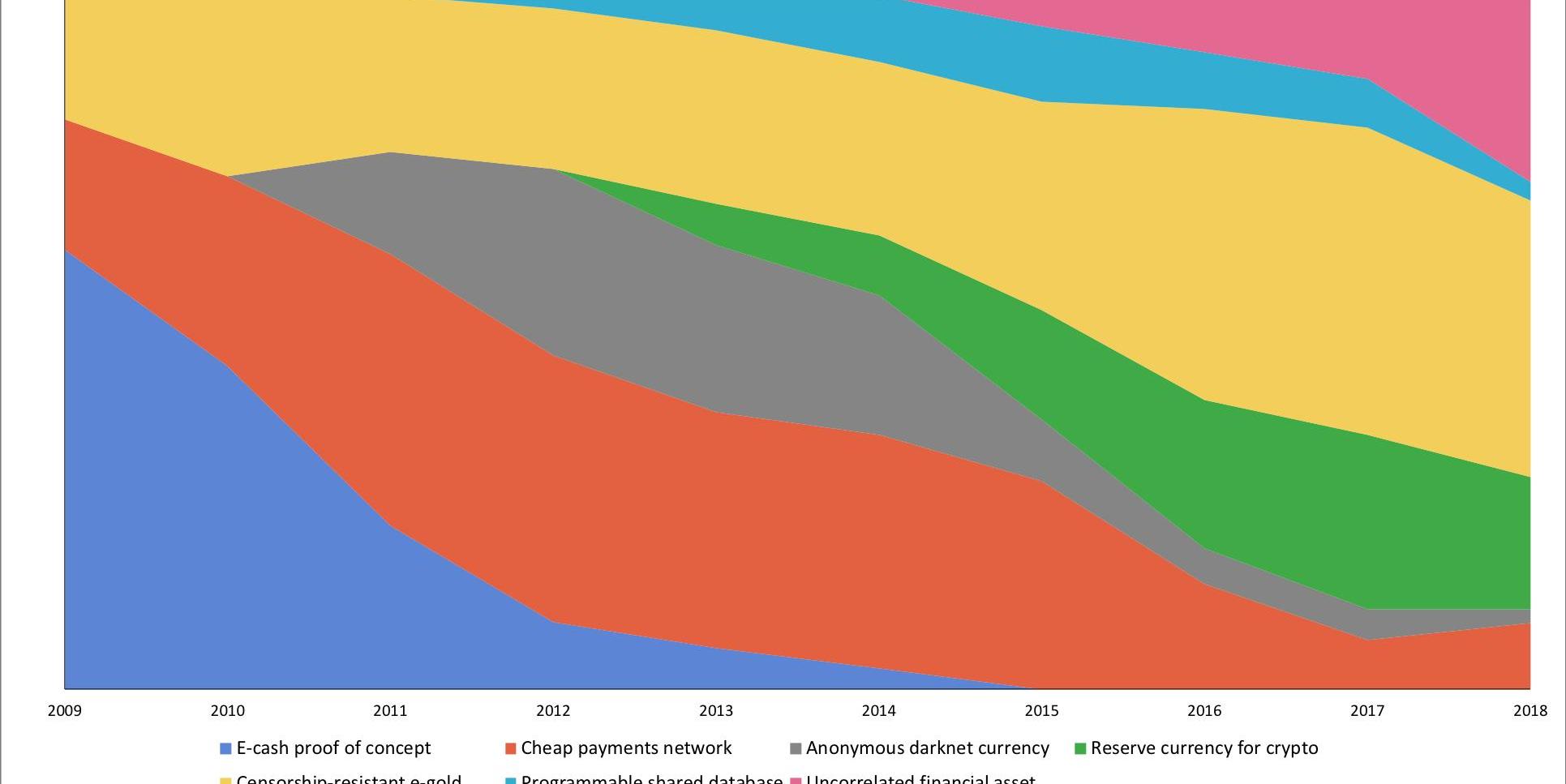

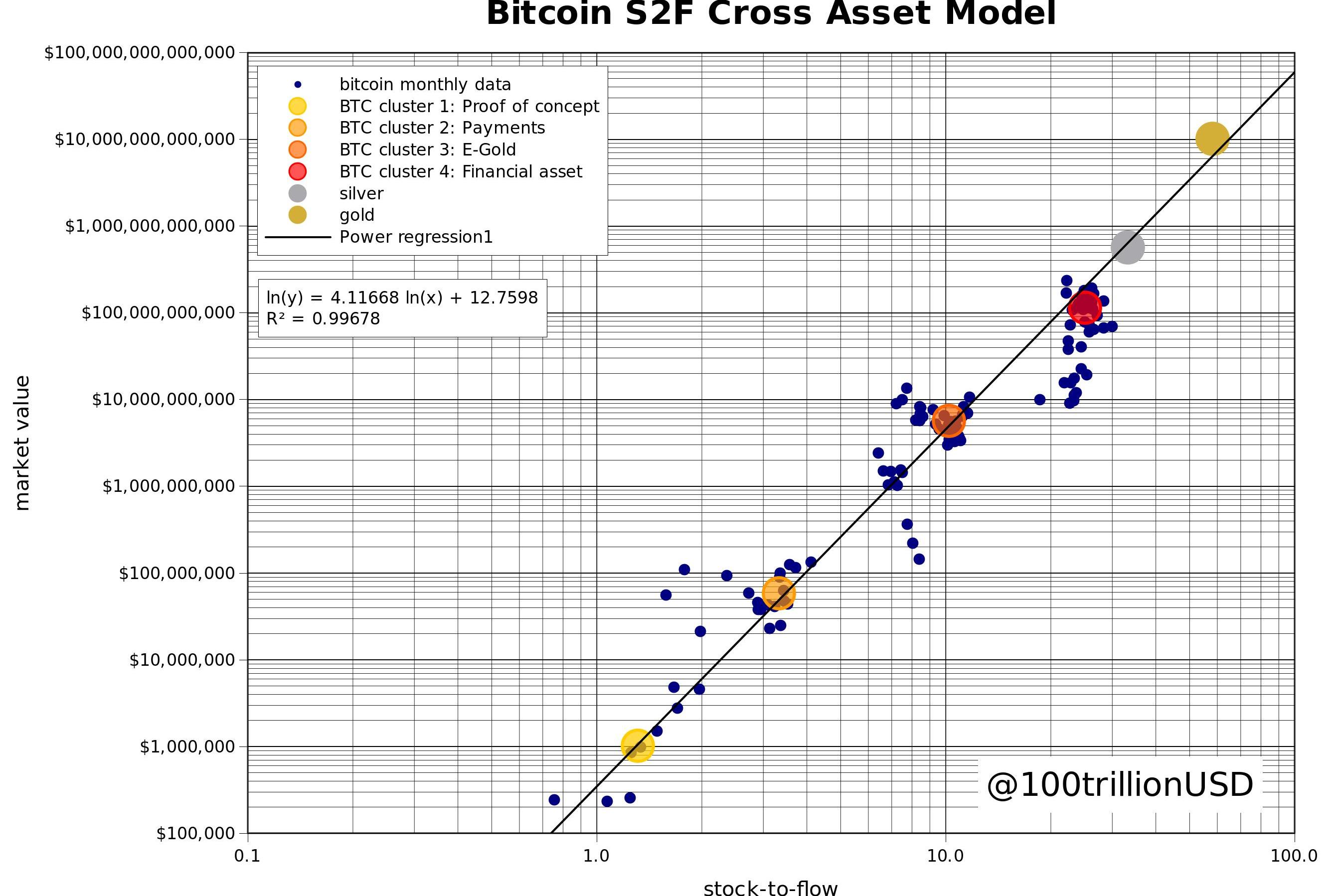

從上圖中,PlanB發現,當SF較高時,市場價值往往會較高。因此他認為用SF比率量化的稀缺性,可以進一步用來判斷價值。

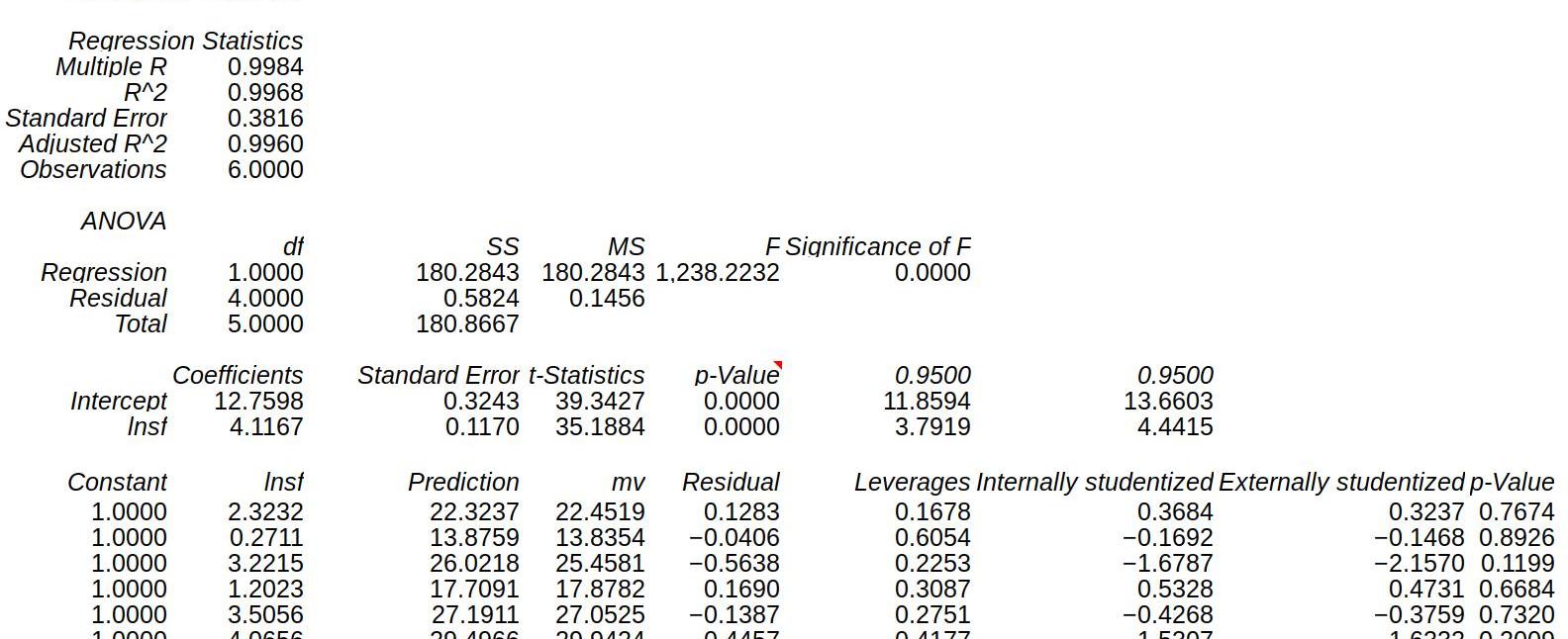

他收集了2009年12月至2019年2月,共計111個數據點的比特幣月度SF比率和價值,并以黃金和白銀的數據點為基準進行了數據分析。

通過將數據繪制在散點圖中,PlanB發現,SF的自然對數值與市場價值的自然對數值之間似乎存在線性關系。對數據進行進一步線性回歸擬合,PlanB確定SF和市場價值之間存在統計顯著性。

PlanB由此作出判斷,SF和市場價值之間相關的偶然性趨近于零。一些其他因素也會影響市場價格,比如法規,黑客行為和其他新聞,也因此R方并不等于100%。但SF依舊是最主要的因素。

他將比特幣與黃金和白銀的SF比率和市場價值做了對比分析,在2017年12月牛市高峰時,比特幣的SF為22,市值為2300億美元,非常接近白銀。而由于“減半”,在2020年5月之后,比特幣的SF比率將翻倍至50,進一步接近黃金,市值將達到1兆美元,價格將達到55000美元。他當時便預測,在2020年或2021年,人們將親眼驗證答案。

Axie Infinity將向2020年10月26日前參與游戲的用戶發放總價值超6000萬美元airdrop:9月30日,Axie Infinity官方消息,將向2020年10月26日前參與游戲的用戶發放80萬枚AXS airdrop,總價值超6000萬美元。[2021/9/30 17:18:27]

他還提及,一兆美元的市值所需的資金將來自:黃金與白銀的投資轉移,負利率國家,政府力強勢的國家,億萬富翁和千萬富翁對抗量化寬松的對沖手段,以及發現比特幣是過去十年中表現最好的資產的機構投資者。

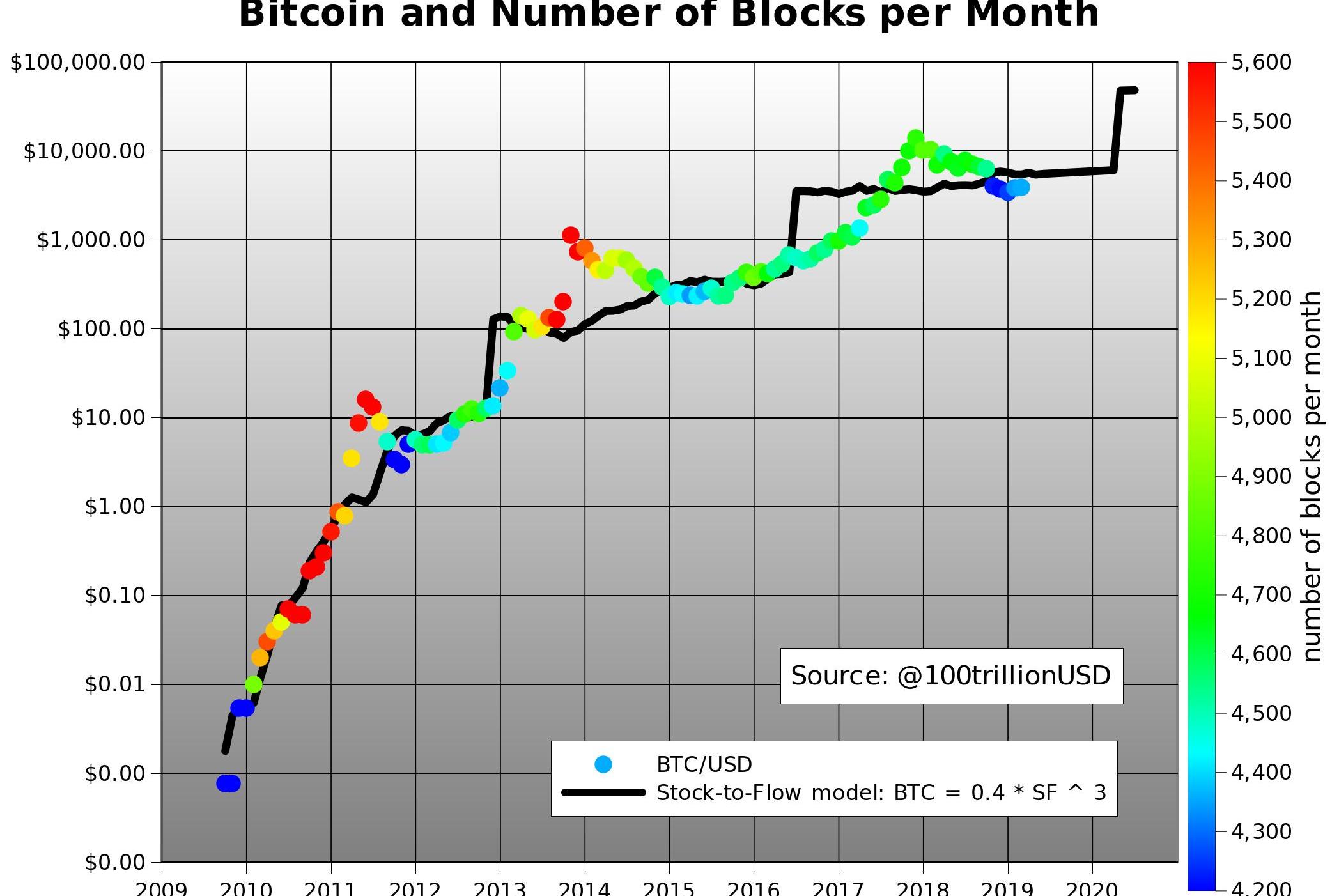

他用SF模型模擬比特幣的價格,使用不同的參數,也得到了同樣的結果,在2020年5月之后,比特幣的SF達到50時,價格將為55000美元。他還繪制了基于SF比率的比特幣模型價格,和比特幣的實際價格的圖表,并用塊數作為顏色疊加。

他指出,這兩條線的擬合度很高,尤其是2012年11月“減半”后,價格的調整幾乎是立竿見影的。而對于2016年6月的“減半”,比特幣的價格調整放緩很多,他認為,那可能是因為以太坊的競爭以及Dao黑客行為導致的。其中兩處明顯的塊數增多,2010-2011年是因為引入了GPU礦工,而2013年是因為引入了ASIC礦工。

對此,Ammous也十分同意,他說自創建以來,比特幣就很少與S2F模型背道而馳。

此外他通過將公式轉寫,還發現了存在冪律分布關系的跡象。即,線性回歸函數:ln=3.3*ln+14.6,可以寫為冪律分布函數:市場價值=exp*SF^3.3。這種冪律分布捕獲了比特幣復雜的網絡效應動態系統的基本規律,從而進一步增強了他對SF模型的信心。

他在2020年1月的博文《有效市場假說和比特幣S2F模型》中,將S2F模型進一步量化為冪律分布函數,根據其統計的2009年10月至2019年2月的數據,他明確,根據月度數據,比特幣價格=0.4*S2F^3。而根據2009-2019的年度數據,該模型具有更高的擬合度:比特幣價格=0.18*S2F^3.3。

灰度將以太坊向2.0過渡視作潛在風險因素:10月3日消息,在灰度提交給美國證券交易委員會(SEC)有關旗下以太坊信托文件中,ETH 1.0向ETH 2.0過渡存在的潛在風險,可能會對以太坊價格和灰度股票產生重大不利影響。文件中表示,以太坊若未能正確地實現過渡更改,可能會導致臨時或永久性分叉,這可能會產生負面影響。注:灰度此舉是正常報告程序,即向SEC報告的公司,必須在所有季度和年度報告中討論可能對其公司業績產生不利影響的風險因素。(Cointelegraph)[2020/10/3]

在這篇博文中,PlanB指出一些人認為S2F站不住腳因為有效市場假說,根據EMH,他們認為由于比特幣的市場效率薄弱,即,目前的價格已充分反映了過去價格所提供的各項信息。所以,投資人無法再運用各種方法對過去的價格進行分析,再利用分析結果來預測未來的價格,基于隨機游走假說,未來的消息是隨即而來的。這意味著,投資者無法再利用過去的資訊和數據獲利,在這種情況下技術分析和時間序列分析將不起作用,而S2F正是基于公開的歷史價格數據所開發的模型。

PlanB認為這種懷疑站不住腳,比特幣的市場效率并不薄弱,因為在比特幣市場中基本沒有套利機會。在當時市值超過1500億美元,日間交易額超過100億美元的比特幣,其市場一定是相當有效的。

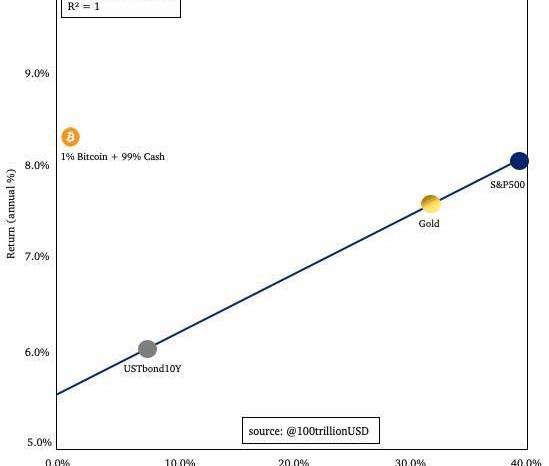

他同時還使用了風險與收益模型,分析了三種經典資產:債券,黃金和股票,與比特幣。根據風險與收益模型,所有回報都可以用風險來解釋。

由上圖可見,債券的最低風險為8%,最低收益為6%。黃金具有較高的風險33%和較高的回報率7.5%。股票的最高風險為40%,最高回報為8%。而比特幣實際上是“圖表外”,其具有200%的回報,80%的風險。但由于無法在圖表上進行繪制,因此PlanB將其調整為1%的比特幣加99%的現金投資。但即使是這樣,也令比特幣的投資遠遠超出了限度:回報率為8%,風險僅為1%。

動態 | 過去一年 韓國Dunamu及其風投公司向26家區塊鏈創企共投資者約550億韓元:據news1消息,5月15日,加密貨幣交易所Upbit運營商Dunamu宣布,在過去1年中與Dunamu & Partners(Dunamu 旗下的風險投資子公司)向26家區塊鏈金融科創公司共投資約550億韓元(約3.18億人民幣)。據悉,2018年3月,Dunamu宣布,為發展區塊鏈產業將在3年期間向相關公司投資1000億韓元,截至目前,投資規模已達到其目標的一半以上。[2019/5/15]

風險和回報的不一致性令他立刻就反應出,市場中還有數據里沒有涵蓋的風險,比如比特幣“死亡”的風險,政府將比特幣定為非法的風險,軟件錯誤的風險,黑客入侵的風險,51%的礦工集中攻擊的風險,減半后礦工數大幅減少的風險,以及硬分叉的風險等。

他從EMH和風險與回報的角度來看,認為所有這些風險都應包含在價格數據中。但是顯然,這些風險并未包含在數據中。根據EMH和圖表中的風險與收益公式,1%的風險應給出5.5%+6.2%*1%=5.6%的收益。但實際數據顯示,過去11年,1%的比特幣+99%的現金回報率為8%。

風險已經被市場高估了,并且與S2F模型一致,PlanB在那時表示,比特幣確實是一個巨大的投資機會。因為如果投資者計算出實際風險應低于市場價格,并且確切地知道資產為何超出該上限,那么他應該立即進行投資。

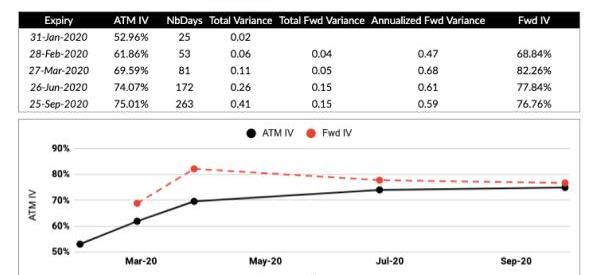

他用衍生品市場再次證明了比特幣的風險被高估了。比特幣的期權市場在“減半”或之后并沒有出現飆升。

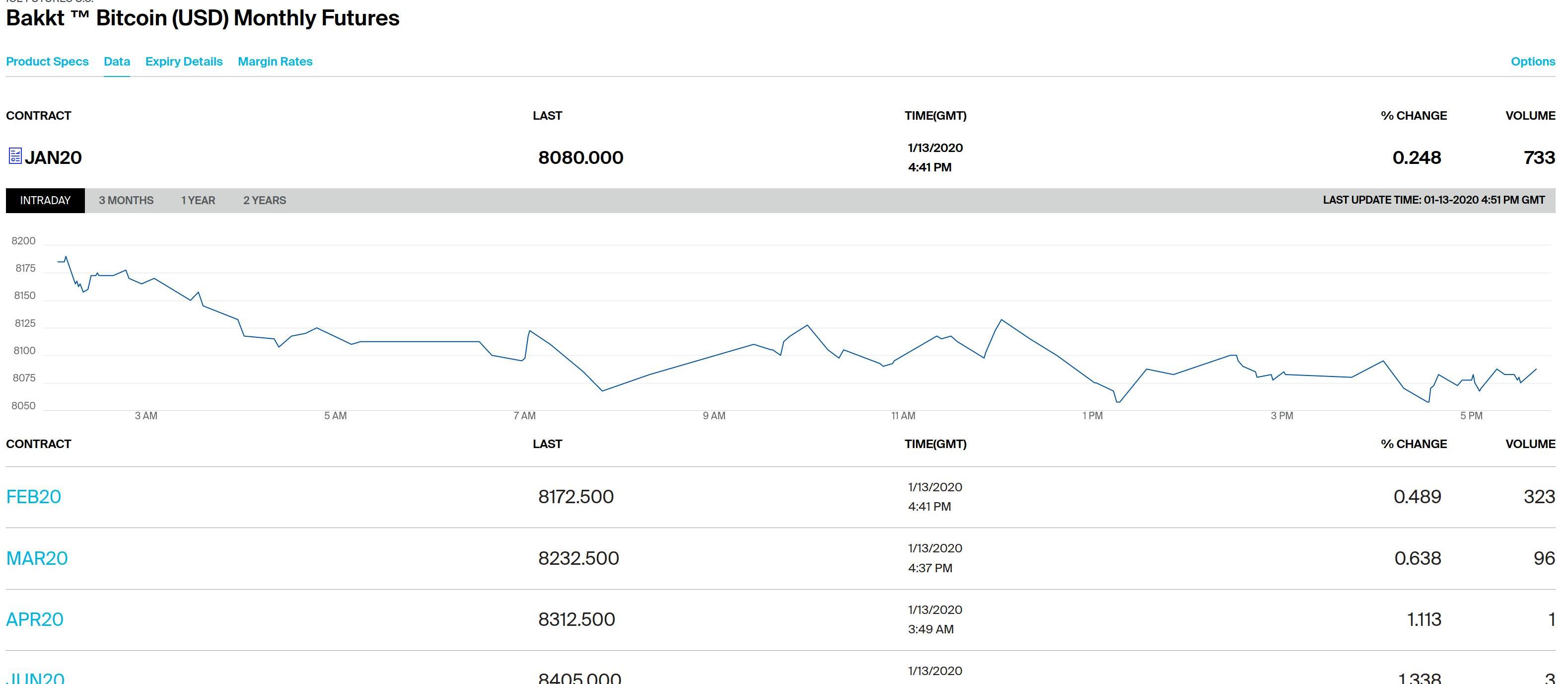

期貨市場的情況也一樣,未來的價格走高,但“減半”或之后并未出現峰值。而S2F模型卻預測在“減半”后價格會更高。產生這樣的分歧,PlanB認為最直接的解釋就是,當前的市場高估了未來的風險,就像過去11年中高估了風險一樣。高效的比特幣市場不僅降低了稀缺性的基本價值,而且還降低了所有這些風險。

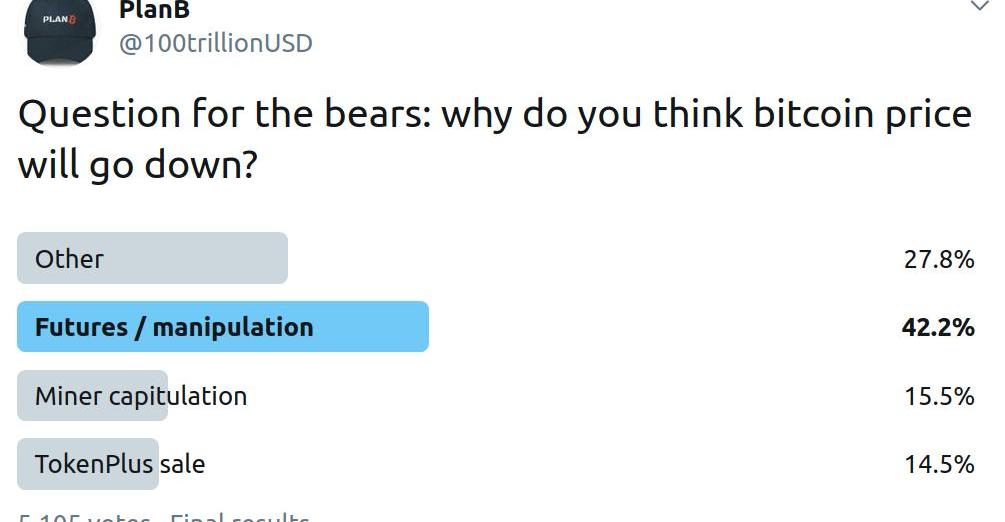

他曾在推特上發起過一個投票,讓網友們選出他們認為比特幣價格會下降的原因。其中,42%的投資者將比特幣期貨視為最大的風險。16%的人擔心礦工在“減半”后大舉離職。15%的人擔心騙局會帶來銷售壓力。

而通過與機構投資者的討論,PlanB了解到他們最大的擔憂是政府將比特幣定為非法。機構投資者經常提到的另一個風險是“下一個比特幣”,即,他們擔心一種新的代幣將被推出以代替比特幣。

PlanB表示,如果沒有所有這些風險,比特幣的價值將更高。在S2F模型中,比特幣市場確實有效且價格合理,因此,相對于經典的風險與收益模型,他更喜歡使用S2F模型來預測未來的比特幣價格。

在2020年4月27的博文中,PlanB再次更新了S2F模型,他向模型中添加了其他資產以鞏固當前的S2F模型,他將加入新資產后的新模型稱為比特幣S2F交叉資產模型。通過S2FX模型的公式,PlanB實現了對白銀,黃金和比特幣等不同的資產進行估值。

在S2FX的新模型中,PlanB在考慮比特幣連續時間序列的數據之外,還引入了階段轉變,即不同時期不同資產屬性的因素。他用水舉例,水分為四種不同的形態:冰,水,水蒸氣,和離子化的水。他們都是水,但是在不同的階段,擁有完全不同的性質。

而階段轉變也出現在金融中,對于美元而言,其已經從金幣,過渡到可兌換黃金的紙,再過渡到與黃金無關的純紙幣。盡管在這三個階段中,美元都是美元,但是他們擁有完全不同的屬性。

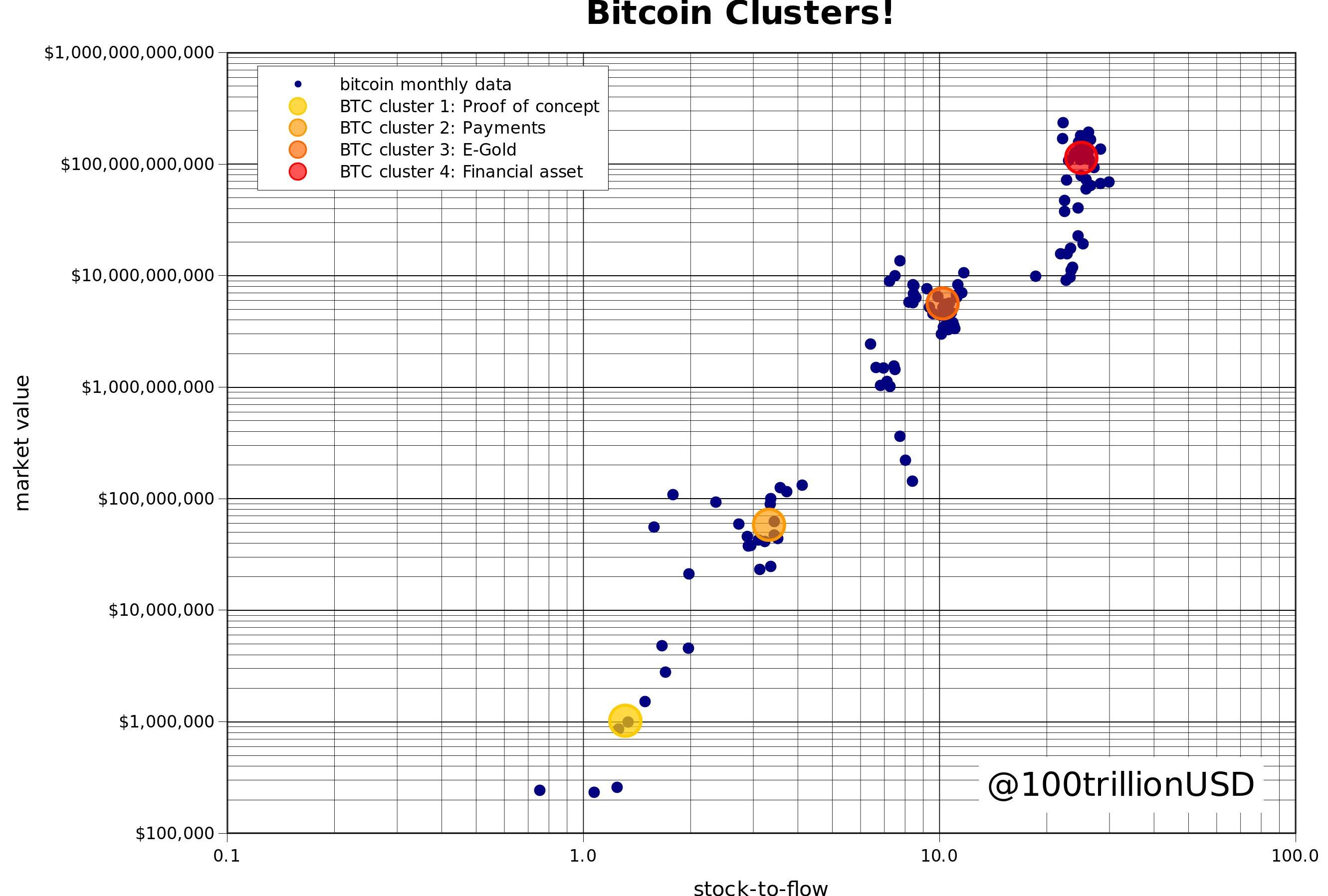

同樣,階段轉變也存在于比特幣中。比特幣從一開始發布“白皮書”之后的“概念證明”屬性,到與美元平價后具有的“付款”屬性,到第一半“減半”后,幾乎與黃金平價的“數字黃金”屬性,再到更多次“減半”后,日間交易額達到10億美元里程碑,具有更清晰的法規,更多的金融產品的“金融資產”屬性。

因此在開發S2FX模型時,PlanB將每個階段的比特幣都視為具有完全不同屬性的新資產,并進行更進一步的分析和量化。

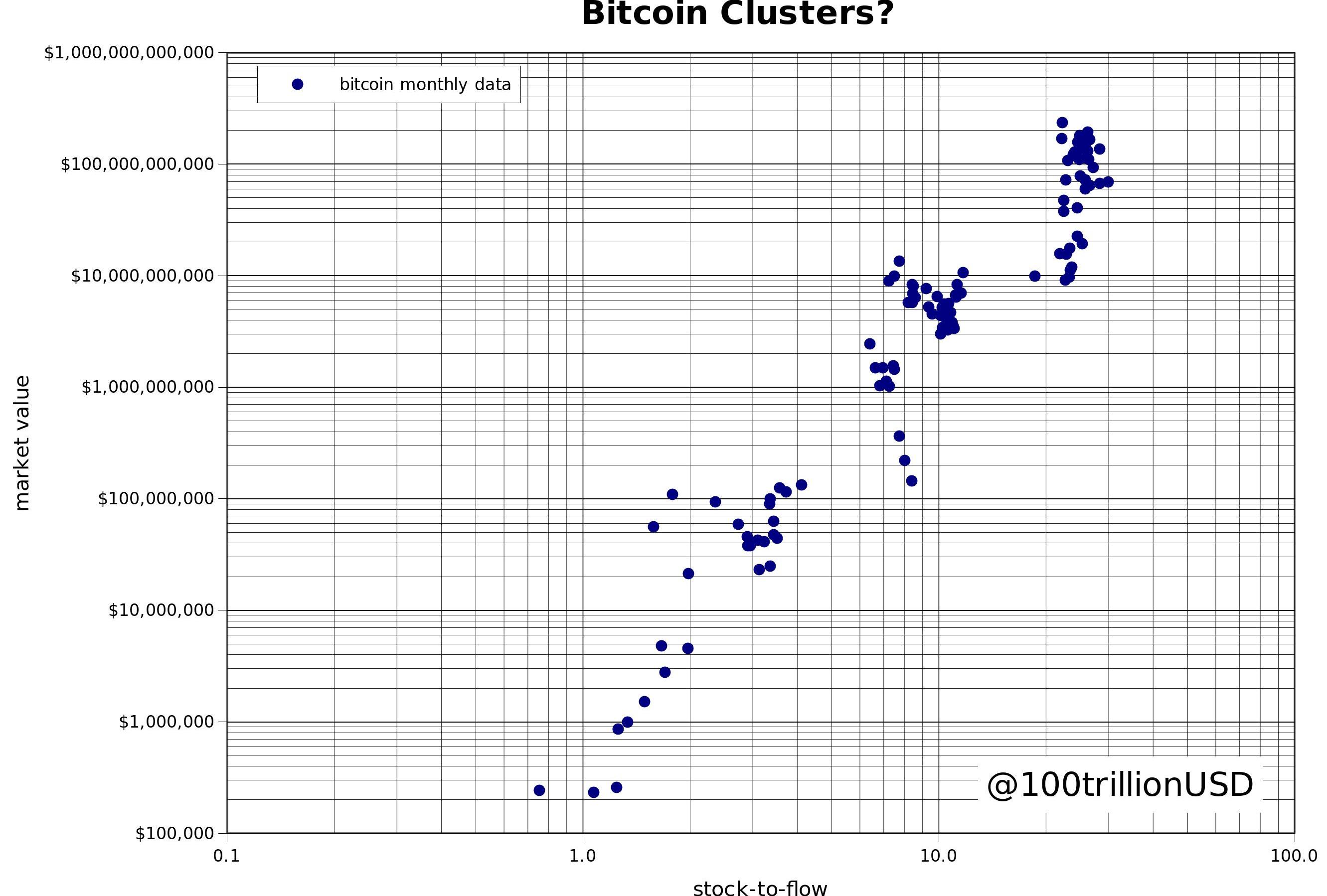

通過數據繪制,PlanB確定四個不同屬性的比特幣集群中的每個集群都有各自非常不同的S2F市場價值組合,比特幣“概念證明”;比特幣“付款”;比特幣“數字黃金”;比特幣“金融資產”。

PlanB認為,這四個比特幣集群代表四個不同的資產,每個都有不同的敘述和特征。具有S2F1.3和僅100萬美元市值的比特幣“概念證明”與具有S2F25和1140億美元市值的比特幣“金融資產”完全是不同的資產。

在這四種的基礎上,PlanB將其他資產也添加到了模型中,使其成為一個真正的跨資產模型。

將金銀的數據加入后,新圖表顯示了四個比特幣集群,以及白銀和黃金。這六個不同資產類別的數據,在圖表上組成了一條完美的直線。

PlanB在使用白銀和黃金S2F和市場價值數據,對此進行回歸分析后制作了S2FX模型。S2FX模型顯示了S2F與這六種資產的市場價值之間的顯著關系,具有很好的擬合度。

對于比特幣的第五個階段——比特幣S2F在2020-2024年將為56。PlanB使用S2FX模型公式,估計比特幣在第五個階段/集群的市場價值為exp*56^4.1167=5.5兆美元。如果2020-2024年有1900萬比特幣,那么這意味著比特幣的價格將為28.8萬美元。新模型S2FX的價格估值顯著高于使用舊模型S2F中得到的數據5.5萬美元。

對此PlanB表示:“人們問我是否仍然相信我的模型。需要明確的是:毫無疑問比特幣的S2FX模型是正確的,并且比特幣將在2021年12月之前達到10萬美元到28.8萬美元之間。”

當下,比特幣被認為是價值存儲和對沖通貨膨脹的一種方式。而當其可以作為主流支付手段和結算方式時,可以預見將迎來第二次主流采用的浪潮。屆時,比特幣的價值可能會進一步加速升值,甚至與S2FX模型同步移動,大約三年內將實現下一個區塊獎勵減半,這也可能使比特幣的價格進一步攀升至S2F曲線。

因此,在當前的牛市周期中,比特幣可能仍會看到價格的重大調整。但是,只要比特幣保持在其短期偏差范圍內,使用S2F估值就仍將有效。

圖片來源:Medium–PlanB

作者SaraZhang

本文來自比推Bitpush.News,轉載需注明出處。

原文標題:《2021年比特幣投資研究報告》傳統貨幣的根本問題是為了使其能夠運作所必須的全部信任,中央銀行必須能夠被信任不會使貨幣貶值,但法定貨幣的歷史充滿了對此信任的破壞.

1900/1/1 0:00:00加密貨幣市場自開年以來就非常的火熱。單說比特幣,過去一個月內相關話題就登上微博熱搜榜十余次,可謂是越來越多人注意到了其存在。也順帶讓更多人了解到了加密貨幣這一個算是新鮮的新興事物.

1900/1/1 0:00:00來源:獨角獸財經 起勢于2020年下半場,NFT一度被認為是接力DeFi的下一個行業引爆點。 起勢于2020年下半場,NFT一度被認為是接力DeFi的下一個行業引爆點.

1900/1/1 0:00:002019年限量發售的襪子,在今年一度被炒到1雙16萬美元,穿著它的人被評價為「低調炫富」。事實上,這是Uniswap團隊于2019年5月9日發起的一個實驗UNISOCKS,500雙限量發售的襪子.

1900/1/1 0:00:00本文首發FT中文網 自去年三月中旬美聯儲開啟無限制放水的美元政策,到今年二月底剛剛通過的1.9萬億美元的白宮財政紓困預算案,據估算約有60%多過剩美元洪水般地溢出美堤壩.

1900/1/1 0:00:00南寧不少人通過廣西沖發發信息科技有限公司投資購買“比特幣”,該公司承諾每天返利2%。然而,投資者僅僅獲得起初幾天的返利收益,之后該公司就不再返利,隨后關門,法定代表人不接電話,公司推薦使用的Ap.

1900/1/1 0:00:00