BTC/HKD-1.18%

BTC/HKD-1.18% ETH/HKD-7.1%

ETH/HKD-7.1% LTC/HKD-3.8%

LTC/HKD-3.8% ADA/HKD-5.1%

ADA/HKD-5.1% SOL/HKD-5.52%

SOL/HKD-5.52% XRP/HKD-2.85%

XRP/HKD-2.85%原文標題:《「單邊流動性」與「無常損失保險」,Bancor如何解決AMM的最大痛點》撰文:Jeff來源:Abmedia

在過去,無論是傳統金融還是加密貨幣市場,都采用掛單簿機制匹配買賣方交易,直到自動化做市商交易模型橫空出世,為去中心化金融領域的用戶帶來新穎的交易機制。自動化做市商模型能降低DEX對區塊鏈性能的依賴程度,在流動性充足的情況下,也能有更低的交易滑點,最重要的是,代幣持有人還可以透過向自動化做市商協議的資金池提供流動性收取交易手續費,將現貨資產轉換為生財工具。

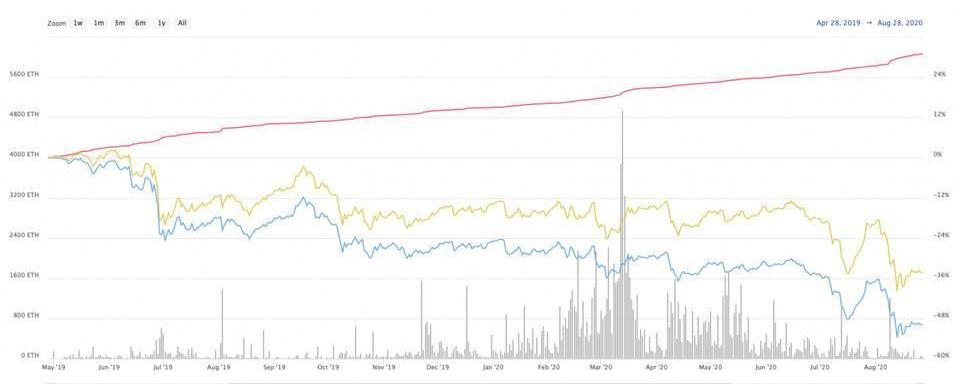

但是,自動化做市商卻有一個天生的缺陷,那就是流動性提供者,必須承擔「無常損失」,以Chainlink代幣為例,在2019年4月至2020年8月這段期間,LINK代幣價格上漲了3,700%以上,這導致LINK/ETH資金池的流動性提供者的資產價值與單純持有相比損失超過60%。

資料來源:zumzoom

Camelot:測試版v3 AMM發現問題將重新部署,用戶資金尚無風險:6月5日消息,Arbitrum 生態 DEX Camelot 官方表示,在過去兩個月中一直處于測試階段的 Camelot v3 AMM 發現一個潛在問題,已經得到緩解,用戶資金目前沒有風險,但作為額外的安全措施,我們要求我們的社區用戶移除在 v3 的頭寸。我們決定棄用當前 v3 AMM 合約,并將很快將新版本與 v3 farms 一起重新部署。其他合約與 v2 AMM 未受影響。[2023/6/5 21:16:20]

由于無常損失對長期的流動性提供者會產生重大影響,因此,許多開發團隊都致力于開發這方面的解決方案,但在這么多AMM項目中,唯一能夠有效解決無常損失且易用性佳的平臺,或許只有經過V2.1的版本更新過后的Bancor了。而本文要探討的即是Bancor究竟如何解決「無常損失」這個AMM痛點。

Bancor介紹與當前表現

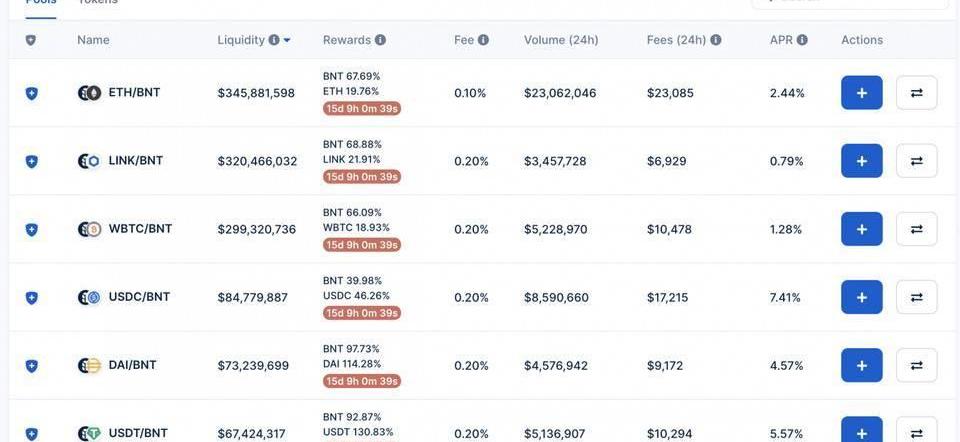

Bancor是市場上相當古老的AMM項目,同時也是自動做市商模型的先驅。與Uniswap或SushiSwap等不同,在Bancor上所有的資金池都必須以BNT對價資產,例如WBTC/BNT、ETH/BNT、USDT/BNT,這意味著BNT是所有TKN之間的連接或路徑,例如:TKNA->BNT->TKNB。由于流動性提供者缺乏購買與持有BNT的誘因,導致Bancor過去難以與Uniswap或Kyber等能夠自由選擇對價幣種的平臺抗衡。

數據:Sudoswap AMM總費用收入突破25萬美元:金色財經報道,據Dune Analytics數據顯示,Sudoswap AMM總費用收入已經突破25萬美元,本文撰寫時為254,860美元,總交易額達到51,388,533美元。此外,Sudoswap上已創立了31,828個AMM流動性池,其中NFT交易總量已接近20萬枚,截至目前為196,052枚。[2022/9/25 7:19:36]

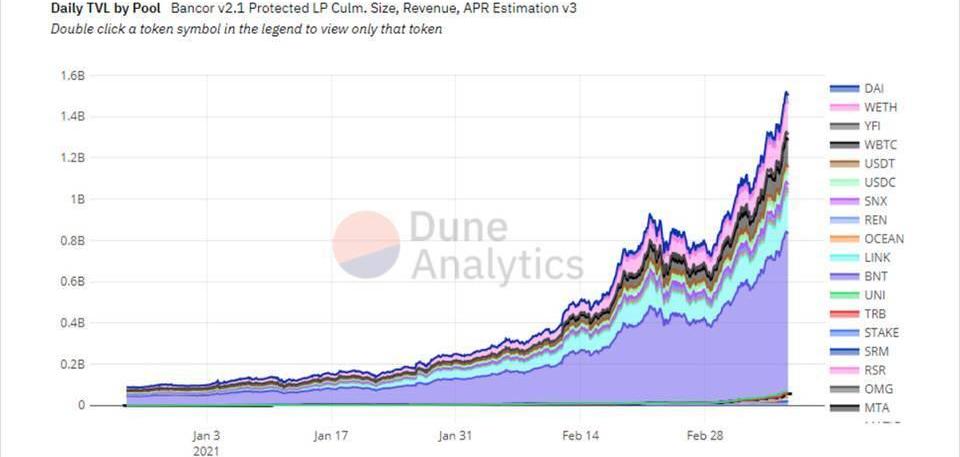

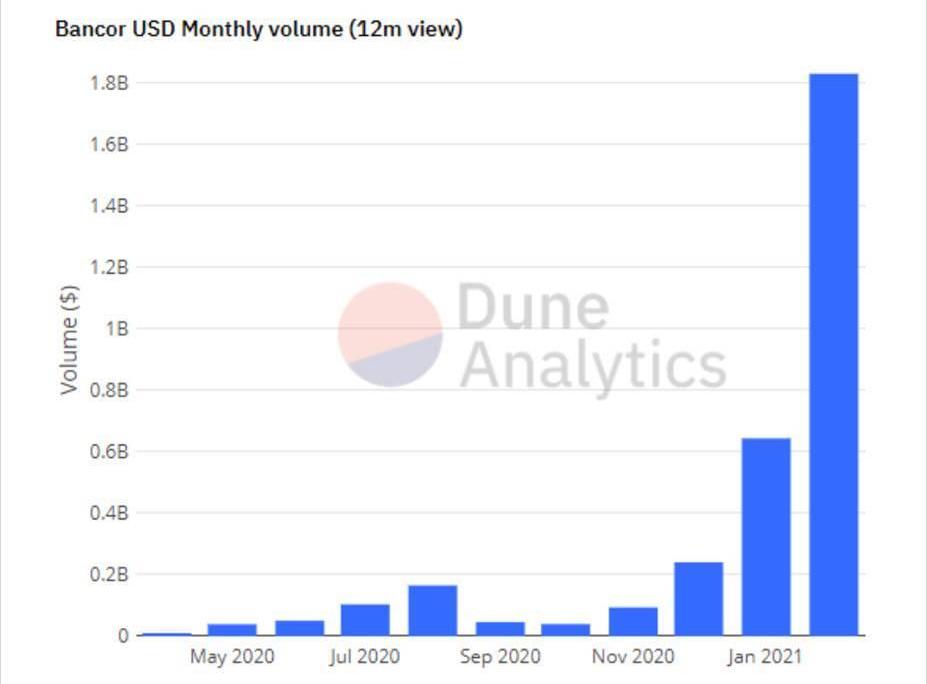

但正因為Bancor從過去到現在一直堅持這樣的模型設計,才能讓他在最近的V2.1改版中,解決其他平臺無法解決的「無常損失」問題。從下圖的平臺鎖定資產與交易量數據中可以看到,2021年2月Bancor出現大幅度的成長,V2.1的改版在這當中是最主要的原因。

Bancor鎖定資產顯著增加:

資料來源:DuneAnalytics

Bancor月交易量顯著增加:

Evmos鏈上AMM項目Diffusion Finance將向4類用戶發放空投:2月17日消息,Evmos 鏈上AMM項目Diffusion Finance宣布將對Uniswap社區、OSMO質押者、Evmos社區和早期采用者發放空投。其中,Uniswap社區包括UNI代幣持有者和與Uniswap合約交互消耗大量Gas費用的地址,快照已于2021年12月31日完成;

OSMO質押者指使用Frens或Binary驗證器質押OSMO的地址,從今日至Evmos發布期間將持續拍攝快照;Evmos社區中質押者和流動性提供者將獲得空投,主網和代幣啟動后將持續拍攝快照;Diffusion 上的早期LP(特定池)以及早期用戶將獲得空投,快照將在主網上線后持續拍攝。[2022/2/17 9:58:31]

資料來源:DuneAnalytics

V2.1的版本更新

對流動性提拱者而言V2.1的版本更新帶來的主要改變包括:「支援單邊流動性提供」以及「無常損失保險」。

ATTA開啟DreamMaker元宇宙:12月10日消息,近日,ATTA宣布完成200萬美金的天使輪融資,正式開啟ATTA DreamMaker Metaverse (夢工廠元宇宙)進程。ATTA DreamMaker致力于打造一個開放的、人人都可以參與的影視娛樂創作元宇宙,核心是一個面向玩家和創作者的Game+Social生態系統。在夢工廠元宇宙中,不僅創作者可以從他們的創造中獲利,玩家也可以通過游戲、社交等方式來玩賺。眾多知名機構和個人參與了本輪融資,其中包括(不分先后):Zonff Partners,SHIMA Capital,Hash Global,Altonomy Ventures,Winkrypto,Youbi Capital,LD Capital,Oasis Capital, Weblock等,杰出的個人投資者分別來自MASK、 HECO等明星項目的管理團隊以及曜為資本CEO Eric Zhang。[2021/12/10 7:30:51]

路印COO Jay:路印將AMM交易模式帶到了zkRollup二層:據官方消息,幣贏CoinW《共識52》第十一期《ETH2.0的擴容之路——Layer2能否突破DeFi的局限?》主題AMA中,路印COO Jay講到:DeFI其實就在把現實金融世界里面的各種場景在區塊鏈世界里面再造出來,比如?Compound 就對應傳統銀行借貸,MakerDAO 有點像央行鑄幣,各種?DEX 實現的是交易需求。一個很明顯的趨勢就是DeFI項目都在往二層遷移,就是因為以太坊主網實在太擁堵了,而路印協議絕對是二層解決方案中的派頭兵,Loopring 是世界上首個基于?zkRollup 的DEX,也是世界上首個基于zkRollup 的AMM, 并且已在以太坊主網上平穩運行快1年左右的時間了。

路印再次創造了歷史,將AMM這種交易模式帶到了zkRollup二層。路印的新技術甚至可以把一個訂單拆解到AMM和訂單本做局部成交,用以尋找到最有的成交價。這將有可能改變交易所的競爭格局, 我們期待AMM和掛單交易的結合能給用戶嶄新的體驗。[2020/12/3 23:01:03]

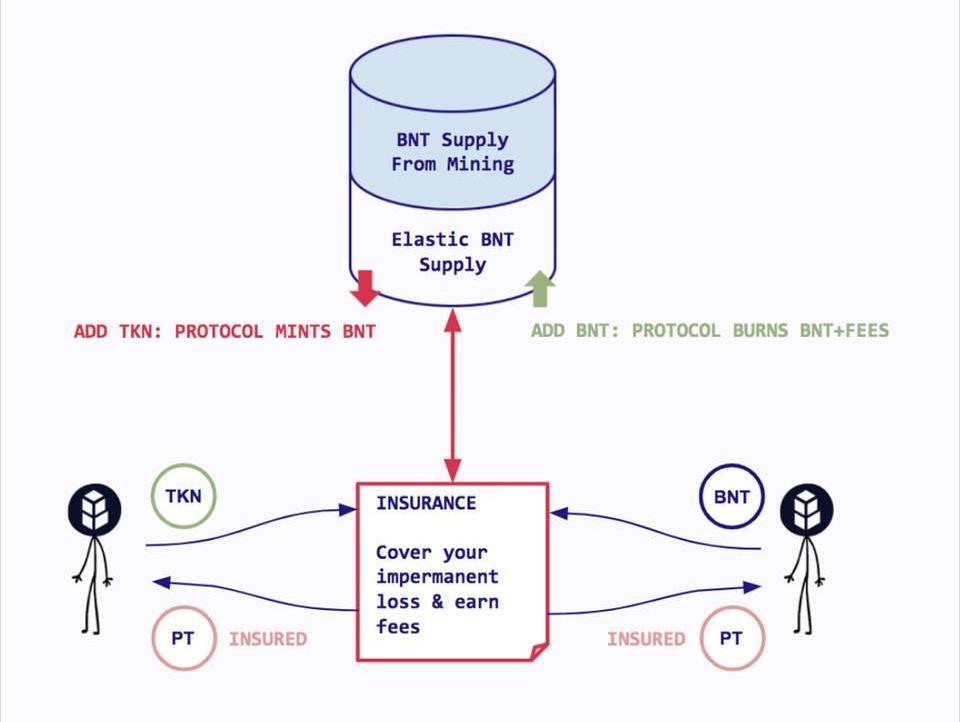

資料來源:Bancor

單邊流動性提供

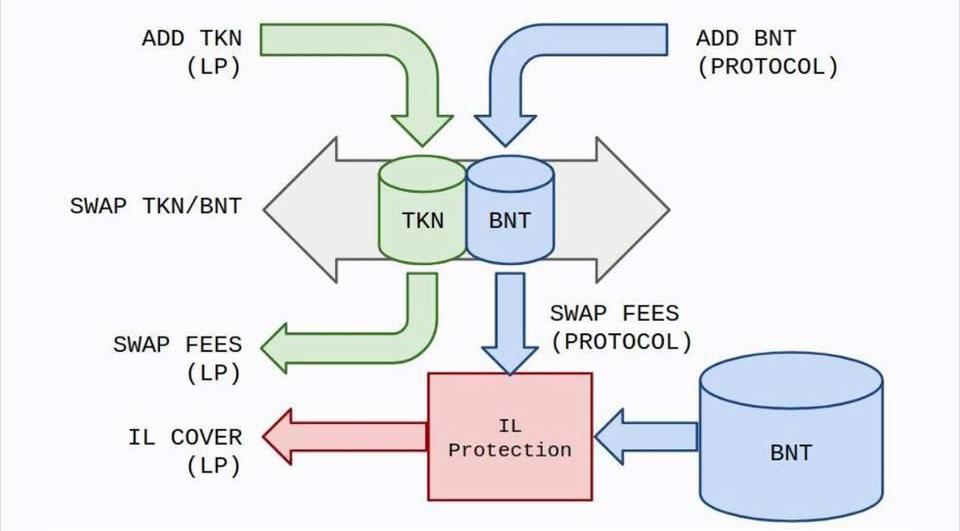

過去由于在Bancor上提供流動性需要同時持有相應價值的BNT,這導致許多流動性提供者避而遠之,因此,在V2.1的版本更新中,開發團隊透過彈性供給模型,實現了「單邊流動性提供」功能,流動性提供者可以選擇僅提供TKN或BNT單一幣種的流動性,不需要一次準備兩種資產,這是其他平臺無法實現的。

所謂的彈性供給模型是指,當流動性提供者在TKN/BNT資金池中注入TKN的流動性時,協議就會自動增發BNT,補足本應由流動性提供者提供的BNT,這些新鑄造的BNT會被保留在資金池中,并在流動性提供者撤出TKN代幣的流動性時被燒毀。

另一方面,Bancor除了能提供TKN的流動性以外,BNT持有人也可以選擇質押BNT提供流動性,當資金池有外部BNT流入時,會取代協議鑄造的BNT位置,與TKN組成交易對,而協議鑄造的BNT也將因為被取代而銷毀。

彈性供給模型實現「單邊流動性提供」功能的同時,增發的代幣由協議控制且僅能作為資金池中的流動性。此外,彈性供給模型存在增發上限(hardcap),且數值由分散式治理組織決定。另一方面,彈性供給模型也可以視為協議與流動性提供者的共同投資,因為提供流動性可以獲得交易手續費收益,而協議獲得的手續費收益都會被用于銷毀BNT,因此,燃燒的BNT數量將大于鑄造的原始BNT數量,進而增加BNT的稀缺性。

無常損失保險

彈性供給模型同時也是Bancor解決無常損失痛點的核心基礎。「無常損失保險」使得在Bancor上提供TKN流動性時除了能夠享有「交易費收益」以外,協議還能彌補用戶遇到的任何無常損失,但必須滿足以下條件才能100%獲得無常損失的保險理賠。

只有白名單池的TKN才能享有無常損失保險,可在Bancor網站直接查看,有藍色盾牌的資金池都能享有無常損失的保障。

資料來源:Bancor

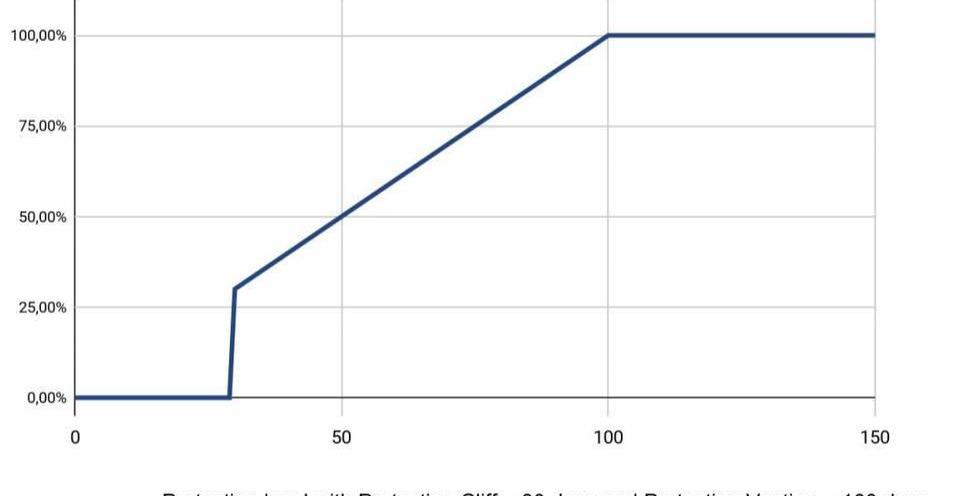

提供流動性達30天~100天。提供流動性未滿30天無法享有無常損失理賠,第30天可承保30%的損失之后每過一天加1%,到第100天以后,即可享有100%的全額理賠。換句話說,只有長期流動性提供者才能享有無常損失的理賠。

資料來源:Bancor

滿足上述條件,流動性提供者即可在撤出流動性時同時獲得Bancor的無常損失保險。而保險的費用則來自協議共同投資的手續費收益,但如果收益不足以100%償還流動性提供者的無常損失,協議就會增發BNT作為理賠金,這意味著,保險的成本將由所有BNT持有人共同攤薄。

資料來源:Bancor

通貨膨脹問題

想必大多數人看完Bancor的解決方案后會發現,無論是「彈性供給模型」還是「無常損失保險」都是透過增發代幣作為解決方案,這是否會造成通貨膨脹進而稀釋代幣價值呢。

彈性供給模型方面,增發的代幣由協議直接管理,且僅作為資金池的流動性不會流入外部市場,更不會對代幣造成價值稀釋的問題。再者,協議增發代幣作為共同投資資金,能夠增加協議收入,進而銷毀更多代幣,反而有利于整體代幣經濟的正向循環。

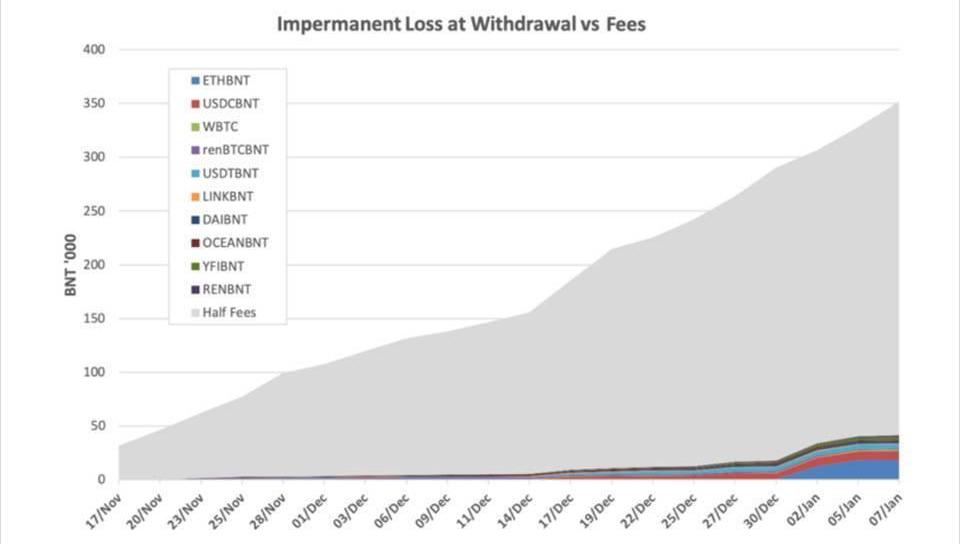

無常損失保險方面,增發BNT作為無常損失的賠償金這種做法看似不利于BNT的價格增長,但事實上,到目前為止這筆費用都已被協議投資的BNT的交易費收益完全攤薄。根據Deribit的分析表明,由于白名單池的設計與長期流動性提供者的限制,Bancor協議每賺取1美元的交易費收益,無常損失在賠償金的花費僅需約0.07美元,這意味著當前的協議設計能夠有效的為生態系統提供自給自足的經濟循環。

資料來源:Deribit

從各項數據來看,協議到目前為止并未走向通貨膨脹的趨勢,BNT代幣的價格也反而因為平臺鎖倉資產、交易量與質押收益的提升而不斷上漲。

潛在缺陷

由于「單邊流動性提供」以及「無常損失保險」是只有社群批準的白名單池才能享有的兩大功能,再加上白名單池的批準流程繁瑣,因此,新項目或非白名單池內的代幣持有人想在Bancor建池就必須準備BNT且必須承擔無常損失,這是開發團隊為了協議安全而設計的限制,但同時也是Bancor與Uniswap、Sushiswap競爭的最大弱勢。

未來規劃

事實上,除了今天分享的兩個主要功能以外,Bancor還具備了挖礦收益自動復投與BancorVortex等功能,為BNT代幣創造了充足的代幣賦能與持有動機。此外,面對市場的強烈競爭,Bancor開發團隊也計劃在未來推出更多不同的新產品,包括:OriginPools、ShadowTokenstablecoinpools、第二層擴容方案、跨鏈交易等,這種永不停歇的創新,或許正是Bancor被稱為DEX黑馬的主要原因。

來源鏈接:www.abmedia.io

Tags:ANCBNTBANBancorCOOKIE FINANCEbnt幣可以無限增發嗎Nebeus Crypto BankBancor Governance Token

25日一早,起床的亞洲投資者們可能心都是涼的,瀑布洗臉。24日,特斯拉宣布支持消費者以比特幣直接購買特斯拉電動汽車,馬斯克連發三條推特“喊單”比特幣.

1900/1/1 0:00:00原文標題:散戶追隨機構堅定追多,唯大戶提前逆市唱空?|?CFTC?COT?比特幣持倉周報3月20日,CFTC公布了最新一期CME比特幣期貨周報.

1900/1/1 0:00:00受美股暴跌拖累,加密貨幣市場今日遭遇了3月份以來最大跌幅,比特幣市值再回1萬億美元下方。很多人開始問,牛市結束了嗎? 答案或許是否定的,至少從機構投資者對加密貨幣市場的興趣而言,牛市還在,這一點.

1900/1/1 0:00:00不久前,DEX行業龍頭Uniswap市值排名已躋身第八,市值數量達168億美金,折合人民幣超過1100億.

1900/1/1 0:00:001.?前言 本文是這系列文章的第十篇文章,第一篇文章介紹了IMF報告里的四個場景,第二篇文章分析了這些場景,第三篇文章則針對報告中的第四個場景及引起的宏觀金融后果展開討論.

1900/1/1 0:00:001.金色觀察丨DeFi收益耕作風險知多少?如今,DeFi收益耕作依然非常受歡迎,那么作為“加密貨幣農民”的你知道身上承擔的風險有多少嗎?今天就讓我們來詳細地探討一下.

1900/1/1 0:00:00