BTC/HKD+1.02%

BTC/HKD+1.02% ETH/HKD+1.23%

ETH/HKD+1.23% LTC/HKD-0.54%

LTC/HKD-0.54% ADA/HKD+0.63%

ADA/HKD+0.63% SOL/HKD+2.56%

SOL/HKD+2.56% XRP/HKD+0.71%

XRP/HKD+0.71%過去一周,比特幣從高點58328美元跌至低點50929美元,與此同時,早期的長期持幣者大大降低了他們的減倉速度,而交易所持續流出的BTC資金表明,新持幣者的累積步伐并未放緩。

本周,我們看到了進入冷存儲的BTC成熟的信號,它們現在已積累了有意義的壽命,其中有很多幣正在被歸類為長期持有幣,這些是新一代HODLer出現的最初標志,他們是在2020年和2021年的市場動態中出現的。

新的HODLer正在累積BTC

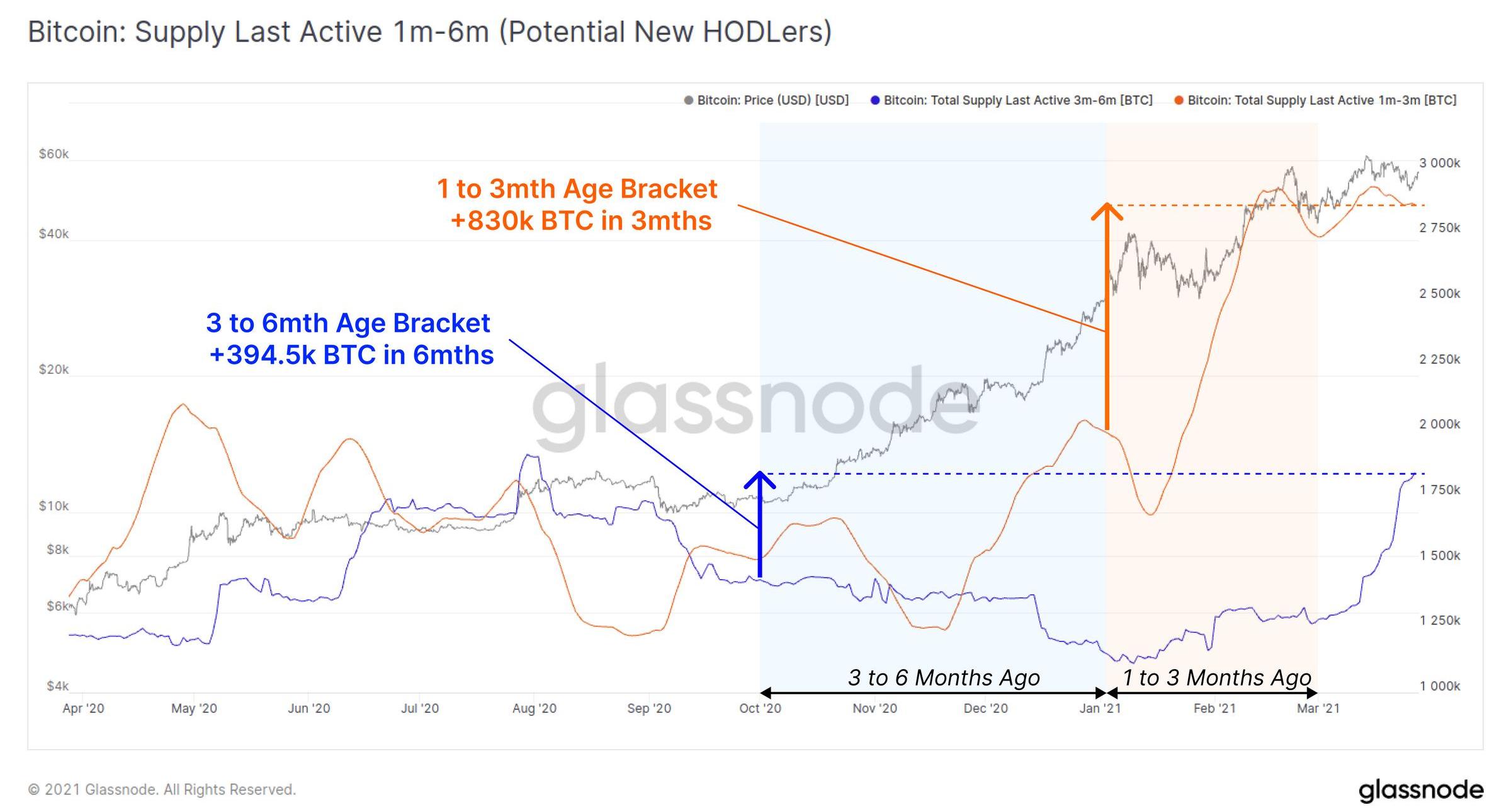

本周,我們看到了幣齡在1個月-6個月之間的BTC數量在持續增長,這意味著在這個牛市中累積的幣已經開始成熟。我們認為,一旦幣齡超過5-6個月,它們就越來越有可能保持休眠狀態,并且一旦幣齡超過155天,我們就會將其所有者重新歸類為長期持幣者。當尋找新HODLer的力量時,查看幣齡在3個月-6個月的幣是非常重要的。

自比特幣市場飛速發展以來的一些價格背景:

6個月前的BTC幣價是10800美元;

3個月前的BTC幣價是26600美元;

1個月前的BTC幣價是47700美元;

分析師:鏈上數據顯示比特幣可能處于熊市后期階段:2月1日消息,一些分析師表示,雖然整體市場情緒還不能被稱為看漲,但最近的價格和鏈上數據表明,比特幣可能處于熊市的后期階段。

分析師指出:“2020年初,在比特幣第三次上漲之前,是熊市宏觀環境中大規模波動的時期。這可能就是我們現在在2023年第一和第二季度所經歷的情況。”

該報告援引Glassnode的數據稱,比特幣的短期持有者(STH)現在正在獲利出售,而長期持有者(LTH)繼續持有大量現貨頭寸——這一舉動“似乎是越來越看漲比特幣”。(CoinDesk)[2023/2/1 11:40:56]

下面的HODLWaves圖表顯示,幣齡在1個月-6個月之間的BTC數量已增長至供應量的9.51%以上,并且三個月前開始出現明顯的加速趨勢。現在,購買價格在10800美元-58800美元的比特幣占到了總供應量的25.43%,并且目前并沒有放緩的跡象

事實上,這些組合HODLwaves的整體形狀與價格圖完全吻合,只是向右移動了1個月。這里傳遞出的信息是,在整個牛市期間,投資者和交易員在繼續買入BTC。

Lookonchain:鏈上數據顯示stETH/ETH脫鉤或與FTX有關:金色財經報道,據Lookonchain監測數據顯示,(0xd5c...8ba0)在UST/LUNA崩潰時從Anchor Protocol中提取了110,286枚stETH(約2.16億美元),并于6月8日轉移到FTX。之后stETH/ETH開始脫鉤。該地址很有可能屬于SBF,但無法證實。此外,Celsius錢包“0xf642”于5月11日從Anchor Protocol中提取224,949枚stETH,并于6月9日將50,000枚stETH(約7380萬美元)轉移到FTX。Amber Group于6月10日和11日從Curve共移除83,380枚stETH,并轉移了74,941枚(約1.1億美元)至FTX。

此前報道,三箭資本創始人Zhu Su發推稱,DCG和FTX合謀攻擊LUNA和stETH。[2023/1/3 22:22:47]

下一張圖顯示了在這兩個幣齡段內的BTC數量,1個月-3個月幣齡的地址增長了83萬BTC,而3個月-6個月幣齡的地址增長了39.45萬BTC。

紐約聯儲完成鏈上數字美元測試:金色財經報道,紐約聯邦儲備銀行的一個辦公室已經完成了對中央銀行數字貨幣進行批發、跨境交易的測試,在不同的區塊鏈上將美元數字美元與實驗性外幣交換。紐約聯儲表示,CBDC可以將外匯交易速度降低至10秒。[2022/11/5 12:18:37]

1個月-6個月的活動供應實時比較表

我們所擁有的最強大的指標之一是非流動供應變化量,它顯示了30天的供應量變化。這可能是由于HODLer在不斷累積造成的,而且重要的是,幣齡會隨著它們的增加而逐漸成熟。

這個圖表關注的是每月變化,因此我們需要將條形圖與前30天的價格范圍進行比較,以了解HODLer強度在哪些時期是增加的。

我們可以對過去6個月的供需平衡做出以下觀察:

在整個牛市中,參與者始終以每月超過13萬BTC的速率累積比特幣。

在BTC幣價從12000美元漲到18000美元這段時間,長期持幣者減持了一些幣

當BTC價格突破上一個周期的峰值時,大量幣成熟了,如方框#3中大量綠色線條所示。

比特幣鏈上數據顯示:礦工認為減半會推升比特幣價格:鏈上數據公司CryptoQuant數據分析師Joe Nemelka最近表示,礦工流入交易所的比特幣有所增加可能預示著即將到來的價格波動。根據Nemelka的說法,礦工流入交易所的比特幣與所有其他流入(其他交易所、錢包等)的比例是顯而易見的。在礦工流入交易所百分比圖里,一些峰值達到6%以上,這表明價格趨勢發生了變化。礦工流入交易所百分比數據集可以讓市場參與者發現礦工賣壓的峰值,而礦工頭寸指數使我們能夠了解他們持有或出售比特幣的趨勢。自一月份以來,礦工一直持有比特幣,可能希望以減半后的價格出售比特幣。CryptoQuant首席戰略官 Mason Jang表示,“ MPI(礦工頭寸指數)突顯出,在歷史上,礦工每日流出的比特幣價值一直處于極高或極低的水平。MPI值大于2表示大多數礦工正在出售比特幣。同樣,如果MPI小于0,則意味著礦工的賣壓較小。”(Cointelegraph)[2020/5/2]

幣的成熟和持有狀態一直持續到今天,本周的變化率達到了19.5萬BTC/月。

IlliquidSupplyChangeLiveChart

OKLink鏈上數據周報:BTC全網算力大幅下降:據oklink.com數據顯示,3月9日至15日,BTC鏈上活躍地址數總計4,021,249,較上周總量增加11.2%。鏈上交易筆數總計2,128,832,較上周下降9.61%。截至3月16日晚間,全網算力約為107.04EH/s,較上周同一時間下降14.3764 EH/s,受行情影響呈大幅下降趨勢。由此可見,部分礦工已選擇關機保本。[2020/3/16]

早期長期持幣者放慢減倉速度

量化新持幣者的累積速度似乎還不足以說明什么,實際上,早期的長期持幣者本周也放慢了減倉速度。

我們所使用的很多鏈上指標來衡量HODLer強度,隨著幣變得成熟,這表明它們更有可能被更堅定的持有者持有,而這些人不會被價格波動震出去。

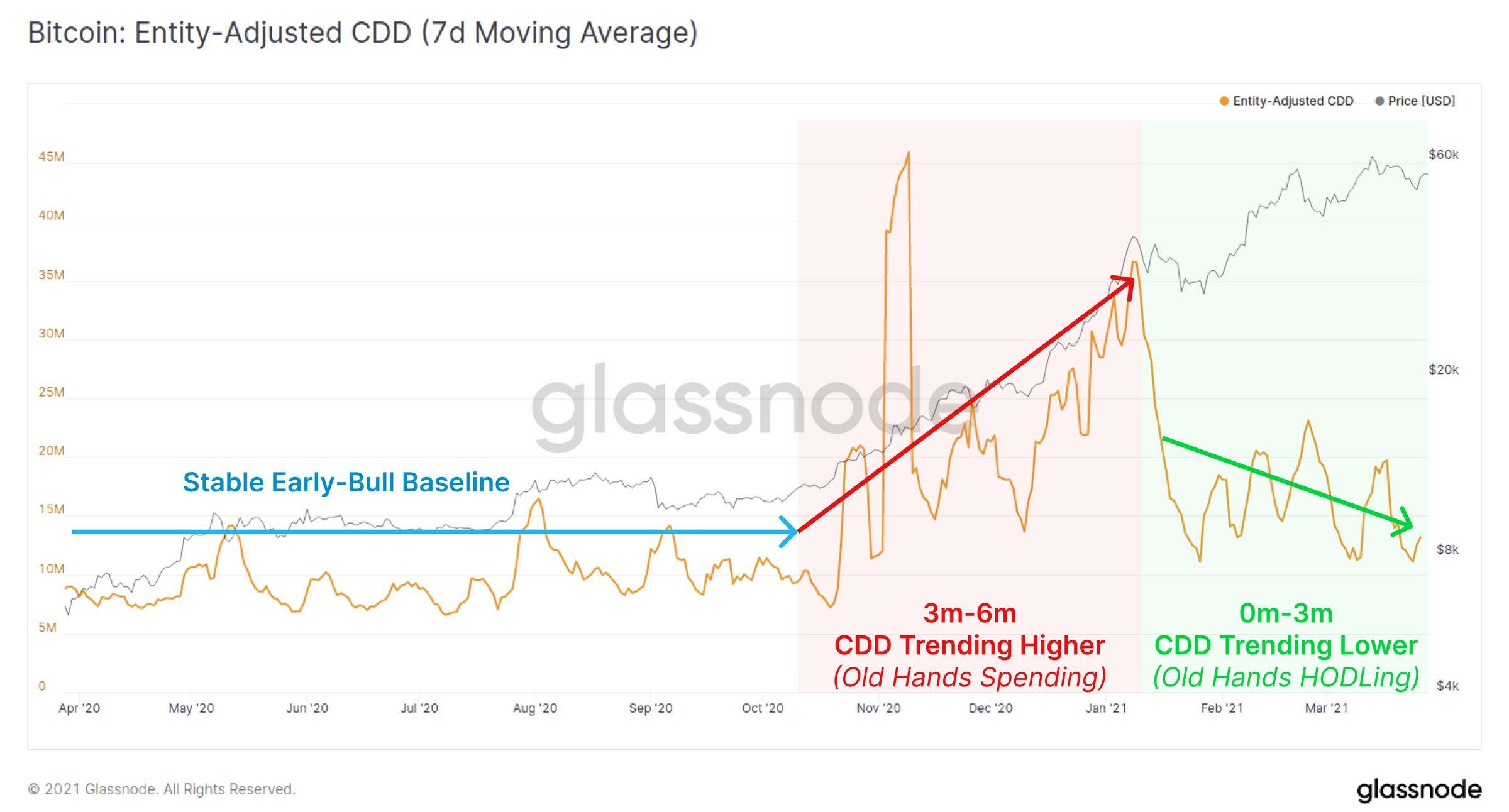

幣天銷毀就是一個很好的衡量指標:

當長期持幣者減持時,趨勢會更高。

當長期持幣者處于持有狀態時,趨勢會降低。

幣天銷毀指標表明,在過去三個月中,早期的長期持幣者大大降低了他們的減倉速度。

特別是在本周,幣天銷毀指標已恢復到類似于2020年初牛市基線的水平,這表明早期持幣者更傾向于選擇持有行為。

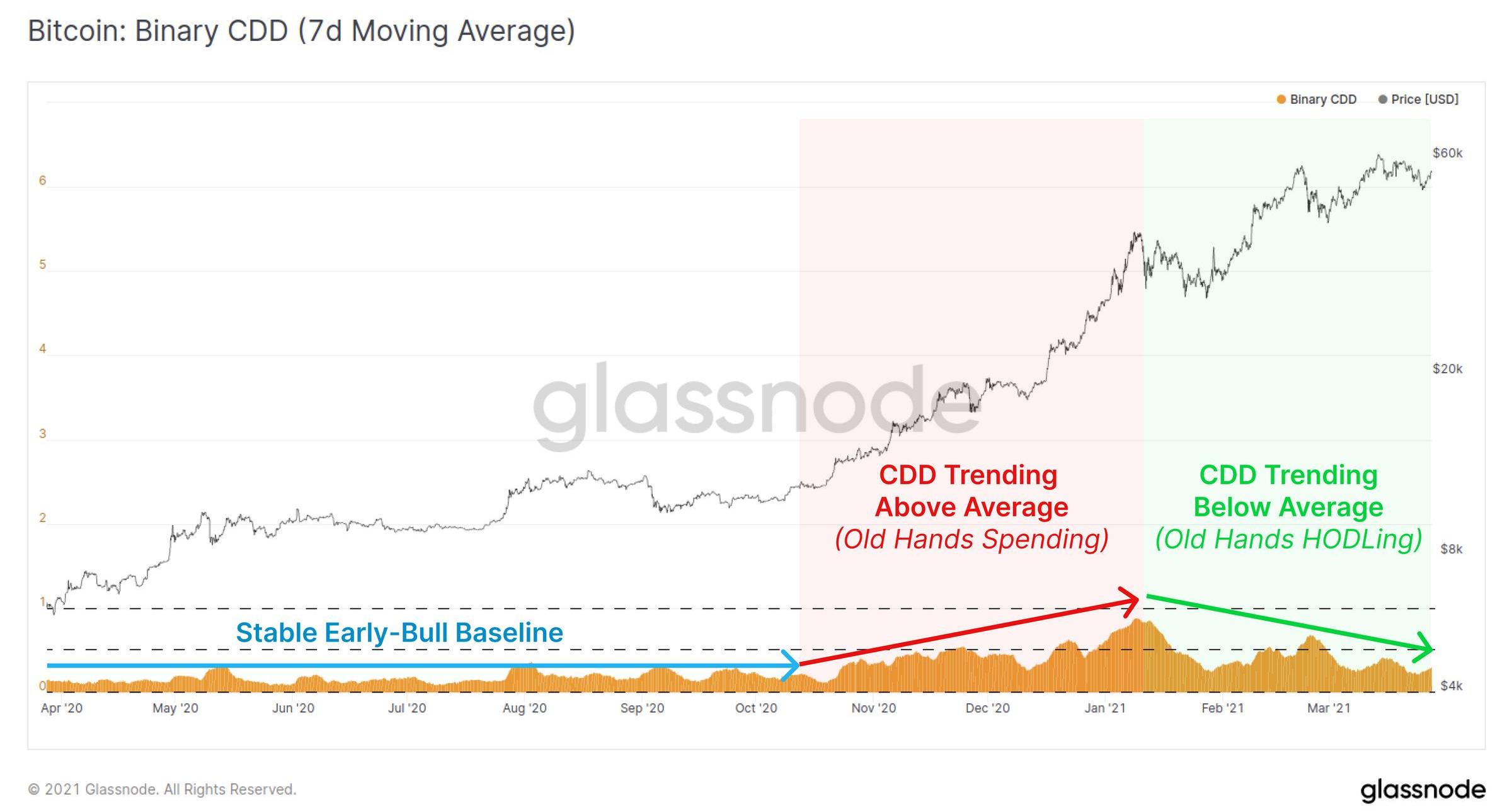

CDDLiveChart

我們還可以在二元CDD度量指標中看到這種行為,這個指標可以衡量幣天銷毀量是大于還是小于長期平均值。在這里,我們應用了7天移動平均線,結果顯示過去三個月的趨勢確實低于平均水平,這表明長期持幣者更愿意持有,并減少了減倉量。

提示:將移動平均線應用于二元CDD有助于發現趨勢并從指標中濾除噪聲。有關詳細信息,請查看Glassnode學院中關于該改進指標的說明。

BinaryCDDLiveChart

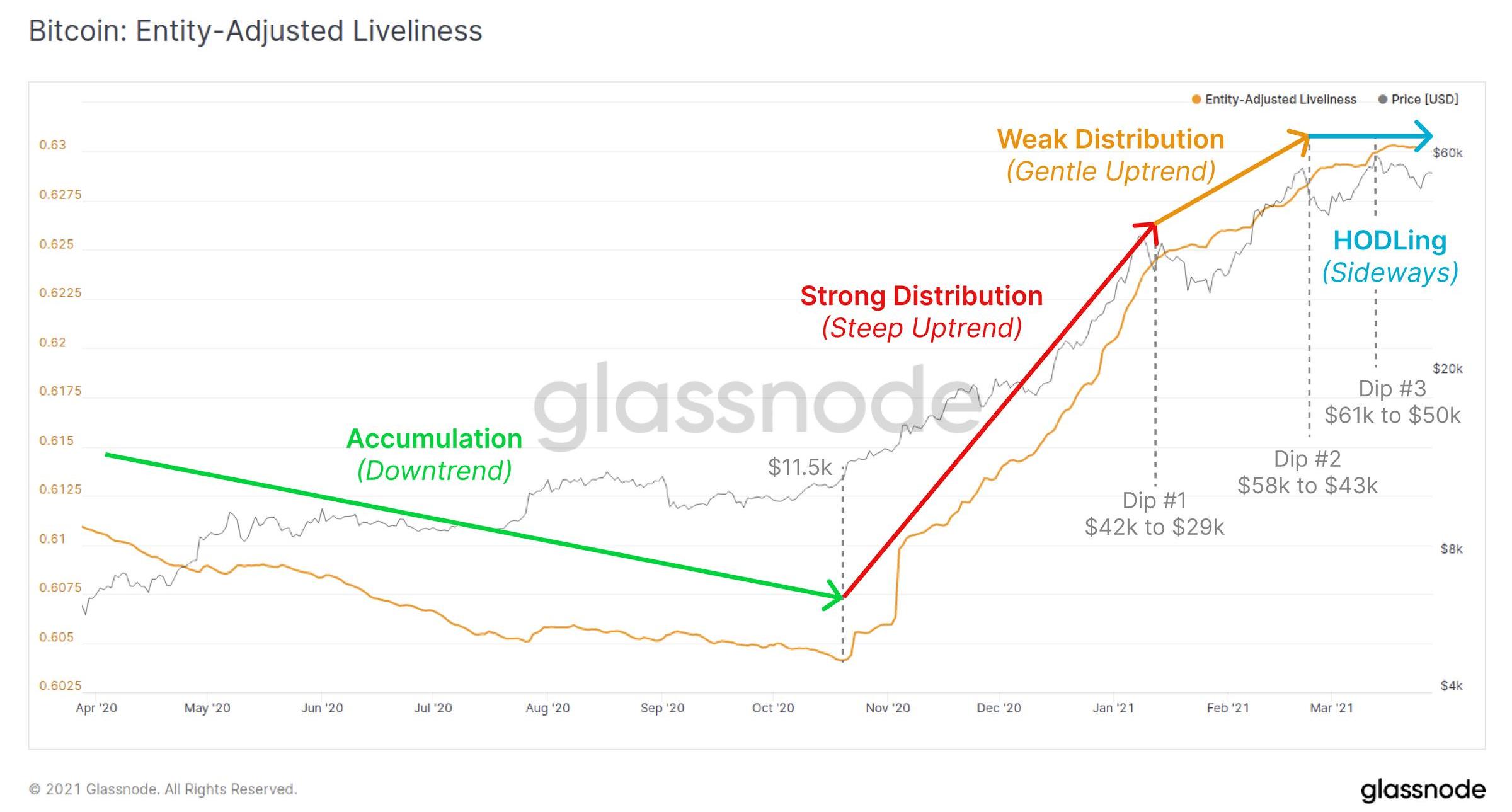

最后,我們再來看一下活躍度指標,這是一個衡量鏈上宏觀活動的指標,它將累積的鏈上活動與協議的累積壽命進行比較。與活躍度有關的最重要觀察是主要的趨勢方向:

下降趨勢:累積的幣天數多于銷毀的幣天數,這意味著持有行為占主導地位。

陡峭上升趨勢:被銷毀的幣天數多于累積的幣天數,這意味著早期的持有者正在減倉,但并不急于退出。

溫和上升趨勢:被銷毀的幣天數多于累積的幣天數,這意味著早期的持有者正在減倉,但并不急于退出。

橫向;累積的幣天數與銷毀的幣天數相當,表明持有的情況在增加,尤其是相當于之前的上升趨勢。

LivelinessLiveChart

自比特幣從42000美元首次經歷大幅回調,并跌至29000美元后,我們發現長期持幣者的減倉速度顯著放緩了,這與強勁的累積信號一起顯示出供需平衡狀態,這不同于我們之前所經歷的任何牛市周期。

如果說供應數據還不夠令人興奮的話,那么讓我們深入探討下交易所的余額情況。

交易所余額深度分析

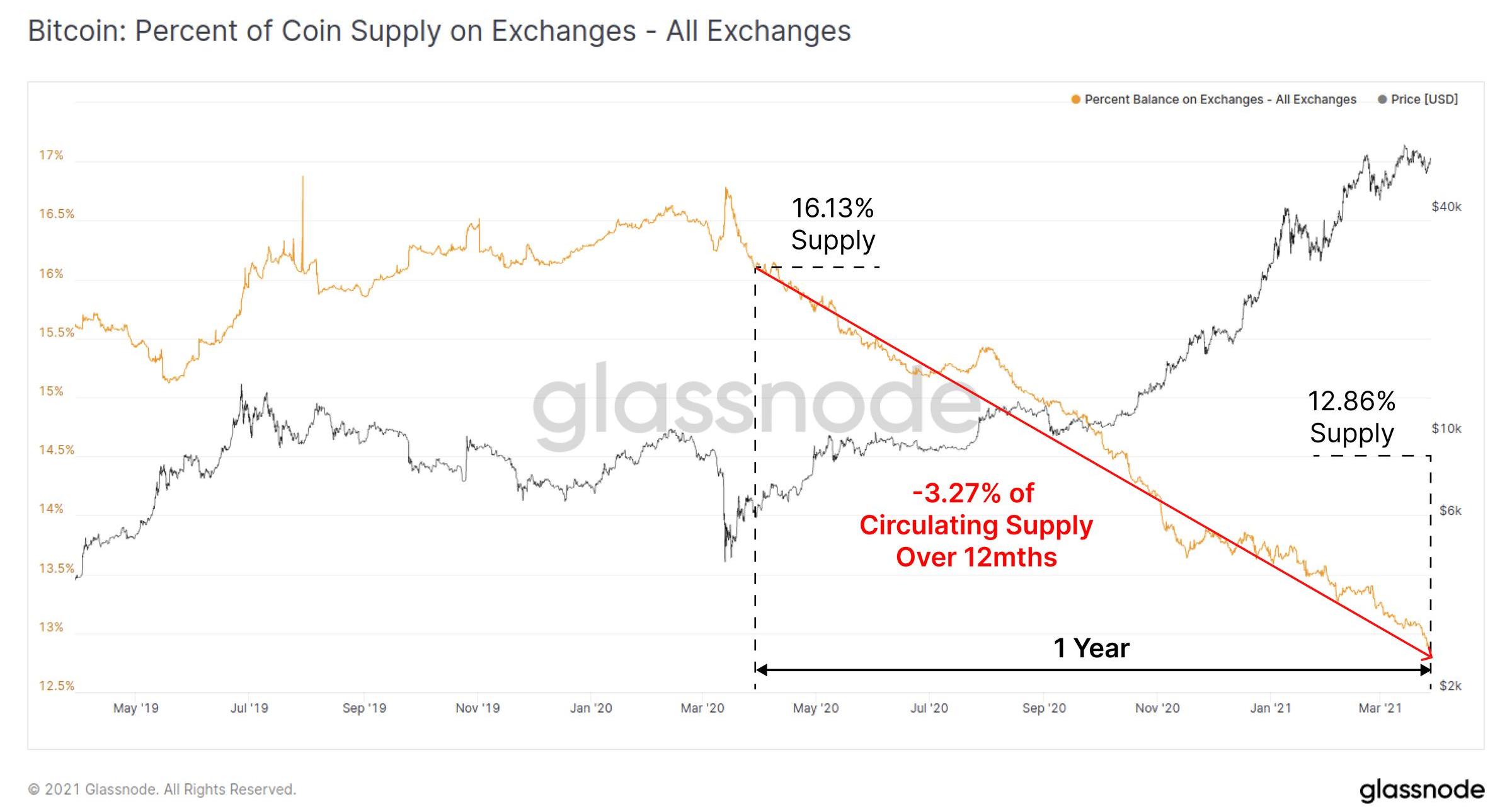

隨著越來越多的幣被累積并轉移至長期冷存儲錢包中,交易所余額一直在呈下降趨勢,這已經不是什么秘密了。僅在過去12個月中,超過3.27%的BTC流通量就從交易所錢包轉移到了第三方錢包中。

其中一些幣是由持幣者自己保管,另一些則是由專業的托管機構代為保管。

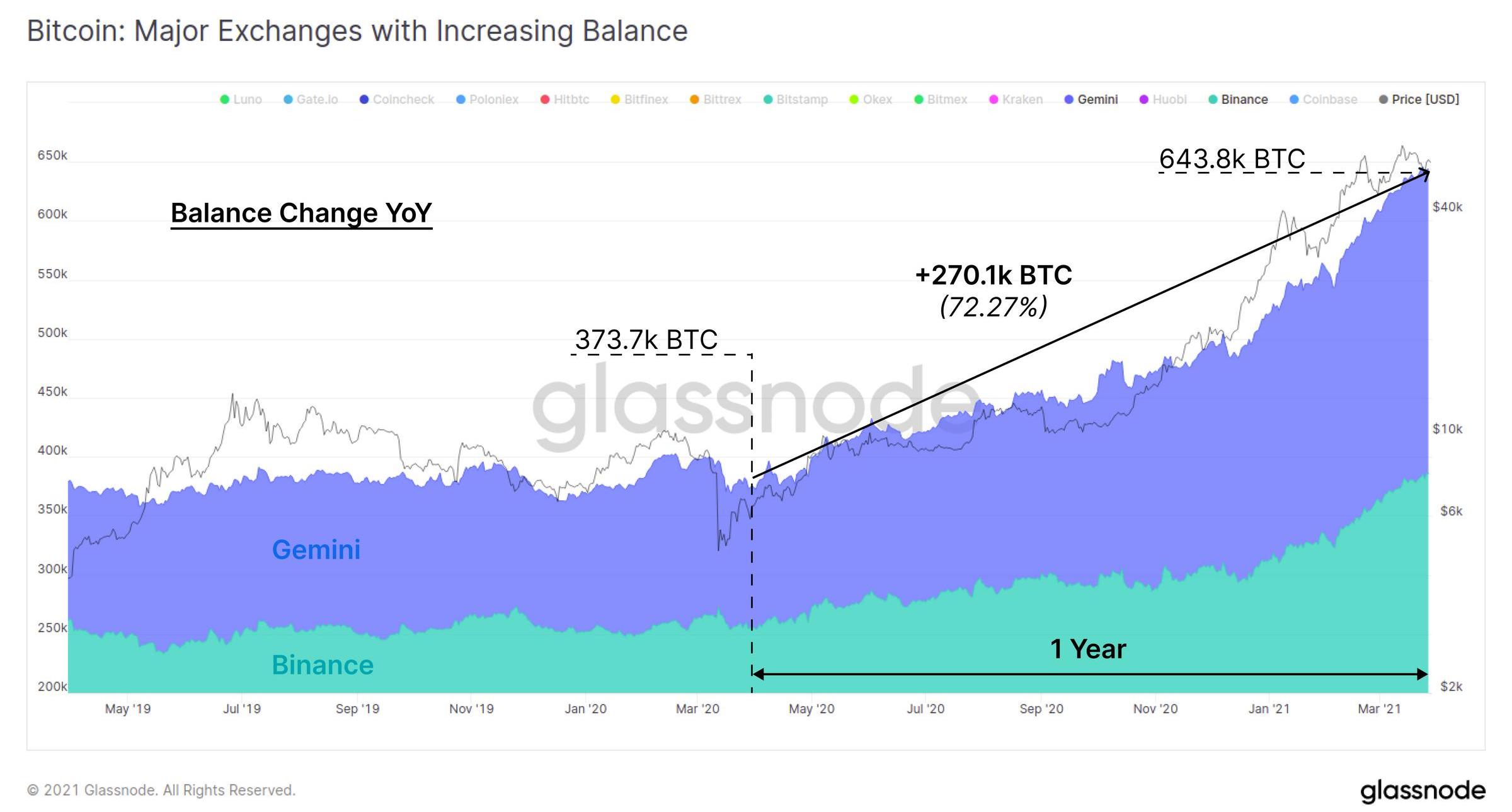

在過去的一年中,只有兩家大交易所的BTC余額是增加的,它們分別是幣安和Gemini,這兩家交易所總計增加了27萬BTC,其中Gemini交易所的資金流入很大一部分與其機構托管解決方案相關,這進一步增加了長期存儲的供應量。

ExchangeBalances(Stacked)LiveChart

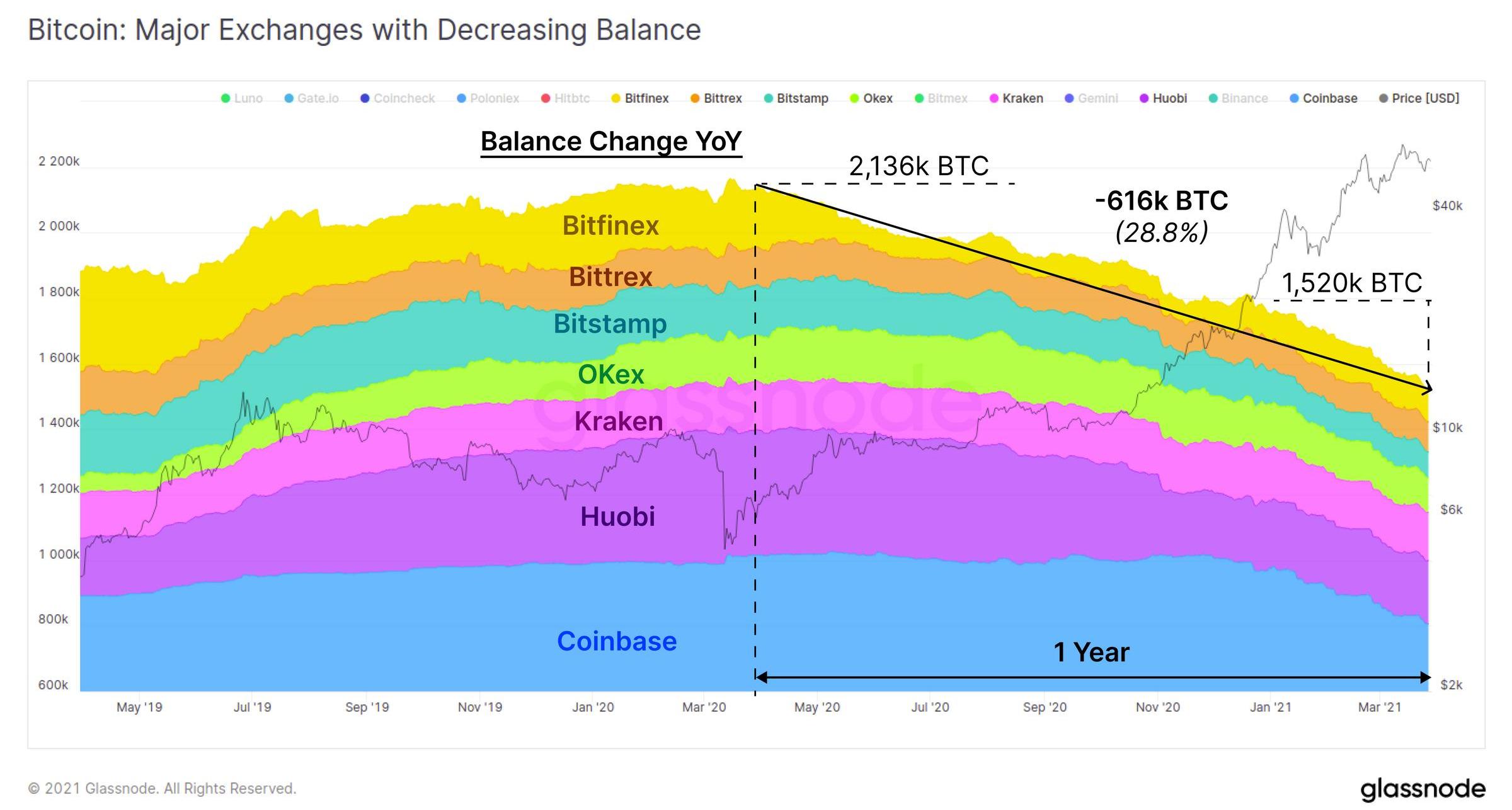

與此同時,在過去的一年中,其余主流交易所的BTC總流出量超過了61.6萬BTC,僅僅Coinbase和Huobi這兩家交易所流出的比特幣量大約為40萬BTC,這完全抵消了流入Gemini和幣安的正向流入量。

ExchangeBalances(Stacked)LiveChart

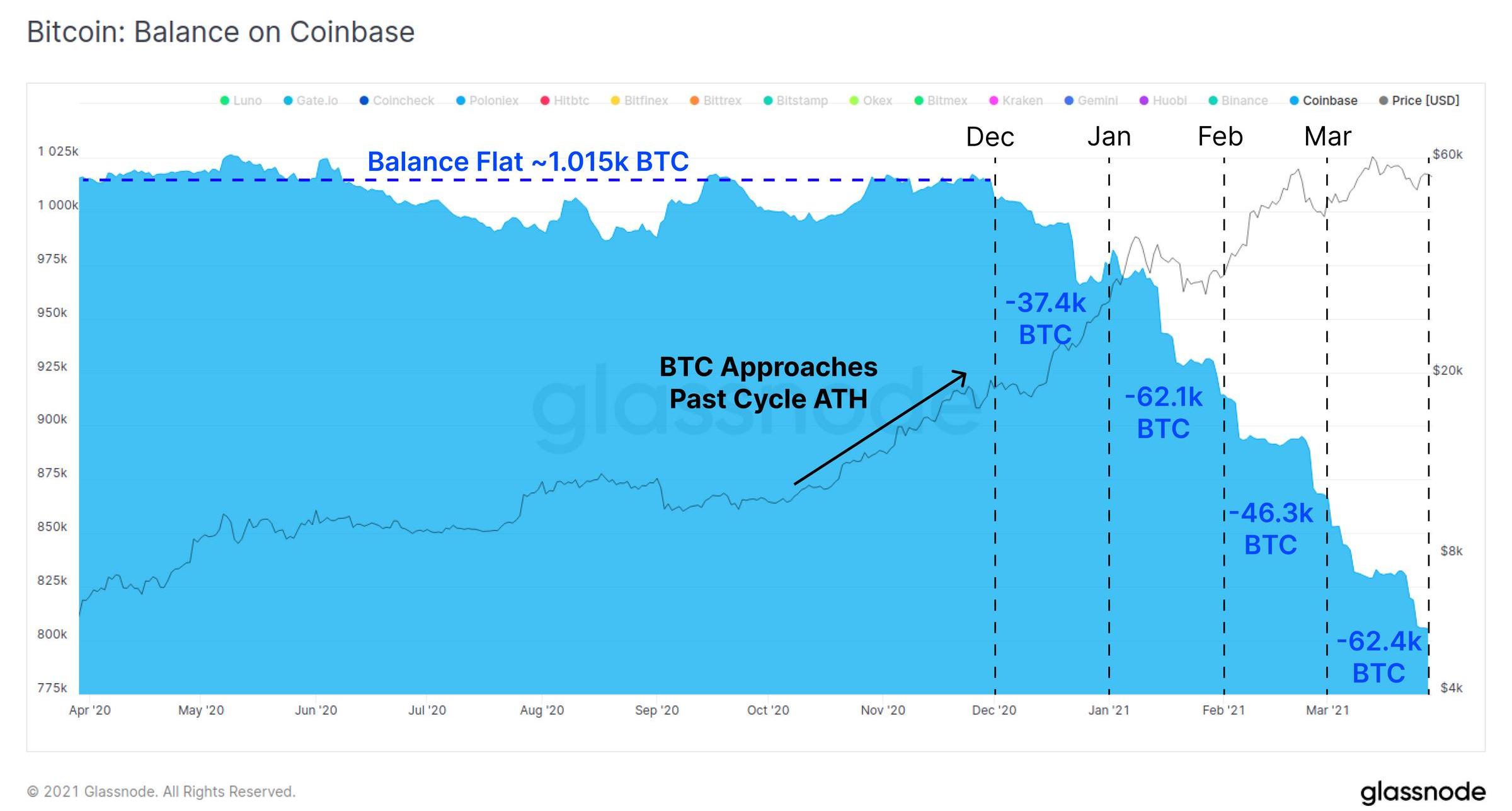

特別有意思的數據是Coinbase平臺的余額,這是美國機構累積比特幣的首選場所。下圖顯示了過去一年Coinbase平臺的BTC余額數據。

我們可以看到,在2020年12月,隨著BTC價格接近上一個周期的20000美元峰值,并且市場信心開始增強,機構累積BTC的速度明顯加快,僅僅12月份Coinbase平臺的BTC余額就減少了37400BTC。

在隨后的幾個月中,鯨魚們開啟了持續的累積模式,這種余額變化的一致性、頻率及大小令人震驚,從鏈上數據可以看到,今年確實是機構在積極累積比特幣的一年。

ExchangeBalances(Stacked)LiveChart

觀察鏈上的供需動態是一個有趣的過程,通過組合幣天壽命,考慮幣齡段和減倉行為以及交易所余額,我們可以為整個網絡中的總體幣流動建立一個模型。

重要的是要記住,監視交易所流入和流出數據是不夠完善的,將所有此類指標視為指示性指標,并在更廣泛的宏觀趨勢和背景下考慮會是關鍵。

從去年市場行情變熱門之后,就有一些幣圈有人脈的人開始轉型做起來項目代投/私募業務,而從今年開始,這種業務也吸引了很多人去參與.

1900/1/1 0:00:00根據其最新的年度財務報告,美國領先的礦業公司RiotBlockchain的算力在2020年增加了460%,資產負債表上持有的比特幣數量增加了一倍以上.

1900/1/1 0:00:00Uniswap通過為主動型做市商和惰性LP開放選擇權,試圖撮合雙方,并強迫他們按照同一套規則參與交易。Uniswap最近推出其備受贊譽的去中心化交易所的第個三版本.

1900/1/1 0:00:00比特幣市場回顧 雖然特斯拉創始人埃隆馬斯克在本周宣布特斯拉美國地區已正式支持比特幣支付,但比特幣市場的反應似乎并不熱烈.

1900/1/1 0:00:00PayPal控股公司將在周二晚些時候宣布允許美國消費者使用他們持有的加密貨幣在其全球數百萬家在線商戶進行支付.

1900/1/1 0:00:00Placeholder是一家投資開放區塊鏈網絡和Web3服務的風險投資公司。這篇文章主要探討的是:支撐一個加密貨幣網絡資本的初始分布是什么樣子的? 在最近Placeholder和USV團隊進行的.

1900/1/1 0:00:00