BTC/HKD+1.83%

BTC/HKD+1.83% ETH/HKD+2.42%

ETH/HKD+2.42% LTC/HKD+3.31%

LTC/HKD+3.31% ADA/HKD-1.03%

ADA/HKD-1.03% SOL/HKD+2.15%

SOL/HKD+2.15% XRP/HKD-0.52%

XRP/HKD-0.52%

作者:

盧軍,胥彤,袁煜明

引言

比特幣近期因價格持續上漲再度成為市場關注焦點,作為金融市場“后起之秀”,比特幣從誕生至今只有12年,市值卻超越了強生、VISA和沃爾瑪等全球知名公司,隨著華爾街投資機構紛紛入場將比特幣納入投資組合,比特幣逐漸成為主流資產類別。比特幣當前發生的現象是經久不衰還是曇花一現?推動比特幣升值的背后因素有哪些?本文從比特幣設計機制、比特幣和宏觀經濟、比特幣市場走勢等維度來探討。

一、比特幣設計機制:工作量證明和供給恒定

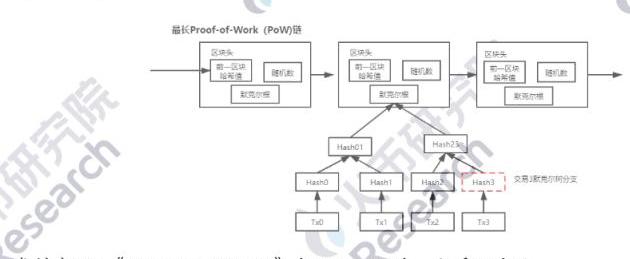

比特幣源于中本聰在2018年發表的白皮書《比特幣:一種點對點的電子現金系統》,白皮書對比特幣設計思想的核心技術架構,日后被人們抽象為區塊鏈技術,比特幣網絡依靠區塊鏈技術完整運行十幾年而未發生一起網絡攻擊事件,成為區塊鏈技術落地的第一個案例。比特幣作為一種加密資產,關于它的發行、流通和交易等都完整地記錄在如圖1所示的區塊鏈上。

SEC主席:如果加密代幣具有真正的價值,SEC隨時準備與加密行業合作以實現合規性:6月6日消息,美國 SEC 主席 Gary Gensler 接受 CNBC 采訪時表示,如果加密代幣具有真正的價值,那么 SEC 合規性將建立信任。SEC 隨時準備與加密行業合作以實現合規性。[2023/6/6 21:19:47]

比特幣系統的精妙之處是它的工作量證明機制,通過靠每個節點的算力PK來競爭出塊的權利,并打包生成新的區塊,獲得出塊權利的節點將能獲得系統的BTC獎勵,這個過程我們通常叫做“挖礦”。挖礦獲得的獎勵其實就是比特幣的發行機制。該挖礦獎勵大約每4年減半一次,現在已經歷了3次減半,從當初的50個比特幣降低到了6.25個比特幣。如上圖1展示的那樣,具體來說,比特幣PoW的過程是計算機通過暴力計算得到每個區塊頭的隨機數,再將一組交易打包,并根據上一個區塊的哈希值去生成新區塊,通過這樣的方式組成一個個區塊相連的區塊鏈。

PoW機制是保障比特幣網絡安全運行的核心基礎,所以通過比特幣區塊鏈去完成交易轉賬離不開運行PoW機制算法的節點,比特幣世界稱這些節點為「礦工」。比特幣區塊鏈在獎勵礦工同時完成新的比特幣發行,因為每個礦工需要付出算力資源完成計算任務才有機會贏得獎勵,網絡大部分誠實節點都積極通過「挖礦」出塊來維護比特幣區塊鏈,截止到2021年1月26日,比特幣日平均算力達到160EH/s以上,相比2017年增長了50多倍。

中證協就“基于區塊鏈和隱私保護技術的行業風險數據共享平臺”項目方案公開征求意見:11月19日,中國證券業協會(以下簡稱中證協)就“基于區塊鏈和隱私保護技術的行業風險數據共享平臺”項目方案公開征求意見。

據悉,為推動證券期貨行業金融科技穩妥發展,促進資本市場數字化轉型,完善資本市場金融科技監管機制,2021年3月,中國證監會在北京地區率先啟動資本市場金融科技創新試點工作。

目前,中證協牽頭申報的“基于區塊鏈和隱私保護技術的行業風險數據共享平臺”項目已通過征集遴選、專家評審、專業評估等工作,擬納入第一批資本市場金融科技創新試點,現就試點項目方案向社會公開征求意見。意見反饋截止時間為2021年11月26日。[2021/11/19 22:04:09]

PoW工作量證明機制是比特幣系統建立的基石,經濟模型卻是比特幣持續運行的源動力,比特幣能進入主流世界,吸引資本涌入,源于其真正分布式的網絡,也源于其經濟模型的吸引力。隨著比特幣價格水漲船高,比特幣挖礦跨越了CPU/GPU挖礦年代成為了資本密集型產業,算力也呈現集中化,衍生出各類ASIC礦機,挖礦效率更高,門檻也變得更高,但算力集中并沒有給網絡帶來毀滅性的攻擊問題,比特幣通過它的難度調整算法和固定在代碼中的經濟規則,驅動著網絡算力的提高,而隨著網絡整體算力的提高,不僅攻破網絡的難度更大,無形的手也在背后驅動參與者不會主動去破壞比特幣網絡。

動態 | 阿聯酋航空公司etihaad與去中心化組織合作利用區塊鏈技術提高旅游行業競爭力:據Coinchoice消息,阿聯酋航空公司etihaad與瑞士去中心化非營利組織Winding Tree合作,利用區塊鏈去中心化技術降低成本,提高在旅游市場競爭力。[2019/8/22]

比特幣發行總量固定為2100萬,每4年獎勵減半,固定10分鐘左右出一個區塊并釋放挖礦獎勵。圖2是比特幣的發行曲線和通脹率,比特幣經歷三次減半目前區塊獎勵已經降至6.25枚,發行通脹率也由80%左右的高通脹水平降至2%以下,進入低通脹時代,目前美聯儲的通脹率目標就定為2%。比特幣供給固定的經濟模型經常引起爭議,比如一種觀點說比特幣是通縮模型,會引發“通縮螺旋”問題,用戶儲存比特幣而避免消費導致商品價格下跌。從圖2數據可以看出,比特幣發行采用的是一種相對通縮模型。

二、比特幣稀缺性評估

比特幣供給總量恒定,目前已經有超過1860萬枚比特幣被挖出。隨著全網算力的變化,比特幣的挖礦難度也在不斷上升,目前比特幣挖礦難度已經達到20.82,創下歷史新高。在量化評估比特幣稀缺性方面,由Medium平臺用戶PlanB發布的存量流量模型(stocktoflow,S2F)提供一定參考價值,通過以下公式計算:

聲音 | Coingeek創始人:交易所和運營平臺勾結對加密行業是一個巨大打擊:4月26日,Coingeek創始人Calvin Ayre,對Bitfinex被曝挪用Tether資金秘密彌補8.5億美元損失事件發推稱,“交易所和小規模運營平臺勾結的丑聞對于加密行業是一個打擊,我們現在需要把這些都清理干凈。等到塵埃落定,將只有BCHSV這一個真正開放的公共平臺留下。比特幣缺乏實用性會變得毫無價值。”[2019/4/26]

比特幣目前減半后獎勵6.25枚,下一次減半獎勵進一步降至3.125枚,在下次減半前每年挖礦產生的新比特幣數量大致為328500,目前比特幣市場總供應量已經達到1860萬,但是比特幣在發展過程很多數量丟失,據數據公司Chainalysis研究預測將近400萬個BTC處于永久丟失狀態。所以計算比特幣存量需要考慮丟失的比特幣數量,這樣大致算出比特幣的S2F值為44,而黃金這一指標大致為60左右,S2F稀缺性數值目前黃金仍然大于比特幣,但比特幣完成下一次減半后稀缺性將超過黃金。

三、比特幣活躍用戶地址數和鏈上交易數量

比特幣網絡目前在全球運行著上萬個節點,節點通過點對點連接方式組成分布式網絡,比特幣的網絡效應在不斷提升,根據圖3鏈上數據分析平臺glassnode數據顯示,截止到2020年12月20日,比特幣活躍地址數達到5671990個,鏈上交易數量超過200萬筆,通過追蹤歷史數據變化,比特幣的價值增長趨勢和這兩項指標正相關,不斷增加的活躍地址和鏈上交易數量代表網絡經濟活躍度,支撐著比特幣的網絡價值。

聲音 | 李國慶:先帶頭進入區塊鏈行業:今日,當當聯合創始人李國慶接受采訪表示,過去的20、30年,互聯網創造了一批資本、爆發戶,但這是他們應得的。這種企業形式在過去是有和理性的,高風險高回報。之后將進入到互聯網中場,需要有新的方式和企業組織形態。李國慶表示,從前年開始研究區塊鏈,但一直不敢進場,直到去年年中覺得可以了,并投資了內容垂直服務crysto。他認為說服傳統企業利用區塊鏈技術和思想非常困難,希望先帶個頭。[2019/2/20]

四、比特幣與其他金融資產表現比較

比特幣階段性表現其他資產屬性,但過去十年整體和其他資產相關性較低。

比特幣一直被看成是“數字黃金”,總量恒定且具有稀缺性,和黃金一樣有抗通脹預期,從比特幣的歷史數據看,它的短期波動也易受全球宏觀政策消息的影響,尤其是全球央行的貨幣政策,比如當全球經濟增長疲軟,央行增加新的法幣供給,往往會刺激比特幣、黃金等資產價格上漲;反之,當預期通脹抬頭,各國央行收緊QE,或者開始加息縮表,比特幣價格一般會回落。

和全球其他大類資產相比,比特幣同時表現出大宗商品和股票兩類資產屬性但整體和傳統資產關聯度不高表現出一定獨立性,如圖4將比特幣和納斯達克指數(1)、特斯拉股票(2)、黃金(4)、美元(5)和原油(6)等資產進行對比,從歷史價格走勢和相關系數看,比特幣階段性地表現出其他資產屬性,例如2020年比特幣和美股走勢比較接近,相關系數不斷提高,最高接近0.8-1之間,雖然比特幣也聯動黃金走勢,但并不持續,黃金和比特幣在2020年Q4出現價格背離,黃金11月份后走弱和美元指數反彈相關,但美元指數對比特幣的影響卻存在滯后性,比特幣Q4繼續聯動科技股,黃金和比特幣在2019年下半年也發生過背離。整體看2020年全球宏觀經濟備受疫情打擊,美聯儲4月推出2.3萬億貸款計劃來刺激經濟,各國央行開始“放水”,全球資產上演“上漲潮”,在低利率、流動性寬松市場環境下,比特幣疊加抗通脹預期,但其價格波動率大于黃金,和股票等風險資產更接近。

從圖4也可以看出比特幣和其他資產的相關性并不高,價格變動也不完全同步,這也是比特幣被主流機構配置的核心原因,此前機構多發布負面看法,稱比特幣為一個高度投機的工具,不會將資產投入其中,但在2020年,機構對比特幣的看法發生了巨大的改變,由于比特幣與傳統類資產的相關度很低,成為機構宏觀資產配置的組成部分,全球的金融支付巨頭也分分布局加密貨幣,提供相關服務,比如JPMorgan將主要的加密貨幣交易所Coinbase和Gemini添加為銀行客戶,新加坡星展銀行宣布計劃推出加密貨幣交易所,Paypal宣布加密貨幣買賣服務,MicroStrategy也在持續加倉比特幣,這些也給比特幣的價格提供了有力的支撐。

有趣而且巧合的現象是比特幣在2017年和2020年發生的兩次大漲都伴隨著美元指數走弱,而且都處在于比特幣兩次減半之后。雖然美元指數走弱不一定就是導致比特幣價格上漲的直接因素,但另外一個時間點2018年之后的原油價格上漲,通脹預期上升,美聯儲加息導致美元走強,而黃金、比特幣和股票資產也同步進入調整,但黃金和比特幣調整提前股票等風險資產反應。

五、總結

比特幣對于金融的主要創新在于開創了一套基于區塊鏈技術的記賬方法,并通過經濟模型激勵讓記賬體系運轉起來。比特幣作為“數字黃金”的共識得到增強,本質是由于其經濟模型建立的稀缺性及抗通脹預期。比特幣短期價格波動會受到宏觀政策經濟層面尤其是央行貨幣政策的影響,但是中長期看,影響比特幣的價值因素還包括比特幣的價值傳遞效用獲得的市場溢價、比特幣網絡活躍地址數和鏈上交易量增長的網絡價值,比特幣不應該被狹隘地定義成數字投機商品。價格方面,比特幣除了聯動黃金這類避險資產,也表現出股票這類風險資產的特征,但近十年整體相關性和傳統資產較低。

免責聲明

1.火幣區塊鏈研究院與本報告中所涉及的項目或其他第三方不存在任何影響報告客觀性、獨立性、公正性的關聯關系。

2.本報告所引用的資料及數據均來自合規渠道,資料及數據的出處皆被火幣區塊鏈研究院認為可靠,且已對其真實性、準確性及完整性進行了必要的核查,但火幣區塊鏈研究院不對其真實性、準確性或完整性做出任何保證。

3.報告的內容僅供參考,報告中的結論和觀點不構成相關數字資產的任何投資建議。火幣區塊鏈研究院不對因使用本報告內容而導致的損失承擔任何責任,除非法律法規有明確規定。讀者不應僅依據本報告作出投資決策,也不應依據本報告喪失獨立判斷的能力。

4.本報告所載資料、意見及推測僅反映研究人員于定稿本報告當日的判斷,未來基于行業變化和數據信息的更新,存在觀點與判斷更新的可能性。

5.本報告版權僅為火幣區塊鏈研究院所有,如需引用本報告內容,請注明出處。如需大幅引用請事先告知,并在允許的范圍內使用。在任何情況下不得對本報告進行任何有悖原意的引用、刪節和修改。

美圖公司又一次出手了。 美圖公司在港交所發布最新公告,該公司繼3月7日和3月17日之后,4月8日根據加密貨幣投資計劃在公開市場交易中進一步購買了175.67798279單位的比特幣,總對價約為1.

1900/1/1 0:00:00來源:券商中國 原題《瘋狂!3個月暴漲6.5倍,"礦工"日賺3億…資金"狂寵"比特幣,暴漲帶富"周邊",還有哪些產業受益?》4月13日晚間,數字貨幣市場全線崛起.

1900/1/1 0:00:00據歐易OKEx的數據顯示,當前BTC/USDT現貨報價為59800美元,24小時跌幅為1.7%.

1900/1/1 0:00:003月,以太坊Layer2生態以及各個生態參與者們都有了重要進展。3月,雖然以太坊?Layer2生態依舊存在不確定性和延期事故,但整體都有著很快的推進和發展,特別是OffchainLabs已上線主.

1900/1/1 0:00:00Coinbase將于4月14日在納斯達克證券交易所直接上市。該公司的估值從200億美元到2300億美元不等,人們對華爾街如何看待該公司有很多猜測.

1900/1/1 0:00:00撰文:7 4月3日,CFTC公布了最新一期CME比特幣期貨周報,最新統計周期內BTC止跌反彈,并在周內取得了約4000美元的價格上漲,重新迫近60000整數關口.

1900/1/1 0:00:00