BTC/HKD+2.9%

BTC/HKD+2.9% ETH/HKD+6.03%

ETH/HKD+6.03% LTC/HKD+3.55%

LTC/HKD+3.55% ADA/HKD+6.03%

ADA/HKD+6.03% SOL/HKD+8.8%

SOL/HKD+8.8% XRP/HKD+7.6%

XRP/HKD+7.6%自從2009年比特幣誕生以來,比特幣的價值被逐漸發現和證實的同時,數以百計的競爭幣也被開發出來,各有優勢和特性。雖然比特幣霸主地位屹立不動,但基于比特幣的應用因為開發難度大、限制比較多,所以應用項目不多。隨著DEFI基礎設施的完善和應用的擴展,鏈上的資產互通性要求越來越高,「跨鏈」技術的價值逐漸凸顯。本文將從多方面深度解析跨鏈是什么?主要通過什么技術來實現?DEFI應用為什么對跨鏈技術要求更為迫切?跨鏈如何保證資產安全?

MDEX入駐BSC,資產跨鏈又成“香餑餑”?

上周,DEFI有個大新聞,火幣鏈Heco上的DEX之王——MDEX在BSC上“安家落戶”,僅僅用了12小時,就實現了20億美元的TVL。除了在BSC上安家,MDEX官方還表示將在更多公鏈上布局,計劃會在今年第二季度逐漸登陸包括以太坊layer2、OKExChain、Polkadot、Near等公鏈,并實現多鏈資產互通。隨著BSC公鏈的火熱,越來越多基于以太坊等其他鏈上的DEFI項目轉移到BSC上,實現雙鏈或者多鏈互操作性。

早在2013年比特股白皮書里面就有提及“能夠通過比特股鏈之間進行交易,增加網絡的可擴展性,在無需中介代理或者信任的情況下交易BitBTC和真實的比特幣,整個過程都能被軟件自動執行。”2016年9月,Vitalik?Buterin在為R3所做的報告《ChainInteroperability》也對跨鏈的技術路徑和應用價值做了闡述,“公認的跨鏈技術分成公證人機制、側鏈/中繼和哈希鎖定三類。應用價值體現在:資產跨鏈、原子交換、跨鏈預言機、廣義跨鏈合約。

DeFi協議Katana完成500萬美元種子輪融資,Framework領投:3月11日消息,Solana生態DeFi協議Katana宣布完成500萬美元種子輪融資,Framework Ventures領投,Electric capital、Founders fund、Protofund、Amber、Alameda research、Solana Ventures、Reverie、CMS、QCP capital參投。[2022/3/11 13:51:04]

但由于區塊鏈應用的缺乏和鏈的基礎設施還處于萌芽,資產跨鏈被提出的時候更像是一個概念,2020年以后隨著DEFI等市場應用規模呈指數級的上升,如何讓比特幣搭載復雜的智能合約,將其價值引入到其他公鏈上來?如何將以太坊、HECO、BSC、波卡等大型公鏈上生態錯配的應用鏈接起來?如何盡量降低用戶參與DEFI的門檻,提高DeFi出圈的可能性?成為非常急迫的問題,資產跨鏈技術又一次成為“香餑餑”。

什么是資產跨鏈?

現在市場上有很多公鏈,耳熟能詳的有以太坊、EOS、Cardano、NEO、QTUM、BYTOM、Aeternity,每一條公鏈本質上就是一個獨立的賬本,一個用戶在一條鏈上存儲的價值,很難實現在另一條鏈上的流通。

Filecoin創始人:當DeFi和去中心化存儲相遇時將出現爆炸式增長:據Decrypt推特消息,Filecoin創始人Juan Benet在Ethereal峰會表示,當DeFi和去中心化存儲相遇時,將會出現爆炸式增長,而這大約需要一年的時間。[2021/5/8 21:35:58]

而跨鏈能夠讓價值跨過鏈和鏈的障礙,解決在不同分布式賬本之間完成記賬的問題,打破“價值孤島”,實現不同鏈上的資產能流通、存儲、轉讓。比如讓比特幣也能在以太坊網絡上流通,以太坊上的資產能在BSC鏈上流通。跨鏈并沒有改變每個區塊鏈上的價值總額,只是不同的持有人之間進行了一個兌換而已。

實現資產跨鏈的方法

1)側鏈

需要一份實現主鏈網絡數據獲取的合約,其中包括側鏈數據和主鏈數據切換機制的方法,如果需要生成側鏈上的1BTC,需要鎖定主鏈上的1BTC,反之,如果需要跨出1BTC,那么合約會先將側鏈上的BTC銷毀。BTCRelay、Rootstock和BlockStream推出的元素鏈,比原鏈的Vapor都是比較著名的側鏈。如果將主鏈上的比特幣、以太坊跨入比原鏈側鏈,主鏈上的資產會被鎖定、銷毀。

慢霧發布Value DeFi協議閃電貸攻擊簡要分析:據慢霧區消息,Value DeFi遭遇閃電貸攻擊的分析如下:

1.攻擊者先從Aave中借出8萬個ETH;

2.攻擊者使用8萬個ETH在Uniswap WETH/DAI池中用閃電貸借出大量DAI和在Uniswap WETH/DAI兌換大量USDT;

3.用戶調用ValueMultiVaultBank合約的deposit合約使用第2步中小部分DAI進行充值,該合約中一共有3種資產,分別是3CRV、bCRV、和cCRV。該合約在鑄幣時會將bCRV, cCRV轉換成以3CRV進行計價,轉換完成后,Value Defi合約根據總的3CRV價值和攻擊者充值的DAI數量計算mVUSD鑄幣的數量;

4.攻擊者在Curve DAI/USDC/USDT池先使用第二步中剩余的大部分DAI和USDT兌換USDC,拉高USDC/3CRV的價格;

5.攻擊者發起3CRV提現,這時會先將合約中的bCRV, cCRV轉換成以3CRV計價,由于USDC/3CRV價格已被拉高,導致bCRV, cCRV能換算成更多的3CRV;

6.攻擊者使用3CRV換回DAI,并在Uniswap中兌換回ETH,然后歸還Aave的閃電貸 。

總結:由于 Value Defi 合約在鑄幣過程中將合約資產轉換成 3CRV 時依賴 Curve DAI/USDC/USDT 池 中 USDC/3CRV的價格,導致攻擊者可以通過操控 Curve DAI/USDC/USDT 池 中 USDC/3CRV 的價格來操控 mVUSD/3CRV 的價值,從而獲利。[2020/11/15 20:52:09]

2)公證人機制

Libra項目負責人David Marcus開始關注DeFi項目:11月3日,Libra項目負責人David Marcus開始關注DeFi項目。David Marcus在推特上詢問網友稱:“除了Uniswap、Maker和Compound之外,我還應該知道哪些最有意思的DeFi項目?”[2020/11/3 11:31:12]

公證人機制是一種簡單的跨鏈機制,在數字貨幣交易所中使用廣泛,本質上它是一種中介的方式。假設區塊鏈A和B本身是不能直接進行互操作的,那么他們可以引入一個共同信任的第三方作為中介,由這個共同信任的中介進行跨鏈消息的驗證和轉發。

公證人機制主要包括三種類型:單簽公證人、多重簽名公證人、分布式簽名公證人。

單簽公證人方式也叫中心化公證人機制,通常由單一指定的獨立節點或者機構充當,它同時承擔了數據收集、交易確認、驗證的任務。我們平時通過交易所進行數字貨幣的交易往往就是中心化公證人機制。

多重簽名公證人方式,由多位公證人在各自賬本上共同簽名達成共識后才能完成跨鏈交易。多重簽名公證人的每一個節點都擁有自己的一個密鑰,只有當達到一定的公證人簽名數量或比例時,跨鏈交易才能被確認。比如比原鏈的跨鏈采用的就是聯邦節點簽名方式。

DeFi平臺DeFiner已接入Chainlink的五對價格參考數據喂價:DeFi平臺DeFiner已正式在主網接入Chainlink的五對價格參考數據喂價,以賦能其加密資產儲蓄賬戶。 Chainlink的價格預言機將保障使用儲蓄賬戶流動資金的貸款能夠安全地發放和清算。[2020/8/27]

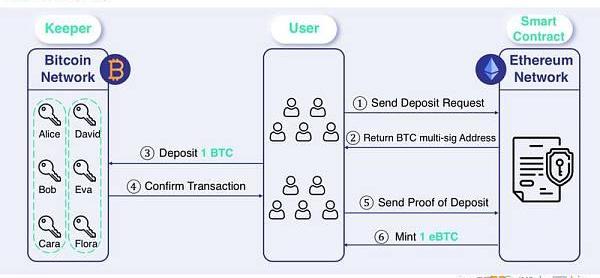

分布式簽名公證人方式,是指公證人是一群人/機構組成的聯盟,跨鏈資金的轉移是這個聯盟所控制的。這種方式相較于單簽名模式的安全性更高,少數幾個公證人被攻擊或者是作惡都不會影響系統的正常運行。比如即將上線的去中心化的跨鏈協議——DeCus就是采用一種“重復分組”Keeper的方法,保證跨鏈驗證的整個過程的去中心化。通過這種方式創建一種比特幣錨定幣——eBTC,可以參與以太坊網絡或者其他網絡的DEFI生態挖礦。

3)中繼

波卡和Cosmos都是依靠中繼協議完成通信互連。通過Polkadot、Cosmos與其他公鏈連接,給不同的鏈設置不同的功能,實現更好的擴展性和效率。

4、哈希鎖定

最有代表性的是閃電網絡:在一定時間段內通過押金鎖定的方式創建一個微支付通道,但是僅支持小微金額的交易。

資產跨鏈的用途

資產跨鏈存在主要原因在于當前各個資產平臺是相互割裂的。數字資產市場總量龐大,但各種細分生態的存在,讓可用資產不足,以最簡單的比特幣來說,比特幣作為目前最具有共識的公鏈,卻無法參與DEFI生態中,比特幣鏈本身的特質讓它很難去做智能合約相關的事情。如何將高價值、高流動性、高認可性的資產進行金融化,是資產跨鏈最大的用途。

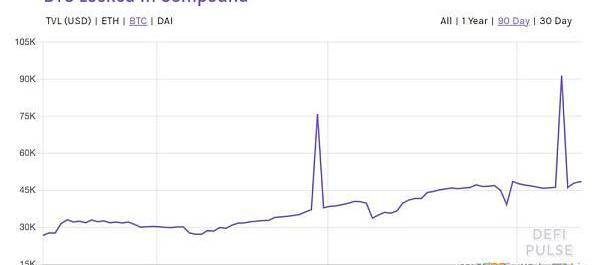

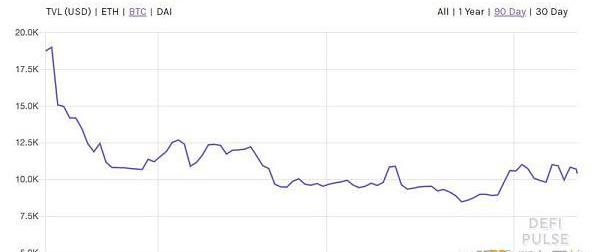

具體來說,跨鏈資產在DEFI上的用途又可以細分為抵押資產、為去中心化交易提供流動池、衍生價值。以目前比特幣錨定幣數量最大的WBTC為例,,目前大部分的WBTC都應用于Compound、AAVE和MakerDao等借貸平臺作為抵押資產。

WBTC在DEX領域主要是提供流動性的池子,這在流動性挖礦興起后發展開始加速。如在uniswap的WBTC/WETH池提供流動性。

提供衍生品底層標比如保險、期權等相關去中心化金融應用,不過目前這一塊發展不如借貸、提供流動性等方向發展的完善。

資產跨鏈當前的局限性

不過當前資產跨鏈也存在著諸多問題,比如小明手里有1個BTC,他也想通過DEFI挖礦獲得收益,發現所有的DEFI平臺都不接受比特幣直接理財,必須要先把比特幣換成以太坊上的比特幣才可以參與Compound等平臺的挖礦,才能發掘比特幣的價值。

他首先選擇了WBTC這個目前發行量最大的比特幣錨定幣,后來發現WBTC是依托承兌商,他陷入了思考,如果承兌商跑路了怎么辦?那自己的比特幣不就沒有保障了嗎?雖然BitGo已經托管了160億美元的資產,但是這些資產都不是BitGo自己的,萬一BitGo將WBTC對應的BTC儲備挪作他用或者搞丟了,BitGo頂多就是破產,而WBTC的持有者將損失慘重。

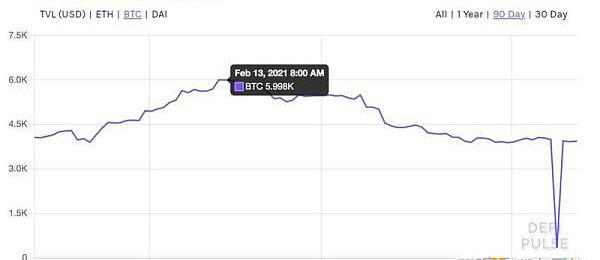

于是小明又把目光鎖定在去中心化的比特幣錨定幣,沒有中央機構對鎖定的比特幣進行托管,比如RenBTC和eBTC這一類。

這類去中心化的比特幣錨定幣是如何保證用戶資金安全的呢?RenBTC是將用戶可以將原生BTC存入指定的RenBridge網關作為抵押,RenVM通過智能合約在以太坊網絡中發行對應的renBTC,整個發行過程較為去中心化。

RenBTC工作原理

eBTC是將BTC資產在一個多簽地址中由10000個托管人托管,并把這個10000個托管人重復分組,系統隨機選擇簽名者,簽名者也可隨意離開網絡,保證去中心化,同時控制簽名成本。

來源:eBTC的網絡設計

跨鏈資產的展望

隨著去中心化金融的發展,鏈與鏈之間“壁”一定會更容易被破,而且資產跨鏈的局限性也會越來越小,在保證去中心化的前提下,比特幣、萊特幣等傳統數字貨幣,NFT相關的新型幣種持有者都能以最低成本參與到DEFI應用當中。有一百個需求,必定會有一千個供應,未來的跨鏈資產如何實現大同?還值得期待。

4月17日,“超算·融合,2021全球區塊鏈算力大會”在四川成都正式開幕。本屆大會由巴比特、鏈節點、幣印聯合主辦,吳說區塊鏈協辦,算力360總冠名.

1900/1/1 0:00:00博鰲亞洲論壇2021年年會“數字支付與數字貨幣”分論壇4月18日晚舉行。分論壇對于數字人民幣的定位與試點、加密貨幣監管、跨境支付等話題進行討論,金色財經為您匯集相關內容.

1900/1/1 0:00:00原標題:中國在全球數字貨幣賽道上具有先發優勢 孫立堅 日前,包括土耳其、印度等在內的多個國家金融監管部門相繼頒布了嚴格的加密數字資產監管措施.

1900/1/1 0:00:00————————————————————————————————由于前面的擴容系列有些難產,所以,先岔開一下回到最早“區塊鏈演義”的風格,來聊聊關于現在很熱門的EIP-1559的事,確切地說.

1900/1/1 0:00:00我們把所有獎勵的32億Algo稱作?Algorand生態資源池(AERP)。新治理系統將分兩個階段部署。初始階段:從?2021年第四季度開始,其中某些方面將在鏈下實現.

1900/1/1 0:00:00Coinbase上市熱度未退,加密貨幣市場周末卻迎來一波猝不及防的暴跌。受訪人士認為,市場杠桿率過高是加密貨幣市場劇烈波動的主要原因。此外,各國監管政策的不確定性也為加密市場帶來風險.

1900/1/1 0:00:00