BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD+0.11%

ETH/HKD+0.11% LTC/HKD+0.61%

LTC/HKD+0.61% ADA/HKD-1.74%

ADA/HKD-1.74% SOL/HKD+1.46%

SOL/HKD+1.46% XRP/HKD-1.12%

XRP/HKD-1.12%Coinbase上市的巨大意義

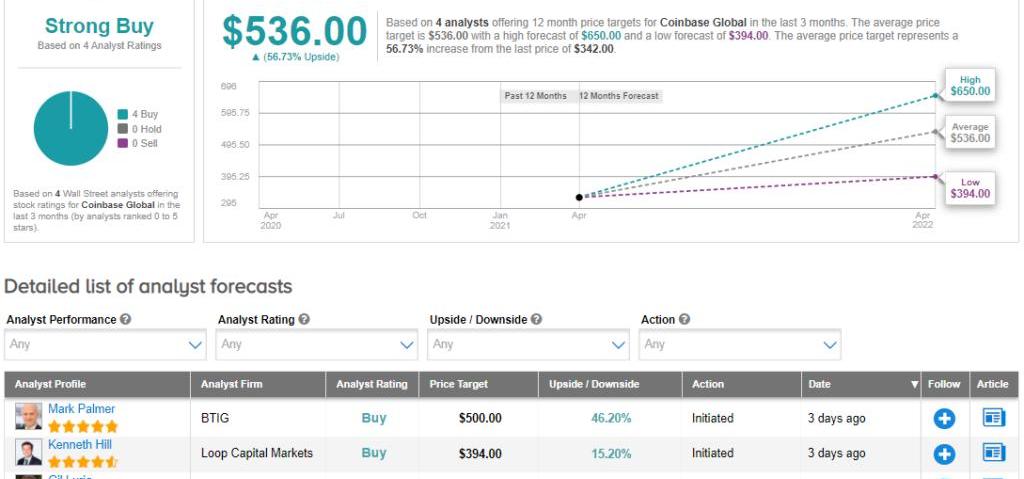

區塊鏈交易所獨角獸Coinbase正式登陸納斯達克,引起傳統金融界和區塊鏈領域巨大反響。上市初期總市值超過650億美金,要知道Coinbase在2012年成立,2015年開始全力進軍交易所業務。而他在取得了美國第一塊數字貨幣交易所正規牌照的短短幾年里,獲得紐交所等頭部金融機構戰略投資,成長極為迅速。

Coinbase上市的意義巨大,因為交易所類企業的上市,必須面對其金融牌照體系復雜,法律框架嚴格繁瑣等問題,遠比一般區塊鏈組織復雜的多。Coinbase能這樣一步一步走過來,無疑給予現在眾多的區塊鏈項目以想象空間。在這一漫長而艱辛的過程中,自然少不了創始團隊,投資機構,監管部門等等的支持,我們會在未來以此為案例進行分析研究。但現在我們想討論的是在保駕護航當中,政府部門起到的決定性作用。

6名法學教授提交法庭之友簡報,反駁SEC在針對Coinbase案中的“投資合同”理論:8月13日消息,加密貨幣律師James Murphy(又名MetaLawMan)在推特上表示,耶魯大學、芝加哥大學、加州大學洛杉磯分校、福特漢姆大學、波士頓大學和威德納大學的法學教授近日提交了一份法庭之友簡報以支持Coinbase,徹底粉碎了美國SEC的“投資合同”理論。

該法庭之友簡報追溯了1933年聯邦證券法通過之前、期間和之后“投資合同”含義的歷史。以下是學者們的結論:

1. “到1933年,各州法院已經形成了一個標準,將‘投資合同’一詞解釋為一種合同安排,使投資者有權獲得賣方日后收入、利潤或資產的合同份額。”

2. 在1946年Howey案判決之后,“(投資合同)的共同主線仍然存在于……投資者必須因其投資而被承諾對企業的收入、利潤或資產享有持續的合同權益。”

3.“最高法院認定的每一份‘投資合同’都涉及一項授予企業剩余股份的合同承諾。”

Murphy總結道:“在我看來,這份法庭之友簡報為SEC的論點提供了致命一擊,即二級市場上的加密代幣交易是投資合同。”

昨日消息,包括區塊鏈協會(Blockchain Association)、加密創新委員會(Crypto Council for Innovation)、數字商務商會(Chamber of Digital Commerce)、DeFi教育基金(DeFi Education Fund)、進步商會(Chamber of Progress)、消費者技術協會(Consumer Technology Association)在內的游說組織、a16z crypto和Paradigm等風險投資機構以及六名學者總共提交了六份簡報(不包括美參議員Cynthia Lummis的簡報)。[2023/8/13 16:22:59]

Coinbase的此次上市無疑是通過了美國證券交易委員會SEC的層層審批,在其框架之內取得了所有牌照。美國證券交易委員會是直屬美國聯邦的獨立準司法機構,負責美國的證券監督和管理工作,是美國金融、證券行業的最高機構。美國證券交易委員會具有準立法權、準司法權、獨立執法權,相當于一個獨立于美國國會的金融司法機構的最高部門。而中國的證券監督委員會為中國國務院直屬正部級事業單位,依照法律、法規和國務院授權,負責統一監督管理,維護秩序,保障運行等工作。

Coinbase:SEC正在“即時”指控違法行為:金色財經報道,加密貨幣交易所 Coinbase 周四表示,美國證券交易委員會 (SEC) 正在“即時”就涉嫌違法行為做出決定。這家總部位于舊金山的平臺本月在一份文件中反擊美國證券交易委員會,該文件于周四首次公開,以回應 Wells 通知,美國證券交易委員會正式警告執法部門發現足夠的違法證據表明它可能會建議對交易所提起訴訟。

Coinbase 的大部分論點都基于交易所上市的加密貨幣不是證券的觀點,這與 SEC 主席 Gary Gensler 的說法形成鮮明對比,他一再表示,在他看來,大多數數字資產確實符合證券交易所的標準。聯邦法律下的安全。文件中概述的其他論點稱,即使在交易所上市的某些數字資產是證券,Coinbase 自己的產品也不符合違反證券法的標準。SEC在上個月提交通知時警告 Coinbase 它可能會提起訴訟。SEC 表示,在其看來,Coinbase 的質押服務、Prime 和錢包產品,以及其一般上市流程,都可能違反聯邦證券法。[2023/4/28 14:31:45]

美SEC主席:加密交易所不是合規的托管人:3月2日消息,美國證券交易委員會(SEC)主席Gary Gensler反駁了加密交易所可以成為投資顧問的安全合格托管人的觀點。

在周四的投資者咨詢委員會會議上,Gensler表示,最近提出的一項規則指導投資顧問尋找合格的托管人來存放資產,包括加密貨幣,這對現有的保護規則做出了“重要的加強”。他還表示,根據這些準則,加密交易所不應被視為安全的。

Gensler說,基于加密貨幣交易和借貸平臺的一般運作方式,投資顧問今天不能依賴它們作為合格的托管人,需要明確的是:僅僅因為一個加密貨幣交易平臺聲稱自己是合格的托管人并不意味著它就是。

SEC主席指出了加密行業最近的破產,指出客戶在這些平臺上持有的財產現在是破產財產的一部分,而不是直接返還給客戶。[2023/3/3 12:39:37]

代幣安全港提案2.0的必要性

美SEC過去七年加密執法罰款金額達17.7億美元:金色財經報道,一份新的報告顯示,在過去的7年中,美國證券交易委員會(SEC)已經發起了75次與加密有關的執法行動。SEC的加密執法行動已導致17.7億美元的罰款。[2021/5/13 21:55:41]

SEC委員海絲特·皮爾斯,早在2020年就提議將合法的加密貨幣項目在不違反美國證券法的情況下能夠進入傳統金融市場公開融資。這位在美國證券交易委員會任職的官員,正式提議為代幣項目提供“代幣安全港”。2021年4月,她將提議法案進一步深化并提出“TokenSafeHarborProposal2.0?”。這一提案可謂是為未來區塊鏈項目赴美上市,在不驚擾監管層和原有法律框架下,開辟了一條道路。本期我們從幾個維度來深入分析該提案的必要性:

美SEC審查員提醒主流金融機構在引入數字資產產品時要謹慎行事:金色財經報道,美國證券交易委員會(SEC)的審查員在周五的合規通知中概述了審查數字資產投資的框架。SEC審查員將該通知設計為就與分布式分類賬技術和數字資產相關的新風險做出提醒,以及市場參與者必須通過全面的合規框架對沖這些風險的責任。審查員提醒稱,券商、投資顧問等主流金融機構在將數字資產產品帶入傳統金融世界時要謹慎行事。[2021/2/27 17:57:45]

一、數字資產定性

?數字資產,比如代幣在發行或出售的時候,能否作為證券來定性需要進行動態分析。也就是說代幣隨著在區塊鏈領域流通,其價值顯現決定了其是否能以證券來定性。這也是我們常常疑惑為何區塊鏈項目如此的重視:流動性。

舉幾個例子,A項目在最初階段發行的代幣TokenA,也許可以作為證券來發行和出售,因為它包含了合同交易。私募階段的合同交易包括發行量,發行價格等。雖然沒有進入公募階段,但這顯然已經將TokenA體現為一種證券形式。但A也有可能在投資合同之外進行發行和出售。例如,如果之前的投資者認為A項目極具炒作潛力,私下哄抬價格,直接出售手中的TokenA;反之,投資者認為A項目會出現重大變動,不足以支持項目運轉而集體拋售。在這一階段顯然數字資產無法被認定為證券。

二、與美國證監制度沖突

對于一個成熟的,功能健全的去中心化網絡結構,它必然無須依賴于某一個人或某一個組織來進行必要的管理或企業運營。所以它所發行和出售的代幣必須分發給未來潛在用戶并進行自由交易。這其中包括但不限于項目的程序員,市場研究人員,運營管理人員等等參與者。

而美國聯邦證券法對代幣以證券形式在一級和次級交易的應用,顯然會遇到強烈的阻礙。依據美國聯邦證券法,作為證券出售和交易的資產,在非證券網絡上作為進行交易是被限制的。

在這里有些人可能會疑惑,美國證監會不是不限制場外交易(over-the-counterOTC)嗎?是的,NASDAQ就是場外交易,但是指非上市或上市的證券,不在交易所內進行交易,而在場外市場進行交易的活動。而區塊鏈項目的代幣是可以不通過交易所,或進行非證券交易。這顯然不會被美國證券交易法允許。

三、寬限期機制

海絲特·皮爾斯的TokenSafeHarborProposal2.0提案旨在為區塊鏈初始開發團隊提供三年的寬限期。在此期間,滿足某些條件的項目允許獲得批準上市,且可以繼續專心推進項目,開發其去中心化網絡,而不受聯邦證券法注冊規定的限制。“安全港”旨在保護代幣購買者,要求根據購買者的需要進行信息披露,并保留聯邦證券法相關的反欺詐條款,對“安全港”內的初始開發團隊的代幣分發的進行監督。

在三年的期限結束時,初始開發團隊必須確定代幣交易是否涉及證券的發行或銷售。如果到時項目結構和經濟模型已經成熟,我們稱之為“網絡成熟度”很高,代幣交易就可能不構成證券交易。網絡成熟度的定義旨在明確何時代幣交易不再被視為證券交易。但關于如何認定項目成熟度,實際上是一個如何以證監會視角評估區塊鏈項目課題。顯然,美國證監會需要針對每個不同的區塊鏈項目,在寬限期后逐一進行特定的調研和分析才能得出結論。

小結

本期我們主要介紹了Coinbase的部分上市背景以及文章的寫作動機,平鋪直敘了這一熱點事件背后政府部門的努力和相關提案的基本原則邏輯。我們在下一期將對海絲特·皮爾斯的TokenSafeHarborProposal2.0提案進行逐條分析。這些分析最終至少會變成一個指南,我們希望為初創和在孵化中的區塊鏈項目,想要最終通往傳統金融市場上市的道路上鋪一塊磚。

參考鏈接:

https://www.sec.gov/news/public-statement/peirce-statement-token-safe-harbor-proposal-2.0

https://news.yahoo.com/sec-peirce-updates-safe-harbor-230802431.html

https://www.coinbase.com/listingday

Tags:SECCOICOINBASscrt幣secDomain CoinCompound USD Coincoinbase股票

新商業模式 我想可能有必要直面那只屋里的大象,那就是游戲大廠與加密技術的合作仍然存在很大的阻礙因素.

1900/1/1 0:00:00近期,加密市場行情震蕩,BTC和ETH的下跌不可避免地帶動整體行情的萎靡,牛市是否結束無法預測,熊市是否到來也無法判定.

1900/1/1 0:00:00PAData?4月25日,根據Etherscan的監測,截至4月25日午時12:30左右,以太坊上的交易以平均速度打包的交易只需要花費40gwei,以最低速度打包的交易只需花費39gwei.

1900/1/1 0:00:00據合約帝持倉報告顯示,當前全網合約持倉總量為87.03億美元,24小時減少0.8億美元。其中,Huobi合約17.63億美元,24小時減少1.35%;OKEx合約19.77億美元,24小時增加0.

1900/1/1 0:00:00《區塊鏈行業觀察》專欄·第14篇作者丨MKenneth?Kuk,DominicOkus,Shai?GanuandJohnBremen 圖片丨來源于網絡 隨著區塊鏈技術最著名的應用加密貨幣成為主流.

1900/1/1 0:00:00金色財經推出金色硬核欄目,為讀者提供熱門項目介紹或者深度解讀。本期金色硬核來自Glassnode和Bitcoinmagzine,提供9個鏈上指標來判斷市場處于牛/熊市的什么階段.

1900/1/1 0:00:00