BTC/HKD+0.79%

BTC/HKD+0.79% ETH/HKD+1.01%

ETH/HKD+1.01% LTC/HKD-0.75%

LTC/HKD-0.75% ADA/HKD+0%

ADA/HKD+0% SOL/HKD+2.13%

SOL/HKD+2.13% XRP/HKD+0.55%

XRP/HKD+0.55%原文作者:摩根大通美國固定收入策略師Joshua?Younger,Henry?St?John和Colin?W?Paiva

譯者:Tanker

1、比特幣和以太坊市場在4月初經歷一定程度的流動性沖擊,在隨后的幾天中,比特幣和以太坊衍生品市場開始去杠桿化……

2、但是,以太坊現貨市場深度似乎有更快的恢復速度,而且有些交易所的流動性狀況甚至比月初更好。

3、高頻現金/期貨基礎價格顯示以太坊市場并沒有受到太大影響,盡管凈清算額相差無幾;此外,通過未平倉頭寸數據發現,以太坊期貨交易更容易找到市場需求。

4、以太坊區塊鏈上的交易額目前越來越高,其中ETH代幣交易額中明顯高出的那一部分,可以被認為具有高度流動性,從而進一步削弱了期貨清算對ETH的影響力。

5、也就是說,相對于比特幣而言,以太坊的估值對杠桿需求的依賴程度較低,后續隨著區塊鏈技術的進一步突破,以太坊應該會有更大發展空間。

摩根大通:黃金價格表明比特幣應該在4.5萬美元:金色財經報道,摩根大通(JPMorgan)的策略師表示,假設許多投資者認為這兩種資產是可以互換的,那么黃金的價格表明比特幣的交易價格應該大大高于目前的價格水平。[2023/5/26 9:44:10]

以太坊的市場表現為何如此出色?

最近幾天,加密貨幣市場上出現了一個有趣的現象,相對于其他加密貨幣,以太坊的表現更為出色。當然,ETH/BTC交易對目前價格水平仍然低于2017/2018年時的峰值,大約相當于“巔峰價位”的30%左右。

事實上,以太坊和比特幣這兩個加密貨幣的敘事存在根本性差異——比特幣更像是一種加密商品,與黃金競爭,是價值存儲;而以太坊則是加密原生經濟的支柱,更多地被看作是一種交換媒介。

理論上,從某種意義來說,以太坊的潛在價值更大,從長遠來看應該可以勝過比特幣。然而,即便去年DeFi市場出現爆炸性增長,以太坊價格似乎依然沒有太大漲幅,而比特幣仍在加密貨幣市場中占有統治地位,如果這種趨勢不發生改變的話,DeFi合約中的鎖倉總價值可能會在最近幾個月有所放緩。

摩根大通:對Signature Bank的股票保持樂觀:金色財經報道,由于加密銀行 Silvergate Capital (?SI?) 面臨財務和監管問題,對其長期生存能力提出質疑,摩根大通的分析師對Signature Bank (?SBNY ) 的股票保持樂觀。

周一發布的一份報告稱,在季度中期更新中,Signature 顯示其 1 月和 2 月的即期存款余額減少了 8.26 億美元。然而,這一下降是由數字資產客戶相關存款故意減少 15.1 億美元所推動的。不包括與數字資產相關的存款,Signature 同期增加了 6.82 億美元。[2023/3/7 12:46:22]

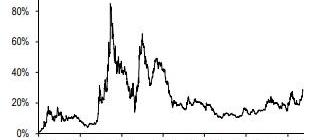

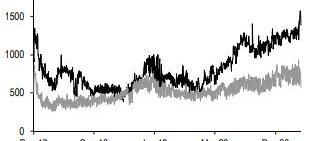

圖表1:最近幾天以太坊表現更為出色,與比特幣的相對市值達到2017/2018年市場高峰的最高水平。

摩根大通:將美國國債或貨幣市場基金股票通證化,意味著所有股票都可能被用作DeFi池的抵押品:6月12日消息,摩根大通Onyx Digital資產主管Tyrone Lobban在CoinDesk共識2022年會議上對表示,他詳細描述了該行機構級的DVI計劃,并強調了代用資產的價值。

Lobban表示:隨著時間的推移,我們認為將美國國債或貨幣市場基金股票通證化,意味著所有這些股票都有可能被用作DeFi池的抵押品。其總體目標是將這些數萬億美元的資產納入債務抵押貸款體系,這樣我們就可以利用這些新機制來進行交易、借貸和放貸,但要具備機構資產的規模。[2022/6/12 4:19:33]

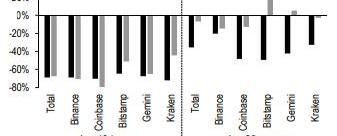

圖表2:在過去幾天中,以太坊和比特幣現貨市場經歷了相對可觀的流動性沖擊,目前已經有所回暖。

摩根大通:比特幣是比黃金更好的通脹對沖工具:金色財經報道,摩根大通的策略師認為,推動比特幣創下歷史新高的是通脹擔憂,而不是首只比特幣期貨ETF引發的熱情。

摩根大通以Nikolaos Panigirtzoglou為首的策略師寫道:“就其本身而言,BITO的推出不太可能引發一個更多新資本進入比特幣的新階段。相反,我們認為比特幣是比黃金更好的通脹對沖工具,這是當前上漲的主要原因,引發了自9月以來從黃金ETF轉向比特幣基金的趨勢。”他們表示:“對BITO最初的炒作也可能在一周后消退。”

摩根大通這些策略師的觀點與該行CEO杰米-戴蒙不同,戴蒙最近剛剛說過,他認為比特幣毫無價值,并質疑比特幣的供應上限是否真的只有2100萬枚。(新浪財經)[2021/10/21 20:45:01]

更直接一點來看,至少在一周多之前,比特幣和以太坊兩個市場的微觀結構或多或少受到了流動性沖擊的影響。

舉個例子,在比特幣和以太坊現貨市場中,市場深度相比于數周之前的平均水平已有所下降,無論是在交易總量,還是在每個主要的現貨加密貨幣交易所上。

動態 | 已有220多家銀行加入摩根大通銀行間信息網絡(IIN):據英國金融時報報道,摩根大通全球清算業務主管John Hunter表示,目前已有220多家銀行簽署了最初的服務協議,允許通過網絡共享支付數據,以便迅速解決錯誤。IIN的擴張使銀行能夠在一個相互可訪問的分類賬上共享信息。該平臺已經允許銀行快速解決可能導致付款延遲數周的合規問題。該系統將在第三季度投入使用,用于國內和國際支付,不過摩根大通預計,該系統將更適用于錯誤率較高的國際支付。IIN還為金融技術人員設立了一個沙箱,讓他們利用網絡“開發和發布應用程序”。摩根大通預計將于第三季度推出的測試環境,將為開發人員提供安全消息傳遞、文檔文件傳輸和數據建模等構建模塊。金色財經2019年3月1日曾報道,摩根大通正討論替代Ripple的方案(IIN),已有185家銀行注冊。[2019/4/22]

根據最新分析顯示,以太坊和比特幣現貨市場的流動性沖擊主要起源于衍生品市場,而且導致大規模清算的出現。

可以說,比特幣似乎更容易受到期貨交易的影響,比如一周前比特幣凈多頭清算總額占到事前未平倉頭寸的23%,緊隨其后的是以太坊,凈多頭清算總額占到事前未平倉頭寸的17%。在這種背景下,以太坊市場深度的戲劇性復蘇更加引人關注。

但同時,這也確實引出了另一個問題,在受到一定“可比性”的初期流動性沖擊之后,相對于比特幣,為什么ETH的流動性可以更快速地恢復?

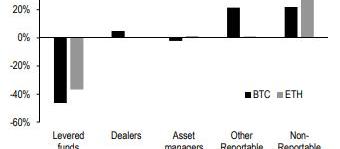

我們再次相信,這種差異的根源可能來自于衍生品市場,而且有理由相信以太坊和比特幣的流動性基本平衡是相同的:對沖基金和其他投機性投資者通過現金/期貨基礎頭寸向小型機構和零售參與者放貸。盡管附帶了一些“重要警告”,但你會發現,如果按照投資者類型分析芝商所的期貨頭寸,就會發現分析結果與以太坊流動性更能快速恢復論斷是一致的,因為杠桿資金主要是空頭,而“未報告投資者”——在這種情況下通常是散戶和中小機構投資者——則選擇了多頭。

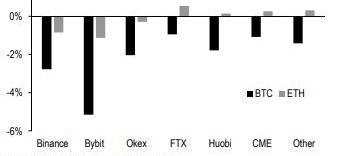

圖表3:根據美國商品期貨交易委員會數據表面,新興在岸ETH期貨市場中的流動性余額,與芝商所中上市的以太坊和比特幣期貨凈頭寸相似

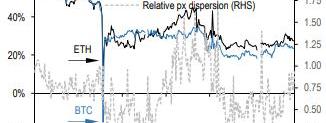

圖表4:最近幾天以太坊現金/期貨基本盤表現更好,交易所之間的價格差異較小,這表明ETH事前市場頭寸位置較好、杠桿基礎較長、流動性恢復表現也更好。

然而,高頻基礎定價揭示出比特幣和以太坊兩個加密貨幣的市場表現存在顯著差異,也突顯處于一些有趣的潛在區別。

在壓力最嚴重的時候,這兩個主流加密貨幣的現金/期貨價格都出現大幅下跌,但這種下跌顯然對ETH的影響要小得多。此外,各大加密貨幣交易所之間的同類合約價格差異也有所降低,而且在過去一周的大部分時間里都保持了一定程度的趨同,這表明套利機會減少,反之也說明在最初市場價格沖擊之后,以太坊總體市場表現也更好。

那么,我們又該如何理解衍生品市場對比特幣和以太坊現貨價格的影響呢?所有數據都表明,與比特幣相比,以太坊現貨價格恢復表現更好、也更具彈性。每個期貨市場的整體規模和凈清算相對變化是一致的:對于比特幣而言,相比于事前水平,未平倉頭寸下降了26%,凈清算下降了23%;對于以太坊而言,相比于事前水平,平倉頭寸下降了不到4%,凈清算下降了17%。此外,一些加密貨幣交易所的以太坊期貨持倉量已經高于本月初流動性沖擊之前的水平,但比特幣期貨持倉量依然在全面下跌。這表明以太坊期貨市場能夠更好地找到清算需求方,從而減輕對現貨價格的影響,也能更快地恢復流動性。

另一方面,以太坊和比特幣這兩條公鏈“基礎”也所有不同,清算機制也因此存在差異。相比于比特幣,以太坊網絡更多地關注“交易”,這是因為以太坊為DeFi和其他交易類型提供支持,這些交易活動的數量也在不斷增加。結果就是,ETH代幣的流動性比BTC的流動性更高。在這種情況下,以太坊受到期貨未平倉合約減少的影響就不那么嚴重了,其表現甚至比那些經常流通的加密代幣還要好。在現貨交易量顯著較高的市場中,可能的事實是,長期敞口的基本基礎較少依賴期貨和掉期形式的杠桿。在一個現貨成交量明顯較高的市場中,ETH看多敞口似乎不那么依賴期貨和掉期杠桿交易。

圖表5:DeFi的增長顯著提高了以太坊網絡上的交易活動水平

圖表6:作為高流動性代幣的一部分,ETH期貨的清算規模相對較小,從2021年4月17日到4月26日的BTC和ETH期貨未平倉頭寸變化

在某種程度上,我們今天討論的話題似乎與兩大加密貨幣之間相對估值無關。過去一周左右發生的事情可能很快就會被遺忘,尤其是在當前加密貨幣價格上漲的情況下。

但是,與往常一樣,加密貨幣市場的微觀結構表現具有指導意義,也能讓我們進一步了解中期風險并作出更好的平衡。

就ETH與BTC關系而言,至少現在至少有證據表明,ETH流動性更具彈性,對衍生品市場的轉移風險和“儲存”風險依賴程度更低,而且能更好地應對市場需求變化。隨著DeFi和以太坊生態經濟的其他組成部分持續增長,相對于比特幣,以太坊應該會有更大發展空間。

本文來自彭博社,原文作者:TaylanBilgic?&?FiratKozok譯者:Odaily?星球日報念銀思唐由于無法收回投資.

1900/1/1 0:00:00全球知名支付平臺Visa將只采用美元穩定幣(USDC)作為其平臺上的一種支付和交易手段。?一個多月前,該平臺宣布只接受USDC,而不是在市場上領先的例如比特幣和以太坊等具有高價值的加密貨幣.

1900/1/1 0:00:00美東時間4月22日,包括《紐約時報》和彭博在內的多家媒體報道稱,拜登政府計劃下周公布一項名為“美國家庭計劃”的草案.

1900/1/1 0:00:00原標題:交易所突圍NFT難題雖然目前NFT市場尚處于發展初期,但如果交易和流動性問題無法得到解決,要想進一步發展勢必會遇到瓶頸,當前的市場暴漲很可能就會成為曇花一現.

1900/1/1 0:00:00ZKSwapV2?版本預計將于6月初正式上線,屆時新版本將會支持Layer2?的自主無限上幣,用戶可以自主添加自己發行的ERC20token?到ZKSwap?的Layer2?支付網絡和兌換網絡.

1900/1/1 0:00:00由于去中心化金融和NFT等熱門領域的增長,加密貨幣的主流采用在2021年繼續達到新高。如果沒有以太坊網絡,過去一年的爆發式增長是不可能的,在4月15日成功啟動“柏林”升級后,以太坊的價格在4月2.

1900/1/1 0:00:00