BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD+0.07%

ETH/HKD+0.07% LTC/HKD+0%

LTC/HKD+0% ADA/HKD+0.43%

ADA/HKD+0.43% SOL/HKD-0.05%

SOL/HKD-0.05% XRP/HKD+0.17%

XRP/HKD+0.17%Solana生態項目逐步增加,借貸、DEX以及衍生品等協議開始豐富起來。Mercurial也是Solana生態上的項目之一。它提供穩定資產兌換服務,這聽上去跟目前以太坊生態中的Curve似乎差別不大。不過,作為后來者,它有更多的機會去學習之前DeFi協議的一些優點。這可以從它的設計中看出來,它在用戶最為關注的交易滑點、LP收益、資產利用率等方面都做了一定的迭代優化。

Mercurial從穩定幣AMM資金池開始切入,為Solana生態提供USDC、USDT、wUSDC、wUSDT等穩定幣的兌換服務,隨著對用戶需求的把握和生態的發展,Solana也計劃為更多穩定資產提供流動性服務。

那么,Mercurial有哪些迭代值得關注?我們先從其整體框架入手。

理解Mercurial的框架

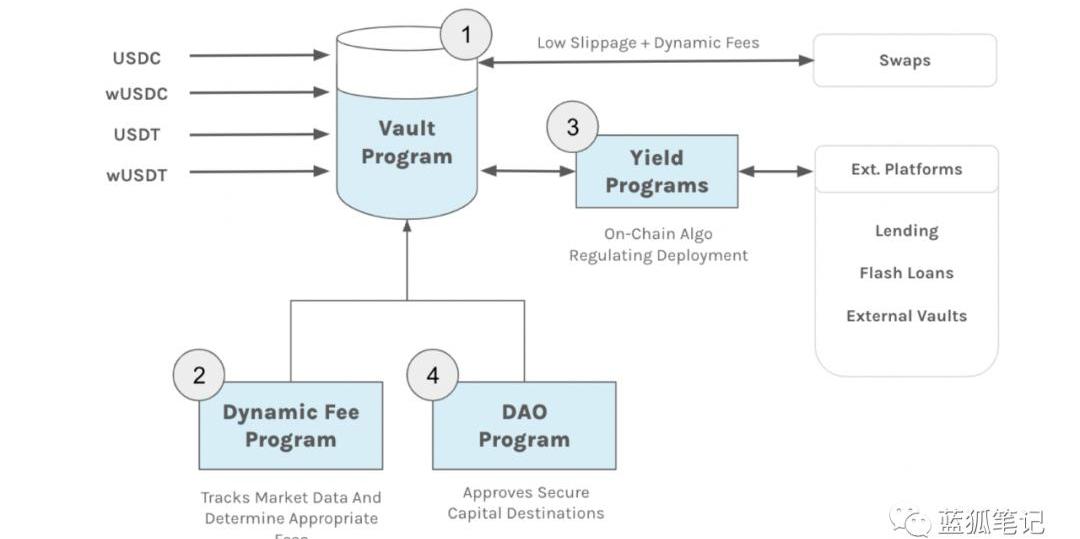

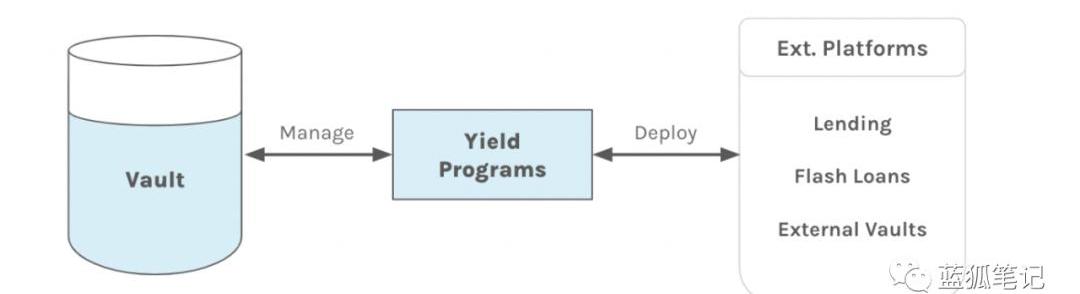

我們可以看看Mercurial的框架圖:

可以看到核心有幾個:Vault、Yield、動態費用、DAO治理。

Solidity編譯器發布0.8.20版本,支持上海硬分叉升級:5月11日消息,以太坊編程語言Solidity推出Solidity編譯器0.8.20版本,最新版本包括對via-IR管道的一系列改進,并改進了合約ABI中公開的事件列表,且支持上海硬分叉升級,將默認目標EVM版本切換為Shanghai版本。[2023/5/11 14:57:11]

Mercurial有動態的做市資金庫。它的資金庫為穩定資產兌換提供自動做市,LP可以將其穩定資產存入到Mercurial的資金庫中,然后為穩定資產兌換提供流動性,同時通過種地或挖礦等獲得外部協議的收益,如參與借貸、閃電貸以及收益聚合等。此外,LP的費用收益也不是固定的,而是動態變化的,這也是它與眾不同的一個設計。

具體分解來看,有幾個方面是理解Mercurial的關鍵:

Mercurial在降低滑點上的設計

我們知道,目前AMM上進行較大額度的兌換,往往會帶來較高的滑點。即便是穩定資產的兌換也會如此。

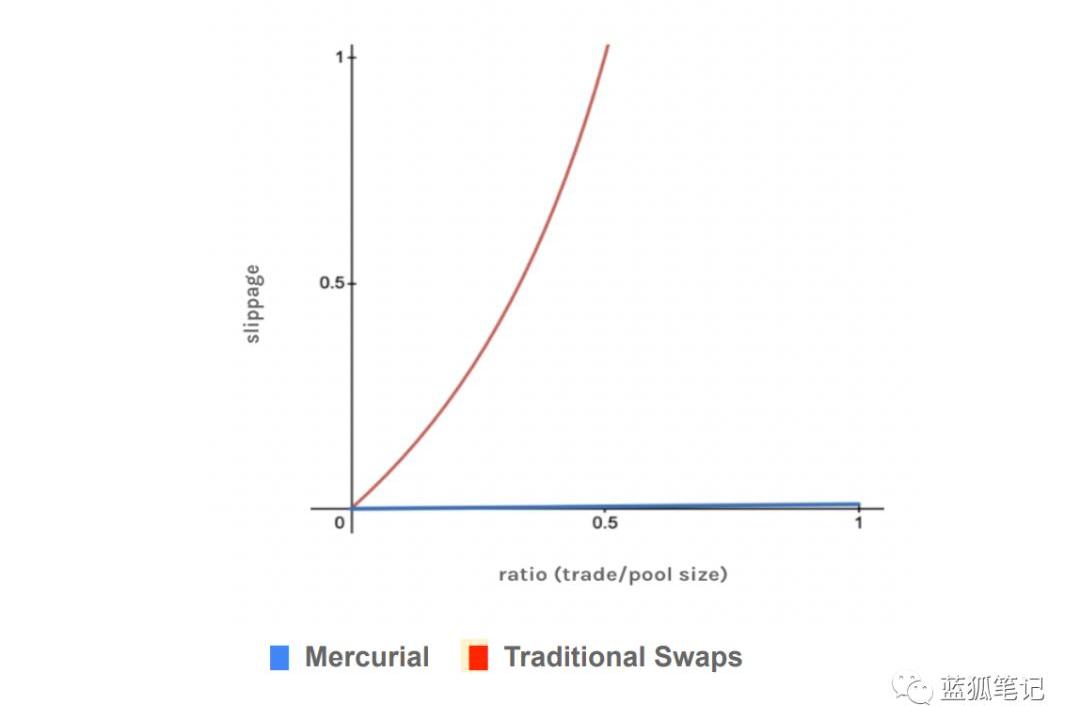

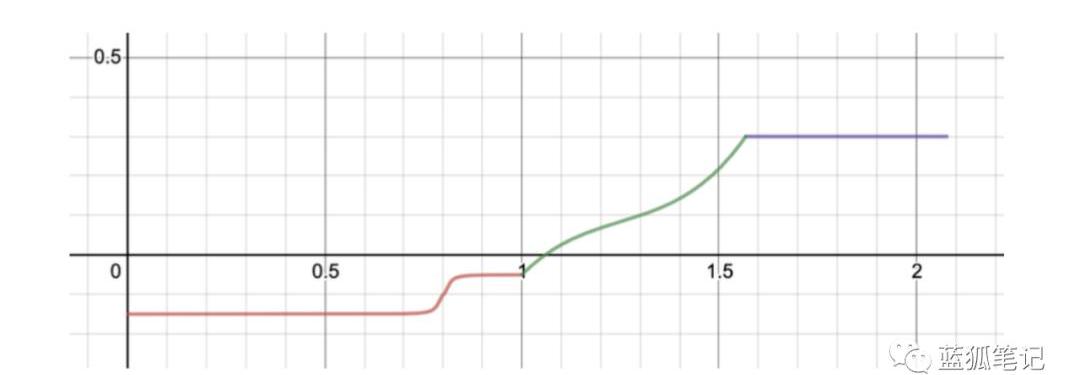

Mercurial跟通常的X*Y=Z的AMM做市模式不同,它的主要不同如下圖:

Solana生態數據平臺Step Finance推出鏈上分析Beta版本:2月19日消息,Solana生態投資組合和數據分析平臺Step Finance發推稱,已推出Step Onchain Analytics的搶先體驗版本。用戶可以訪問analytics.step.finance上的DeFi on Solana頁面,免費使用其Beta版本查看代幣、鏈上市場和Farms相關數據。[2023/2/20 12:16:39]

紅線是傳統AMM做市模式下的滑點變化,藍線是Mercurial的做市模式下的滑點變化。這看上去滑點很低。它是怎么設計的?

主要有兩個方面,一是在提供流動性代幣對資產時,Mercurial并沒有要求提供流動性的代幣對一定為1:1配置,可以靈活配置。二是,Mercurial利用了放大化的價格曲線,將流動性集中到所需范圍內。如果用戶的交易超出交易率范圍,會獲得較少流動性的支持。

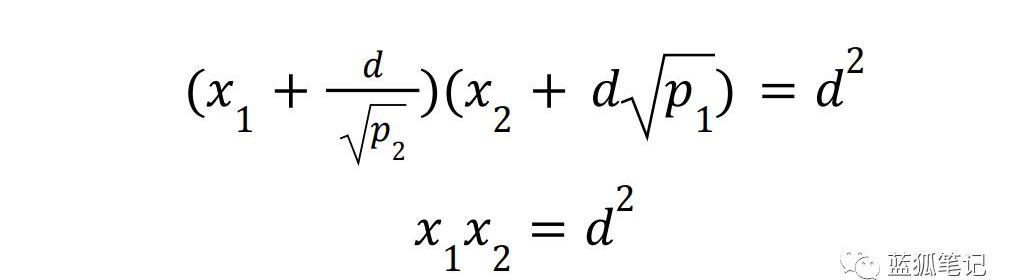

可以通過Mercurial提出的兩個公式來簡單說明:

有兩個代幣組成代幣對提供流動性,假設代幣為X1,X2;其兌換率波動范圍為p1,p2,在常數乘積做市模式下,其公式表達為:

Horizen宣布與DeFi協議Solv Protocol達成合作:3月26日消息,Horizen宣布與DeFi協議Solv Protocol建立合作伙伴關系,幫助Solv在Horizen生態系統中發布Solv的金融NFT和市場。這將為Horizen生態系統項目提供各種金融NFT解決方案的訪問權限,例如Solv的可轉換憑證和Vesting Vouchers,從而為代幣管理和籌款提供靈活性和效率。這種合作伙伴關系還希望為在Horizen上推出的金融NFT帶來二級流動性的鏈上市場。

據悉,Solv Protocol是用于鑄造、交易和管理代表金融權利的NFT的去中心化協議開發商。[2022/3/26 14:19:10]

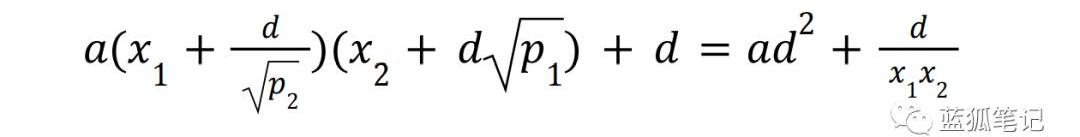

Mercurial在這個基礎上,增加了一些放大系數a,那么得出如下的公式:

在這個公式中,系數a如果是無限大,那么,其所有的流動性都集中在價格范圍p1-p2;如果系數a無限接近于0,那么這個公式就相當于常數乘積的做市模式。

流動性質押協議Lido支持SOL:金色財經報道,流動性質押協議Lido已擴展到Solana并支持其原生SOL代幣。這意味著Lido的用戶現在可以通過該協議質押SOL,并獲得stSOL作為回報。Lido還計劃為Polkadot和Polygon區塊鏈推出質押解決方案。[2021/9/9 23:10:43]

通過上述的設計,Mercurial試圖降低用戶兌換的滑點。這些的設計思路,我們在balancer和dodo上也看到過類似的思考,不過Mercurial目前主要聚焦于穩定資產的兌換為主。

Mercurial在增加LP收益上的設計

在傳統的AMM中,LP的費用收益一般來說是固定的。比如Curve一般是0.04%;在UniswapV2一般默認是0.3%;在UniswapV3則做了可供選的費用:0.05%、0.3%以及1%。

跟這些相對固定的費用設計不同,Mercurial采用動態費用設計。在Mercurial中,所有的代幣對資金庫共享相同的動態費用機制。

采用動態費用機制的動機在于為LP提供更合理的收益,當兌換需求增加,其兌換手續費也會隨之增加。尤其是當市場波動性大時,通過更高的手續費,可以減少LP的無常損失,并獲得更高收益。如果市場波動小,用戶兌換需求較小,手續費也會下降,從而激勵用戶進行交易。

動態 | 加拿大交易平臺CoinField將于2月18日推出Sologenic IEO:加拿大交易平臺CoinField宣布將于2月18日推出Sologenic IEO 。據悉,Sologenic基于XRP分類賬,并通過XRP Ledger進行資產標記化。(JP.Cointelegraph)[2020/1/22]

Mercurial在確定其費用時,會使用長時間窗口和短時間窗口的交易量衡量,并采用EMA計算,其費用基于交易量比率更新。下圖表示基于市場波動性變化的費用更新。

Mercurial在提升資產收益方面的設計

除了在降低滑點和為LP代提供動態費用收益方面的設計之外,Mercurial還有一個不同的設計是,它會從資金庫的資產中進行動態分配管理,將其配置到外部協議。而其分配算法是通過鏈上的算法管理。除了資產的配置之外,Mercurial的資產管理還包括利息和收益收集,退出特定平臺以及清算所得收益等。

這些收益計劃只有得到DAO的批準之后,才能部署到外部的平臺。DAO來決定每個資金庫可以部署到外部協議的比例。外部收益平臺包括閃電貸、借貸平臺、帶杠杠的穩定幣借貸或其他收益資金庫等。平臺會根據收益、風險以及流動性情況進行選擇。通過收益計劃,做市商的資產利用率得到提升。

MER代幣機制

Mercurial的代幣是MER。MER代幣有機會捕獲如下價值:

*兌換的手續費用

MER代幣持有人有機會獲得Mercurail平臺上交易手續費。MER具體如何捕獲交易費用,是回購并銷毀MER,還是分配MER,則會通過DAO治理來決定。

*種地收益傭金

MER持有人有機會獲得“種地”或“挖礦”收益的傭金。根據DAO治理,可以通過購買并銷毀MER代幣的形式,也可以通過質押MER代幣獲得相應分配的形式。

*合成資產的抵押品

在生成合成資產或其他穩定資產時,MER會被用作為主要的質押代幣。如果合成資產的需求增加,那么會產生對更多MER代幣的需求。這一點類似于Synthetix的SNX代幣的質押功能。

*治理價值

在Mercurial的DAO治理中,其主要工具是MER代幣。通過它可以參與DAO的治理。而DAO治理可以決定協議的一些重要參數和決議。比如確定交易以及資金庫收益的基礎費用和傭金;費用是否用于銷毀或分配;可以將資金庫資產部署到哪些協議;資金庫用于種地或挖礦的比例;應該推出哪種新合成資產;LP和質押者獎勵機制;為保險池注入多少資金,以應對資產脫錨的風險等。

這意味著MER本身也有治理價值,如果Mercurial有機會成長起來,那么其治理的重要性會顯現出來。

此外,Mercurial的流動性提供者存入資產可以獲得LP代幣。LP代幣:

1)可以質押用于MER代幣的流動性挖礦;

2)可以在Mercurial資金庫中進行再投資;

3)可在其他借貸平臺用于抵押品;

4)可用于合成資產的生成。

Mercurial的冷啟動計劃

為實現冷啟動,Mercurial試圖從如下幾個方面入手:

*用戶界面上,盡可能符合CEX和EVM用戶體驗的設計,以此減少使用摩擦;

*鼓勵Kyber社區的參與,Kyber有超過10萬代幣用戶,通過Kyber社區,Mercurail試圖完成初步用戶的積累。

Mercurial的切入點

從上述來看,Mercurial本身更像是一個穩定資產管理協議。它通過其穩定資金庫的構建,為交易者提供穩定資產兌換服務,為流動性提供者提供做市收益、種地或挖礦等資產管理收益。從這個角度,其核心在于對穩定資產的管理。

因此,Mercurial能否取得成功,主要取決于其對穩定資產管理能否成功。而穩定資產管理能否成功主要取決于其穩定資產兌換、穩定資產種地/流動性挖礦收益等。

從這個角度,Mercurial的第一個切入點是對DEX協議的升級迭代,它聚焦于為穩定資產交易者提供更低的滑點,由此吸引交易用戶。而更大規模的交易用戶,會吸引更多的流動性提供者。流動性提供者是Mercurial資金庫的注入者,它們希望有更高的收益,這個收益可以來自于流動性提供,也可以來自于種地或挖礦等。

此外,除了協議本身機制的設計,Mercurial還有一個切入點是,它不是從以太坊生態切入,也不是從波卡、BSC或HECO等鏈切入,而是從Solana切入。這意味著,它早期會主要服務于Solana生態用戶,其早期能否成功也跟Solana生態整體發展息息相關。

-------

風險警示:藍狐筆記所有文章都不能作為投資建議或推薦,投資有風險,投資應該考慮個人風險承受能力,建議對項目進行深入考察,慎重做好自己的投資決策。

Tags:MERCURMERCRIAmer幣合約地址Cure TokenMercurity.financemyria幣最新消息

加密資產市場元氣大傷,7400多個幣種支撐出的2.2萬億美元市值,一周時間蒸發了7700億美元,主支撐比特幣的市值也從8530億美元下降至6784億美元.

1900/1/1 0:00:00撰文:LindsayX.Lin,區塊鏈投資基金DragonflyCapital合伙人兼法務負責人.

1900/1/1 0:00:00抵押、流動性挖礦、P2P借貸——越來越多的人正從中心化金融遷移到去中心化金融(DeFi)應用程序(稱為dApps),并創造了DeFi交易的繁榮.

1900/1/1 0:00:00作者:鄧建鵬, 近年,一些電信詐騙、境內外賭博的犯罪嫌疑人利用銀行卡轉移巨額資金、實施犯罪行為,引起了部門高度重視.

1900/1/1 0:00:00來源:《科創板日報》 記者徐賜豪實習記者張洋洋原標題:《“三大協會”重申虛擬貨幣監管新一輪幣圈整頓或將來臨?》18日晚間.

1900/1/1 0:00:00來源:澎湃新聞 正在推進試點的數字人民幣,是否會替代美元的地位?是否與人民幣國際化密切掛鉤?與第三方支付是何關系?中國金融學會會長.

1900/1/1 0:00:00