BTC/HKD+1.21%

BTC/HKD+1.21% ETH/HKD+1.08%

ETH/HKD+1.08% LTC/HKD+0.54%

LTC/HKD+0.54% ADA/HKD+2.21%

ADA/HKD+2.21% SOL/HKD+5.11%

SOL/HKD+5.11% XRP/HKD+1.68%

XRP/HKD+1.68%加密資產市場的劇烈波動又一次印證了圈內人口中的「幣圈一天,人間一年」。由于大盤連日下跌,加密資產市場總市值已由5月11日的3萬億美元高點不斷下移,截至5月25日,這一數字縮水為1.7萬億美元,半月跌幅達43.33%。

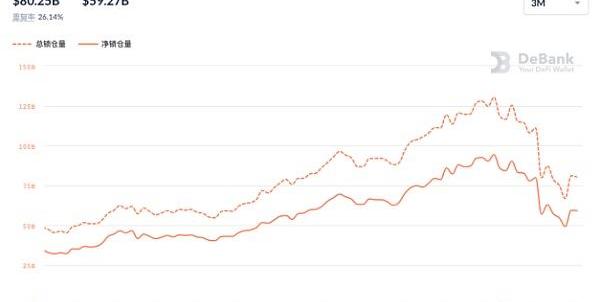

DeFi市場也在本輪大跌中遭到重創,各主流公鏈總鎖倉價值從1303.37億美元的月內高點跌至800.34億美元,半月跌幅達38.59%。其中,去中心化交易所和去中心化借貸兩個板塊的TVL流失最為嚴重,特別是借貸應用,其TVL從424.8億美元的月內高點縮減至269.5億美元,跌幅達36.56%,減少額為155.3億美元,創下了所有賽道流失資金之最。

業內人士分析,TVL大幅流失的主要原因是資產價格縮水。除此之外,借貸協議中發生的大額清算也頗為引人注目。

5月19日市場大跌當日,所有鏈上借貸協議清算資金達到6.14億美元,創下歷史新高。波場創始人孫宇晨的60.6萬枚ETH,也險些因市場暴跌遭遇「爆倉」清算。

GQ實驗室和COACH將在新欄目藝術觀察站中合作創作NFT藝術品:9月24日消息,智族GQ官方在微博上宣布,GQ實驗室和COACH合作了一個全新的欄目藝術觀察站。在接下來數月中,將每期談論一個藝術話題,用藝術作品解讀時尚風潮。下一期雙方將合作創作時下最潮的NFT藝術品,探尋藝術品在賽博世界永生的可能。[2021/9/24 17:03:48]

本輪市場暴跌,再度暴露了借貸和杠桿帶來的加密資產市場系統性風險。相比傳統金融市場,加密資產價格波動劇烈,且無漲跌停及熔斷機制,在發生大額清算時,極易帶來連環爆倉。AmberGroup美洲負責人JefferyWang認為,如果市場想要繼續走高,有必要從過度杠桿化的頭寸中去除一些泡沫。

DeFi?TVL暴跌?借貸和交易板塊流失最多

已連續增長一年的DeFi總鎖倉價值終究被市場暴跌牽連。根據DeBank數據,各主流公鏈TVL由5月11日的1303.37億美元跌至了25日800.34億美元,半月跌幅達38.59%。

幣情觀察室 | 巧用STOCHRSI玩轉幣圈:4月21日15:00,行情大V梭哈學院做客金色財經《幣情觀察室》直播間,將分享《巧用STOCHRSI玩轉幣圈》,欲觀看直播掃描下圖二維碼即可![2020/4/21]

DeFi總鎖倉價值半月下跌38.59%

歐易OKEx研究院統計,去中心化交易所和去中心化借貸兩個板塊TVL流失最為嚴重,就以太坊公鏈而言,其交易板塊月內最高TVL達336.9億美元,5月24日這一數據下跌至196.6億美元,跌幅達41.64%;而借貸版塊TVL則從424.8億美元的高點縮減至269.5億美元,跌幅達36.56%,減少額達到155.3億美元,創下了所有賽道流失資金之最。

分析 | 道瓊斯市場觀察:數字貨幣支付體系ACH或成為應對美國經濟制裁的“新武器”:鴕鳥區塊鏈10月5日消息,道瓊斯市場觀察刊文表示,中東地區以沙特、阿聯酋為代表的海灣石油國家若能率先普及數字貨幣的使用,就能夠在世界格局重新洗牌的時候擁有更多的主動權。其花費重金在科研建設當中,通過科技技術帶來新的生產力。除此之外,在數字貨幣領域,以阿聯酋為首和幾個主要國家與ACH(Alchemy)的戰略合作伙伴QFPay將會達成合作。未來會通過線下支付帶動數字貨幣的發展。通過數字貨幣的普及來擺脫美元的捆綁。

ACH(Alchemy)的戰略合作伙伴QFPay在全球擁有的商戶超過120萬。目前已經在阿聯酋、日本、韓國、中國香港、澳大利亞、馬來西亞、新加坡、菲律賓、柬埔寨、泰國等十幾個國家合法支付且獲得了當地政府和巨頭的投資支持。[2019/10/5]

市場行情的劇烈波動再次為發展階段的DeFi做了壓力測試。從數據縮減比例來看,DeFi發展受加密資產市場影響巨大,大部分資產價格的下跌,造成了TVL銳減,整體市場抗風險能力尚顯脆弱。

聲音 | 歐盟區塊鏈觀察站:歐盟應統一區塊鏈法律并利用區塊鏈作為監管工具:9月27日,歐盟區塊鏈觀察站及論壇發布了題為《關于區塊鏈和智能合同的法律和監管框架》的報告。報告表示,隨著區塊鏈技術在支持新型去中心化應用和平臺方面得到越來越廣泛的應用,立法者和監管者將越來越多地發現自己面臨著具有挑戰性的問題。這些挑戰是健康的,應作為社會變革自然進程的一部分受到歡迎。對此,就決策者在短期到中期應該如何適應,歐盟區塊鏈觀察站及論壇提出了一些想法和建議:1. 制定簡單但可用的技術定義;2. 盡可能廣泛傳播法律解釋;3. 選擇正確的監管方法;4.統一法律及其解釋。無論各個監管機構采取什么方法,至關重要的是,在整個歐盟范圍內盡可能統一區塊鏈和智能合約監管;5.幫助決策者加深了解該技術;6. 首先處理高影響力的用例;7. 密切監視不太成熟的用例的發展,并鼓勵自我調節;8.利用區塊鏈作為監管工具。監管機構可以使用新的基于區塊鏈的平臺以提高其運營效率和效率,可能還包括具有實時監管監控和干預功能。[2019/9/28]

大跌行情中,一些數據值得關注。

動態 | TokenInsight 發布 ARK 項目風險提示報告:經濟模型有待觀察:TokenInsight 發布了 ARK 項目的評級報告。ARK 致力于打造一個提供區塊鏈定制服務并實現跨鏈交互的通用平臺。該項目希望為 DApp 開發者提供定制服務,其 DApp 將運行在獨立于 ARK 的區塊鏈上,并通過 ARK 的“智能橋”實現跨鏈交互。TokenInsight 認為,ARK 項目主網雖已于 2017 年 3 月上線,但目前區塊中交易量較少,項目當前的生態建設仍有待完善,經濟模型對項目發展的激勵作用有待進一步觀察。綜上,TokenInsight 發布 ARK 評級結果:B,展望穩定。[2018/9/30]

DeBank顯示,在5月19日大跌期間,市場DEX的累計日交易量達到217.38億美元,創造了歷史新高。有分析人士認為,DEX交易量激增不僅是因為行情劇烈波動下投資者們頻繁進行交易所致;在DeFi這個環境下,很多量化機器人也會利用DEX與中心化交易所的價差進行頻繁套利;此外,借貸協議中有資產被清算后,也會立即拿到DEX進行拋售,進一步提升了交易量。

當天,鏈上預言機被調用次數也大幅增長,單日被調用次數超過3.5萬次,說明在行情劇烈波動時,預言機喂價繁忙。

除了這兩項數據外,借貸板塊由于清算機制的存在,在所有DeFi賽道中最受關注。尤其在5月19日暴跌當晚,波場創始人孫宇晨60多萬枚ETH險些被清算,差點創下史上最高清算資金量。以太坊開發者PhilippeCastonguay稱,還剩2分鐘左右,借貸平臺LiquityProtocol就將清算孫宇晨的60.6萬個以太坊,但隨后孫償還了3億美元,使得清算最終沒有發生。

孫宇晨也明顯感到后怕,「確實有一個瞬間,如同子彈從我頭皮一擦而過,讓我冷汗直冒,沒想到插針來的如此兇猛。」

其他被清算的DeFi玩家就沒那么幸運了。DeBank數據顯示,5月19日當天,鏈上清算資金達到6.14億美元,創造了歷史新高。要知道,在一年前,整個DeFi生態的TVL才不過8.13億美元。

用戶鏈上借貸更需把握風控

以往,投資者聽到的清算更多發生在期貨合約市場,它更通俗的說法是「爆倉」。那么,鏈上借貸協議中是怎樣觸發清算的?清算又是如何傳遞風險的?

當前,幾乎所有的鏈上借貸協議都采用超額抵押的借貸方式。比如用戶持有BTC或ETH,可以質押到Compound等借貸平臺,貸出USDT等資產,再用借來的資產進行挖礦、交易等套利行為。

這種場景中,用戶存入的BTC和ETH是抵押物。假設用戶在BTC58000美元時,存入1枚BTC進入借貸協議,并借出了35000美元的穩定幣,此時,他的抵押品是充足的。但如果BTC下跌接近35000美元時,就會觸發清算。那么,該用戶的1枚BTC會快速被拿到交易市場拋售,以償還債務,否則會發生壞賬或產生不良債務。

按照這個機制,拿孫宇晨的案例來看,他的60.6萬枚ETH如果被清算,這部分巨量資產會快速在交易市場被拋售。哪怕出售發生在去中心化交易所,但由于市場套利者的存在,這一價格震動會快速傳遞到中心化交易所。魚池F2Pool創始人神魚預估,如果當天孫宇晨的資產被清算,ETH可能會砸到1000美元。

借貸協議多采用超額抵押機制,本質上仍屬于杠桿,盡管這個杠桿率不足1,但一旦抵押品價值暴跌,或者借出資產價值暴漲,用戶都會面臨清算。尤其在以太坊公鏈上,由于網絡擁堵,許多用戶在發現自己面臨清算時,很難快速進行還款或增加抵押品,在市場劇烈波動下,清算風險也就急劇升高。

「流動性挖礦」從去年風靡幣圈后,各種新礦資產的高APY刺激著投資者的欲望,從普通借貸應用中借出的資產似乎已經無法滿足追求高回報的用戶,一些杠桿挖礦平臺應運而生,用戶可以借出高于本金3倍甚至6倍的資產,前往各個流動池,無形中增加了被清算的風險。

致命的是,當用戶的抵押品被清算后,其抵押資產會被立即拋售到市場中,進而造成價格市場繼續下行;理論上,價跌又會導致其他用戶被清算,形成「連環爆倉」似的效果,導致整個市場深度回撤,陷入可怕的「死亡螺旋」。

萊比特礦池創始人江卓爾指出,DeFi的本質是無監管、完全自由金融,各種生態層層嵌套,瘋狂的高杠桿數不勝數,因此杠桿踐踏的「3·12」必然一再發生。驚險一幕也使行業需反思DeFi所蘊含的巨大風險。

事實上,不只是DeFi中的借貸協議,中心化交易所中的期貨合約被強平,也會形成類似的效果,比如用戶的多單被強平后,會在市場中立即賣出,在極端行情下,量化資金或機器人若無法快速吃掉這些賣單時,同樣會造成踐踏式下跌導致連環爆倉。

本輪市場暴跌,再度暴露了借貸和杠桿的巨大風險。相比傳統金融市場,加密資產價格波動劇烈,且無漲跌停及熔斷機制,在發生清算時,風險會快速「套娃」,帶來連環爆倉。AmberGroup美洲負責人JefferyWang認為,如果市場想要繼續走高,可能有必要從過度杠桿化的頭寸中去除一些泡沫。

細思極恐的是,去泡沫的第一針往往會先扎向高杠桿的參與者,直到疼痛逐漸蔓延至整個市場。

Tags:DEFIDEFEFI區塊鏈DeFi BidsTradeFlowMazuri GameFi區塊鏈技術通俗講解科普

據PeckShield態勢感知平臺數據顯示,過去一個月,整個區塊鏈生態共生46起較為突出的安全事件.

1900/1/1 0:00:00本文發表于2021年5月25日本文假設讀者熟悉NickSzabo的《社交網絡的可擴展性》、VitalikButerin的《弱主觀性》以及HaseebQureshi的《為什么去中心化并沒有你想象中.

1900/1/1 0:00:00頭條 ▌西南證券:人民幣未來雙向波動成常態首先,從經濟基本面來看,中外之間的經濟相對強弱將收窄,或將使得人民幣升值的態勢有所緩解;其次,我國貨幣政策正常化進程或將快于其他國家.

1900/1/1 0:00:005月12日,時不時在幣圈里“帶貨”的馬斯克同學在推特上表示,出于對“用化石燃料開采比特幣的使用量迅速增加”的擔憂,特斯拉暫時停用比特幣交易。這一個突如其來的“反水”言論,讓比特幣價格應聲下跌.

1900/1/1 0:00:00山雨欲來風滿樓,CBDC粉墨登場,官方把矛頭對準另一個世界的敵人似乎不可避免。對于加密貨幣交易員和礦工而言,壞消息最近幾天接踵而至,市場持續破防,跌幅屢創新低,極度的恐慌,橫盤的失望,像極了熊市.

1900/1/1 0:00:005月26日消息,伊朗總統宣布,9月22日之前禁止加密開采。近日伊朗當地媒體的報道稱,近期伊朗電力供應出現問題,伊朗多地已開始采取輪流斷電的措施,此前還發生過無預警斷電,引發民怨.

1900/1/1 0:00:00