BTC/HKD-1.02%

BTC/HKD-1.02% ETH/HKD-3.05%

ETH/HKD-3.05% LTC/HKD-2.38%

LTC/HKD-2.38% ADA/HKD-2.99%

ADA/HKD-2.99% SOL/HKD-3.03%

SOL/HKD-3.03% XRP/HKD-3.93%

XRP/HKD-3.93%當壓力發生時在傳統世界中,會有許多防護措施確保市場的有序性。這些“護欄”是在吸取了已發生的慘痛教訓后設置的。傳統市場過度波動時,會出現熔斷和中央銀行的干預,這些措施讓市場參與者暫停、停歇、評估并采取相應行動,而不是被迫進行實時決策和追加保證金。經歷了一些市場事件,許多參與者已經對這些規則達成共識,以避免承受痛苦。

在加密貨幣市場,防護措施是一個完全陌生的概念。加密貨幣市場的部分參與者把真正的自由過分吹捧為賣點:作為新時代的燈塔,這里一切皆有可能,是所有人都能體驗的狂野自然實驗。當然,這種缺乏保障的情況導致加密貨幣投資者每6個月左右就會經歷一次壯觀的爆炸和崩潰,圈外人通常會恐懼地看著。

作為一個活躍的交易員,你可能會對這些時刻津津樂道。對于那些精明的市場參與者來說,過度波動和恐懼的市場往往是最好的交易場所,他們能夠識別并利用下跌過程中出現的結構性突破。交易所下跌,強制賣出帶來高EV的買入機會,期貨產品偏離其指數,期權可以達到極高的IV,鏈上清算也可以推動套利機會。這些對于子彈充足的市場參與者來說,都是一場的可親歷的盛宴。

Bitget一鍵跟單第二期“明星交易員”將于下周三揭曉:據官方消息,Bitget今日起正式開啟第二期“明星交易員”的評選活動,平臺將根據交易員的個人收益與跟隨者進行評審,并于下周三揭曉評選結果。活動期間交易員可申請入駐參與,每位交易員的跟隨席位有限,最多可跟隨200人,平臺用戶可根據個人需求盡快選擇預跟隨的交易員。[2020/5/14]

舉一個相關的例子,在Deribit上,你經常可以看到由于做市商擴大市場或賬戶經清算被強制成為期權買家而導致的IVs爆出。通常情況下,你無法在極端的IV水平上賣出很多,但通常小額投資者可以利用這些井噴的機會,以極高的水平賣出期權,并對市場波動平息后回歸均值有一定的信心。

回到1987年

1987年10月19日,道瓊斯指數經歷了最大的單日跌幅,在大規模恐慌和追繳保證金的情況下,單日下跌22.6%。這是傳統市場在自動交易時代經歷的第一次動物精神崩潰,許多交易決策的預設性質加劇了拋售。

聲音 | 交易員:比特幣未來十年回報率仍有可能超1000%:BNN Bloomberg主持人Jon Erlichman列舉過去十年各大公司的股票回報率,最高超4000%。對此,資深交易員Josh Rager評論稱盡管股票回報率如此驚人,但即使以目前的價格(7000美元)來計算,比特幣也有可能獲得類似的回報率。不僅是在未來十年可能獲得超1000%的回報率。在未來幾年,我們甚至可能會看到BTC價格達到7.5萬到10萬美元以上。注:BNN Bloomberg主持人Jon Erlichman列舉過去十年各大公司的股票回報率分別是——Netflix:+4177%;亞馬遜:+1787%;萬事達:+1126%;蘋果:+966%;VISA:+824%;星巴克:+800%;Salesforce:+792%;Adobe:+790%;耐克:+587%;微軟:+556%;Costco:+542%;迪斯尼:+423%;谷歌:+335%;麥當勞:+325%。[2019/12/24]

當時,大多數市場參與者對短時內20%以上的跌幅感到不可思議,對這一跌幅的反應也是迅速而激烈的。監管機構立即行動起來,采取保障措施,以阻止一連串的恐慌和拋售,阻停要往下滾的雪球。

聲音 | 前摩根大通交易員Tone Vays:沒有人使用比特幣現金:據Crypto Briefing消息, 前摩根大通交易員、加密貨幣分析師Tone Vays最近馬耳他AI及區塊鏈峰會上與Roger Ver進行辯論時表示“沒有人使用比特幣現金”。Vays指出,在某個時間點,單個錢包完成了所有比特幣現金交易的60-80%。在過去的一個月里,比特幣現金交易的50%是由一個錢包完成的。 此前消息,Roger Ver和Tone Vays曾對賭Vays無法在一天之內將價值5美元的BTC交易以1美分的交易費用發送給他。隨后Vays在推特上提供相關證據,證明其已經按照Ver的要求完成交易。但Roger Ver認為該筆交易存在作弊行為,因Tone的交易是整個生態系統中“最高優先級”,并且是由Slush Pool的嵌入引起的。[2019/6/2]

制定的主要規則是暫停交易。這種"暫停"的方法在1987年的崩盤中進行了實時測試,當時,納斯達克經歷了一次交易所故障,交易所的股票只累計下跌了11%,大約是標準普爾500指數下跌的一半。到1988年1月,美國證券交易委員會制定相關法規,要求交易所對達到波動閾值的證券停止交易。

巴克萊銀行前交易員跳槽BitFlyer:據CCN消息,巴克萊銀行前交易員Daisuke Murayama已從巴克萊銀行跳槽日本數字貨幣交易所BitFlyer。Daisuke Murayama表示,銀行業的大多數金融家開始考慮替代職業,主要是擔心傳統銀行及金融產品的長期生存能力。[2018/5/13]

與加密貨幣領域中,我們每年都會經歷多次類似1987年的事件,高杠桿、抵押品效率低下和動物精神結合,導致急劇的拋售、大幅的下跌。與傳統世界不同,加密貨幣世界幾乎沒有什么防護措施來阻止暴跌再次發生。像Deribit這樣的一些交易所,引入了亞秒級的熔斷,但絕大多數交易所都沒有這樣的保障措施。

5月的暴跌

2021年5月19日,比特幣在45分鐘內暴跌了約20%,然后在隨后的2小時內有所回調。

由于現貨購買蒸發,以及市場對高貝塔資產的過度暴露而缺乏觀望現金,此舉是市場普遍疲軟的結果。

高盛前宏觀交易員擱置加密貨幣對沖基金計劃:高盛集團和Fortress Investment Group LLC的前宏觀交易員Michael Novogratz表示,他將擱置啟動一個加密貨幣對沖基金的計劃,并預測比特幣可能會下跌到8000美元。[2017/12/23]

當天僅比特幣期貨產品就發生了超過30億美元的清算,還不包括山寨幣期貨的清算。當天的清算和崩盤的速度使市場陷入瘋狂,出現了各種錯位。拋售的機制已經被廣泛討論,這里的討論將集中在市場因劇烈和快速波動而變得混亂這方面。

期貨+現貨

高壓力的市場中,最常見的情況之一是期貨頭寸的清算,這往往會把期貨價格推到極點。

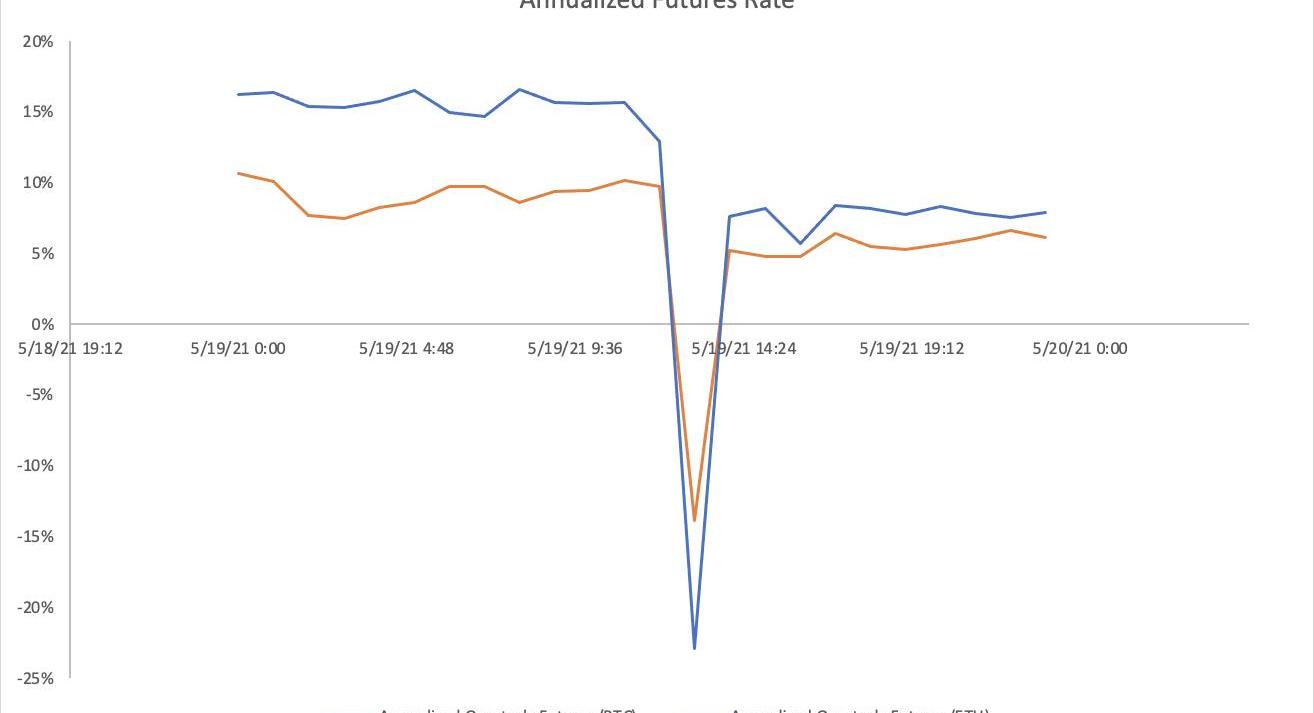

由于市場對杠桿的需求很高,期貨產品通常以正價差交易。這使得以現貨價格買入期貨成為有吸引力的機會。在最近的這次暴跌中,Deribit的季度比特幣期貨年化利率跌至-13%的低點,ETH季度期貨利率跌至-23%的低點。

Data:Skew.com

這兩種期貨產品都迅速從逆價差狀態恢復到正價差狀態,那些由于被迫賣方而設法在這些期貨上得到填補的人最終會很高興。這說明市場效率低下的簡單例子,精明的交易員如果密切關注市場,就可對此進行利用。對于那些希望在下一次"投降"時建立多頭頭寸的人來說,在下跌期間將期貨作為購買現貨的替代方案,可能是一個明智之舉。

期權IVs

當現貨市場出現大的波動事件時,做市商往往會擴大他們在期權賬面上的市場,由于市場狀況的不確定性,流動性會極低。為了清算空頭期權的賬戶,Deribit有時會使用期貨來對沖期權風險,但也會試圖清算期權頭寸,對某些行權價和工具形成強制買入。

由于清算和不穩定的流動性,你經常會看到極高的隱含波動率,一旦市場降溫,你應該能夠賣出這些隱含波動率,作為該IV均值回歸的相對較高的預期價值。請注意,在最近的市場結構中,DVOL實際上爆發了兩次,一次是在最初的崩盤中,然后是在回調期間的第二次。在接下來的24小時內,這兩次大幅的波動都遇到了回調。

Data:Deribit.com

強制賣出

市場錯位的一個更微妙的版本是"強制賣出"概念,它是部署新資本的一個積極的EV,賭的是一旦清算和追加保證金的工作完成,在該價格水平上將缺乏自然的拋售,使資產有能力急劇反彈。

例如,比特幣在5月19日一小時內從低點反彈了約20%,以太坊反彈了約35%,Uni反彈了約50%。這些急劇上升的走勢之所以成為可能,是因為相當一部分賣盤是強制出出售。強制出售往往發生在最不合適的價格,因為清算是分批進行的,而且是在市場的高峰壓力下。

如果有機會,大多數被迫賣家不會想以他們退出的價格出售。這就是為什么每次只賣出部分頭寸的增量清算系統通常優于全量清算系統,即在達到維持保證金時賣出整個頭寸。

級聯清算往往提供一些最佳的買入機會。當清算工作完全完成后,一般來說,市場會反彈得更高,因為市場上的主要拋售來源現在已經減弱。要利用這種低效率,需要比購買折扣期貨或賣出高價的IV更多的專業知識,但機會還是存在的。

DeFi

在最近的這次拋售中,DeFi實際上比預期的要好,關鍵系統沒有出現重大故障,然而這并不意味著沒有機會可以利用。首先,當市場迅速逆轉時,你經常會發現諸如Compound和Aave等借貸平臺有大量清算,復雜的清算機器人可以利用這些機會。

其次,由于AMMs依靠套利來保持定價一致,中心化交易所快速變化的市場往往會引入巨大的價格差異。通常情況下,中心化交易所與Uniswap和Sushiswap等AMMs之間的價格差異太小,非復雜的機器人無法利用,但當市場像5月19日那樣快速變化時,你會發現價格差異對低復雜水平的機器人來說也足夠了。

結論

在錯位的黃金時代,交易者有幸能夠抓住這樣的機會。現在的情況可能會持續下去,直到有足夠的閑置資金進入加密貨幣生態系統,以實現市場平滑運行。Deribit以外的其他交易所可能會努力引入更多的市場護欄,這有利于市場的穩定,但這對那些活躍的交易者來說是不利的。

未來的監管也可能會瞄準這些問題,以確保市場更加有序,特別是現在更多的投資公司對潛在的ETF有所關注。

本文來源:DeribitMarketresearch

Tags:比特幣BIT加密貨幣DERI玩比特幣的都是什么人bitkeep最新版本下載ripple幣是數字加密貨幣嗎Derivex

6月7日,工業和信息化部、中央網絡安全和信息化委員會辦公室聯合發布《關于加快推動區塊鏈技術應用和產業發展的指導意見》.

1900/1/1 0:00:00高盛全球大宗商品研究主管JeffCurrie表示,用加密貨幣來替代黃金對沖通脹并不合理,加密貨幣更適合替代銅的地位.

1900/1/1 0:00:00在6月9日參議院關于央行數字貨幣的聽證會上,小組委員會主席ElizabethWarren發表評論抨擊加密貨幣,呼吁立法者“直面”這個問題.

1900/1/1 0:00:006月4日消息,美國眾議院金融服務委員會主席MaxineWaters定于6月15日就央行數字貨幣舉行聽證會,并將于6月30日就“加密貨幣浪潮”的影響舉行聽證會.

1900/1/1 0:00:00文章來源:ETH中文站 稿源|vitalik.ca作者|VitalikButerin感謝FelixLange,MartinSwende.

1900/1/1 0:00:001848年,有人在加利福尼亞發現了黃金,這一消息導致大約30萬人從美國其它地區,甚至國外蜂擁前往加利福尼亞。獲得財富的欲望驅動人們背井離鄉,向西遷移.

1900/1/1 0:00:00