BTC/HKD+1.21%

BTC/HKD+1.21% ETH/HKD+1.08%

ETH/HKD+1.08% LTC/HKD+0.59%

LTC/HKD+0.59% ADA/HKD+2.22%

ADA/HKD+2.22% SOL/HKD+5.11%

SOL/HKD+5.11% XRP/HKD+1.68%

XRP/HKD+1.68%摘要:在2020年成為杰出的宏觀經濟資產之后,比特幣似乎正在從"逐漸"過渡到"突然"階段。本周,我們調查了短期交易者和長期持有者對每周事件的鏈上行為。

比特幣又一次踏入了未知的領域。本周,比特幣在薩爾瓦多被正式投票為法定貨幣,這對該行業來說是一個真正的歷史性時刻。看起來也很有可能,下一個主要的采礦能源來源將來自火山。

本周開盤,價格表現相對疲軟,拋售至31,185美元的周低點。然而,市場對薩爾瓦多迅速通過法案的反應是,反彈回最近的盤整區間,創下日內高點39,269美元。

在2020年成為杰出的宏觀經濟資產之后,比特幣似乎正在從"逐漸"過渡到"突然"階段。本周,我們調查了短期交易者和長期持有者對每周事件的鏈上行為。

獲利的供應波動

比特幣市場的高波動性使其成為交易者的磁鐵,他們能夠在兩個方向上將價格波動貨幣化。同時,比特幣強大的基本屬性使其成為長期投資者理想的價值儲存資產。在波濤洶涌的市場結構中,我們可以通過觀察價格波動過程中有利可圖的供應變化,深入了解供需平衡,以及短期和長期持有者的積累程度。

數據:上周比特幣凈虧損額達34.5億美元創新高,但長期持有者仍盈利:Glassnode數據顯示,上周出現歷史上最大的比特幣虧損,鏈上實現的凈虧損總額達到驚人的34.5億美元,這發生在短期持有者手中。

Glassnode表示,幾乎所有的長期持有者都是盈利的,長期持有者總體上實現了195%的利潤。(U.today)[2021/6/29 0:15:15]

本周價格反彈了兩次,第一次是在薩爾瓦多投票通過法定貨幣法案之后,然后在周日下午再次反彈。在這兩次波動中,獲利的UTXO持有的價值躍升了約150萬個BTC。在這兩次上漲中,從低點3.17萬美元到周日的高點3.92萬美元。

雖然其中一些加密貨幣可能是在1月份購買的,并保持未使用,我們可以估計,至少有198.5萬個BTC的鏈上成本基礎在3萬1千美元和3萬9千美元之間。

我們可以合理地假設,這些新獲利的供應大致由三個不同的群組持有。

Glassnode數據:比特幣長期持有者再次囤積比特幣:5月7日,Glassnode創始人Jan Happel和Jann Allemann發推表示,比特幣長期持有者再次囤積比特幣,并且投資者對ETH仍然充滿信心,因為從加密貨幣交易所流出的ETH足夠多。長期持有者凈頭寸變化圖表顯示自去年10月以來,長期持有者的頭寸在4月首次變成綠色。(U.Today)[2021/5/7 21:32:10]

在2021年1月初購買加密貨幣的HODLers:并且還沒有賣出它們。這些加密貨幣目前正跨越155天長期持有者的門檻而到期。

新的HODLers:他們在目前的范圍內買入下跌,并可能在未來的任何波動中持有。

交易員和短期持有者:他們正在交易價格波動,更有可能在價格目標或下行波動中進行清算。他們也更有可能利用衍生品市場和杠桿。

交易員獲利和空頭頭寸

讓我們從最后一個群體開始,即最有可能產生拋壓的交易員和STHs。

下圖顯示了STH持有的供應量的利潤和STH-SOPR作為衡量獲利程度的指標。這里有兩個關鍵的觀察。

報告:比特幣長期持有者的出售意愿較小:Coindesk發文稱,在過去的一年中,比特幣上漲了近兩倍,這使仍處于積累階段的長期持有者(HODLers)得到了回報。這表明,在比特幣突破歷史高點63,000美元之后,看漲活動才剛剛開始。根據Glassnode的最新報告,相對于先前的牛市,比特幣長期持有者的出售意愿較小。[2021/4/15 20:20:28]

在價格反彈期間,STH獲利供應量的每一次飆升,STH-SOPR很快飆升并保持在一個較高的水平。這表明在這個STH群體中,有一部分人可能在波段交易中獲利,或者被日內的價格波動所震懾。

在薩爾瓦多投票后的價格反彈中,STH擁有的約73.7萬BTC返回了利潤。因此,我們可以估計,在這個價格范圍內有成本基礎的加密貨幣中,大約63%實際上是2021年1月購買的LTH擁有的加密貨幣,37%是最近積累的。

DHM永續標準算力Billie:能否長期持久的產生收益,是算力賽道的一個重要考量標準:金色財經現場報道,在金色財經聯合蒜粒研究院主辦的“算力生態新勢力”首期“算力幣如何保持高凈值與低風險”的活動圓桌環節中。DHM永續標準算力的CMO Billie發言指出:礦機作為實體,存在由于幣價暴跌帶來的關機風險,如果礦機每日所產生的收益已無法覆蓋每日成本,那么這些礦機就將面臨關機風險。

DHM希望通過礦機迭代的方式來改善這一狀況,提升礦機的生產效率,降低成本,使得每一枚算力幣都能有更長久的產生收益。通過運維儲備金在礦機生命周期無法延續時,通過治理的方式來決定升級的方式及目標。[2021/2/8 19:13:24]

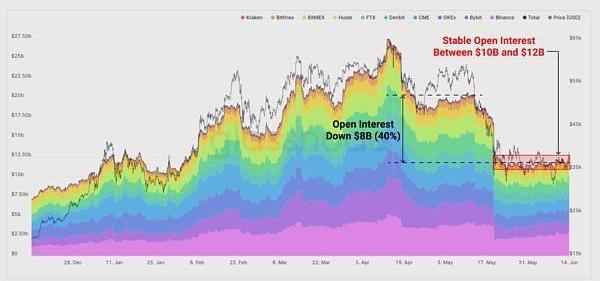

保持對短期交易者的分析,我們可以看到,期貨未平倉合約正在攀升,盡管很緩慢,特別是與2021年第一季度相比。上個月未平倉合約總額在100億至120億美元之間波動,與5月中旬的前一個峰值相比,仍下降了約80億美元。

數據顯示:出于長期持有及不信任感 交易所BTC余額仍未恢復:盡管4月22日至4月29日期間,比特幣價格實現自3月13日以來最大漲幅,活躍地址等指標也出現明顯上漲,但Arcane Research數據顯示,交易所所持有的比特幣余額遠未出現改善。而出現這種情況的可能原因有,比特幣持有者數量的增加和對交易所缺乏信任。(AMBCrypto )[2020/5/2]

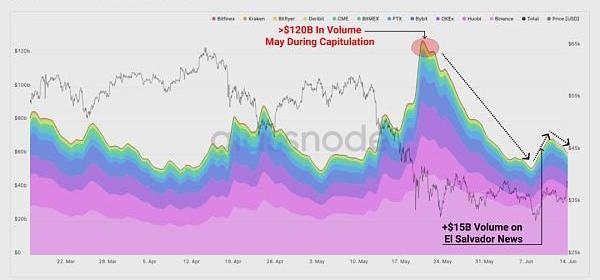

期貨交易量也同樣低迷,特別是相對于5月拋售事件期間1200億美元的交易量。在薩爾瓦多投票后的幾天里,交易量增加了約150億美元。本周后半周,交易量又開始下降。

當然,衍生品市場的交易員似乎不確定宏觀市場的方向,因此保持了相對較低的杠桿水平和交易量。

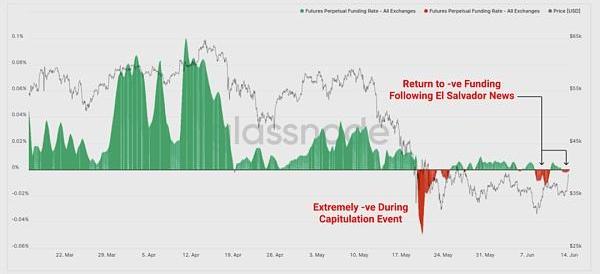

關于永續期貨資金利率,在暴跌事件中變成極度負面之后,在過去一個月中一直保持相當中性。資金利率在+0.005%和-0.010%之間震蕩。

有趣的是,在上述兩次價格反彈中,資金利率轉為負值,表明存在更多的看跌傾向,交易者更愿意在反彈中賣出。

然而,通常情況下,大額資金利率提供了一個逆向指標,因為它表明許多杠桿交易商都傾向于同一方向。雖然上述的負利率不是特別大,但在這三個例子中都出現了大量的空頭清算。

在過去幾個月的盤整中,每次資金利率變成負值,價格就會反彈,越來越多的空頭被清算。

長期持有者繼續保持HODLing

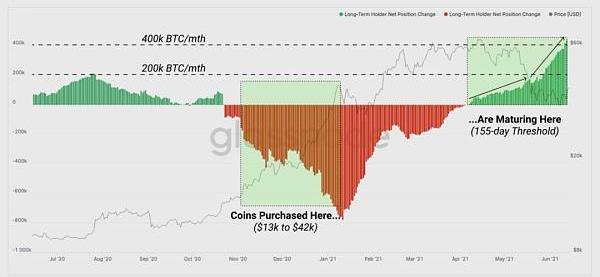

現在讓我們把注意力轉向長期持有者群組,他們包括2021年1月10日之前的所有加密貨幣買家。LTH凈頭寸變化顯示了在155天的門檻內到期的加密貨幣的每月凈率,其中包括任何賣出的加密貨幣。

下圖是將155天前的價格范圍映射到今天到期的那些加密貨幣的加速率上的標記。這表明,在早期的牛市中,有大量的加密貨幣被購買,并且基本上沒有賣出。目前的成熟率超過40萬個BTC/月,這比我們估計的在5月投降事件中出售的約16萬個BTC要大得多,其中大部分是STHs。

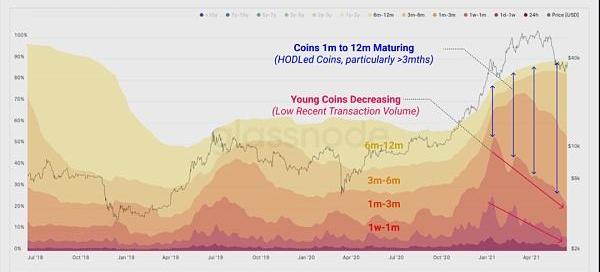

我們也可以在變現上限HODL波中看到這種加密貨幣的成熟,它呈現了構成變現上限的加密貨幣供應的相對比例。我們不僅看到非常年輕的加密貨幣由于最近鏈上交易量低而下降,我們還看到年齡在3個月到12個月之間的加密貨幣的份額在擴大。這些都是那些在2020年至2021年1月的整個牛市中積累的HODLed幣。

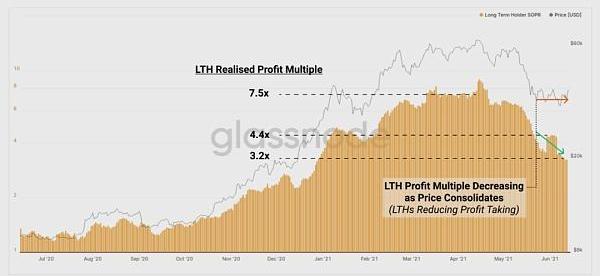

一些LTH已經并將在他們的加密貨幣上獲利。在所有的比特幣周期中,常見的是LTHs在牛市反彈中賣出了他們大部分的加密貨幣,而在回撤時,隨著信念的恢復,他們的賣出會放緩。這種行為可以從LTH-SOPR中看出,該指數跟蹤LTH實現的總利潤倍數。

在3-4月達到約7.5倍的峰值后,可以看到LTHs在這次價格調整中實現的利潤在下降,甚至在價格橫向交易時也是如此。LTHs目前實現的利潤倍數為3.2倍,這表明他們賣出的加密貨幣的總成本基礎約為1.1萬美元

類似的觀察可以從CDD-90指標中看出,該指標繪制了過去90天內加密貨幣日銷毀量的總和。CDD-90的下降表明,較老的加密貨幣仍未被消耗掉。這表明在這一波動期間,LTHs沒有恐慌性拋售,因此更可能是重新積累而不是兌現。

為了進一步確認這一點,我們檢查了應用7天移動平均線的二進制CDD指標。基本的二進制CDD指標將返回1或0,當破壞的加密貨幣日數量大于或小于長期平均值時。通過移動平均線,我們可以看到舊幣被消耗的趨勢,或保持休眠狀態。

二元CDD指標在整個6月達到了一個極低的值,與2020年初開始的看漲趨勢相吻合。這表明,長期持有者根本沒有賣出他們的加密貨幣。

薩爾瓦多可謂是地球上最貧窮的地區,而笨鳥總是先飛,薩爾瓦多成為最先接受比特幣的地區似乎是不可避免的.

1900/1/1 0:00:00端午節第一天,伴隨云南、青海等多地大舉“圍剿”挖礦,比特幣價格繼續大跌。比特幣價格一度24小時跌超7%,報34600美元/枚.

1900/1/1 0:00:001簡介 Swarm的使命,是通過為去中心化的互聯網提供可擴展的底層基礎設施,去塑造自我主權的全球化社會和無需許可的開放市場.

1900/1/1 0:00:00關于NFT以瘋狂的價格出售的消息越來越少。甚至一些名人似乎也無法將他們的NFT項目推向高潮。那么炒作結束了嗎?泡沫會破滅嗎?就目前而言,NFT看起來是一條閃閃發光的致富之路,盡管實際的買賣情況并.

1900/1/1 0:00:00“519暴跌”給火熱的加密市場潑來一盆冷水,強監管政策下比特幣全網算力下跌。自2020年3月份開始比特幣走出了波瀾壯闊的價格曲線,盡管行情在最近一個月急轉直下,但隨著新的比特幣活動的出現和小國對.

1900/1/1 0:00:00早在2017年,以太坊和比特幣擁堵的情況已經出現,為滿足用戶新的需求,眾多開發團隊陸續提出了不同的解決方案.

1900/1/1 0:00:00