BTC/HKD+0.43%

BTC/HKD+0.43% ETH/HKD+0.36%

ETH/HKD+0.36% LTC/HKD+1.63%

LTC/HKD+1.63% ADA/HKD-0.87%

ADA/HKD-0.87% SOL/HKD+2.71%

SOL/HKD+2.71% XRP/HKD-0.97%

XRP/HKD-0.97%6月25日,也就是本周五,將會有近40億美元的巨額期權到期。

據Deribit數據統計,這筆40億美元的到期期權中,BTC交割金額為25.6億美元,ETH交割金額為14.2億美元,看漲期權的數量遠大約看跌期權的數量。這也是繼今年3月26日的53億美元、4月30日的42億美元的BTC期權交割后,期權市場出現的第三大期權交割金額。

近期BTC期權到期情況?來源:metrics.deribit

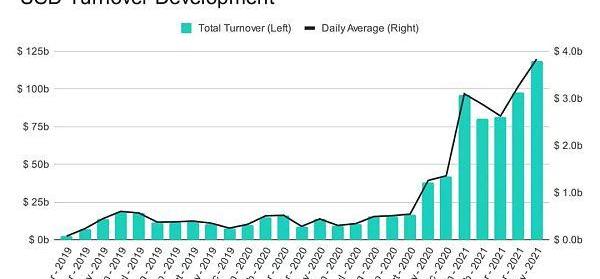

今年以來,期權市場迎來了爆發式增長,從交易量來看,去年12月的僅僅只有300多億美元,今年一月份就創造了近1000億美元交易量記錄,五月直接逼近1200億美元,相較去年年末,交易量增長了近4倍。

Deribit亞洲商務負責人Lin表示「期權交易量暴漲的原因之一是來自機構的大量入場」,去年以來,傳統機構的大量入場,間接帶來了大量期權的交易需求。

作為一種即可以套期保值,又可以增強收益的Buff型工具,期權一直以來都被不少專業交易員所青睞,加之去年以來,各大交易平臺陸續上線了期權交易功能,整個期權市場也逐漸從小眾開始走向了大流。

美國國稅局針對FTX破產提出價值440億美元的索賠:金色財經報道,美國國稅局(IRS)已對破產的加密貨幣交易所FTX及其附屬實體的財產提出價值近440億美元的索賠,美國國稅局向FTX公司提出了45項索賠,其中包括West Realm Shires(FTX.US的法律實體)、Ledger Holdings(LedgerX和LedgerPrime的母公司)和Blockfolio等。[2023/5/11 14:56:00]

近兩年的期權交易量

如今,伴隨的期權市場的壯大以及交易市場的不斷融合,期權市場的影響力擴張到了現貨市場,特別是對于大期權交割的數據預期,甚至成為大家口中的“市場晴雨表”。

40億巨額期權即將到期,市場走勢將何去何從?我們能否從期權變動的市場,總結出哪些有用的規律?在近十年的發展周期中,加密期權行業都經歷哪些發展階段?如今期權市場的格局又如何呢,誰是龍頭老大?大星說帶你一一盤點。

數據:某聰明錢地址賣出9840億枚PEPE實現88萬美元收益:金色財經報道,據推特用戶余燼監測顯示,一個聰明錢地址剛剛賣出 PEPE 實現 88 萬美元收益。4 月 28 日,該地址使用 156 枚 ETH(約 29 萬美元)買入 1.078 萬億枚 PEPE,一小時前通過 MetaMask Swap 將 9840 億枚 PEPE 兌換成 107 萬枚 USDC。目前,該地址還剩余 940 億枚 PEPE,價值 9.6 萬美元。五天時間,實現三倍收益。[2023/5/3 14:39:46]

加密資產期權市場的發展

期權,“期”代表未來,“權”代表權利——未來的權利,也就是說期權賦予買方在將來某一確定時間以特定價格買入或者賣出某種資產的權利,它屬于一種衍生品合約。

衍生品作為人類社會商業活動的產物,至今已有大約4000年的發展歷史,而最早的期權概念則可以追溯到公元前1792前的古巴比倫王國。

在古巴比倫漢謨拉比法典中,有過這樣一條記錄:“借貸的債務人,如果由于暴風雨或洪水沖毀了田園或是由于干旱沒有長出大麥,則當年債務人無需向債權人交糧,債務人可涂改泥板,不付該年的利息”,法典中將“剛性”的債務變為“或有”債務,實際上也就形成了期權的雛形。

數據:Ronin上NFT總銷售額突破40億美元:6月9日消息,CryptoSlam數據顯示,Ronin上NFT總銷售額已突破40億美元,截至目前為4,073,541,906美元,交易筆數為16339541.[2022/6/9 23:02:53]

在傳統金融世界,直到布雷頓森林體系的瓦解和金融自由化浪潮席卷全球,期權市場才迎來了較快的發展,之后,伴隨著1973年芝加哥交易所的成立,1974年美國全國性期權清算機構——期權清算公司的成立,掀開了期權市場快速發展的序幕,隨后期權市場逐步擴展到新興市場和領域,其中就包括現在的加密資產市場。

而最早的加密資產期權產品,出現在2012的MPOE,這是一個存在于bitcointalk論壇上的BTC期權市場,因當時整個加密市場過小,產品流動性嚴重不足,加之經營者的目光短利,這種對于BTC期權的早期嘗試只得以失敗而告終。

對于MPOE的討論?來源:bitcointalk

馬斯克指責Twitter在440億美元的收購交易中存在欺詐行為:金色財經報道,根據法庭文件,埃隆·馬斯克指責Twitter 在 440 億美元的收購交易中存在欺詐行為。馬斯克辯稱,社交媒體平臺的真實價值遠低于他最初同意支付的金額。馬斯克表示,收購該公司的決定是基于該公司業務狀況良好的前提。他對公司估值的調查顯示,平臺上的機器人賬戶數量超過了官方數字。據他介紹,Twitter故意提供虛假信息來支持其指標。

馬斯克的團隊援引Twitter分享的另一個虛假信息實例寫道,該公司披露“該平臺擁有 2.38 億可貨幣化的每日活躍用戶,但那些實際看到廣告的用戶大約是比 Twitter 所代表的少6500萬。

今年早些時候,馬斯克曾提出以440億美元收購Twitter,但在7月退出了交易。[2022/8/6 12:05:54]

2016年6月,由JohnJansen、MariusJansen等人創建的期貨與期權交易平臺——Deribit?開始運營,并成為了日后期權領域的龍頭。

2018年交易平臺BitMEX推出了UP/DOWN期權合約,但當時BitMEX設計的這款期權產品,只允許客戶買入,不能建立空頭頭寸,這就意味著只有單一的BitMEX附屬交易商才能夠賣出這些期權,這個單一做市商的壟斷做法,讓合約的交易價格是Deribit上同等產品的10倍,最終BitMEX在2020年1月下架這款產品。

Axie Infinity市值擊穿40億美元創歷史新高:據Coingecko數據顯示,NFT游戲Axie Infinity市值于8月11日擊穿40億美元,創下歷史新高。Axie Infinity原生通證AXS價格在北京時間今日8:41 AM觸及73.21美元歷史高位,推動市值也達到歷史高點4,031,306,880美元。不過,本文撰寫時Axie Infinity市值略有下降,已跌至3,876,423,239美元。此外,據DappRader數據顯示,目前Axie Infinity總交易額逼近12億美元,僅次于Opensea,位列NFT市場交易額排名第二位。[2021/8/11 1:48:02]

此后,各大交易所也相繼上線了期權交易功能,2020年年初FTX、OKex上線了自己的期權產品和交易功能,9月火幣推出了自己的期權合約產品,年末,幣安也終于推出了自己的歐式期權,至此,幾大主流交易所都完成了期權產品與交易功能的上線。

與此同時,鏈上的期權應用也開始出現,特別是2020年后DeFi浪潮啟動以來,鏈上期權乃至整個衍生品市場都迎來的大發展,比如有以太坊上的Hegic、SIREN;波卡上的dTrad;Solana上的PsyOpitons;BSC上的Hedget、以及跨鏈期權Oddz等各類期權平臺相繼出現,但目前期權市場依舊是以中心化的交易平臺為主。

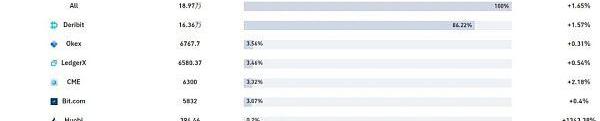

在期權市場占比方面,Deribit擁有絕對的優勢,占據著近86%的BTC期權市場,92%的ETH期權市場,緊隨其后的分別是OKex、來自美國的LedgerX數字交易平臺以及芝交所CME。

全網BTC期權持倉占比

?全網ETH期權持倉歷史?數據來源:bybt??

隱藏在期權背后的共識與判斷

一般來說,大額的期權交割都出現在一個月的最后一個星期五,這也是大多數交易平臺月度期權交割的時間點,在期權市場中,也存在著一些類似風向標似的“指標”,可以讓我們在飛速變化的市場中,找到一些有用的細節。

其中之一就是最大痛點價格。所謂最大痛點價格也就是在期權到期時,當市場價格位于這個痛點價位,可使所有的買方盈利最小虧損最大,而所有的賣方虧損最小盈利最大。也就是說,在大期權交割日期前,市場的價格往往會向最大痛點靠近。

至于背后的原因,可能是一些大機構或者做市商有著足夠的影響力來影響市場,當然也有很多人對這些理論也不認可,但這個指標是最常用的一個。

6月25日BTCmaxpainprice為40000$?

數據來源:metrics.deribit

第二就是大宗的期權交易。眾所周知,整個加密市場是一個信息及其不對稱的市場,對于那些信息的優勢方來說,就能提前布局,所以,透過這些玩家的異動,也能看到一些有意思的細節。

比如對于一些有影響力的鯨魚交易員來說,他們會利用期權來放大杠桿,進一步提高收益,所以這類鯨魚玩家或者機構往往會大量購買某個產品,從而透露出鯨魚玩家對于市場的價格判斷,這種大宗交易,往往會造成某個產品交易量的異常放大。

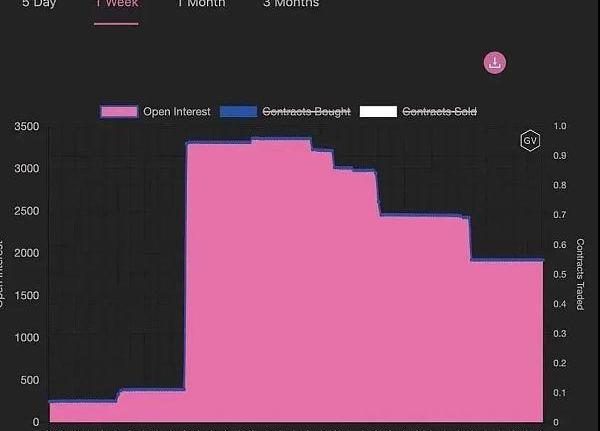

比如在5月14日,一位交易員通過在Deribit購買了大量行權價為46,000美元、到期日為5月21日的短期比特幣看跌期權,并使這個產品的未平倉量增加了近800%,之后,在到這筆期權即將到期的前夕,便發生了5·19大暴跌。

期權交易量異常放大?數據來源:metrics.deribit

回過頭來看,當時這筆期權就已經透露著一些異常,不僅交易量突然放大大,而且期權到期時間很短,當時的BTC價格為50000美元,與期權價格上也存在背離,這種情況之下,就需要交易者有準確的時間把握,所以,這也體現了交易者的一種市場判斷——要跌了。

第三個細節來自于隱含波動率,隱含波動率表示期權價格所體現的對于未來波動率的預期,可以看作是期權的估值水平。一般來說,遠期期權的隱含波動率都是很穩定,但在5月17日,到期日超過300天的遠期期權的隱含波動率突變上升,這是極為罕見的。

當然,這些只是事后論道,最多只能算是5·19的非充分必要條件,但這給了一種新的思考維度來觀察市場變化。

第四,大家對于期權交割還有一個基本的共識判斷,交割日對于標的價格有下行/上行的壓力,那么交割日過后,價格就有回歸的動力。以最大痛點為40000,交割的價格為35000的看漲期權為例,本來期權交割對于價格有推動到40000的動力,但是交割日結束后,動力缺失,價格便很難繼續上漲。

針對此次40億美元期權交割對市場的影響,Lin表示「6月幣價走勢極其震蕩,25日又是一個大期權交割——季度交割,BTC期權最大痛點在4萬美金,比特幣波動率指數持續在高位盤旋,也許預示著交割前后將有劇烈的波動行情」。

期權是一個投資者門檻比較高的行業,并非適用于每一個人,所以對于上述的一些觀點,更多的只是一種參考和學習,畢竟,任何金融市場都是難以預測的。

目前行情走到這個局面,月線自4月到目前已經收3連陰,價格也從前頂接近65000美金跌至最低3萬美金下方,市場上大部分人都認為牛市結束了.

1900/1/1 0:00:00當前加密市場處于下跌節奏,上周比特幣再次觸及33000元下方,造成這種下跌的原因是市場情緒偏向做空。市場仍然缺乏信心,因此在這種市場狀態下賣空是一種普遍做法.

1900/1/1 0:00:00Lending作為DeFi領域的基礎設施,競爭一向慘烈。但是根據最新數據顯示。Aave在今年開始逐漸超過老大哥Maker和Compound,一躍成為行業龍頭.

1900/1/1 0:00:00由Flashbots開創的MEV競拍服務已受到了礦工們的歡迎,那么這種競拍是否是最優的呢?注:原文作者是斯坦福大學電氣工程博士GuillermoAngeris.

1900/1/1 0:00:00金色財經區塊鏈6月29日訊??自6月19日四川省清退挖礦之后,比特幣全網算力就一直在下跌。據Bitinfochart數據顯示,比特幣全網算力在6月28日降至58.7971E,也是自2019年8月.

1900/1/1 0:00:00據歐易OKEx的數據顯示,當前BTC/USDT現貨報價為34550美元,24小時漲幅為4.07%.

1900/1/1 0:00:00