BTC/HKD+1.65%

BTC/HKD+1.65% ETH/HKD+1.43%

ETH/HKD+1.43% LTC/HKD+1.12%

LTC/HKD+1.12% ADA/HKD+3.92%

ADA/HKD+3.92% SOL/HKD+2.31%

SOL/HKD+2.31% XRP/HKD+4.56%

XRP/HKD+4.56%DeFi的借貸利率正呈現出明顯的下降趨勢,這就帶來了一個新的問題:如果DeFi的收益率進一步下降,與傳統金融趨同,將會發生些什么?

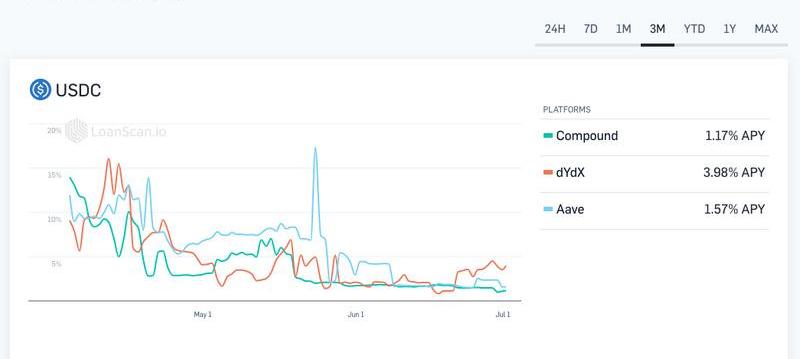

LoanScan數據顯示,USDC在?Compound和Aave?上的貸款利率已經從三個月前15%左右分別下降到了2.5%和3.1%,借款利率也出現了類似的下降。如下圖所示,穩定幣在Compound和Aave上的收益率已跌至1.2%和1.6%。

注:本文中所有的收益率指的均是基于利率所產生的基礎收益率,未計入流動性挖礦產生的額外激勵。

Titans Ventures與跨鏈DeFi協議Umee建立戰略合作伙伴關系:11月26日,越南區塊鏈風投機構Titans Ventures與跨鏈DeFi協議Umee建立戰略合作伙伴關系,旨在讓雙方用戶獲得更好的DeFi及互操作性服務。[2021/11/26 12:34:34]

在文章開始之前,我們需要先行解釋借款利率和貸款利率分別是什么?

與傳統金融的運作方式類似,用戶從某款DeFi項目之中貸出資金,需要支付一定的利息,用于計算這筆利息的比率就是貸款利率;反過來,用戶將資金存入平臺,可以理解為向平臺借出資產,也會獲得一定的利息,這里的比率就是借款利率。貸款利率和借款利率往往同步變動,前者通常會高于后者。

DeFi 概念板塊今日平均跌幅為8.83%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為8.83%。47個幣種中4個上漲,43個下跌,其中領漲幣種為:NMR(+27.95%)、NEST(+9.25%)、CRV(+2.14%)。領跌幣種為:KCASH(-23.62%)、LBA(-21.79%)、BZRX(-19.93%)。[2021/5/30 22:56:22]

利率可以理解為獲取資本的成本,較低的利率意味著獲取加密資產的成本更低,這對貸入一方有利,但對借出一方不利。今年早些時候,用戶還能夠以較高的收益率將加密資產存入DeFi應用之內,收益率有時可以超過10%,但現在,這些利率都在朝著1%下降。

太壹科技CEO閆其政:DeFi是一串由代碼去定義的金融世界:8月12日下午,在#未來十年DeFi能否吞噬傳統金融#主題的爐火對話上,太壹科技CEO&優盾錢包創始人閆其政表示“DeFi是一串由代碼去定義的金融世界,在代碼的世界里,規則制定好后不會存在欺詐的行為,由此帶來了DeFi兩個優點:自由和開放性。”

太壹科技,創始團隊成立于2013年,旗下擁有交易所系統、企業錢包(優盾錢包)、量化交易系統等產品線分布,綜合實力已穩居行業前列。尤其明星產品優盾錢包,是一款領先的企業級數字資產管理系統,以安全完善的技術重新定義數字資產錢包,為比特幣、以太坊等100多種幣種提供API接入;頂級私鑰BOSS自主掌握,子私鑰動態計算不觸網,硬件加持,純冷操作;多級財務審核策略,資產動向、操作日志一目了然;海量地址統一管理,余額一鍵自動歸集。[2020/8/12]

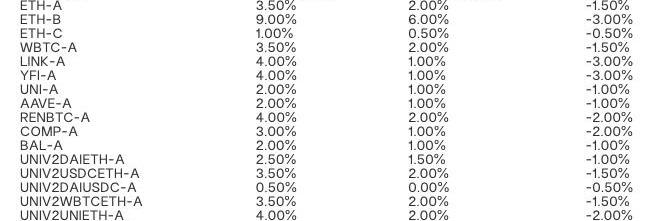

頭部借貸項目MakerDAO數天前已啟動了一項新提案的治理提案投票,旨在進一步降低協議金庫的穩定費率。提案細節可見,每個金庫的穩定費率均將面臨不同幅度的下調。

聲音 | Chainlink CEO:未來將發布更多專門針對鏈上DeFi信息的預言機網絡:中心化預言機服務提供商Chainlink CEO Sergey Nazarov表示,該平臺正在為DeFi產品和其他應用建立應用程序。他表示,預言機(Oracle)就是給開發者提供最好的信息。Chainlink將很快發布更多專門針對鏈上DeFi信息的預言機網絡。“我們未來要做的是發布另外七個預言機網絡,將大大擴展人們在這一領域可以構建的內容。這意味著去中心化金融開發商甚至不需要形成服務協議,他們只需要有一份將關鍵價格數據放到鏈上的合約。”他補充說,對于Chainlink,一切都可以歸結為數據適用性。(CoinDesk)[2019/9/23]

較低的利率已開始引發用戶的擔憂,在MakerDAO的治理論壇上,一名叫做PaperImperium的用戶提到,利率的下降將使該協議在運營層面上變得無利可圖。

為什么會出現這種情況?

在Aave從事治理相關工作的匿名受訪對象State.eth?表示,利率下降的一大原因是更多的穩定幣正在涌入DeFi生態系統,進而壓低了市場利率。邏輯很好理解,在經濟學原理中,“價格”總是會隨著供應的增加而下降,在借貸協議之中,“價格”的反饋就是利率。

State.eth進一步表示,中心化交易所的基礎交易目前呈下降趨勢,人們不再需要通過CEX來進行交易操作,而是可以將自己的資產放入DeFi之內以賺取收益,因此會有大量資金進入DeFi。這也是為什么DeFi之內的穩定幣的供應量會不斷增加。

此外,貸款利率下降的另一個原因是流動性挖礦所賦予的額外激勵開始下降,類似Compound這樣的協議會向借、貸雙方同時提供自己的原生代幣作為流動性激勵,一旦激勵開始縮水,借、貸雙方的動力也會開始下降,這將進一步推動利率的下行。

依照當前的趨勢,DeFi的借貸利率正逐漸降至TradFi?的一般水平。十年期美國國債是TradFi?市場最為關注的政府債券投資工具,可代表當前?TradFi?市場的基礎利率狀況,7月2日該國債的收盤利潤率為1.449%,這與DeFi之內的數字已相當接近。

下一步,會發生什么?

隨著DeFi收益率與?TradFi日漸趨同,將會發生些什么?

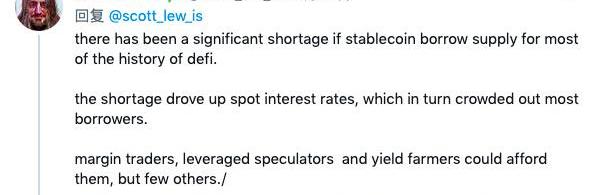

在DeFiPulse聯合創始人ScottLewis看來,這種情況并非完全是壞事,甚至還是DeFi步入穩定發展階段的一個標志。Lewis?將這種趨勢稱為“耦合”,他表示,在DeFi短暫歷史中的絕大部分時間里,穩定幣的供應都存在嚴重短缺,這種短缺推高了借貸市場的即時利率,只有杠桿交易員、投機者和專業DeFi礦工收益率農場主能夠負擔得起,正常的貸款需求反而被排擠出了市場。

但隨著DeFi的利率與傳統金融市場相當,將會有更多的機構或企業希望以這種透明、公開、去中心化的融資路徑貸款,這將為整個DeFi生態系統吸引來更多的流動性,這也是DeFi逐漸蠶食TradFi的表現。

當然,任何事情的影響都具有兩面性,隨著利率的下降,借款一方的收益率無疑將會下降。

至于今后DeFi市場借貸利率的走向,State.eth預測稱,利率能否回升,取決于市場能夠全面回歸牛市。牛市會增加對貸款的需求,因為資產本身的價格上漲將覆蓋掉利率成本,進而推動利率再次走高。

然而,依照當前資金涌入DeFi的速度來看,穩定幣的供應量只會持續增長,收益率長期維持在10%以上的日子可能再也回不來了,正如一位長期根植于DeFi領域的投資者所說:“機會窗口正在關閉。”

本文來自:TheDefiant

7月2日,TheBlockResearch團隊公布了6月份加密貨幣行業的數據圖表報告。總體而言,加密貨幣行業的各項數據指標在6月份都出現了大幅下降,包括鏈上交易總量,礦工收入,CEX現貨交易量,

1900/1/1 0:00:00為什么做市商很重要? 金融中的做市不僅僅是指x*y=k這一等式。在傳統的中央限價訂單簿市場中,做市商專門提交買方和賣方訂單.

1900/1/1 0:00:006月25日,由PORiot共識聯盟,PORiot共識聯盟主辦,森和天下承辦,由海南數米科技作為本次會議的指導單位.

1900/1/1 0:00:00《中國銀行保險報》訊:據不完全統計,目前已有7個試點城市在軌道交通場景落地了數字人民幣支付。6月30日,從北京交通委獲悉,自即日起,北京軌道交通開啟全路網數字人民幣支付渠道刷閘乘車體驗測試.

1900/1/1 0:00:00即將到來的權益證明網絡將會淘汰以太坊礦工,但并不意味著他們會離開。與比特幣一樣,以太坊目前“挖礦”也需要耗費大量能源來保護網絡安全、同時創建和分發新的數字貨幣,在全球范圍內,以太坊礦工數量同樣很.

1900/1/1 0:00:00今天,比特幣是一種跨代、跨行業和跨國家的資產。最近,加密市場突破了2萬億美元大關,在最新的價格上漲中,比特幣突破了1.1萬億美元.

1900/1/1 0:00:00