BTC/HKD+0.06%

BTC/HKD+0.06% ETH/HKD+0%

ETH/HKD+0% LTC/HKD+0.23%

LTC/HKD+0.23% ADA/HKD+0.13%

ADA/HKD+0.13% SOL/HKD+0.11%

SOL/HKD+0.11% XRP/HKD+0.17%

XRP/HKD+0.17%穩定幣作為加密資產世界的圣杯之一,一直備受市場的關注,從年初至今,僅僅是錨定美元的穩定幣市場規模就從300億美元增長到當前超過1100億美元。

那在過去的半年當中,有哪些項目成為了這個賽道的贏家,又有哪些項目淪為了市場炮灰呢?

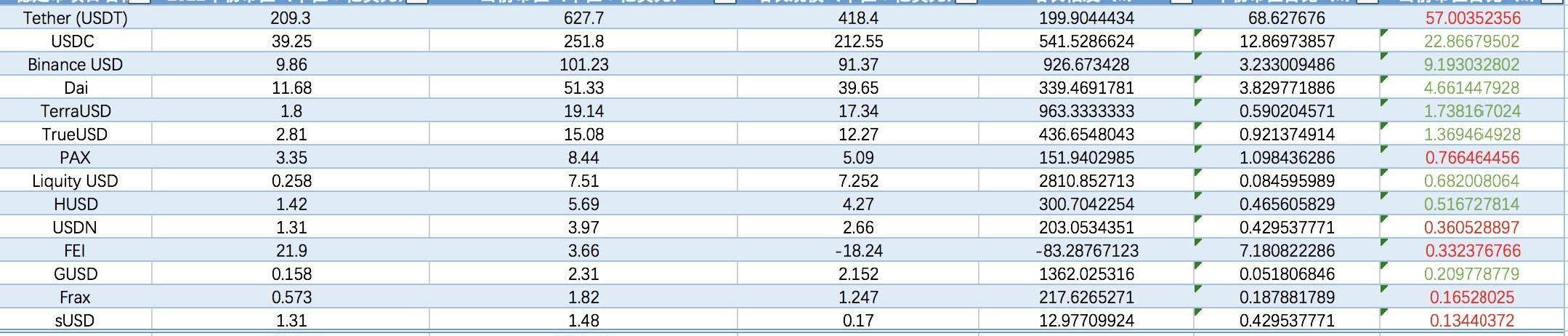

注:本文依據的是市場流通市值指標來衡量穩定幣的規模變化,涉及到的穩定幣項目有Tether(USDT)、USDC、BinanceUSD、Dai、TerraUSD、TrueUSD、PAX、LiquityUSD、HUSD、USDN、FEI、GUSD、Frax以及sUSD,統計數據均來自coingecko

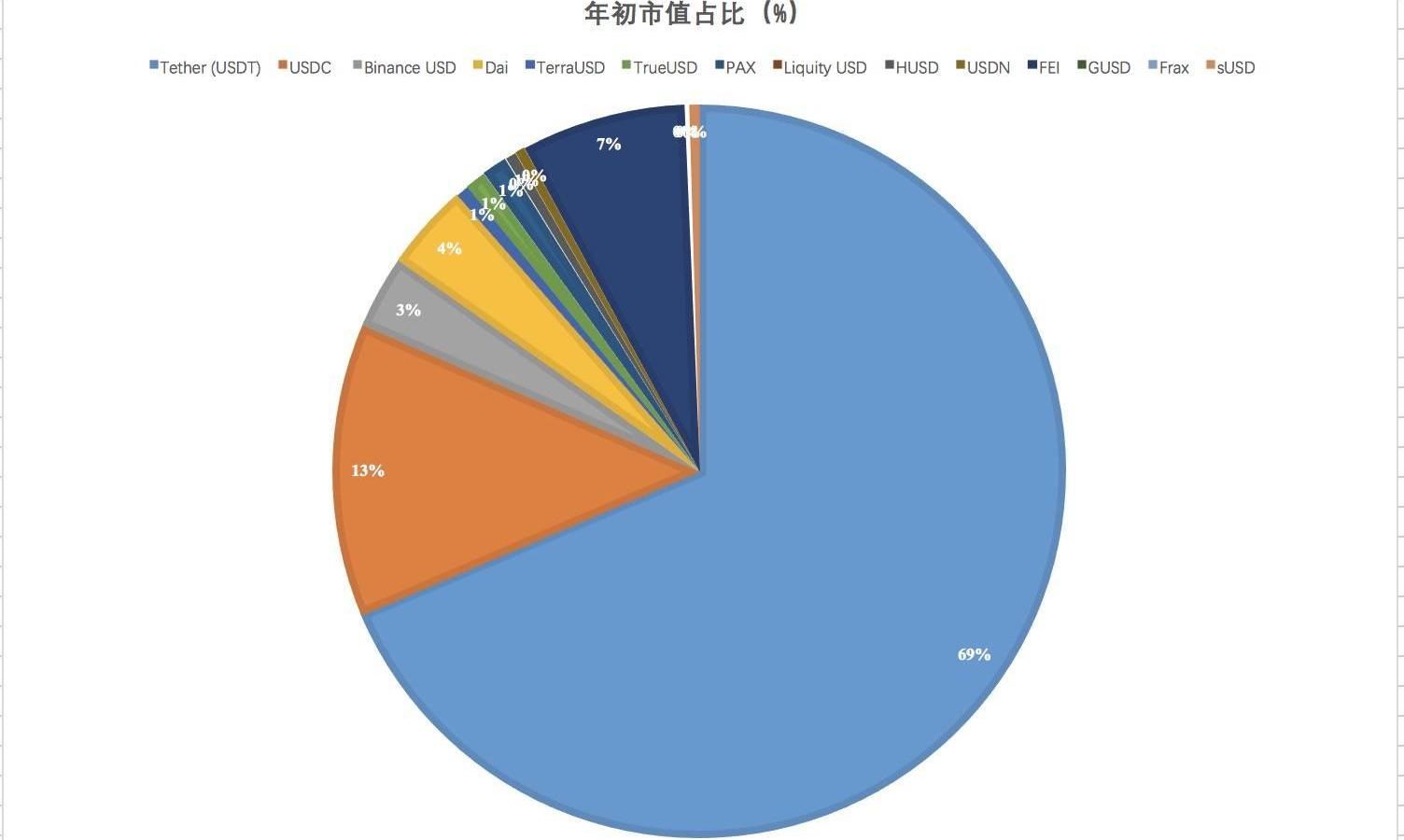

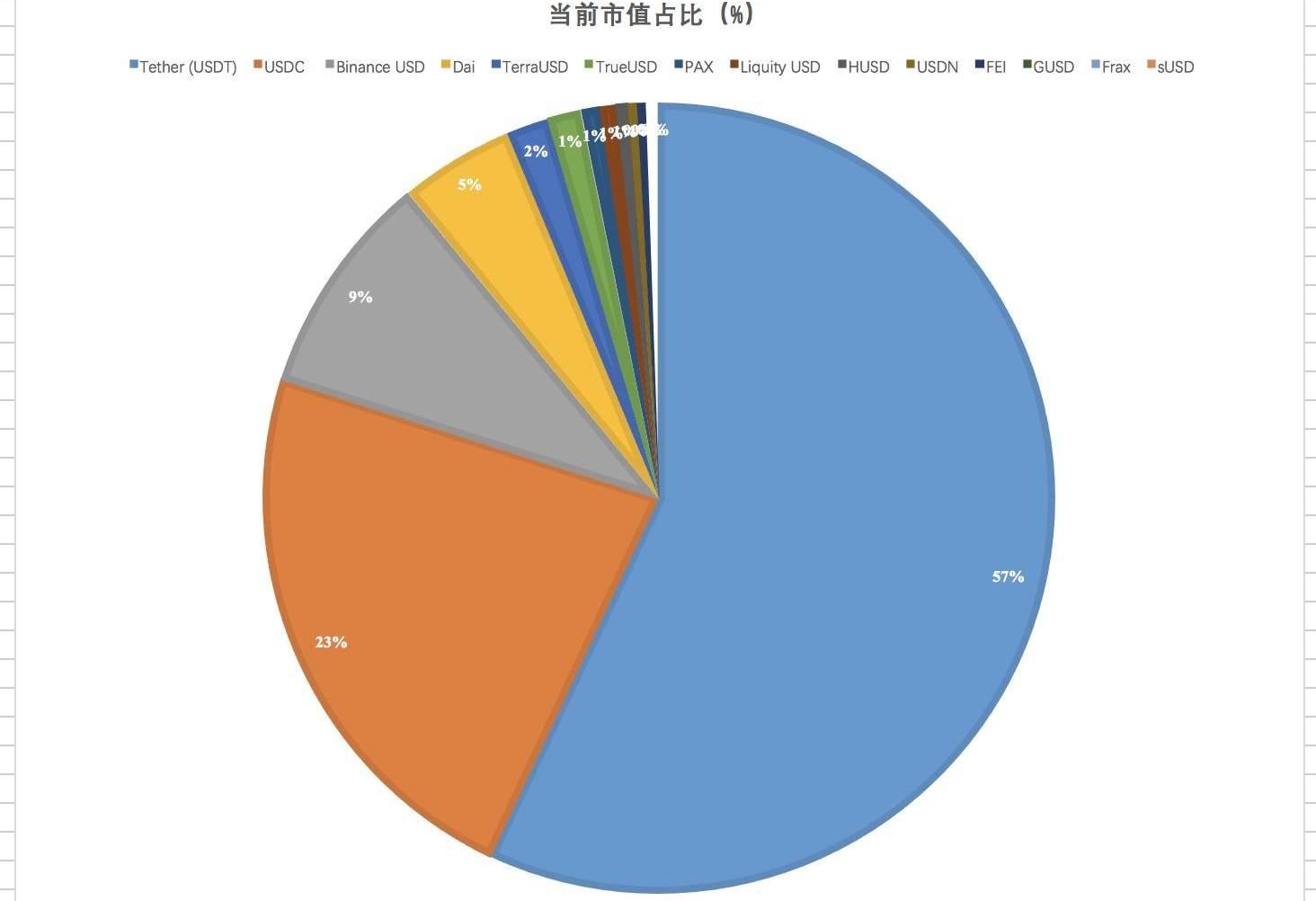

根據市場規模的大小,當前穩定幣市場的“龍一”位置依然屬于USDT,只能說它的先發優勢還是非常的強大,但我們還可以明顯觀察到,USDT在穩定幣市場的占有率已經從年初時的68%下降到當前57%,與此同時,USDC以及BinanceUSD的市場占有率則有了明顯的上升。個人預測,到今年年底時,USDT在穩定幣市場的占有率有望跌破50%。

今年上半年韓國26個虛擬資產交易所的日均交易金額降至5.3萬億韓元:9月26日消息,根據韓國金融委員會下屬金融信息分析院(FIU)發布的數據,2022年上半年韓國當地虛擬資產的市場價值為23萬億韓元(約37億美元),與上年末(32.2萬億韓元)相比減少58%。日均交易額也下降,今年上半年韓國26個虛擬資產交易所的日均交易金額為5.3萬億韓元,比上年末減少53%,交易總額減少54%至951萬億韓元。(News1)[2022/9/26 7:21:25]

通過上面的幾張圖,我們還可以找到很多有用的信息,比如,抵押美元資產的中心化穩定幣Tether(USDT)、USDC、BinanceUSD、TrueUSD以及GUSD,均表現出了強勁的增長趨勢,這表明中心化穩定幣在當前及中短期內,依舊會是穩定幣市場的主流類型。

Polygon發布下半年規劃:吸引100萬開發人員,承諾2000萬美元資助環保項目:7月28日消息,Polygon官方宣布將在2022年下半年重點關注三大關鍵領域,分別是:產品、活動和加速器,旨在吸引100萬開發人員加入Polygon生態系統,包括重點關注“zk”領域、參加ETH首爾、ETH墨西哥、ETH里斯本、Devcon等加密會議,以及提升創業加速器服務。

此外,Polygon還承諾提供2000萬美元資助應對氣候變化的社區項目,而且已經在四月購買了40萬美元量的碳信用額度,并在6月抵消了相當于104,794噸的二氧化碳排放量。[2022/7/29 2:44:37]

此外,像BinanceUSD以及GUSD這類由交易所主導的穩定幣項目,它們在上半年的增長幅度是最為突出的,這顯然與這些交易所的發展有關。

相比之下,去中心化類型的穩定幣項目則呈現出兩極分化、喜憂參半的局面,比如Dai、TerraUSD以及LiquityUSD這三個項目都經歷了增長,與此同時,FEI、Frax以及sUSD的市場占有率則在下降,其中,Fei甚至連市場規模都出現了大幅下滑,論為了穩定幣項目中表現最糟糕的一個。

佳士得今年上半年售出35億美元藝術品:7月14日消息,隨著 NFT熱潮和加密收藏家和千禧一代的推動,藝術市場回暖,佳士得2021年上半年售出 35 億美元藝術品,比去年前七個月增長了 75%。其中, 87%的產品在今年上半年找到了買家。[2021/7/14 0:51:29]

下面我們就來看看每個項目的具體情況:

1、Tether(USDT)

如果用兩個字來形容Tether(USDT)在過去半年的表現,那就是:穩和囧。

Tether(USDT)的增長曲線在5月21日前基本呈直線狀,而隨著市場降溫后,其市場規模增長開始放緩,此外在DeFi領域,Tether(USDT)已經被USDC甩在了身后,而它也是當前為數不多市場占有率在下降的中心化穩定幣項目。

環球通證上半年虧損收窄由終止區塊鏈業務所致:環球通證(08192.HK)發布了截至2020年6月30日止6個月的中期業績,期內該公司實現收入約8827.1萬港元,同比增加3.86%,股東應占虧損161.3萬港元,同比收窄94.43%。公告稱 ,收入增加乃主要由于貿易業務收入增加所致,期內虧損明顯收窄主要由于已終止區塊鏈技術相關業務的經營成本減少,及加密貨幣市價上漲導致出售加密貨幣產生收益以及加密貨幣減值虧損減少所致。(金融界)[2020/8/15]

2、USDC

相比USDT,USDC的發展是更喜人的,這一點從增長曲線就能明顯看出,而在消息方面,像Visa這樣的大型金融機構支持了用USDC穩定幣來結算交易,此外Coinbase作為發起方之一,其還向持有USDC的用戶支付年化4%的利息,種種跡象表明,USDC的穩定幣發展道路要比USDT更為光明。

動態 | 新湖中寶半年報:趣鏈科技Hyperchain區塊鏈平臺已為三十余家金融機構提供區塊鏈服務:據證券日報報道,新湖中寶(600208)披露2019年半年報。報告期內,公司繼續加大對已投入高科技企業的賦能,加快其在相關領域,特別是在傳統金融服務領域等的應用,邦盛科技、趣鏈科技、諧云科技、晶晨股份等高科技企業的業務領域得到了進一步拓展,業務規模有了快速增長。

以趣鏈科技為例,趣鏈科技持續發力研究區塊鏈底層技術,推出國產自主可控的Hyperchain區塊鏈平臺,Hyperchain區塊鏈底層平臺已為包括中國人民銀行、中國銀聯、中國建設銀行、上海證券交易所等三十余家金融機構,以及谷歌、微軟、思科、因特爾等國外各領域龍頭企業提供區塊鏈服務。已經上線的應用場景包括數字票據、資產證券化、應收賬款、數字存證、數據交易、國際貿易、智慧政務、養老金、醫療、溯源、能源等,成為國內區塊鏈案例落地數目最多、涵蓋范圍最廣、產生業務價值和社會效應最大的區塊鏈公司。[2019/8/30]

3、BinanceUSD

如圖所示,BinanceUSD的發展也是非常搶眼的,這或許和幣安智能鏈的快速崛起有著很大的關系,我們可以看到,在市場處于牛市階段時,BinanceUSD的增長速度顯然要快于USDT以及USDC。

4、Dai

Dai作為當前去中心化穩定幣市場的龍頭,已經證明了超額抵押類型穩定幣的可行性,預計該項目還將保持良好的增長勢頭。

5、TerraUSD

TerraUSD在牛市階段的表現可以說是非常搶眼的,但在市場回調后,它的市場規模開始出現小規模的下降,總體來說的表現還是不錯的。

6、PAX

如圖所示,PAX的增長情況并不如人意,然而其發行公司Paxos在今年4月份曾獲得過3億美元D輪融資,那到底是怎么回事?實際上,已爆發增長的BinanceUSD是由Paxos和幣安聯合發行的,看起來,PAX已經成了BUSD的小弟項目。

7、LiquityUSD

如圖所示,LiquityUSD從誕生到現在還只有幾個月的時間,在市場處于牛市階段時,LiquityUSD的市場規模增長非常迅速,而市場降溫后,其市場規模出現了大幅下滑,這證明它的機制還沒有贏得市場的信任,這也是當前所有新型穩定幣面臨的通病。

8、FEI

FEI是本文提到的所有穩定幣中情況最糟糕的一個,如圖所示,FEI的市場規模基本處于不斷下滑的狀態,盡管FEI當前很好地錨定在1美元左右,但顯然市場對它的設計是不認可的。

9、sUSD

如圖所示,sUSD的市場表現也非常糟糕,顯然超額抵押類型的穩定幣,有DAI一個已經足矣。

小結

近半年的發展以來,穩定幣市場已經發生了巨大的變化,盡管當前USDT依舊占據著明顯的領先優勢,但其市場地位正在受到USDC、BUSD等合規穩定幣的強烈沖擊,而目前來看,去中心化類型的穩定幣盡管擁有著美好的愿景,但它們的機制使得穩定幣的穩定性和擴展性方面仍面臨著巨大的挑戰,這方面,不得不說,DAI和TerraUSD的表現是相對較突出的。

區塊鏈的誕生可謂符合“天時地利人和”,當前互聯網正處于過度中心化的階段。我們回顧一下互聯網的歷史.

1900/1/1 0:00:00編者按: 2021年6月2日,“波浪2021·區塊鏈行業影響力峰會”在杭州舉辦。數字資產研究院學術與技術委員會主席朱嘉明教授受邀作了題為《如何認知加速而來的“元宇宙”》的主題演講.

1900/1/1 0:00:00在未來幾周內,倫敦升級將在測試網啟動。JSONRPC的變更已經文檔化了,還有項目可用于添加1559支持的參考手冊;“合并”的eth2部分已經有成熟的規范了.

1900/1/1 0:00:002021年以來,有加密貨幣帶動的NFT概念出圈并大流行。此前幾個月就有傳聞有國內巨頭將攜大流量進軍NFT,并可能帶來NFT新玩法。現在知道了,這家巨頭就是支付寶.

1900/1/1 0:00:001.“牛市女皇”為何鐘情比特幣作為比特幣的忠實擁躉,有“牛市女皇”稱號的CathieWood的確做到了不離不棄.

1900/1/1 0:00:0012:00-21:00關鍵詞:比特幣網絡難度、烏克蘭、BCAnalytics、Revolut1.數據:比特幣網絡難度下調27.94%至14.36T2.

1900/1/1 0:00:00