BTC/HKD-0.09%

BTC/HKD-0.09% ETH/HKD-1.44%

ETH/HKD-1.44% LTC/HKD-1.94%

LTC/HKD-1.94% ADA/HKD-0.52%

ADA/HKD-0.52% SOL/HKD-2%

SOL/HKD-2% XRP/HKD+1.58%

XRP/HKD+1.58%你愿意一直囤幣,一直虧損嗎?如果不愿意,下文將告訴你在不進行交易的情況下也能賺錢的五種簡單方法。

“某某加密資產的價格大幅上漲,漲幅直達100倍”,這些聳人聽聞的話語吸引了加密資產社區專家和意見領袖們的注意力,似乎給了人們一夜暴富的希望。

但實際上,這樣的機會少之又少。更不用說只有少數交易者能夠踏上這波浪潮,及時套現,鎖定資金,從此走上人生巔峰。

幸運的是,抓住價格大幅上漲的機會遠不是加密投資者賺錢的唯一途徑,最近,DeFi、NFT的興起和主流加密資產被社會各界接納的緩慢進程,為投資者提供了幾乎無窮無盡的機會。

接下來,讓我們來看看5種無需交易就能輕松賺錢的方式。

權益質押

用戶將代幣鎖定在協議上,作為交易驗證的抵押品,就會獲得獎勵。權益質押是從加密投資組合中獲得收益的最佳方式之一。

Terra創始人Do Kwon回應UST脫錨擔憂:已被討論太多次,無需理會:5月8日消息,Terra創始人Do Kwon對此在社交媒體上回應部分加密KOL對UST脫錨的擔憂:關于 UST 脫錨的問題已經被討論無數次了,無需理會。行情數據顯示,LUNA跌破65美元,現報價64.81美元,24 小時跌幅15.68%。UST 現報價0.9919美元,一度跌至0.98美元。Curve平臺UST/3CRV池資產比例出現傾斜,目前達到67%/33%。[2022/5/8 2:58:28]

以太坊2.0升級之后,以太坊將從PoW共識機制轉換為PoS機制,將代幣質押在以太坊2.0上的人可以獲得高達6.28%的收益。

在這個新的PoS機制下,代幣持有者將代幣鎖定在節點中,爭奪驗證交易的機會,創建新的區塊,并獲得隨之而來的獎勵。通過這種方式,代幣持有者將會積極參與交易驗證。

Messari創始人:Web3 為用戶提供所有權無需本金投資:金色財經報道,Messari創始人RyanSelkis發布推文稱,Web3部分為VC或者LP 所有,部分為零售所有。比特幣和推特也是如此。但只有Web3為用戶提供所有權而無需本金投資。[2021/12/21 7:53:32]

StakingRewards的數據顯示,當前10ETH的股權每周可以帶來0.0075ETH的收入,按當前價格計算約為17.96美元,每年則可以帶來0.3876ETH的收入,約為933.69美元。

計算以太坊的質押獎勵?來源:?StakingRewards

隨著越來越多的代幣被鎖定在網絡上,以太坊的百分比收益率下降,因此最終收益可能會發生變化。

動態 | Grin開發人員提出新技術突破,無需聯機即可進行隱私交易:Grin開發人員David Burkett表示,他發現了一項突破,可以解決阻礙隱私交易的主要瓶頸,“使用MW隱私技術的最大困難是需要發送方和接收方進行通信,這要求接收方在發送時必須處于聯機狀態。我即將發布的新版本報告將會解釋如何消除這種需求”。Burkett說,本月他將開始實施將強制執行交易驗證方式的規則,并測試網絡上的私人交易。[2020/2/7]

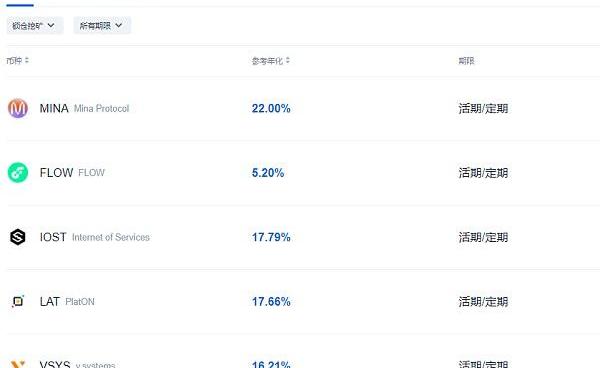

目前,質押價值排名前五的加密資產是ADA、ETH、SOL、USDC和DOT。

按投資價值排名前5位的加密資產?來源:OKEx

考慮到所有因素,無論市場情緒或市場表現如何,staking提供了加密領域獲得最佳低風險機會之一,同時這種方式也有助于通過交易驗證支持網絡運行。

動態 | Zcash背后的公司發現一種“創造實用、可擴展、無需信任的加密證明”技術:據cointelegraph報道,9月10日,Zcash背后的公司電子代幣公司(Electric Coin Company)發表名為《Halo: Recursive Proof Composition without a Trusted Setup》的論文。在該論文中宣布,工程師兼加密學家Sean Bowe發現了一種“創造實用、可擴展、無需信任的加密證明”技術,聲稱結束了加密學社區長達10年的追求。他稱之為Halo。[2019/9/14]

通過DeFi借貸協議出借加密資產

賺取穩定收益

DeFi行業的增長促進了加密借貸生態系統的多樣化發展,用戶可以將加密資產存入各種借貸協議,以賺取其原生代幣或其他加密資產,如比特幣、以太坊等。

聲音 | ADA創始人:比特幣無需通過比特幣基金會來獲得成功:據ambcrypto消息,Cardano(ADA)創始人Charles Hoskinson受訪時表示,Hoskinson指控Cardano基金會董事會主席不遵守商業道德搞裙帶關系。此外,該基金會沒有履行職責,比如沒有管理Meetup群、向社區提供及時準確的信息和實行監管服務,最終導致分裂。“比起比特幣基金會對比特幣的作用,他們對我們的用處不大,而比特幣并不需要比特幣基金會就能獲得成功。坦率地說,是別人的辛勤勞動成就了這一切。”[2018/10/26]

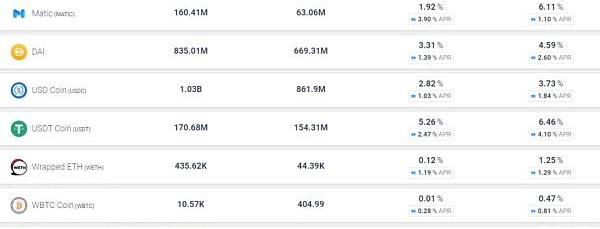

Aave是目前排名第一的借貸協議,該平臺為以太坊上的代幣和Polygon上的原生代幣MATIC提供了收益機會。

在Polygon網絡上排名前7的Aave借貸池?來源:Aave

上面的圖表中列出的是通過AAVE協議在Polygon上可參與的7個最大的借貸池,獎金用WMATIC進行支付,目前的存款年收益率(APY)為1.92%,預估借款年利率為6.1%。

其他頂級借貸協議還包括Curve(CRV)、Compound(COMP)、MakerDAO(MKR)和Yearn.finance(YFI)。

不管是熊市還是牛市,貸款都提供了一種低風險的獲得可觀收益的方式,這種方式不提供像staking等由用戶控制的獎勵。

通過提供流動性來賺取手續費和代幣

流動性供應是DeFi平臺的主要組成部分之一,選擇向新興平臺提供資金的投資者通常會獲得較高比例的投資回報,以及一定比例的池內交易產生的手續費用。

QuickSwap對ETH-USDC流動性池的獎勵?來源:QuickSwap

如上圖所示,向QuickSwap上的ETH/USDC池提供流動性,將會給予投資者每日23,098美元獎勵的一定百分比,以及33.81%的年收益率費用。

理想情況下,長期投資者應該仔細研究市場上可用的資金池,由可靠項目組成的流動性幣對,甚至是USDC/USDT這樣的穩定幣幣對更有潛力,這類資金池可能成為區塊鏈版本的儲蓄賬戶,提供比目前任何銀行或傳統金融機構都要高得多的收益。

通過流動性挖礦實現收益最大化

流動性挖礦可以將加密資產以一種收益最大化、風險最小化的方式進行運作。

新平臺和新協議的出現為存款者提供了強激勵,作為流動性挖礦和增加協議上鎖定的總價值的一種方式。

STKGHST-WETHLP存款在DinoSwap的獎勵?來源:DinoSwap

收益通常用平臺的原生代幣來支付,如上圖所示,用戶為STKGHS-WETH幣對存入了流動性池代幣,其年利率為189.2%,到目前為止已經產生了3.312DINO的回報。

對于持有一個各種代幣的長期投資者來說,流動性挖礦是一種獲得新項目敞口和獲得新代幣的方式,并且不必花費新的資金。

NFT和區塊鏈游戲讓“邊玩邊賺”成為現實

區塊鏈游戲和NFT收集,是另一種無需花費新資金就能產生加密投資組合回報的方法。

AxieInfinity是目前最受歡迎的NFT游戲,在這一游戲中可以交易、戰斗、收集和繁殖基于NFT的小怪獸。

玩AxieInfinity會以SLP的形式獲得獎勵,這是一種游戲中用于培育小怪獸的代幣,SLP可以在主流交易所進行交易,用戶可以用SLP交換穩定幣或其他代幣。

YourCryptoLibrary的數據顯示,“如今,玩家平均每天賺150-200SLP”,按照當前的市場價,大約在40到53.5美元之間。

在一些地區,這相當于一份全職工作的收入。因此,AxieInfinity在委內瑞拉和馬來西亞等國家的用戶活躍度和新賬戶數量大幅上升。

與傳統銀行提供的儲蓄和支票賬戶相比,加密資產的投資、借貸、持股和區塊鏈游戲提供了更高的投資回報。隨著區塊鏈行業的發展,投資者很可能會繼續涌向那些與DeFi協議有關系的高收益平臺。

DeFi的智能合約自動化競賽:Gelato、Keep3r與ChainlinkKeepers一場關于DeFi創新的競賽正在展開,老牌玩家和新貴都在奔跑.

1900/1/1 0:00:00如果讓你用一句話形容Web3.0,你會怎么形容??MakeInternetGreatAgain?(讓互聯網再次偉大)?讓數據所有權回歸每個人??讓信息與價值完全自由流動?我覺得都沒毛病.

1900/1/1 0:00:00在各個項目紛紛將預言機功能委托給ChainlinkPriceFeeds等去中心化解決方案后,DeFi才真正迎來了創新潮。開發者再也不需要花時間開發核心后端基礎架構,而是全心全意創新DeFi產品.

1900/1/1 0:00:00原標題:《為什么猿猴頭像會席卷推特?看看項目創始人怎么說》猿猴作為Cryptopunk之后最火的NFTAvatar項目,席卷推特,最近官方確認,即將上佳士得拍賣.

1900/1/1 0:00:00通過查看這里的9大趨勢,我們有機會“拉回相機鏡頭”,并看到我們正在構建元宇宙的更廣闊景觀的圖片。 虛擬主流化 人們越來越認為虛擬世界與物理世界一樣真實。在現實世界中,信任是關系和機構運作的方式.

1900/1/1 0:00:008月8日消息,香港聯合交易所有限公司發布《關于區塊鏈集團有限公司取消上市地位》的通告,聯交所宣布,由2021年8月10日上午9時起,該公司股份的上市地位將根據《上市規則》第6.01A條予以取消.

1900/1/1 0:00:00