BTC/HKD-3.08%

BTC/HKD-3.08% ETH/HKD-5.91%

ETH/HKD-5.91% LTC/HKD-2.94%

LTC/HKD-2.94% ADA/HKD-6.12%

ADA/HKD-6.12% SOL/HKD-2.68%

SOL/HKD-2.68% XRP/HKD-6.71%

XRP/HKD-6.71%9月3日,美國證券交易委員會調查UniswapLabs的消息經由華爾街日報流出,受此影響,UNI短時從31美元跌至28.6美元,下跌7.7%。

UniswapLabs是Uniswap協議的開發團隊,其在官方推特簡介中自稱為「Uniswap捐贈方」。截至9月4日晚6點,UniswapLabs以及Uniswap創始人HaydenAdams尚未對監管傳言做出回應。

美國監管部門多次表態將對DeFi進行監管,UniswapLabs也曾主動限制了app.uniswap.org網站前端對129種代幣的訪問。Adams當時解釋,Uniswap協議是完全去中心化的,而app.uniswap.org域名由UniswapLabs擁有。言外之意,Uniswap協議由去中心化的社區治理,而UniswapLabs這個中心化主體負責Uniswap的交易網頁前端運營。

在此之前,SEC曾有過兩次監管DeFi的案例。8月6日,SEC指控DeFiMoneyMarket采用欺詐手段發行了未經注冊的證券,其中包括協議治理代幣DMG。2018年,SEC還曾判定以太坊上最早的去中心化交易所EtherDelta未經注冊經營交易所,對其處以38.8萬美元的罰款。

美國參議員Toomey在致美國SEC的信中呼吁就加密執行方法作出答復:7月27日消息,美國參議員 Pat Toomey 在發給美國證券交易委員會主席 Gary Gensler 的一封新信中詢問了 SEC 的執法方式。 他稱該機構的執法監管方法“反復無常且無效”,并認為該機構未能對加密貨幣貸方(如:Celsius和Voyager )采取行動可能導致其倒閉。

Toomey 在信中說,如果 SEC 對加密公司進行了明確的監管,情況可能會有所不同。(TheBlock)[2022/7/27 2:41:09]

去年9月,Uniswap以空投+流動性挖礦的方式發行了治理代幣UNI。有業內人士分析認為,早期投資人和二級市場投資者持有UNI有未來升值預期,且UNI的升值與UniswapLabs的開發和迭代相關,這些特征按照美國對證券產品定義的HoweyTest,可能會讓UNI被SEC定義為證券,從而按照證券法實施監管。

當然,SEC對UniswapLabs是否已經展開調查以及調查結果如何還待公布。可以肯定的是,一旦SEC對Uniswap做出裁斷,將形成示范效應,也將所有DeFi協議樹立一個監管風向標。

動態 | 美國SEC與EtherDelta創始人達成的和解:據coindesk消息,美國證券交易委員會(SEC)與EtherDelta創始人達成的和解,EtherDelta創始人Zachary Coburn在不承認或否認這些指控的情況下,同意根據和解協議支付總計38.8萬美元的罰金、遣散費和利息。[2018/11/9]

Uniswap陷被查傳聞?UNI短時下跌7.7%

8月3日,美國證券交易委員會主席GaryGensler明確表態將對包括DeFi在內的加密活動加強監管。一個月后,SEC盯上DeFi領域最大去中心化交易所Uniswap的傳聞流出。

9月3日,華爾街日報援引消息人士報道,SEC正著手調查Uniswap的開發團隊——UniswapLabs。這則報道透露,SEC的執法官正在搜集信息,研究用戶如何與平臺互動,以及Uniswap的市場營銷方式。

這則消息曝光后,Uniswap治理代幣UNI短時下跌,從31美元跌至28.6美元,跌幅達7.7%。截至9月4日下午4點,UNI報價28.9美元,較低點略有反彈。

一直以來,Uniswap被加密圈視為DeFi領域最具去中心化精神的協議之一,其采用AMM(自動做市商)機制,由整個市場為代幣交易提供流動性,且交易產生的手續費也返回給流動性提供者,與中心化交易所的審核上架機制不同,任何人都可以通過Uniswap的智能合約自主上架代幣,同時Uniswap的社區治理也由UNI持有者共同提案和投票決定。

動態 | 美國SEC建立新辦公室與ICO初創公司交流:據coindesk報道,美國證券交易委員會(SEC)周四宣布正在建立創新和金融技術戰略中心(FinHub),將成為SEC與金融技術領域的企業家和開發商進行互動的中心,其目標是使金融科技創業公司(包括推出ICO的公司)更加容易了解其產品的法律影響。正如設想的那樣,FinHub將公布美國證券交易委員會產出的信息,并讓創新者提出問題或澄清法規。新部門還將與其他美國國內和國際監管機構合作開展涉及新興技術的工作。此外,FinHub將于明年舉辦專門針對DLT和數字資產的金融科技論壇。[2018/10/19]

盡管種種特征都顯示Uniswap的去中心化水平超過了市場中大多數加密平臺和協議,但不可否認的是,Uniswap背后仍然有一個中心化的主體,即它的開發團隊UniswapLabs。

早在7月份,在監管形勢越發嚴峻之時,UniswapLabs已經顯露出謹慎。當時,這個開發團隊主動限制了app.uniswap.org網站前端對129種代幣的訪問,標榜去中心化治理的Uniswap做出此決策時并未經過社區投票。

動態 | 美國SEC拒絕7項比特幣ETF提案:據coindesk報道,美國證券交易委員會(SEC)已經拒絕了ProShares和Direxion提出的7項比特幣ETF提案。SECA在美國時間8月22日發布的兩份命令中使用了完全相同的理由和措辭。該機構在給ProShares和Direxion的命令中寫道:“委員會不贊成這項擬議的規則變更,因為如下所述,交易所沒有履行交易所法和委員會業務規則規定的責任,以證明其提案符合交易所法69(b)(5)部分的要求,特別是要求證券交易所制定的規則旨在防止欺詐、操縱行為和做法。”此外,SEC強調,其對于這些比特幣ETF的不贊成并不源自通過評估比特幣或區塊鏈技術是否更普遍,以及其作為創新或投資是否具有實用性或價值。[2018/8/23]

Uniswap的前端頁面由UniswapLabs擁有

此舉在社交媒體上一度引發爭議,一些用戶指責Uniswap不再是一個去中心化的平臺。隨后,Uniswap創始人HaydenAdams發推解釋了Uniswap的組織構成。他表示,Uniswap協議是以太坊上完全去中心化的免許可智能合約,UniswapInterface是開源GPL代碼庫,而app.uniswap.org這個前端網站則由UniswapLabs擁有,「去中心化并不意味著UniswapLabs允許用戶在其網站上做任何想做的事情。」

美國SEC啟動新網絡部門打擊ICO欺詐:據coindesk消息,美國證券交易委員會(SEC)主席Jay Clayton周四宣布了一個新的網絡部門,負責監督并打擊涉及分布式賬本技術和ICO產品的違規行為。其他重點領域將包括市場操縱計劃,假信息的傳播,黑網中的非法活動以及黑客在線經紀賬戶。[2018/6/15]

按照Adams的解釋,UniswapV1、V2和V3這些鏈上程序完全是去中心化的,其發展也交由社區治理;但UniswapLabs是中心化的,其通過掌控app.uniswap.org域名有權決定前端頁面如何顯示。

似乎是為了進一步規避監管風險,Adam還強調,「事實上,目前協議的大部分交易量都不是通過app.uniswap.org實現,而是得益于鏈上集成、替代接口的激增,其中就包括交易機器人、錢包、接口分叉、其它接口、DEX聚合器等。」

看得出,Uniswapy及其網站運營方此前已經在監管動態下變得謹慎,但還是無法避免引起SEC的注意。

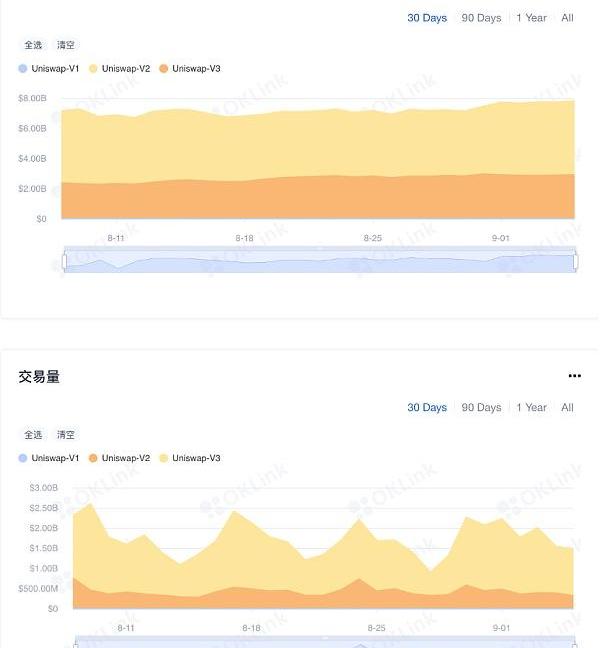

Uniswap的TVL和交易量尚未受監管消息影響

歐科云鏈OKLink數據顯示,截至9月4日,UniswapV1+V2+V3的加密資產鎖倉總額超77.45億美元,當日交易量超15.53億美元,盡管UNI價格受監管消息影響下跌,但TVL數據未有明顯流失,交易量也仍處正常的波動范圍,兩項指標仍然讓Uniswap頭頂以太坊鏈上「最大DEX」的王冠,如今這個王冠或許給它帶來了監管麻煩。

調查結果將示范DeFi監管方向

實際上,在UniswapLabs被SEC調查的消息傳出之前,SEC已經針對一個DeFi協議實施過監管。

8月6日,SEC在官網指控DeFiMoneyMarket協議的創始團隊及其所控的開曼群島公司,使用智能合約和所謂的「去中心化金融」技術,在未經注冊的情況下,銷售超過3000萬美元的證券。

在該案例中,SEC將DeFiMoneyMarket發行的權益憑證代幣mToken以及治理代幣DMG視為「未經注冊的投資合同」,按照證券法監管。最終,SEC與項目團隊達成和解協議,項目方在不承認及否認SEC指控的情況下,同意返還超過1280萬美元的非法所得和總計30萬美元的罰款。

這是SEC首次針對DeFi項目采取的執法行動,也標志著DeFi不再是法外之地。當前,SEC并沒有專門針對DeFi和區塊鏈項目的監管框架,但從DeFiMoneyMarket一案中可以看到,SEC監管DeFi很重要的依據仍舊是證券法,DeFi協議是否通過發行未經注冊的證券從中獲利,成為一個重要的判罰標準。

2018年,建立在以太坊上的首個去中心化交易所EtherDelta也曾被SEC調查。根據SEC的說法,EtherDelta通過使用訂單簿、顯示訂單的網站和智能合約,將加密貨幣的買賣雙方聚集在一起,形成了一個市場。這些活動符合交易所的定義,因此EtherDelta需要向SEC注冊或申請豁免。由于未經注冊,EtherDelta最終被處于38.8萬美元的罰款。

以上述兩個案例為參照,SEC針對UniswapLabs的調查可能會集中在其是否開展了未經注冊的交易所活動,以及是否發行了未經注冊的證券并從中獲利。

根據Adams的解釋,Uniswap協議是去中心化的,由整個社區治理。這似乎是其與EtherDelta的一大區別,EtherDelta雖然也是建立在以太坊上的去中心化協議,但當時協議的主要運營方仍是項目開發團隊。此外,相比EtherDelta基金會獲得交易手續費收入,UniswapLabs并不從Uniswap的手續費中獲得盈利。這兩點區別,是否會給出導致不同的調查結果還是得由SEC給出答案。

在證券屬性方面,Uniswap于去年9月以空投和流動性挖礦的方式發行了治理代幣UNI,其是否會被定義為證券,就成了調查中的關鍵。按照美國對證券產品定義的HoweyTest的幾個維度,如果持有者以未來盈利為預期,并且是通過一個普通企業的努力而達到產品的升值,那么該產品就應該被定義為證券。

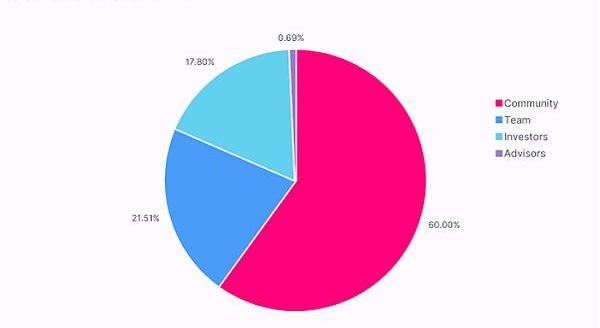

UNI代幣分配情況

此前,Uniswap的投資人WilliamMougayar曾表示,UNI代幣分發的創新之處在于它的分配對象是真正的用戶,而非投機者,這樣就使得監管很難對它下手。但有業內人士分析稱,Uniswap早期獲得了投資方的支持,并將一部分代幣分配給投資方,具備盈利預期。而且,在二級市場購買UNI的投資者,也有盈利預期。同時,UniswapLabs依然負責Uniswap的后續開發和版本升級,或可以認定有一個普通企業通過努力使代幣升值。因此,UNI有被定義為證券的風險。

當前,SEC對UniswapLabs的調查側重點還不明朗。由于執法部門對DeFi研究的加深,監管標準不排除產生變化,具體的調查結果只能等待SEC后續公布。

可以肯定的是,Uniswap作為市場最大的去中心化交易所,SEC如何對其實施監管,將對后續的監管行動形成示范效應,也將給所有DeFi協議樹立一個監管風向標。倘若連Uniswap都無法滿足監管要求,其他DeFi協議也暴露于監管風險之中。

Tags:UNIUniswapSWAPSECethereumuniswapuniswap幣排行Burger SwapSECO

我們現在可以在前所未有的堅實和廉潔的基礎上發明新的機制,并以此從根本上改變資源分配的協調方式。人類為了資源而競爭,但我們也為了生存而協調。我們協調日程安排、財務、雜貨、國際貿易等一切.

1900/1/1 0:00:00作為進一步加速代幣項目發展的一種方式,同時獎勵不斷壯大的早期采用者、開發者和傳播者社區,2011年9月7日CoinList宣布推出CoinListKarma.

1900/1/1 0:00:00上周六,一則消息在加密圈刷屏了,知名NBA球星史蒂芬·庫里以55枚ETH的價格購買了一只NFT猿猴,隨后他將推特頭像更改為該NFT作品,并在個人簡介中標記了該項目的簡稱“BAYC”.

1900/1/1 0:00:00文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00本周技術周刊包含以太坊、Chainlink、Arbitrum、Optimism、Kusama五個網絡的技術類新聞.

1900/1/1 0:00:00近年來,隨著加密領域里的DeFi生態崛起后,人們更清晰地看到區塊鏈應用落地的價值,于是NFT、元宇宙和Web3概念開始接力呈現出一片“炙手可熱”的喜人形式.

1900/1/1 0:00:00