BTC/HKD+1.24%

BTC/HKD+1.24% ETH/HKD+0.53%

ETH/HKD+0.53% LTC/HKD+2.77%

LTC/HKD+2.77% ADA/HKD-1.78%

ADA/HKD-1.78% SOL/HKD+2.61%

SOL/HKD+2.61% XRP/HKD-0.93%

XRP/HKD-0.93%隨著更多主流項目的參與以及衍生項目的誕生,CurveWar這個概念再次回到我們的視野。

要知道,其實自從Curve的原生代幣CRV于2020年8月發行以來,CurveWar便已經打響,只是每個階段的打法不同,從最初簡單的提高做市收益、再到誕生Convex完成治理套娃、以及進階的賄賂選票;入局的協議也從Yearn&StakeDAO、到OlympusDAO&FRAX、到各類穩定幣項目Alchemix&Abracadabra、到新生項目Cartel,甚至這種Curve模式也已經出現了外溢現象。

本文,我們便一起來回顧一路過來CurveWar的演化,觀察這種模式當前的外溢現象以及周邊打法。

背景知識

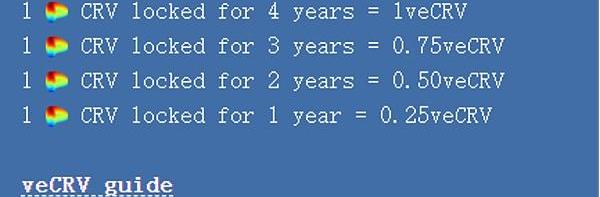

Curve是一個專注于低滑點的穩定幣AMM,于2020年8月發行其原生代幣CRV以激勵流動性供應。CRV既是治理代幣也是效用代幣,不過要想獲得這兩種權益,CRV持有者必須將CRV質押為veCRV。且veCRV鎖倉期只有一年到四年這四種選項,而用戶鎖倉CRV的時間越長,其獲得的veCRV數量也就越多。具體來說,1CRV鎖定4年就能獲得1veCRV,而鎖定一年只能獲得0.25veCRV。

veCRV不能轉賬,且隨著鎖定的CRV逐漸逼近到期時間,veCRV的數量會線性衰減,因此若不考慮解鎖,需要間歇刷新CRV鎖定時間以保持獲得最高比例權重。

Animoca Brands支持的游戲Wreck League將Yuga Labs IP納入故事情節:金色財經報道,游戲開發商和Animoca Brands子公司nWay正在推出一款名為“Wreck League”的 Web3 機甲格斗游戲。作為授權協議的一部分,這款基于 NFT 的游戲將把 Yuga Labs 的四個IP納入游戲的故事情節中,包括Bored Apes IP, Mutant Ape Yacht Club、Bored Ape Kennel Club 和 Otherside Kodas 公司的 IP。

據悉,這款新游戲將在未來幾周內推出,玩家將能夠使用可收集的 NFT 部件來組裝機甲或巨型機器人角色,這些部件可以移動以創建“1.5 萬億”種不同的組合。[2023/8/4 16:17:19]

veCRV主要有三種用處:

用于投票治理。

獲得協議50%的交易手續費:以回購Curve穩定池的LPToken3CRV的方式回饋給veCRV持有者。

提高流動性做市的收益。

潛在的空投機會:獲得其他Curve支持與合作的項目代幣的持續空投,如BSC上的DEX項目Ellipsis會空投其代幣EPS總量的25%給veCRV用戶、Convex的代幣CVX也將空投總量1%給veCRV用戶。

而每天產出用于流動性挖礦激勵的CRV,其分配是由Curve的DAO核心模塊“GaugeWeightVoting”決定的,用戶通過自己的veCRV在“GaugeWeightVoting”投票,可以決定下一周的CRV在各個流動性池的分配比率,分配比率越高的池子,就更容易吸引到充足的流動性。

數據:某聰明錢地址賣出9840億枚PEPE實現88萬美元收益:金色財經報道,據推特用戶余燼監測顯示,一個聰明錢地址剛剛賣出 PEPE 實現 88 萬美元收益。4 月 28 日,該地址使用 156 枚 ETH(約 29 萬美元)買入 1.078 萬億枚 PEPE,一小時前通過 MetaMask Swap 將 9840 億枚 PEPE 兌換成 107 萬枚 USDC。目前,該地址還剩余 940 億枚 PEPE,價值 9.6 萬美元。五天時間,實現三倍收益。[2023/5/3 14:39:46]

機槍池的收益率之爭:Yearn主導

CurveWar的第一階段,我們可以定義為“機槍池的收益率之爭”,主要還是Yearn主導,其他機槍池跟隨。

Curve由于其穩定的收益能力,強大的資金容量以及較好的安全性,幾乎是所有以太坊機槍池的核心收益來源之一。他們從用戶這里募集資產,將資產經過層層封裝之后存入Curve,以獲得手續費+CRV代幣的獎勵。

這時候除了需要大量購買CRV并鎖倉以提高自己的做市收益外,還需要在產品設計層面下功夫。

機槍池Yearn的產品設計

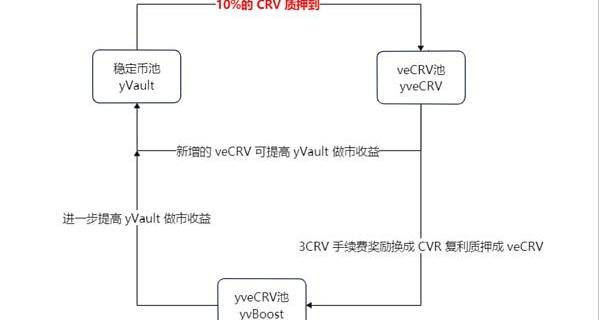

聚合大量的穩定幣去Curve做市挖礦,而獲得的CRV代幣獎勵,Yearn把90%的CRV賣成穩定幣繼續復合挖礦。

Yearn把剩下的10%CRV獎勵質押成veCRV,將其專門做成一個新的資金池yveCRVVault,接受新的CRV質押,由于多了這10%的CRV獎勵,所以在yveCRVVault質押CRV的收益會高于直接在Curve內質押,對用戶來說更具吸引力。這時候,yveCRVVault新吸引積累的veCRV權重能夠進一步加速提高穩定幣池的做市收益,獲得更多的CRV獎勵,同時Yearn還把yveCRVVault的手續費獎勵3CRV統一兌換成CRV復利質押成veCRV,這部分單獨再做一個yvBoostVault,繼續加速穩定幣yVault挖礦,從而形成飛輪效應。

Level Finance社區投票決定向DAO轉移2億美元LVL代幣:金色財經報道,去中心化加密衍生品交易所Level Finance社區正在投票決定將超過2億美元的原生LVL代幣轉移到其DAO,該提案于周四開始,定于周五結束,已經獲得了100%的贊成票。[2023/3/30 13:35:35]

另外,可能也有小伙伴能夠注意到,雖然將CRV質押為veCRV能實現不錯的收益回報,但是卻少了退出機制。因此,Yearn為了實現更好的用戶體驗,Yearn也推出了yveCRV/ETH與yvBoost/CRV的流動性池子。

后續,其他機槍池也陸續入局參戰,如StakeDAO等,不過玩法都基本類似。

不過,Convex的問世,標志著CurveWar進入下一階段。

治理套娃:Convex

Convex是一個專注于簡化Curve使用流程的CRV質押和流動性挖礦一站式平臺。若曾經參與過Curve上的流動性做市,便能理解其復古的界面面板和質押邏輯對用戶并不友好,而Convex允許流動性提供者通過自身的入口參與Curve,用戶可以在Convex上進行質押CRV、認領CRV獎勵等操作,且不同于直接在Curve上需要鎖倉且根據時間長短權重不同的操作限制,用戶無需鎖定CRV便可獲取收益獎勵。

數據:Bitmex上的永續合約未平倉價值達到約7317.4萬美元,創一個月新高:金色財經報道,數據顯示,Bitmex上的永續合約未平倉價值剛剛達到73,174,056.71美元,創1個月新高。

此前2022年10月26日觀察到的1個月高點為73,060,166.70美元。[2022/10/28 11:53:40]

Convex的產品設計

先講Convex的CurveLP池,用戶可以將在Curve上面的LP代幣質押在Convex中對應的池子中,在上面Yearn的設計中,Yearn是進行復合收益,所以可以看到本金的增長;但是Convex則是把獎勵直接分配給用戶,不過平臺會收取CRV獎勵的17%。

在Convex中,用戶還可以將CRV轉換為cvxCRV,然后質押cvxCRV,這個池子可以獲得屬于veCRV的獎勵,外加上文第一點平臺收取的CRV獎勵中的10%,以及Convex協議原生代幣CVX的獎勵。

持有原生代幣CVX的用戶有兩種選擇,第一種是質押,第二種是鎖定,收益來自于上文第一點平臺收取的CRV獎勵中的5%,其中鎖定CVX的收益會高于質押,同時鎖定的CVX也具備類似于veCRV投票治理權。

同樣,cvxCRV在SushiSwap上也有cvxCRV/CRV交易對以供用戶二級退出。

值得一說的是,在Convex的產品設計中,其實把veCRV的治理權和收益權拆分出來了:

通過CRV轉換并質押的cvxCRV代表著veCRV的收益權。

Element black旗下NFT音樂平臺Music Infinity發布功能更新:7月11日消息,元宇宙基礎設施公司 Element black 旗下 NFT 音樂平臺 Music Infinity 發布新功能,此后玩家可自由轉贈 Music box,并進行 Token 轉賬。本次更新還包括數據安全改進、播放器優化等功能。

據了解,Music Infinity 致力于打造出一個自由、繁榮、開放的 Web3 NFT 泛娛樂版權音樂共用生態。通過 Music Box、音樂 NFT 系統、Music Plaza 三大功能將音樂生態與區塊鏈游戲結合。旨在實現音樂版權價值最大化,創新粉絲經濟模型。[2022/7/11 2:05:21]

而通過鎖定CVX得到的vlCVX代表著veCRV的投票治理權。

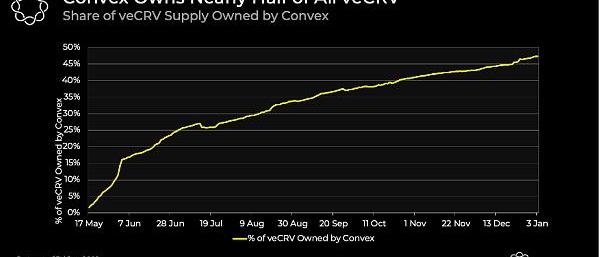

就這樣,Convex借助其產品經濟模型的設計以及原生代幣CVX的額外獎勵,成功的積累了大量的CRV,同時為原生代幣CVX賦予Curve的投票治理權。

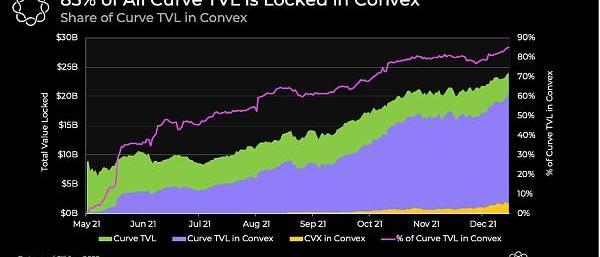

根據Delphi近期的統計數據,當前Curve85%的TVL是通過Convex抵押的,同時Convex已經是veCRV最大的持有者,占總量的47%。

隨著CurveTVL的不斷增長,行業內的各種算法穩定幣項目方也逐漸意識到Curve這個基礎設施能夠有效支撐其穩定幣價格不脫錨,并且保持一定深度的流動性。

算法穩定幣項目方們的入局,也標志著CurveWar進入下一階段。

積累CVX&賄賂選票:算穩項目方們為流動性奔波

通常算法穩定幣等項目想要在Curve上面獲得較好流動性,便是提高其對應交易對資金池的做市收益率。而目前來看,有兩種提高收益率的方法,一種是用項目原生代幣作為額外激勵;另一種就是投票提高交易對資金池的CRV激勵。

第一種方法問題還不大,而對于第二種方法,由于此時Convex已穩固主導Curve的治理投票權,所以項目方們不再是嘗試購買CRV質押投票,而是轉向CVX,因為CVX同樣具備Curve的治理投票權,因此也有人將這個階段稱為ConvexWar。

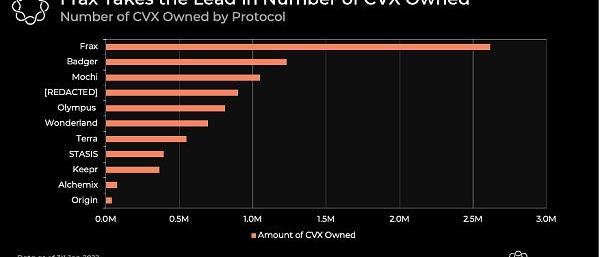

根據Delphi近期的統計數據,我們可以了解到當前各類協議持有CVX的情況:

其實對于協議來說,要購買CVX然后鎖定為vlCVX再參與治理投票,這個過程不僅麻煩而且還放大了協議的風險敞口,而協議的目的僅僅是獲得投票提高其對應資金池的做市收益,從而強化流動性而已。

市場總會向摩擦最小的方向走出,于是乎,新方案來了:賄賂選票。

https://bribe.crv.finance/:購買veCRV選票。這個行賄工具為Yearn創始人AndreCronje所創建,協議可以利用這個工具賄賂veCRV持有者,用代幣獎勵來換取用戶的選票。

https://votium.app/:購買vlCVX選票。模式與前者類似,不過由于vlCVX具有委托功能,所以其在形式上會更加靈活。

而協議似乎也更傾向于這種方式,2021年11月FraxFinance還通過了投票,將Votium賄選預算從50萬美元/兩周增加到100萬美元/兩周。

CurveWar的其他周邊玩法&流動性游戲

CurveWar這一路過來,主要經歷了上述的三大階段,但其中其實還是有一些圍繞這一主題以及結合DeFi2.0敘事的好玩項目/玩法。比如使用Bond機制來積累CRV或者CVX代幣,或者采用veToken+Gauge這種模型。

這里值得一說的是Cartel項目,它是一個使用OlympusDAOBond機制積累CRV、CVX和CurveLP并獲取更多CurveGauge投票權的DAO。若將Curve作為流動性資產的L1,那么像Convex就是擴展Curve影響力和流動性的L2,而Cartel想要做L3,做收益聚合器的收益聚合器,而在L3這層,則較少接觸流動性資產,主要是引導推動投票資產的分配,這也是為何其初期積累大量CRV&CVX的原因。盡管目前Roadmap還沒有完全定下來,但是目前的第一目標是致力于veCRV-Gauage的投票權處理。

各DeFi協議對Curve的流動性需求是將CurveWar推向高潮的主要因素,并且我們可以預見,這種需求將會持續一段時間,因此CurveWar勢必也將保持下去。不過,會出現攪局競爭者嗎?

有的,Tokemak!

Tokemak是一個可持續性的流動性協議,各DeFi協議也可以在Tokemak獲得交易對流動性并部署在交易所上,以提高自身代幣的流動性。不過Tokemak更面向大眾協議,而Curve更適合算法穩定幣協議這類。

本質上,Tokemak也能夠幫助對流動性有需求的協議進行持續性的流動性引導,而不是像傳統早期流動性挖礦那樣短暫性且成本極高的引導方式。而在Tokemak中的關鍵點,就是獲得TOKE代幣的選票。當然,Tokemak目前也面臨著諸多難點,如TVL不夠大,業務邏輯流程復雜繁瑣,協議項目方要想獲得流動性需要申請代幣反應堆,投票通過后還需要二次投票然后等待進行流動性部署,而Curve作為專注低滑點穩定幣兌換的AMM,便天然沒有這些阻礙。

結語

流動性是DeFi領域的重要組件之一,Curve的出現為算法穩定幣等項目的流動性難題提供了出路,未來DeFi領域的流動性游戲將持續進行,期待各種創新有意思的玩法出現,將CurveWar或者流動性游戲推進另一個新的階段。

本文為DCNews(ID:shenliancaijing)原創,旨在傳遞行業信息,不構成任何投資建議。未經授權禁止擅自轉載。轉載請添加微信或后臺回復“轉載”。深鏈財經在此提醒,請廣大讀者理性看待區塊鏈和加密貨幣,樹立正確的投資理念,切實提高風險意識。發現違法犯罪線索,可積極向有關部門舉報反映。

作者?|?布勞克琴

Tags:CRVCurveCURVECcrv幣價格RENBTCCURVEE-Currency CoinExclusiveCoin

web3與區塊鏈 web3與區塊鏈 人們為什么喜歡web3?首先什么是web3?社區有人給web3最精簡的定義: Web1:read Web2:read+writeWeb3:read+write.

1900/1/1 0:00:00NFT是個相當大的話題,也是讓我感概頗多的話題。我早在2018年年初就接觸到了NFT,包括當時火熱的CryptoKitties和加密朋克,但是接下來我卻忽視了NFT的發展.

1900/1/1 0:00:00MOOC導讀:之前我曾說過,元宇宙會出現并將經歷快速發展,因為這一概念所涉及的AR、VR、5G、游戲、社交、內容、消費等多個領域,必然會吸引苦尋跨界發展的資本、巨頭們強勢入場.

1900/1/1 0:00:00土耳其的牛進入了元宇宙,身在牛圈卻以為自己已經在了天堂,這對于牛來講是可悲的;而如果一個人聽到一個元宇宙的概念,就以為看到了烏托邦,而對其背后可能存在的問題卻不聞不問.

1900/1/1 0:00:00隨著Twitter上的爭論不斷,大多數技術創始人和風險投資人現在已經選擇了一個陣營。Web2.0或web3?web3的支持者認為它是互聯網的未來,基于區塊鏈的產品將在未來幾年內完全取代Web2.

1900/1/1 0:00:00元宇宙在2021年得到莫大的關注,許多大公司都紛紛給投資者們開始“畫餅”。例如Meta公司的“AllIn”策略;英偉達的元宇宙基建布局;騰訊的元宇宙買買買策略等等。國內外的巨頭們都有相關的布局.

1900/1/1 0:00:00