BTC/HKD+0.65%

BTC/HKD+0.65% ETH/HKD+0.41%

ETH/HKD+0.41% LTC/HKD+0.63%

LTC/HKD+0.63% ADA/HKD+0.29%

ADA/HKD+0.29% SOL/HKD-0.05%

SOL/HKD-0.05% XRP/HKD+1%

XRP/HKD+1%2022開年以來,加密資產市場一直處于下行趨勢,總市值為1.81萬億美元,較2021年歷史高點2.92萬億美元蒸發了38%。鏈上生態總價值也是在縮水,根據Defipulse數據顯示,最大的鏈上生態以太坊上的總鎖倉加密資產價值為764億美元,相較于2021年的最高點1100億美元,跌幅為43%。

加密資產用戶一個普遍的感受是「市場熊了」,如何在下行風險中穩妥地減少資產縮水成為一些人的需求,儲蓄類DeFi應用成為可參考的方式之一,這類應用的TVL恰好在熊市背景下出現了增長。

以Terra鏈上的穩定幣固定利率儲蓄應用Anchor為例,它的TVL從2022年2月開始穩步上升,從70億美元上漲到如今的140億美元,TVL增長率100%。Anchor鎖倉價值的上漲或許反映了熊市時用戶的需求——更加追求增長穩健的產品。

固定利率儲蓄應用可以歸結在DeFi借貸產品這個大類中,諸如Compound、Aave、MakeDAO等借貸應用,主要以「浮動利率」為主,利率計算均根據「供求關系」確定,即在借貸協議中,貸款方和出借方的利率都根據資金需求、以算法的方式呈現。當市場處于波動時,利率也會隨之變化,資金供不應求時,借款利率會直線上升甚至會高達100%以上,以增加借款成本。

當利率固定時,人們很容易聯想到銀行的儲蓄功能,DeFi市場也開始出現這類產品。

固定利率產品可以最大限度降低系統性收入風險,由于利率確定,用戶無需根據利率波動調整倉位,對于鏈上投資成本也能明確把控,收入固定。有行業觀點認為,固定利率產品可能會成為傳統機構進入加密資產市場甚至DeFi這個領域的首要通道。

去年6月,DeFi借貸協議Compound背后的公司CompoundLabs,就成立了面向企業和機構的新產品CompoundTreasury,通過與Fireblocks和Circle合作,允許銀行和金融科技公司等非加密的企業和金融機構以及大額美元持有者用美元兌換USDC,并獲取4%的固定利率。

目前,除了CompoundTreasury、Anchor這類固定利率產品外,還有不少開發者布局了固定利率產品,但效果不盡人意,因為相較于動不動年化收益率上千萬的流動性獎勵項目,這些產品的收益率在牛市中實在不顯眼。但當市場冷清時,固定利率產品的需求在增加。本期DeFi蜂窩將介紹固定利率的代表應用及運行機制。

外媒:英國財政大臣建議不要匆忙將加密市場納入監管范圍:5月21日消息,英國財政大臣Rishi Sunak在周五的一次講話中警告稱,在政府計劃將英國打造為加密貨幣中心之際,不要過快地將加密市場納入其機構的管轄范圍。Rishi Sunak今年4月曾透露,計劃監管穩定幣,并發布NFT,作為將英國定位為加密貨幣中心的努力的一部分。

盡管如此,FCA負責人Charles Randell表示,需要現實地對待監管“純粹投機性加密代幣”所需的準備,同時,尋求官方授權的加密公司需要進行必要的改進。

當一些加密行業人士敦促政府向監管機構施壓,要求其更加通融時,Randell繼續強調其機構獨立性的重要性。他還稱,不清楚FCA將為在其職責中增加數字資產付出多少成本。

報道稱,英國政府試圖與瑞士和迪拜等加密中心競爭,遭到加密行業許多人的質疑。(英國《金融時報》)[2022/5/22 3:33:18]

「零息債券式」平臺Notional

簡介

Notional(NOTE)是建立在以太坊上的去中心化固定利率借貸應用,它支持DeFi、CeFi、機構交易者以及個人用戶以固定利率、固定期限完成加密資產的借貸。

Notional團隊之所以會創建這個應用是因為固定利率融資是傳統金融市場最常見的方式,比如債券,就是使用固定利率發行的。固定利率為市場參與者提供了確定性的投資收益或者借貸成本,能控制風險。Notional希望能在去中心化金融系統中搭建一個固定利率借貸平臺,為加密用戶提供穩定的融資渠道。

Notional官網

運營機制

Notional是以抵押鑄造「fCash」Token的機制,來實現存儲有固定收益、貸款需支付固定利息的狀態。可轉讓的fCash代表著「對未來特定時間點的利息索取權」,可以把它理解為「零息債券」的Token化。

Glassnode:加密市場暴跌致BTC未平倉合約創今年第二大單日變化記錄 ?:金色財經報道,據區塊鏈分析公司Glassnode最新分析顯示,上周加密市場暴跌導致比特幣合約清算總價值達到58202 BTC,創下2021年期貨未平倉合約的第二大單日變化記錄,僅次于“5·19”歷史性拋售(當時清算總價值達到79,244枚BTC)。此外,自7月以來,比特幣期權交易量已增加超過250%,現在每天定期結算超過10億美元。上周的巨額清算之后,出現了5月中旬以來第二高的小時期權交易量,即每小時超過17億美元。隨著期貨的連環爆倉,賣出者也在損失,上周創下比特幣鏈上已實現損失高點,12月4日賣出的并處于損失的幣的總值為30億美元,而5月19日和6月25日 曾創下45億美元和38億美元的已實現損失。[2021/12/8 12:59:00]

「零息債券」是不支付利息的債券,屬于借款人發行的借款憑證,通常他的交易價格會低于面值,是一個折價債券,到期后會按面值支付給債券持有人。資金「出借人」以折價方式購買零息債券,相當于進行了一個固定利率的存款,可在到期日領取債券面額上的資金。「借款人」則可透過抵押資產來借出零息債券并折價賣成現金,想取回抵押品需于到期日后歸還債券面額上的欠款,所以賣出債券獲得的金額與零息債券面額之間的差額,就是支付的借款利息。

舉個例子來說,借款人A想要資金,抵押資產后發行了一張為期6個月、面額為110美元的零息債券,然后在市場上以100美元折價賣給出借方B。這時借方A獲得了100美元現金,出借方B相當于擁有了6個月固定利息10%的100美元借款索取權。到期時,借款人A需支付面額110美元贖回零息債券。對于A來說,他得到了6個月、固定利息為10%的100美元借款。

在零息債券機制下,由于借款人的成本即為存款人的收益,因此無需通過市場資金供需來調節,即可決定借貸雙方都能接受的固定利率。

借助「零息債券」概念,Notional將其Token化,變成了fCash這樣一個可以轉讓的鏈上零息債券,因此,在該平臺上,每個fCash都有一個與之關聯的Token兌換池。由于該平臺允許流通的資產是「cToken」,因此兌換池的流動性就由fCash和cToken組成。

YouHodler CEO:市場成熟度是吸引傳統金融服務進入加密市場的重要因素:數字貨幣貸款平臺YouHodler首席執行官Ilya Volkov接受采訪時表示,市場成熟度是吸引傳統金融服務進入加密市場的重要因素。伴隨這些傳統金融服務而來的是一大批曾經對這項新技術持懷疑態度的新加密用戶。因此,加密借貸等交易工具越來越受歡迎。這些工具幫助用戶以更低的風險、更方便和更高的透明度來管理他們的加密貨幣。(Beincrypto)[2020/3/1]

Notional固定利率存、借款的機制如下:

固定利率存款——出借人存入DAI,Notional會先將其存入Compound,換成cDAI,然后去零息債券流動池中購買折價債券fDAI,在到期日贖回cDAI,再換回DAI即可,并獲得固定利息收益。

例:出借人A在Notional中存入100DAI,平臺會先轉換為cDAI,然后以100cDAI購買103fDAI,假定1年到期,fDAI與DAI之間的差額就是A的存款利息收入。

固定利率借款——貸款人抵押資產之后,可鑄造出fDAI,然后在兌換池「fDAI/cDAI」中折價賣為cDAI,再到Compound中兌換為DAI,在到期日歸還fDAI面額的數量即可,fDAI和借出的DAI之間的差就是借款成本。

例:借款人A在Notional中抵押1ETH,以3%的利率借出100個DAI,代表小A欠平臺103DAI,假定到期日為1年,到期日需歸還欠款后,才能贖回抵押的ETH。

目前,Notional平臺支持存款人存入ETH、WBTC、DAI或USDC獲得固定利息收入,也支持借款人抵押這些資產鑄造fCash借DAI。另外,用戶也可通過提供cETH、cWBTC、cDAI或cUSDC,為「fCash/cToken」兌換池提供流動性,獲得Notional平臺通證NOTE的獎勵。

「本金利率分離式」應用Element

簡介

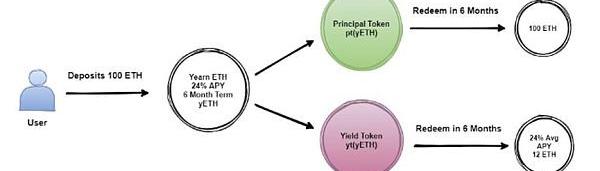

Element也是建立在以太坊上的去中心化固定利率收益平臺,通過將本金和未來收益拆分并Token化來實現利率的穩定。

獨家 | 褚康:Tether增發一定程度上反應了加密市場的發展:金色財經報道,針對“近七日Tether新發行1.57億USDT”一事,犇睿資本創始人褚康表示,USDT的增量發行,在一定意義上表明當前市場現有USDT存量供應的不足,一定程度上反應了加密市場的發展。目前在整體經濟市場較為低迷的情況下,作為避險資產的加密資產應充分發揮其避險價值。[2020/2/17]

Element官網資產固定收益情況

Element將存入的資產本金和收益部分進行了拆分,并分別Token化。「收益化Token」在結算時的定價取決于市場對未來利率的預期,而「本金化Token」相當于零息債券,能于到期日按面額贖回資產。在到期日前,零息債券會根據到期時間的長短進行折價售出。

這時想要固定利率收益規避風險的用戶,可以把不確定的「收益化Token」出售,購買正在出售的「本金化Token」,由于這些「本金化Token」都是以折價售出的,到期后,用戶可以贖回面額上的Token,即可以折扣價獲得固定收益。

運營機制

在Element平臺存入的所有資金,都會被拆分為兩部分,一部分為「主要代幣(PT)」,代表存入的本金價值,也就是「本金化Token」;另一部分為「收益代幣(YT)」,代表未來從平臺獲得的可變利息,也就是「收益化Token」。

Element平臺存入資金分為兩部分

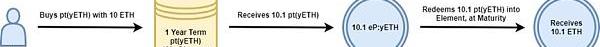

本金代幣PT——相當于零息債券,在鎖定期限結束之前不可贖回,因此它相對于標的資產會進行折價交易。Element允許用戶通過AMM購買打折的PT,到期后,PT持有人可按1:1贖回標的資產。

購買PT的用戶根據購買時資產的折現率來確定其固定利率收益。尚未到期的PT買家將以低于其標的資產的價格進行交易。本金離到期越遠,折扣越高。

聲音 | CNBC主持人:2017年頂峰時期加密市場規模是現在2.5倍:CNBC主持人Ran Neuner今日發推稱:“難以置信的是,在2017年的頂峰時期,加密市場的規模是現在的2.5倍,加密貨幣數量僅為現在的1/3。離那里還有很長一段路...”[2020/2/13]

例如,用戶以10%的折扣,購買了為期1年的本金代幣PT(yETH),這意味著,假如用10ETH購買,他則會獲得10.1本金代幣PT(yETH),1年到期后,他可以贖回10.1ETH,固定收益率就是10%。

?

用戶購買本金代幣PT流程

收益代幣YT——代表未來會產生的利息,這個利息是可變的,不確定的,但YT具有流動性和可交易性。

一方面,用戶可以選擇在Element中存入資金后,將鑄造出來的收益代幣YT直接賣掉,提早變現未來利息,以實現固定利率收益。另一方面,用戶也可以選擇購入YT,這意味著做多未來利率,因為YT的價格代表著市場對未來利息的預期,而期間累積的利息越高,YT的價格就越高,借款人可以通過購買YT來對沖自己的借款成本,只要到期時,能贖回的資產高于自己的購買成本,即可從中獲利。

以可在Element存入的ETH為例,如借款人將一些ETH存入Element,他會接收到新創建的ptETH和ytETH。那么,現在他可以將本金和收益以PT和YT進行控制。如果他決定立即出售PT、持有YT,PT會以折價售出(如收益率為10%,1ETH=0.9ptETH),獲得ETH,而持有的YT仍在生息。而此時,借款人可以將換得的ETH進行循環借貸,提高資金利用率。出借人可通過購入折價本金代幣PT獲取固定收益。

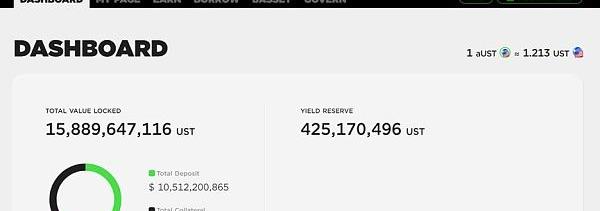

「穩定幣銀行」應用Anchor

簡介

Anchor是由Terra團隊搭建的固定利率儲蓄應用,它為用戶提供了穩定幣儲蓄產品,并向儲戶支付利息,它支持用戶存入UST,獲得固定的年化收益率。

Anchor鎖倉加密資產量

Anchor通過協調不同的PoS共識的區塊鏈的區塊獎勵來平衡利率,最終實現一個收益率穩定的存儲利率,以此為鏈上加密資產的借貸市場提供一個參考利率。

運營機制

Anchor如同銀行,吸引儲戶把錢存進去,銀行給儲戶固定的利息,再把存款放貸給有需求的用戶。它本質上依然是一個抵押借貸類應用,類似于Compound的「穩定利率版」,存款人把穩定幣存入Anchor平臺,存款人可獲得一個固定的年化收益率。

Anchor平臺的存款人收益主要來源于借款人支付的利息,因為該協議會將存入資產出借給有需求的借款人,獲得收益。借款人需要抵押「bAsset」來獲得借款額度。

「bAsset」是Anchor運行的核心,它與區塊鏈的出塊規則綁定在了一起,也被稱為「權益證券資產」,它是POS型區塊鏈網絡底層通證的所有權證明,證明的是那些質押在POS型區塊鏈網絡中用作節點驗證的資產的所有權。

簡單來說,如Terra(LUNA)及以太坊2.0(ETH)等這些區塊鏈網絡,都基于POS機制來保障區塊鏈網絡的運行,質押一定數量的網絡底層通證可以成為節點驗證人獲得驗證獎勵,驗證人質押完成后的資產就可以在Anchor上成為「bAsset」。換言之,Anchor上的bAsset是「已質押」的證明。

由于質押在區塊鏈網絡節點底層Token資產沒有流動性,需到質押期結束才可以通過解押釋放流動性。比如Terra的網絡節點,LUNA的質押期最少要21天,以太坊2.0網絡的質押期更長。這意味著,在質押期內,用戶質押的資產失去了流動性。而持有bAsset憑證的用戶除了能獲得額外的獎勵ANC之外,還可以將之進行交易。

目前,bAsset支持兩種區塊鏈底層通證資產作為抵押,分別是LUNA與ETH。借款人抵押LUNA或ETH后,Anchor會將這些LUNA或ETH進行節點質押以獲得驗證獎勵。說白了,Anchor自己也去區塊鏈網絡當節點驗證人,獲得的區塊獎勵將會被變賣為UST,用于支付存款人的利息,并為Terra存款提供穩定的利率來源。

因此,Anchor協議的收益有兩大來源,一是借款人「支付的借款利息」,二是「區塊鏈質押獎勵」。

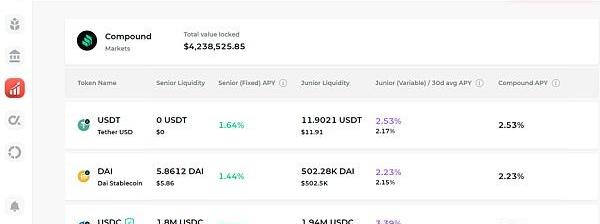

結構化風險管理平臺BainBrige

簡介

BainBridge是通過將DeFi應用中的收益率及波動率風險進行優化分級管理的跨平臺協議,它最早上線于2020年,旨在為保守的投資者、長期持有者和規避風險的機構降低收益波動性,也可為風險偏好者提供高波動性選擇。

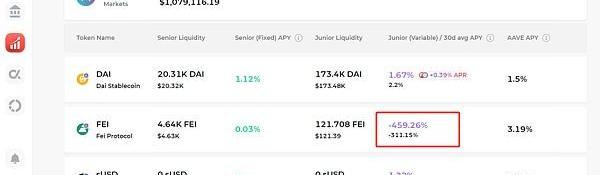

Barnbridge資產收益情況

Barnbridge通過算法整合了Compound、AAVE、Cream等多個借貸平臺,獲取產生收益的加密資產相關數據,并通過將風險分層、分級來提高資金使用效率,以提高用戶的收益率。它類似于機槍池,但又不同于機槍池的波動收益率,因為它的最終目的是整合多個借貸平臺的收益池,以建構更復雜的結構和債券評級體系。

運營機制

BainBridge采用的是風險結構化管理機制,它認為未來收益及支付利息的多少都是不確定性的,但每個人有著不同的風險承受能力和資金的機會成本,用戶需要根據自身的需求去重新分配風險,將波動收益劃分為不同等級,來完成對投資標的風險投資。

在整合Compound、Aave等借貸應用時,BainBridge利用了一個名為「智能收益債券SmartYieldBond」的機制,為用戶提供穩定幣的固定利率或杠桿可變收益。SmartYieldBond由「JuniorPool初級池」和「SeniorPool高級池」兩個收益產品組成。

SeniorPool——在系統內具有優先分配收益權,鎖定固定利率收益,也被俗稱為「老人池」。

JuniorPool——剩余收益分配權,所獲得的收益為支付同一系統內SeniorPool固定收益后的剩余資產,收益不固定,具有波動性,被俗稱為「小孩池」。

JuniorPool和SeniorBond兩種收益產品特點

在BainBridge中,用戶可以根據自己的風險承受能力,把穩定幣存入初級池或者高級池。對用戶來說是,這有區別的,初級池是高風險的,因為杠桿而造成了利率可變;而高級池是低風險的,因為利率固定。

存入SeniorPool高級池獲得的倉位憑證sBond是一個NFT資產,能去二級市場交易,或者用作其他的可組合性用途,到期時贖回本金和收益,NFT就會被銷毀。

存入JuniorPool初級池獲得的倉位憑證為jToken,它是1:1的穩定幣資產憑證,非NFT。

理論上來說,sBond和jToken的持有者都可以獲得收益,但是,如果基礎貸款市場提供的APY低于對高級債券的保證收益率,那么初級債券持有人的收益需要先彌補缺口。

穩定幣FEI的初級池需補貼收益至高級池

其實無論是初級池還是高級池的資金,都進入了Compound和Aave等借貸市場。也就是說,初級池和高級池的實際風險是相同的。之所以利率不一致,是因為借貸市場的收益總是波動的,一部分人獲得固定利率,另一部分人則在行情不佳時補貼前者,或者在行情好的時候收取額外回報。

NFT的暗潮一直在涌動。這兩年來,我們幾乎隔一段時間就能聽到NFT藝術品賣出高價的消息,比如去年加密藝術家Beeple的NFT數字藝術品《每一天:前5000天》拍出6934萬美元的高價.

1900/1/1 0:00:00原文標題:《CryptoPunksvsBAYC,WhowontheBlueChipBattle?》上周.

1900/1/1 0:00:002021年元宇宙、數字人、虛擬世界等概念大火后,大廠品牌們紛紛布局元宇宙,除了沉浸式場景化打造、布局數字人及關于元宇宙更橫向的擴展,商標的注冊也成為了更多企業的爭奪場.

1900/1/1 0:00:00為了教大家用AWS,亞馬遜的路子也越來越野了之前被瘋狂炒作的元宇宙最近大有一種要熄火的態勢,而此前并沒有跟著炒作吆喝的亞馬遜,卻在上周卻“逆勢”推出了一款帶有元宇宙色彩的游戲.

1900/1/1 0:00:002022年2月15日消息,萬事達卡計劃招聘500名加密專家,旨在為銀行提供加密領域相關的策略制定、風險管理等咨詢服務.

1900/1/1 0:00:00寫在前面:今年2月份時,《DeFi之道》開始科普以太坊最新的擴容殺手锏danksharding,這個由以太坊研究員DankradFeist首先提出的擴容方案,旨在規避MEV問題.

1900/1/1 0:00:00