BTC/HKD-0.47%

BTC/HKD-0.47% ETH/HKD-0.44%

ETH/HKD-0.44% LTC/HKD-0.6%

LTC/HKD-0.6% ADA/HKD-0.54%

ADA/HKD-0.54% SOL/HKD-0.68%

SOL/HKD-0.68% XRP/HKD-0.52%

XRP/HKD-0.52%重要見解:

LUNA在2022年前2.5個月的價格回報率以7:1的比例超過了其他智能合約生態系統代幣的總和。

Terra在新興智能合約生態系統中的TVL市場份額在90天內增長了54%,現在占新興生態系統TVL的三分之一。

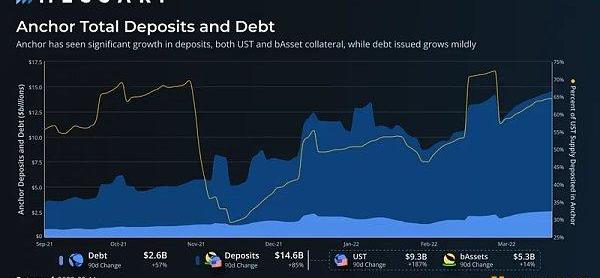

TVL的大部分增長來自債務協議,因為Anchor在30天內TVL增長了50億美元。這些存款在很大程度上是為了追逐Anchor20%的收益率,因為債務相對于存款僅增長了三分之一。

TerraTVL的51%來自債務協議,8%來自DEX,36%來自質押協議。其他新興生態系統的TVL大約有三分之一來自債務協議,不到一半來自DEX。

最近推出了新的結構性重要協議,是未來增長的關鍵來源。

主要風險在于取消AnchorUST存款,這可能會導致協議之外的UST市場供過于求。

關鍵機會在于可隨時用于推動生態系統增長的原生穩定幣,因為大多數智能合約生態系統都受到穩定幣的限制——Terra生態系統將這種限制實現了最小化。

LUNA表現優異

通過在Twitter上精心策劃了一場1100萬美元的代幣價格賭注,可以肯定地說Terra已經吸引了加密社區的注意。注意當然跟隨價格。而LUNA已經擺脫了一般智能合約平臺價格變動的重心,并已牢牢扎根于月球。過去30天,不包括LUNA和超過100億美元流通市值(CMC)的智能合約代幣下跌了12%,而同期LUNA的價格上漲了76%以上。

那么發生了什么?

推動資產重新定價的兩個核心原因。

風險重估:添加BTC作為儲備資產:LunaFoundationGuard(LFG)的成立是為了保護UST掛鉤。作為一個實體,LFG使用LUNA購買了超過22億美元的BTC。另外還有800萬個LUNA未來用于BTC購買。因此,UST算法設計出現螺旋式下降情景的風險顯著降低,從而導致LUNA資產價格的重新評估。

使用增加和良好的基本面:隨著更廣泛的市場經歷價格和收益率下降,Anchor20%的穩定收益率吸引了大量新用戶和資本。隨著新UST的鑄造,LUNA供應被銷毀,導致價格上漲壓力以及TVL等常用參考指標的顯著增長。

隨著不穩定風險的減輕,持續成功的主要因素轉向網絡和相關應用程序的基本采用,以及更廣泛意義上的UST。

VR游戲初創公司ForeVR Games獲得1000萬美元A輪融資:金色財經報道,ForeVR今天宣布了1000萬美元的A輪融資,Lobby Capital領投A輪融資,Bessemer Venture Partners和Galaxy Interactive參投。新的資本使該公司的融資總額達到1850萬美元。天使投資人包括Zynga的創始人Mark Pincus,以及Twitch的創始人Emmett Shear和Justin Kan。該資金將用于建立其游戲組合和鞏固自己作為 \"VR的Wii Sports \"的地位。

ForeVR游戲可以在Meta Quest或Meta Quest 2上進行單人或多人游戲。

該公司將于11月17日推出其第四款產品ForeVR Pool,這是一款適合所有年齡段的虛擬現實8球臺球游戲。它將在Meta Quest商店以20美元的價格出售。(techcrunch)[2022/10/28 11:50:36]

UST需求的最佳估算方法是首先分解整個生態系統的相對增長率,然后是TVL越來越細化的分解,然后是DeFi領域,最后是協議。通過了解UST需求,可以準確評估Terra的看多和看空案例。

TVL增長和比較

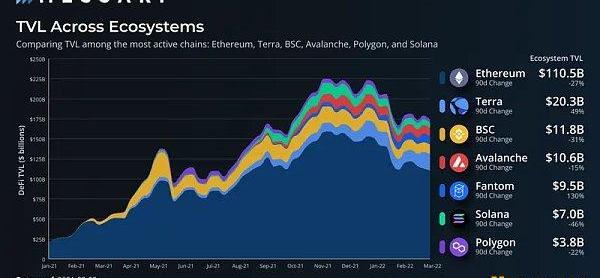

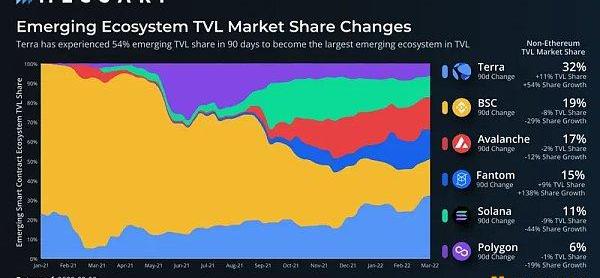

大約自2022年初以來,頂級智能合約生態系統的TVL已經下滑,大致反映了原生資產市場價格的變化。Fantom和Terra是過去90天內僅有的兩個TVL增長的生態系統。TerraTVL增長主要是由于LUNA的價格大幅上漲以及UST供應的持續擴大。因此,新興智能合約生態系統中TVL份額的構成發生了變化,Terra現在是以太坊之外最大的生態系統。

比Terra在TVL90天49%的增長更令人印象深刻的是,它在新興生態系統TVL市場份額中增長了54%。該市場份額現在幾乎占頂級新興生態系統的三分之一。強勁的相對表現已將Terra從CMC轉移到新興生態系統所在的TVL波段。

游戲工作室Gunzilla Games宣布完成4600萬美元融資:金色財經報道,游戲工作室Gunzilla Games宣布完成4600萬美元融資,本輪投資由Republic Capital領投,Griffin Gaming Partners、Animoca Brands、Jump Crypto、Raptor Group、CoinFund、Shima Capital、Dominance Ventures、GSR、Kucoin Labs、Spartan Investment Group、AlphaCrypto Capital、暴雪、Digital Strategies、Morningstar Ventures、Gamegroove Capital、NGG 等參投,天使投資人包括Twitch聯合創始人Justin Kan等。本輪融資資金將用于建立其游戲平臺 GunZ。

由Gunzilla Games開發的游戲平臺GunZ將成為大逃殺游戲Off The Grid(OTG)的基礎。OTG的突出機制之一是游戲內物品交易,玩家可以從其他玩家那里購買游戲內物品,交易將通過其內部基于區塊鏈的市場或任何支持NFT技術的第三方市場進行。[2022/8/9 12:12:31]

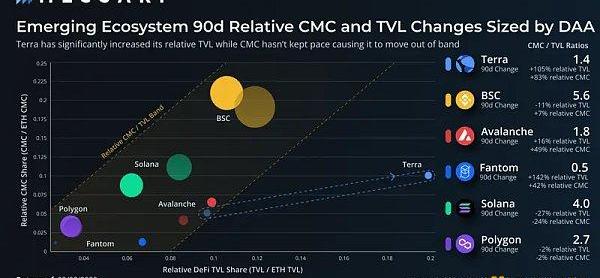

當新興生態系統的CMC和TVL相對于以太坊的數據進行繪制時,無論整體市場變化如何,哪些生態系統正在獲得或失去地位就變得很清楚。一般來說,向上和向右是好的,這意味著生態系統相對于市場領導者更有價值。左側的帶外意味著投資者正在為TVL的增長定價。同時,向右的帶外信號表明投資者對TVL的可持續性持懷疑態度,或者更樂觀地說,表明投資者對不同機制的升值滯后。

在過去的90天里,Terra明顯地向右移動了很遠的帶外。即使Terra的30天價格上漲了76%,其CMC也未能跟上其相對TVL的增長,這意味著投資者要么有意打折TVL的增長,要么無意中未能掌握其競爭定位。當將Terra與另一個著名的協議Avalanche進行比較時,很明顯為什么Terra在TVL的基礎上低估。

Avalanche擁有更多的每日活躍用戶、更高的DEXTVL、交易量和未償債務。那么為什么市值和整體TVL幾乎是Terra的一半呢?

大約20億美元的Avalanche的DEXTVL位于穩定幣swap協議中,服務于一個小交易量且完全不同的穩定幣市場。由于UST是單一的本地穩定幣,Terra不需要這種過多的資金來進行類似資產互換或維持掛鉤穩定性。因此,從整個生態系統的角度來看,可以更有效地使用其DEX資本。更不用說,LUNA作為支持UST的貨幣資產獲得了額外的價值。

Messari創始人:SEC拒絕灰度的ETF申請使DCG在實際上受益:6月30日消息,Messari創始人Ryan Selkis在一份報告中提出觀點,SEC拒絕灰度的ETF申請將使DCG在實際上受益,如果將GBTC轉換為ETF,灰度的費用收入將遭受巨大損失,因為無論折扣如何,灰度都會對基礎資產收取2%的費用。

他認為,ETF意味著一個開放的贖回窗口,并可能降低費用以保留AUM(管理資產),DCG將每年減少2億美元以上的利潤。而一旦灰度針對SEC的訴訟產生結果,由于當前的負溢價,GBTC的贖回問題將十分關鍵。(CoinDesk)[2022/6/30 1:42:35]

大部分低估推理歸因于債務協議統計數據。Avalanche在Aave和Benqi的債務利用率相對健康,利用率略低于50%。與Aave和EVM鏈上的其他貨幣市場相比,Terra的主要債務協議Anchor是獨一無二的。利用率約占總存款的20%,這意味著更多的資本出現在TVL統計數據中,因此沒有被有效地用作生息債務。Anchor的未充分利用是由于APYAnchor向UST存款支付的20%的固定押金。由于沒有足夠的利息或Staking收入,存款APY是從協議儲備金中支付的,這通常是債務協議的不可持續模型。

然而,從整個生態系統的角度來看,從現在和長期來看,從單一協議的角度來看似乎不可持續的東西可能是全面網絡的成功引導。為了了解整個Terra生態系統,讓我們按DeFi部門和協議類型分解資本。

協議類型圖

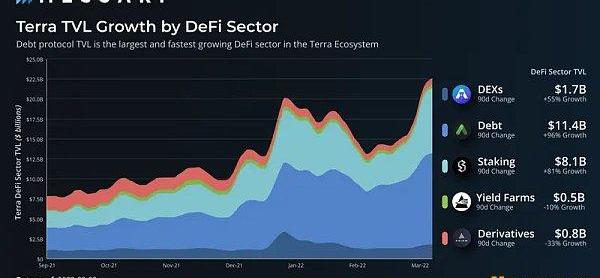

債務協議約占全網TVL的一半,90天內增長近96%,是TVL中增長最快的DeFi領域。Anchor的高收益存款利率和滯后的借貸量顯然是主要驅動力。

除了成為TVL的第二大領域外,流動性質押協議也是增長第二快的領域,在過去90天內隨著Stader的推出增長了81%以上。因此,流動形質押TVL超過網絡TVL的三分之一。相比之下,以太坊和Solana都有突出的流動性質押協議,占各自網絡TVL的10-20%,這表明Terra生態系統在該領域的相對采用率更高。造成這種情況的一個重要原因是,Anchor專門使用流動性抵押衍生品作為抵押品,而不是像以太坊上的Aave這樣的協議,它接受原生資產和抵押衍生品。

Epic Games以315億美元估值完成索尼與樂高投資的20億美元融資:金色財經消息,Epic Games以315億美元估值完成索尼與樂高投資的20億美元融資,樂高集團母公司KIRKBI首席執行官Soren Thorup Sorensen表示,這項投資將加速我們對數字游戲世界的參與,我們很高興投資EpicGames以支持他們的持續增長之旅,并長期關注未來的虛擬世界。(CNBC)[2022/4/12 14:18:44]

由于債務和流動性質押協議的TVL份額過大,因此肯定存在代表性不足的部門。其他網絡上的DEX占TVL的20-40%,而TerraDEX不到10%。然而,如前所述,在生態系統中擁有單一穩定幣消除了其他專門用于穩定資產交換的鏈上通常DEXTVL的很大一部分。此外,Terra的DEX流動性在此期間保持強勁增長,達到55%。

讓我們深入研究另一層來檢查每個部門內推動增長的協議。

債務協議

Anchor

如前所述,Anchor是Terra上最大的協議,不僅在生態系統中,而且在針對生態系統的質疑敘述中都發揮著關鍵作用。

雖然平臺上的債務增長了57%,但Anchor的總存款在90天內幾乎翻了一番。這些存款要么是其Earn產品中的UST,要么是用于抵債的擔保抵押品。UST存款獲得固定利率,維持20%的年利率,并作為已發行債務的供應。抵押資產是具有流動性的抵押衍生品,其抵押收益直接用于協議儲備。債務只能針對保稅的抵押資產進行。

該協議的收入來自抵押資產的質押收益和借款人支付的利息。相對于這兩個來源,UST存款的不成比例增長造成了一個不穩定的系統,因為無論通過債務或質押產生的收入如何,存款人的APY都保持不變。收入和應付存款利息之間的差額由協議準備金彌補,在LFG在2月份注入了最新的4.5億美元之后,該準備金目前接近10億美元。在目前的存款水平上,僅準備金就可以為大約2-3個月的存款利息或大約6個月的預計借款人利息和抵押收益提供資金。為了繼續為存款利率提供資金,這些準備金需要不斷地從外部各方補充。

Jameson Lopp發起眾包項目調查美國政客持有BTC數據:9月23日消息,比特幣生態開發者和Casa首席技術官Jameson Lopp發起眾包項目以追蹤美國國會政客中持有比特幣的情況,該數據公開在bitcoin politicians.org網站中。根據目前已經調查的數據顯示,有兩名政客持有比特幣相關資產,分別是直接持有比特幣或者以灰度的比特幣信托GBTC的形式持有。[2021/9/23 17:01:24]

當然,接近該項目的每個人都已經知道這一點。最近的一些提議建議調整代幣經濟學并增加新的抵押資產,但沒有一個解決方案是靈丹妙藥。維持存款利率需要太多的額外收入。

對Anchor來說,最大的問題不是它將如何使其系統可持續發展。無機激勵將不得不在某個時候減少,這一點相當簡單。相反,問題是它如何在不立即向市場釋放太多UST的情況下縮減激勵措施。近三分之二的UST存在于Anchor或其儲備中,因此Anchor需求的微小變化會導致外部供應發生巨大變化。簡而言之,目前在Anchor之外沒有足夠的UST需求來吸收Anchor的大量資金外流。

Anchor的過剩UST供應需要被LUNA贖回以外的需求來源吸收,這是最近推出和即將推出的協議發揮作用的地方。

Mars

Mars最近在其Lockdrop和LiquidityBootstrapAuction(LBA)之后于3月推出。在結構上,該協議的功能更像是一個類似于Compound的傳統貨幣市場,而不像Anchor的獨特模型。然而,與類似Compound的貨幣市場不同,Mars提供合約到合約(C2C)借貸,這意味著列入白名單的協議可以從Mars借貸而無需在貨幣市場中存入抵押品。相反,抵押品位于具有既定信用額度的外部智能合約中。盡管此功能一開始僅適用于杠桿收益耕種,但一旦框架建立,將會有更多獨特的用例。

DEX協議

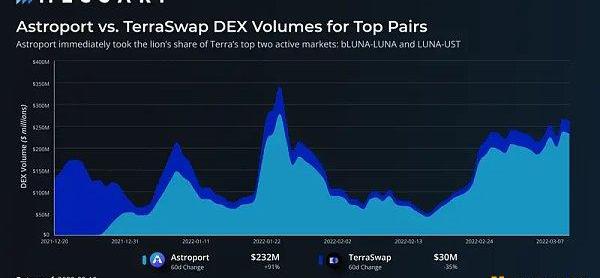

TerraSwap是Terra上長期領先的DEX,但自Astroport于12月推出以來,情況發生了轉變。推出后,Astroport幾乎立即控制了大部分DEX流動性。

Astroport繼續主導著邊際DEX流動性流動,現在占Terra上所有DEX流動性的75%以上。這種快速增長并非零和,整個DEX流動性在此期間增加。這一增長表明,雖然Astroport確實吸收了可觀的流動性,但它也吸引了新的資本。

對于生態系統中的頂級貨幣對,一個更加不平衡的故事展開了。在12月下旬交易上線后,Astroport占據了這些貨幣對近70%的交易量,現在它擁有近90%的交易量份額。

總體而言,Terra上的交易量目前相當集中在兩個主要對:LUNA-UST和bLUNA-LUNA。3月初,Astroport一直是加密貨幣中排名前五的DEX,幾乎完全來自這兩對。雖然數量集中肯定是一種風險,但它也是一個機會。隨著生態系統的建立,ANC和ASTRO等DeFi代幣的交易量份額正在增加,其他貨幣對也可能會效仿。Astroport已在幾個主要市場中顯示出強大的采用率,并且隨著更多生態系統代幣的上線,它具有很大的潛力。

Astroport可以同時支持恒定產品池和stableswap不變池,使其能夠抓住所有交換DEX的潛在市場份額。另一方面,EVM生態系統傾向于為這兩種市場提供多種產品。

在代幣經濟學方面,Astroport有一個費用分享模型(xASTRO)以及一個流行的投票鎖定機制(vxASTRO),這進一步增加了費用份額,并帶來了額外的治理控制和費用提升。

質押協議

流動性質押在Terra生態系統中起著相對重要的作用。由于建立了深度集成,Staking協議的TVL份額高于其他生態系統。其他生態系統追溯采用了流動性質押,而Terra最大的協議已將其原生地納入協議設計。

Lido和Stader是在Terra上提供流動質押衍生品的兩個主要協議。Lido是兩者中較大的一個,并且運營時間更長。它為Anchor中超過50億美元的bLuna和bETH提供動力。此外,還有更多的LUNA存放在Lido,為生態系統中的stLUNA資產提供支撐。

Stader的規模大約是Lido在Terra上的十分之一,擁有超過7億美元的TVL。它的Staking衍生產品是LunaX,目前缺乏Lido建立的主要集成。但是,它正在尋求與Edge等其他借貸協議的集成。Stader還推出了一款名為“degenvaults”的產品,該產品是利用其LunaX衍生代幣的打包策略。

衍生協議

Terra上的衍生物和合成物相對較少。Mirror是一種合成協議,可讓用戶接觸蘋果股票等傳統資產。它最初是生態系統的基石,但后來人氣下降。其TVL份額從8月份的35%降至3%以下。然而,該行業正在增長,這主要歸功于Prism。

Prism是最近推出的一種協議,用于將資產重構為收益成分和主要成分。當LUNA的Staking收益價值與其核心效用價值分離時,它可以實現成熟高效的金融生態系統。例如,可以出售本金代幣以防止LUNA中的價格變動,而收益仍被捕獲在收益代幣中。同樣,可變的未來收益可以以收益代幣的形式以固定的前期價格出售。這種交易利率衍生品的形式在傳統市場中絕對是一個巨大的市場。

一般來說,衍生品仍然是Terra的增長領域,特別是如果PoS鏈為其持續利率開發大型市場。

UST采用

Terra的最終成功在于采用UST,無論是在不斷發展的Terra生態系統中,還是進入廣泛的其他鏈上的DEX。UST是幾個類別中明顯的去中心化穩定幣領跑者:它是供應最大的;它是流通供應中增長最快的;并且,它在各種DeFi指標中的使用量增長最快。

UST的增長在Terra生態系統內外繼續擴大。自10月份采用UST以來,Osmosis的第二大代幣就是UST,它也是迄今為止DEX上最大的穩定幣。最近,zkSync上的ZigZag交易所接受了一項建議,要求其做市商移除USDC和USDT流動性,轉而專注于上市UST貨幣對。第六大CEX的Bitrue也宣布,它將使UST成為71個交易對的基礎資產。

展望未來:看多和看空

Terra吸引了廣泛的評論觀點,從它是一種新的范式到它以不可避免的死亡螺旋告終。兩個觀點之間道路上的關鍵岔路口是一旦Anchor補貼縮減后假設的UST需求。了解當前和潛在的UST需求來源對于評估每個論點發生的概率至關重要。

看空

看空的情況取決于這樣一種想法,即UST的可調節模型由于對穩定器產生的大量無機需求而容易崩潰。Anchor的20%存款APY吸引了大量新的UST鑄造和Anchor存款。超過三分之二的現有UST用于耕種Anchor的20%APY,這在目前的形式下是不可持續的。熊的論點是存款補貼將不可避免地減少或完全終止,導致UST流出。

鑒于Anchor中UST的相對規模,沒有其他現有的UST市場大到足以吸收資金外流。因此,自然的趨勢是要么換成其他穩定幣,要么贖回LUNA。如果有足夠的UST流出和贖回,那么LUNA將面臨巨大的價格下行壓力。由于LUNA價格下跌表明對贖回資產的信心下降,因此UST持有人贖回,擔心未來價值較低。隨后出售贖回的LUNA進一步促進了下一個UST持有者效仿這一過程,并最終導致死亡螺旋。這種現象被稱為反射性,當它向下時,它就是所有算法穩定幣設計的惡魔。

看多

看多論點聲稱,考慮到TerraDeFi生態系統的快速增長以及UST被交易所和其他Layer-1廣泛采用,屆時將有足夠的需求來吸收Anchor的流出。

綜合考慮,Terra的DeFi生態系統還很年輕。兩個最流行的應用在過去幾個月內推出,作為基本原語,這些應用為更多應用奠定了基礎。其他鏈上的DEX大約占TVL的20-40%,但Astroport目前只有5%并且增長迅速,在過去30天內大約增長了50%。Mars當然也準備以類似的方式增長。如果我們假設這兩種協議在其他第1層上增長到相同的相對大小,那么將需要大約30-60億美元的額外TVL。而且,這是在考慮其他需求來源或假設一般生態系統增長之前。

所有年輕協議都面臨的另一個副產品是大量未開發的流動性激勵分配。其他協議的激勵措施可隨著時間的推移逐步釋放AnchorUST儲備,從而避免供應沖擊。例如,Astroport最近在其LUNA-UST對上獲得了20%的APR和額外的10%的LP激勵。DEX中存在類似的收益率,并將繼續吸引構成最大供應沖擊風險的Anchor存款的雇傭部分。

鑒于這兩個因素,存在足夠的有機增長需求和無機的新激勵措施,可以安全地將80億美元的AnchorUST存款減少到可持續的水平。考慮到協議的增長階段和軌跡,應將產生相等的額外UST需求以吸收Anchor流出的基本情況。本壘打案例在多個生態系統中產生了比Anchor流出所需的更大的需求。

更一般地說,這種先激勵穩定供應然后構建協議的途徑是發展Layer-1生態系統的獨特而有效的方式。大多數新興和成熟的生態系統都受到穩定幣供應的限制——Terra生態系統中不存在這種限制。Terra實際上有大量的穩定幣準備提供流動性,并且有一個可擴展的模型來注入不遭受監管瓶頸的新穩定幣。從長遠來看,隨著Terra生態系統和加密貨幣總體上繼續增長,這可能被證明是一個強大的差異化特征。

最后的想法

盡管受到質疑,但不可否認的是,Terra生態系統正在顯著增長。UST的快速增長使Terra能夠獨特地擴展其生態系統。隨著Terra的大部分DeFi生態系統最近或不久的將來上線,及時性可能會創造足夠的需求來緩解Anchor虛高的存款水平。展望未來,Terra生態系統將受到Anchor社區對其存款利率、Astroport、Mars和其他DeFi應用程序的采用增長以及UST如何在外部生態系統中采用的討論的嚴重影響。

原文:Messari

Tags:USTTERTerraTVLtrustwallet錢包客服Decentralized Eternal Virtual TravellerTerraNovaTVL價格

美國拜登政府公布了2023年的預算報告,該年度預算為5.8萬億美元,預計赤字為1.15萬億美元,其中還包含一些關于美國政府針對加密貨幣長期計劃的內容.

1900/1/1 0:00:00API的用途是什么? 應用程序編程接口或API是不同用戶應用程序之間的接口。例如,讓我們在線購票、預訂酒店、叫出租車或查看匯率的應用程序可能使用特定的API.

1900/1/1 0:00:00前些天在國外某網絡社交平臺上,一位網友控訴自己在某元宇宙虛擬空間中進行“VR睡眠”的時候慘遭“VR強奸”.

1900/1/1 0:00:001.NFTMint的早期決策數據分析NFT為創作者提供了一種在線謀生的新方式。該技術允許創作者直接吸引粉絲的贊助,而不必僅僅依賴抽取式、基于廣告的集中式平臺作為中介.

1900/1/1 0:00:00今年1月,許多人在CryptoTwitter上宣布,如果2021年是NFT年,那么2022年就是DAO年.

1900/1/1 0:00:002021年,NFT數字藝術品和數字藏品迅速出圈,在這場浪潮中,2017年成立的“加密朋克”項目因其收藏者的知名度和不斷刷新的成交價,升值成為最具價值的收藏品之一.

1900/1/1 0:00:00