BTC/HKD+0.54%

BTC/HKD+0.54% ETH/HKD+0.89%

ETH/HKD+0.89% LTC/HKD+1.95%

LTC/HKD+1.95% ADA/HKD-1.58%

ADA/HKD-1.58% SOL/HKD+2.99%

SOL/HKD+2.99% XRP/HKD-0.77%

XRP/HKD-0.77%03?DEX對流動性效率的提升——底層交易的流動性資本效率

在最基礎UniswapV2的x*y=K恒定乘積AMM機制的基礎之上,衍生出了眾多升級版本的AMM機制。在這個章節中,我們將會探討其中最具代表性的一些項目,并且深入分析他們如何打破上述內容提到的流動性困局。

3.1?Curve:StableAssets,Ve-Tokenomics,andConvex

Curve協議——基于以太坊平臺的去中心化交易所,主要聚焦于穩定幣、pegged資產等的交易。相對于其他DEX,Curve提供的交易對更集中,擁有極低的滑點和手續費,可以滿足巨額的資產交易需求。

3.1.1CFMM算法

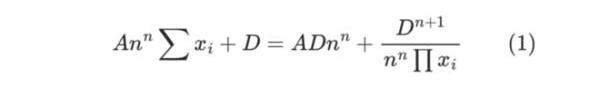

這一特性主要得益于Curve獨特設計的StableAssetsAMM模式,該設計理念基于融合恒定和與恒定積兩種做市模型,兼具了恒定和的低滑點以及恒定乘積的無限流動性的特點。

因此相比于UniswapV2的恒定乘積算法,Curve平臺上交易的穩定幣、pegged資產的交易對往往可以基于更少的流動性資金而取得更低的交易滑點,極大的提升了穩定資產交易過程中的流動性資金利用效率。

3.1.2ve-Tokenomics

除了在AMM自動做市商算法上的創新,Curve另外一個最大的創新則是開啟了ve-Tokenomics。Curve在2020年8月推出了「投票鎖定」(Vote-Escrowed)功能,該功能允許CRVToken持有者鎖定其Token最多可達四年的時間,以換取veCRV,并且veCRV的數量與剩余的鎖定時間成正比,并且veCRV不可轉讓或交易。在對應的權益方面,VeCRV對應的投票權可以選擇特定的流動性池能獲得CRV獎勵來進行投票,并且veCRV還代表了Curve的平臺收益權憑證,用戶不只可以通過veCRV來boost自己的流動性挖礦收益,還可以直接獲得Curve平臺收益的分成。

基于當時情況,對于流動性提供者最大化回報率的選擇就是:鎖定CRV獲得veCRV來boost自己的流動性挖礦收益,并且通過投票將CRV流動性挖礦獎勵引導到他們偏好的礦池當中,從而獲得更多的CRV獎勵。與之對應的結果就是,相應的交易對可以獲得更多的流動性提供者以及他們的資金支持,因此交易深度增加,滑點下降,從而從市場中吸引更多的交易者選擇在Curve平臺上進行交易,達成一個正向循環。

DeFi協議iZUMi Finance宣布給予BAB持有者空投權益:據官方消息,BNB Chain一站式流動性服務DeFi協議iZUMi Finance宣布給予BAB代幣持有者空投權益。該空投活動將持續一周,符合條件的BAB代幣持有者可以獲得一系列空投及抽獎活動資格。

BAB是幣安為已通過KYC認證的用戶發行的靈魂綁定代幣。近日,BNB Chain生態上14個項目已宣布為BAB提供相關用例或獎勵。[2022/9/12 13:23:27]

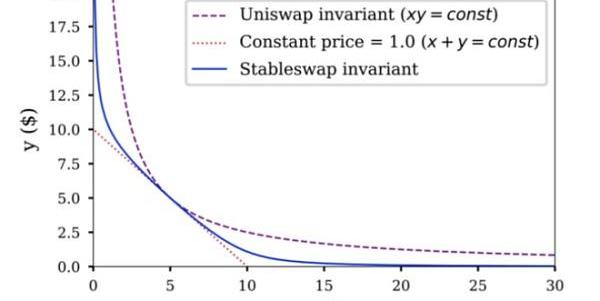

這樣最深層面的突破在于,Curve的流動性挖礦機制把流動性礦工的利益與DEX平臺本身達成了長期的深度綁定。因此Curve平臺的?TVL?也是逐漸增加,直到現在依靠著221億美元的TVL依然霸占著DeFi領域的TVL排名第一的寶座。Curve也借助著豐厚的流動性資金,為整個DeFi市場穩定資產的交易提供了一個超高流動性的平臺。

https://defillama.com/protocol/curve

經過了Curve平臺成功發展的驗證,ve-Tokenomics也在成為眾多DeFi項目設計的通證經濟中不可缺少的一環,比如Stargate、UDX、Curvance、Lendflare等。同時眾多十分知名的老牌DeFi項目也都已經啟動或者宣布將會集成ve通證經濟模型,包括Frax、RibbonFinance、Yearn?等。在此基礎之上,甚至有項目方將ve模型與NFT結合,其中包括AC的Solidlyve以及UniswapV3生態iZUMiFinance推出的veNFT(veiZi)。

Note:這兩個項目都在報告的后續內容中會有更深度的分析。

3.1.3?Convex--為Ve-tokenomics創造流動性

Curve開啟的Ve-tokenomics最核心的一個機制就是鎖倉所得的veCRV代幣并不能轉移或者交易,所以說它的資產流動性幾乎為零。但這是最為用戶所詬病的一個機制,因為散戶玩家往往承擔不起鎖倉CRV代幣四年的資金成本,而無法獲得veCRV去boost自身流動性資金的收益或者說通過veCRV投票爭奪CRV在相應的資金池中的激勵權。

DeFi協議iZUMi Finance融資3000萬美元,IV Ventures、Cobo等參投:5月20日消息,多鏈DeFi協議iZUMI Finance宣布完成3000萬美元融資,包括來自IV Ventures、Cobo和Mirana等機構投資者的2000萬美元投資,其中超過一半為Solv Protocol上的憑證(Vouchers)銷售。此外,iZUMi還出售了價值400萬枚BUSD和5000枚BNB(約合200萬美元)的憑證。

與此同時,iZUMi還宣布推出新的iZiSwap DEX,該交易所利用了新型AMM協議和iUSD代幣。iUSD與美元1:1錨定,類似于穩定幣,并由iZUMi的抵押品和未來收入支持。iZUMi向私人投資者發行并出售iUSD。(CoinDesk)[2022/5/21 3:31:43]

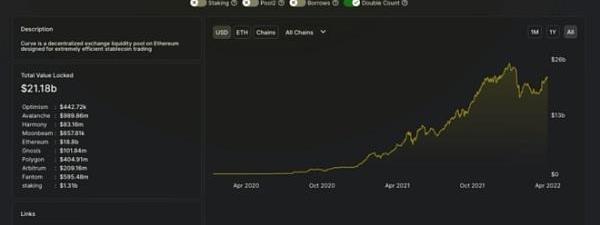

因此為了解決veToken流動性的問題,Convex應運而生。CRV的持有者可以在Convex上質押CRV并獲得cvxCRV,Convex平臺會自動將獲得CRV代幣在Curve上進行鎖倉從而獲得協議掌握的veCRV代幣,因此cvxCRV代幣也可以被稱為可流通代幣化的veCRV。在對cvxCRV的代幣進行質押后,用戶可以獲得Curve治理權,部分CRV流動性挖礦獎勵,50%的交易手續費,Convex原生通證CVX獎勵以及Convex提供的空投獎勵。

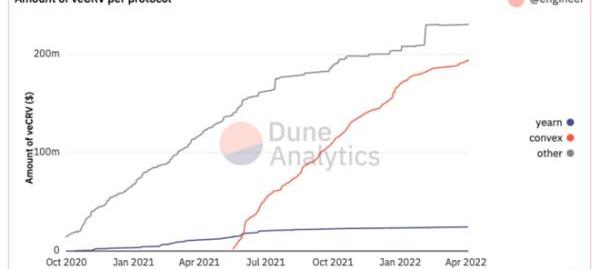

Convex也通過對CRV/cvxCRV代幣的流動性挖礦激勵,使兩者在DEX的兌換比例十分接近1:1,借此也為用戶在獲得并提升了可以從Curve平臺獲得收益的同時,還保留的充足的流動性。Convex也借此機制,獲得了大量的veCRV,從而獲得了非常充足的對Curve上各流動性池激勵分配的投票權。Curve生態項目,包括Convex,對veCRV治理權的競爭,也被業界稱為CurveWar,不過基于當前數據來看,Convex已經獲得了43%的veCRV,在這個戰爭中占據了主導地位。

https://dune.xyz/engineer/CRV-and-Convex

iZUMi Finance 上線Arbitrum,Arbitrum鏈上TVL 24小時內突破1600萬美元:3月29日消息,在推出Arbitrum版本后,iZUMi Finance在Arbitrum上的TVL僅在24小時內便突破1600萬美元。

同時,iZUMi Finance已經與去中心化流動性管理協議Yin Finance和去中心化衍生品交易平臺ApeX Protocol達成合作,開啟聯合雙挖。此前,iZUMi Finance產品已經實現在以太坊和Polygon的平穩運行。[2022/3/29 14:25:21]

3.1.4賄賂--為治理權創造流動性

在CurveWar的競爭結果日漸清晰之后,Convex平臺的治理權同樣吸引了眾多用戶甚至DeFi協議方的競爭。用戶在Convex平臺上質押鎖倉平臺代幣CVX后會獲得vlCVX代幣,它同樣代表著對Convex協議擁有的veCRV的投票權的治理權。因此在這個機制中,誰擁有CVX更多,鎖倉后得到的vlCVX就更多,誰就擁有veCRV更大的治理權,也就可以影響Curve上某個穩定幣池的體量、滑點、收益等等。因此各類項目方逐漸意識到CVX以及vlCVX治理權的重要性。在他們大量囤積CVX代幣的同時,另一種更高效的影響vlCVX投票權的機制也被DeFi行業創造出來——對治理權的賄賂機制。

https://votium.app

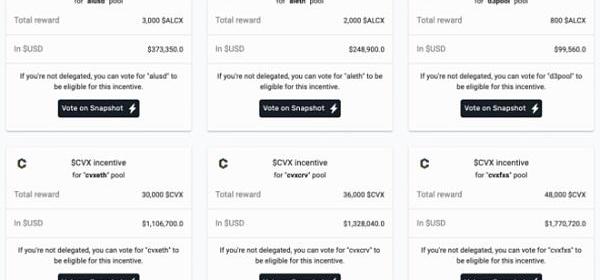

VotimProtocol為vlCVX的賄賂機制搭建了一個高效的治理權流動性平臺,vlCVX的持有者在每個提案上出借自己的投票權,從而獲得有意積累投票權的買家提供的賄賂資金。買方能夠直接設定為用戶對指定池子投票而支付的獎勵資金。vlCVX持有者可以依據不同買方提供的「賄賂」從而進行投票,或者也可以直接早Votium平臺上委托vlCVX,Votium平臺的智能合約會自動選擇回報最高的「賄賂」行使投票權,這樣vlCVX的委托者就不斷的從Votium平臺上獲得最大化的賄賂收益,并且到當前為止,Votium也為vlCVX的持有者創造了1.57億美元的賄賂收益,非常高效的釋放了治理權對應的市場價值,甚至可以說為治理權創造了之前不曾存在的市場流動性。

DeSyn Protocol與Uniswap V3流動性挖礦協議izumi達成合作:12月22日消息,DeFi衍生品平臺DeSyn Protocol與Uniswap V3流動性挖礦協議izumi Finance達成技術和業務合作伙伴關系。izumi將幫助將其流動性注入DeSyn平臺,DeSyn Protocol將幫助izumi管理資產并確保其資產安全。[2021/12/22 7:57:20]

https://llama.airforce/#/votium/overview

對于買家或者說希望在借助Convex治理投票在Curve上獲得更多流動性的項目方來說,Votium提供的則是一個高效低成本的獲取流動性的一個平臺。他們借助Votium可以省去囤積CVX代幣的成本以及價格波動帶來的資金風險,而是以可控的成本去直接獲取對應的治理權,從而達到自己吸引鏈上流動性的直接目的。當前買家在Votium提供1美元的賄賂,LP將會得到1.53美元的流動性挖礦收益。因此相比于直接提供資金進行流動性挖礦,賄賂機制為項目方提供了一個更低成本并且不會影響自身通證經濟的激勵模式:賄賂治理權以爭奪Curve和Convex的流動性挖礦收益從而激勵自身交易對的鏈上流動性。

3.2?UniswapV3?的集中流動性機制

3.2.1Uniswapv3的高資本效率HighcapitalefficiencyofUniswapv3

https://dune.xyz/msilb7/Uniswap-v3-Competitive-Analysis?Time%20Period=24%20hours

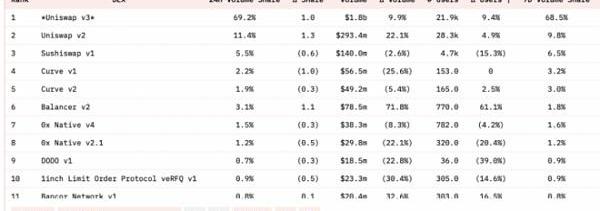

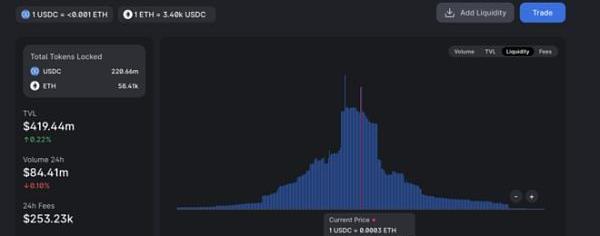

Uniswapv3在當前的以太坊鏈上交易中,占據了約70%的市場份額,交易量為Curve同時期的17倍,但是TVL卻未達Curve的1/3。如果我們把交易量與TVL的比值作為流動性資金的資本效率,UniswapV3平臺擁有超越Curve高達50倍的資本效率。

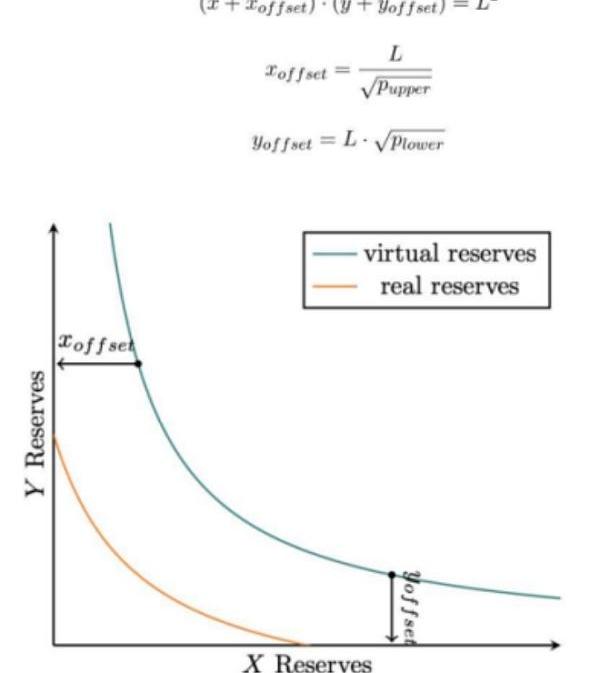

這樣突出優勢的核心原因在于UniswapV3創新性的集中流動性機制。用戶在提供流動性時可以選擇指定的價格區間,從而達成集中流動性以及定制流動性的功能。在用戶設定的價值區間內,AMM依舊基于V2的恒定乘積算法。相比于UniswapV2的默認的全區間流動性,UniswapV3的「區間流動性提供」極大的提升了流動性提供者的自由度以及提供資金的資本效率,因此,在市場價格附近集中流動性的概念取代了「無限」流動性的概念。

日本銀行業巨頭Mizuho的區塊鏈主管即將離職:根據CoinDesk獲得的一份內部郵件,日本銀行業巨頭Mizuho金融集團的區塊鏈主管透露將離開該公司。高級數字策略師Ikuma Ueno在致辭中表示,將于6月13日離職,并在今年晚些時候在新加坡擔任新職位。[2018/6/9]

https://news.huoxing24.com/20210704171101877495.html

如下圖中所示,ETH/USDC交易對因為幣價波動較大,流動性集中在當前價格附近但相對分散。而FRAX/USDC交易對因為都是與穩定幣,所以幣價波動較小,流動性也集中在1附近。

https://info.uniswap.org/#/

3.2.2集中流動性的另一面——更高的無償損失

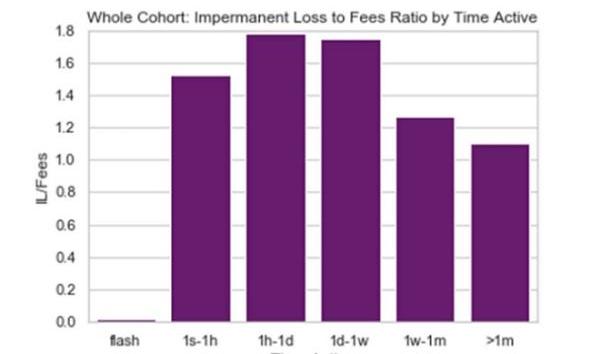

TopazBlue和Bancor協議于2021年11月發布了一份關于UniswapV3收益的深入研究。該報告提供了關于手續費收入和無常損失的統計數據。令人驚訝的是,根據該報告,在此期間,Uniswapv3上幾乎有一半的流動性提供商因無常損失而出現負收益。

https://arxiv.org/ftp/arxiv/papers/2111/2111.09192.pdf

根據報告中匯編的數據,49.5%的整體流動性提供商由于無常損失而沒有任何收入,處于虧損狀態。如果我們將流動性提供商視為一個整體,它同樣由于IL而處于虧損狀態。因此,UniswapV3目前不是一般流動性提供商賺取高預期收益的平臺。

https://arxiv.org/ftp/arxiv/papers/2111/2111.09192.pdf

在所有流動性提供者中,唯一持續盈利的群體是只提供一個區塊的流動性的FlashLPs,即后來被稱為「Just-in-Time」流動性。然而,由于實現JIT流動性的技術要求,普通投資者沒有可操作的執行空間。同時,除了這批具備執行FlashLP技術能力的專業流動性提供者外,根據資金規模和流動性再平衡的頻率等指標,也無法區分哪類人群可以從UniswapV3上提供流動性而獲得持續正向獲益。

3.3?Balancer?——可編程性資金池AMM

Balancer同樣為一個基于自動做市商AMM協議的DEX平臺,但是與其它DEX不同的是,Balancer的交易資金池可以由2-8種代幣組成,每種代幣在資金池中初始份額也可以自由設定為2%到98%。這與傳統AMM的50%+50%代幣資金池依賴于x*y=k方程的方式不同,因為其允許根據具體的代幣情況以及AMM資金池使用場景的不同而選用不同的、變化的永久損失方案和資本效率。

并且Balancer池的交易費用也可以自由選擇,范圍從0.00001%到10%,以適應不同的交易場景。比如收取接近0費率的資金池,可以被用來支持高頻交易的特殊需求,提高對應操作的資本利用效率。

Balancer的在流動性機制上的另一個模式創新則是為新興代幣資產引導流動性的LBP。在傳統的AMM模式中,新興資產池需要50%+50%的代幣配比,因此該模型需要從創始團隊中部署大量資金,一旦初始流動性資金不充足,可能導致上線初期價格巨幅波動的情況,不利于合理的價值發現。而在LBP中項目方可以動態更改代幣權重的短期智能池,從而使項目方可以用很少的資金創建LBP,并同時可以用其作為代幣銷售的工具:

在代幣價銷售的過程中,用戶可以隨時從資金池中購買代幣,如果一段時間內沒有出現購買行為,代幣價格會自動下調直到新的購買行為出現,當這種代幣發售機制與適度的購買需求相結合時,就能達成高效率的價格發現。這樣也杜絕了其它方式的代幣發售中容易出現的機器人搶購的現象。

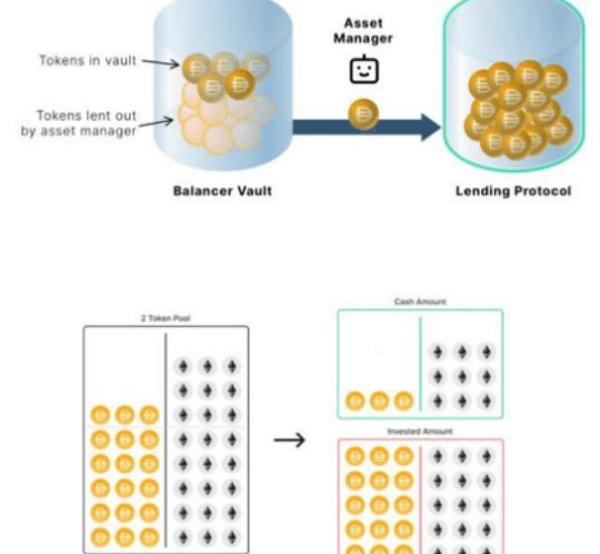

3.3.1?資產管理器

Balancer在V2產品升級中,為了解決AMM資金池中資金利用效率較低的問題,引入了一個新的革命性概念——資產管理器。資產管理器將會通過智能合約將未使用的代幣出借給合作方?Aave?的貸款協議,利用借貸協議獲得額外收益,從而從一個新的維度提升了流動性資金的使用效率以及收益率。

3.4DODO——PMM主動做市商機制

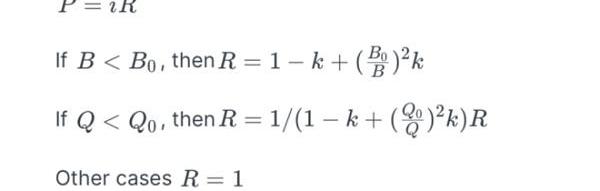

DODO作為資本利用效率較高的DEX平臺之一,主要是基于其創新的PMM主動做市商算法。其核心是通過引?預?機來獲得某個代幣的當前市場價格,模仿傳統做市商?為,并引?價格參數來調整AMM算法曲線。

這樣相比于傳統AMM算法的優勢在于,可以主動達成價格發現,并將更多的流動性資金依靠相對平緩的價格曲線集中在當前市場價附近,從而達成更高的資本效率,也為用戶提供比傳統AMM協議更低的交易滑點以及單個資產的風險敞口,并且為流動性提供者降低無常損失。

https://blog.dodoex.io/the-evolution-attack-and-future-of-dex-53392064865d

傳統的AMM算法DEX可以被稱為「惰性流動性」,那么DODO和UniswapV3代表的PMM算法以及集中流動性機制則代表了DEX上「主動流動性」的發展趨勢。只不過在UniswapV3層面上,主動調整流動性的為流動性提供者,而在DODO上可以通過算法的設計,自動達成主動調整流動性的目的,從而達成更高效的流動性資本效率。

3.5基于DeFi樂高屬性的鏈上交易聚合器

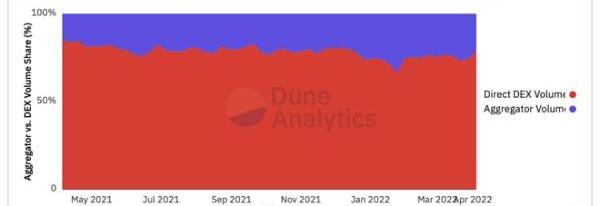

https://dune.xyz/MatteoLeibowitz/Aggregator-Dashboard

在介紹了多種DEX平臺在交易底層對流動性資本效率的創新性提升之后,DeFi行業的另一大特點——樂高屬性,也為交易層面的流動性效率帶來了新的提升,那就是搭建在眾多DEX以及資金池API的鏈上交易聚合器。

這一類的鏈上交易聚合器會將不同流動資金來源聚合在一起,讓交易者同時在不同DeFi平臺上進行有效交易。同時交易聚合器還會將用戶的訂單拆分成多個部分,然后在多個DEX或者流動資金提供方分布式執行,自動為用戶尋找最優的交易路徑,達成增強交易用戶使用體驗,降低交易成本的目的。

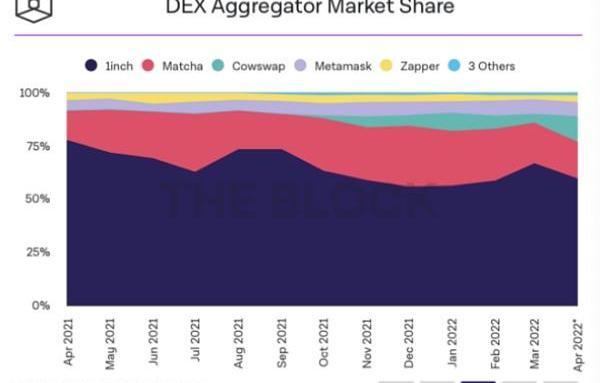

https://www.theblockcrypto.com/data/decentralized-finance/dex-non-custodial/dex-aggregator-market-share

目前市場上主流的交易聚合器有1inch,0x團隊的Matcha,Cowswap以及?Metamask?錢包內集成的交易聚合器等。其中1inch在交易量方面占據了主導的地位,長時間占據了交易聚合器市場超過55%的交易量,而Metamask由于其用戶基數大,所以長期占據了聚合器用戶一半的市場份額。

https://dune.xyz/MatteoLeibowitz/Aggregator-Dashboard

DAO為什么要努力成為web3的主導力量,DAO工具如何改變游戲規則。著名的網絡自由主義者約翰?佩里?巴洛(JohnPerryBarlow)曾宣稱,“網絡空間”由交易、關系和思想本身組成.

1900/1/1 0:00:00首先想給上海的小伙伴們打打氣。這些天我們和大家一樣很心塞,區別只是沒有挨餓而已。雖然這期節目上線的時候,希望情況已經變好了;但在當下,也只能說:如果不知道該相信什么,那就相信時間——時間會治愈一.

1900/1/1 0:00:00比推消息,周一,由于加密貨幣市場持續波動,TerraUSD(UST)穩定幣再次與美元脫鉤,跌至0.68美元,創歷史新低。UST此前在周六跌至0.985美元,然后在周日回升至1美元.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:1048.46億美元 DeFi總市值數據來源:coingecko2.DeFi交易額:127.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:1026.88億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量:42.

1900/1/1 0:00:007:00-12:00關鍵詞:綠地集團、三箭資本、Otherside、RogerVer1.三箭資本將總部從新加坡遷至迪拜;2.美國立法者重新提出法案.

1900/1/1 0:00:00