BTC/HKD+0.18%

BTC/HKD+0.18% ETH/HKD+0.79%

ETH/HKD+0.79% LTC/HKD+0.66%

LTC/HKD+0.66% ADA/HKD+2.28%

ADA/HKD+2.28% SOL/HKD+0.87%

SOL/HKD+0.87% XRP/HKD+0.85%

XRP/HKD+0.85%自從基于智能合約的借貸平臺開始向加密用戶提供服務以來,基于加密貨幣的貸款已成為去中心化金融(DeFi)領域的支柱。以太坊網絡是第一個擴展智能合約功能的區塊鏈,大部分總鎖定價值在由加密貨幣借貸平臺主導的DeFi協議上。

根據DeFiPulse的數據,10個DeFi協議中排名前4位的借貸協議的TVL為370.4億美元,占以太坊區塊鏈上整個DeFi市場TVL的49%。以太坊在成為DeFi市場和網絡上TVL使用最多的區塊鏈方面處于領先地位。Maker和Aave是最大的參與者,TVL分別為145.2億美元和111.9億美元。

即使在Terra、Avalanche、Solana和BNBChain等其他區塊鏈網絡上,采用基于加密貨幣的貸款一直是DeFi世界中智能合約的主要用例之一。根據DefiLlama的數據,大約有138個協議向用戶提供基于加密貸款的服務,TVL總額為506.6億美元。除了Aave和Maker之外,該協議類別中跨區塊鏈網絡的其他主要參與者是Compound、AnchorProtocol、Venus、JustLend、BENQI和Solend。

EthHub聯合創始人:EIP 1559之所以重要是因為帶來了人們想要的用戶體驗:EthHub聯合創始人Eric Conner剛剛發推稱,EIP 1559之所以重要,是因為它帶來了人們期望的用戶體驗。而當前的收費市場對用戶一點都不友好。據悉,EIP 1559旨在改變以太坊費用市場,主要變動涉及:1.目前1000萬 gas限額會被兩個數值所取代,一個是“長期平均目標”(1000萬),另一個是“每個區塊的硬上限”(2000萬);2.交易需要支付一個基礎費用(BASEFEE,它會被燃燒掉),該費用按區塊進行調整,目標是確定一個value值,使得區塊gas平均使用量保持在1000萬左右。[2020/7/16]

加密貨幣交易所KuCoin的首席執行官JohnnyLyu談到了選擇區塊鏈網絡進行加密借貸的問題。他說:“我想說,理想的貸款和DeFi區塊鏈并不存在,因為它們都有自己的優勢。同時,由于許多因素,以太坊的領導地位是不可否認的。”

Su Zhu回應TechCrunch創始人:你其實想要收購Deribit:針對TechCrunch創始人Michael Arrington稱Three Arrows Capital和QCP Capital在收購Deribit交易所認股權交易中存在“空手套白狼”嫌疑,Three Arrows Capital創始人Su Zhu在推特上對此事做出澄清,他指出Arrington XRP Capital其實想要收購Deribit股權,雖然Michael Arrington在推特上發很多內容,但并不會影響Three Arrows Capital和Deribit合作,尤其是在加密期權領域,而且也會繼續為投資人和用戶帶來價值。此外,Su Zhu還澄清Three Arrows Capital和QCP Capital是完全不相關的兩家公司。[2020/6/11]

加密貨幣借貸平臺Nexo的DeFi策略師KirilNikolov贊同這一觀點。他表示:“大多數區塊鏈對加密借貸都是友好的。然而,需要關注的主要屬性之一是流動性和可靠性,而次要的決定因素可能是網絡費用。”

BM:Voice將會做到STEEM原本想要做到的一切事情:BM轉發Steemit高級工程師Steve Gerbino的文章,并表示:Block.one正在招聘,來幫助我們做好Voice,(做那些)STEEM 原本想要做到的一切事情。(MEET.ONE)[2020/3/4]

考慮到以太坊平臺的流動性和可靠性是目前最高的,因為它是DeFi中使用最多的區塊鏈,人們可以考慮利用它并使其成為首選區塊鏈。

主要加密貸款平臺

首先,借款人需要在Maker、Aave和Compound等網絡上的主要借貸協議之間進行選擇。雖然有大量的加密借貸平臺,但在這篇文章中,為了便于解釋和相關性,只考慮最突出的平臺。

加密貨幣借貸本質上使用戶能夠借入和借出數字資產以換取費用或利息。借款人需要存入抵押品,以便他們立即獲得貸款并將其用于其投資組合。在Aave等平臺上,您可以在沒有任何抵押品的情況下獲得貸款,即閃電貸款。這些貸款需要在同一筆大宗交易中償還,由于執行這些貸款所需的技術專業知識,這些貸款主要是為開發人員提供的一項功能。

動態 | 波音公司想要利用區塊鏈技術為無人機創造交通管理系統:波音公司表示,想要利用人工智能、區塊鏈等技術為無人機創建一個交通管理系統。波音公司首席技術官格雷格?海斯洛普(Greg Hyslop)今天在一份聲明中表示:“我們正處于一個技術進步和社會趨勢匯聚到一起的歷史時刻,需要大膽的解決方案,以及一種不同的旅行方式。”[2018/7/17]

由于基于加密貨幣的貸款對于普通散戶投資者和市場參與者來說是完全自動化和簡單的,總的來說,它們提供了一種簡單的方式,可以從他們持有的數字資產中賺取年度百分比收益率,甚至獲得廉價的信貸額度。

抵押貸款的一個重要方面是貸款與價值(LTV)比率。LTV比率是衡量貸款余額與抵押資產價值的關系。由于加密貨幣被認為是高度波動的資產,因此該比率通常處于較低端。考慮到Aave當前的LTVforMaker(MKR)為50%,這實質上意味著您只能借入與所存抵押品相關的價值的50%作為貸款。

大型交易所不想要的加密貨幣分叉受到小型平臺歡迎:因為申領加密貨幣分叉需要提交相應貨幣的私鑰,這就可能存在遭遇詐騙網站的風險。因此越來越多比特幣持有者不愿意去申領免費的分叉貨幣。而大型交易所、錢包服務商及平臺也不愿意提供這種分叉分發服務。于是出現了Coinomi一樣支持各種非比特幣加密貨幣和代幣,愿意發行分叉的小型平臺。盡管現在分叉太多,可是只要開發員和用戶能接受,平臺愿意提供服務,分叉仍然有存在的基礎。[2017/12/27]

注意事項和風險

由于基于DeFi的貸款的采用不斷增加,尼日利亞等國家都在利用這項服務,而薩爾瓦多也在探索低息加密貸款,因此對于尋求投資的投資者來說,有幾個考慮因素和風險值得注意。

加密貸款涉及的主要風險是智能合約風險,因為每個DeFi協議中都有一個智能合約在管理資本和抵押品。減輕這種風險的一種方法是通過部署這些資產的DeFi協議實施的穩健測試流程。

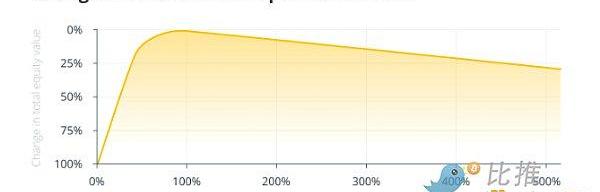

您需要考慮的另一個風險是流動性/清算風險。流動性閾值是這里的一個關鍵因素,因為它被定義為貸款被認為抵押不足并因此導致追加保證金的百分比。

對于貸款人來說,還有另一個與非永久性損失相關的額外風險。這種風險是自動做市商(AMM)協議所固有的。這是當您向貸款池提供流動性,而所存資產的基礎價格低于它們被存入池中的價格時所產生的損失。但是,這只發生在從礦池中賺取的費用無法彌補價格下跌的情況下。

Nikolov指出了DeFi借貸平臺的另一個風險。他說:“另一個是不良抵押品上市,可能導致整個平臺的混亂。因此,如果您不愿意承擔這些風險,我們建議您從像我們這樣的平臺借款,該平臺可以為您提供一定的保護,例如保險托管和超額抵押。”

自從DeFi越來越受歡迎以來,已經出現了幾個黑客事件,包括CreamFinance、BadgerDAO、Compound、EasyFi、Agave和HundredFinance。

此外,加密貨幣借貸平臺和用戶都面臨監管風險。Lyu說,在這個問題上,任何主要司法管轄區的監管框架都還沒有完全形成,一切都在我們眼前發生變化。有必要將借款人分開——私人借款人和借款人公司。

從本質上講,強調的風險使您在將資金部署到基于加密的貸款中時必須格外謹慎,無論是作為借款人還是作為貸方。加密貨幣交易所Bitfinex的首席技術官PaoloArdonio表示:“重要的是,那些在DeFi平臺上參與加密借貸的人要注意數字代幣經濟中仍存在新興領域的風險。我們已經看到了許多引人注目的安全漏洞,這些漏洞使借款人和貸方的資金都面臨風險。除非資金在冷庫中得到保障,否則不可避免地會有黑客利用的漏洞。”

DeFi借貸的未來

盡管存在上述風險,但基于加密貨幣的借貸是DeFi市場中發展最迅速的領域之一,并且仍在見證技術的不斷創新和增長。顯然,在區塊鏈行業增長的眾多其他類別中,這一DeFi類別的采用率是最高的。可以將去中心化身份協議的使用集成到這些平臺中,以驗證用戶。

Ardonio進一步談到了今年DeFi貸款的創新,他說:“我希望看到更多的加密貸款創新,特別是在使用數字代幣和資產作為貸款抵押品方面。我們甚至看到NFT被用作貸款的抵押品。這將是今年的一個新興趨勢。”

作者:AnirudhTiwari

編譯及整理:比推AmyLiu

頭條 ▌比特幣正式進入第三個減半周期的后半段金色財經報道,比特幣的減半每四年發生一次。每次減半后,BTC的供應率會下降50%,該系統將持續到大約2140年,即最后一個比特幣被開采出來.

1900/1/1 0:00:00一個全新的互聯網時代——元宇宙時代已然到來。作為元宇宙的重要應用方式,數字藏品成為文旅行業廣泛關注的焦點.

1900/1/1 0:00:00據歐易行情數據顯示,北京時間5月10日早上8點左右,比特幣短時跌破3萬美元關鍵位置,最低至29735美元,24小時內跌幅逾10%.

1900/1/1 0:00:00OpenSea收購Gem是非常中心化的手段了,當有競品冒出,盡管尚且還構不成威脅,壟斷龍頭企業仍會通過強大的資本實力迅速收購/兼并,將威脅扼殺在苗頭之中.

1900/1/1 0:00:00本文由“老雅痞laoyapicom”授權轉載到2021年底,全球娛樂業的估值超過997億美元,而如今全球娛樂業已經開始涉足NFT了,畢竟NFT是當今文娛產業最新的收入來源.

1900/1/1 0:00:00隨著JunoNetwork17號提案的正式發布,持續兩周的Juno巨鯨制裁事件似乎走到了新的轉折點.

1900/1/1 0:00:00