BTC/HKD+1.79%

BTC/HKD+1.79% ETH/HKD+2.54%

ETH/HKD+2.54% LTC/HKD+1.58%

LTC/HKD+1.58% ADA/HKD+1.72%

ADA/HKD+1.72% SOL/HKD+3.15%

SOL/HKD+3.15% XRP/HKD+3.27%

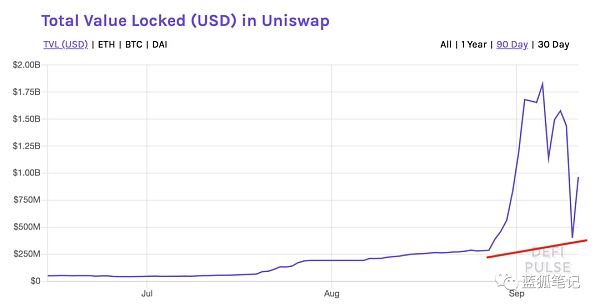

XRP/HKD+3.27%昨天Uniswap的流動性跌去超過70%,回歸到SushiSwap誕生前差不多的規模,大約不到5億美元,而SushiSwap則“撬動”超過10億美元以上的流動性。也就是說,經過流動性遷移之后,SushiSwap的流動性是Uniswap的二倍以上。

(Uniswap的流動性昨天跌去70%)

(昨天SushiSwap的流動性超過Uniswap的2倍)

不管人們如何看待SushiSwap,它都是加密史上的經典戰役。本質上來說,SushiSwap本沒有撬動太多Uniswap上的流動性,因為Uniswap在SushiSwap誕生之前和之后的流動性相差無幾,而SushiSwap帶走的是原本屬于自己的流動性。

Osasion的Layer1技改NUT-2912擴容協議進入部署階段:據Osasion鏈上數據監測,截至香港時間5月11日17:55,Osasion公鏈Troy主網數據如下:AUC:2.36$;漲幅:2360%;當前激活節點數:25796;當前節點采礦均值:0.00330380AUC;AUC流通市值:9326991.01924723$;AUC出礦量:3952114.83866408枚;當前出礦量占比:2.8756%。

據Osasion歐賽最新消息,Osasion歐賽發布Layer1擴容設計方案,將于近期完成部署。部署完成后,不僅解決數據并發的問題,還將優化服務器,更將對生態端數據庫進行擴容和改造。NUT-2912協議部署,旨在通過鏈上代碼和算法進行網體區塊結構的改進,擴容單區塊承載數據,充分保障DAPP智能合約的數據調用。[2021/5/11 21:49:18]

Osasion歐賽數據庫API接口受限觸發區塊同步節點GAS分配合約延遲 ?:據Osasion歐賽鏈上數據監測,北京時間4月30日15:40,API端反饋數據出現異常,數據庫備份出現延遲和積攢現象,IOV194DE藍衛士協議端觸發鏈上預警,提示數據監測異動,并于15:53分46秒處理完畢。得益鏈上甄別機制和分布式服務器的運算能力,截止目前,觀測中數據,數據滑點值維持在0.0000099%,礦工出礦踏空系數維持0.01%正常的區間值。

目前Troy網體數據為:共識標的:2.31$;激活節點數:24569;休眠節點數:12319;銷毀池記錄持續9天0增加,目前銷毀池累積已達到19553.92748984枚,占比流通總量的0.508%。超級節點GAS費歸集累計已超過21499枚,當前各項數據正常,區塊同步節點GAS分配已全部到位。[2021/4/30 21:14:46]

(從SushiSwap誕生前后的Uniswap流動性看,它只是取回屬于自己的流動性)

Osasion歐賽Troy網體出礦難度增大 主網價值幣AUC漲幅達1440%:據Osasion歐賽鏈上數據監測,隨著UORA上線多家交易所,節點激活和社區搭建進入穩步推進階段,Osasion公鏈Troy主網區塊出塊穩定,數據存儲有序平穩,超級節點權限開放進入倒計時,區塊同步節點也在有序效驗中,截至12月26日22:07時,Troy主網完成9123個節點的激活,MPOS共識機制主網價值幣AUC出礦穩定,在測試網Atlantis的持續驗證下,保證了主網Troy數據的準確無誤。以下是網體數據實時截取:

USDT:0.9992$(6.5365CNY);UORA:1.0904(7.1331CNY);UORA溢價:+9.1273%(來自非小號);AUC:1.44$(10.27CNY);起步價倍增:11.4倍;當前節點采礦均值:0.01535523AUC;出塊高度:4696871;AUC流通市值:3173099.70545271$;銷毀礦池累積:600枚;銷毀標的:1.43$;AUC出礦總量:2203402.57323106枚;開采占比:1.6032%;休眠節點數:4025;占比:44.0083%;單日流動溢出:12075UORA;激勵礦池:2078776U;激勵礦池溢出:230124U;占比:11.0702%。[2020/12/27 16:39:04]

不過,SushiSwap基于Uniswap的玩法是極具創新的,因為它不只是簡單的分叉,而是將代幣分配機制(部分參考了YFI),還有最重要的是基于Uniswap的流動性池權益代幣進行SUSHI代幣的分發,這為它解決了后續流動性的問題。也就是說,從一開始SushiSwap可以不太用擔心雞生蛋還是蛋生雞的問題,因為有Uniswap這只老母雞,SushiSwap不用擔心沒有蛋的問題,只是多少的問題。

Sashimi發布6條提案,社區成員需在10小時內提供反饋:跨鏈Sushi項目Sashimi公布6項提案,并認為需要立即采取行動(在48小時時間鎖之后才會生效)。社區成員需在10小時內表達各自意見以便進行相關修改。具體包括:

1. 將代幣供應總量限制在1億;

2. 將代幣通脹率降低至每區塊500 Sashimi。這對于穩定當前供需非常關鍵,因此團隊提出了一個快速解決方案,即引入一個新交易對(所有人都不可耕作),在整個池中占據50%的獎勵份額。在這種情況下,一半的獎勵將無法被任何人獲取,從而使通脹率降低一半;

3. 將Sashimi/ETH的獎勵比例提高到2倍,以更好地獎勵Sashimi代幣持有者;

4. 降低ELF/Sashimi和ELF/ETH的獎勵比例,使其與其他交易對相同;

5. 在流動性池中增加5個新代幣,Sashimi對的獎勵是ETH對的4倍:GT/sashimi、LRC/sashimi、KNC/sashimi、REN/sashimi、YFII/sashimi、GT/ETH、LRC/ETH、KNC/ETH、REN/ETH、YFII/ETH(社區可以創建新投票以在將來添加或刪除交易對);

6. 成立社區治理委員會。[2020/9/13]

這種玩法在事后看起來非常簡單,也沒有多高的技術含量,但它將這些機制和玩法結合在一起就引爆了加密社區,它充分地擊中了社區的興奮點。

Gate.io今日將上線SASHIMI(生魚片)交易:據Gate.io官方消息,Gate.io將于2020年9月12日14:00正式上線SASHIMI(生魚片)。該項目是一個DeFi流動性挖礦和去中心化兌換Swap平臺,形式類似Sushi項目,去掉了團隊持倉部分,通過社區挖礦方式產生。SASHIMI由抵押挖礦產生,通脹率很高,短期市場壓力很大,并且幣價大幅下跌的可能性較高,并且去中心化項目存在較高的代碼漏洞和短期失敗風險,請務必了解清楚,注意風險。詳情見原文鏈接。[2020/9/12]

(Uniswap的流動性再度攀升超過10億美元)

從昨天uniswap的流動性跌至不到5億美元之后,今天Uniswap的流動性再度攀升到10億美元以上。這是什么情況?是SushiSwap的流動性再度回流了嗎?不是。

藍狐筆記發現,SushiSwap的流動性依然保持跟原來相差不大的水平(輕微下跌)。那么,5億美元左右的新增流動性從哪里來?原來是SashimiSwap(生魚片)來了。

Sashimi(生魚片)不僅帶來了新的流動性挖礦,也為其他公鏈和項目帶來新啟示。如果其他公鏈或項目運用得當,那么這些項目也極有可能加入戰局。不過,加入戰局的效應一定會逐步遞減。

SashimiSwap本質跟SushiSwap一樣。它也是AMM模式的DEX,也是Uniswap的分叉,不過它不是SushiSwap的分叉,兩者不會共享流動性。

從機制上來說,SashimiSwap拷貝了SushiSwap,用戶只要質押其Uniswap上的11個流動性池的LP代幣即可挖出SASHIMI代幣。同時其采用的激勵機制也一樣,在最初的10萬個區塊(從區塊高度10,833,000到10,933,000),它會給質押11個Uniswap流動性池LP代幣的用戶每區塊1000個SASHIMI代幣的獎勵。在最初的10萬個區塊之后,每個區塊的獎勵將會驟降到100個SASHIMI。這個代幣激勵的機制跟SushiSwap一樣,都是采取高舉高打的模式,試圖通過短期內的高回報刺激,快速拉升整體的流動性。

除了跟SushiSwap機制一樣,SashimiSwap不一樣的地方在于,它沒有開發者團隊的10%的代幣分配份額。在SushiSwap中,10%的創始人份額用于開發和審計等,直接來源于SUSHI代幣分發。而SasimiSwap的開發者份額不是直接來自于新增的代幣分配,而是來自于交易費用0.3%中的0.05%,剩余的0.25%的費用獎勵提供流動性的用戶。0.05%的費用將會發送到SASHIMI DAO合約。

現在很多項目要想煥發新氣象,很重要的一點就是找到一個需求的觸發點。如今的需求觸發點之一在流動性挖礦的高收益。(當然,這是短期的刺激,長期的發展則需要長短結合)

SashimiSwap是由Aelf發起,它后續會跟其自身區塊鏈上的AESwap集成。從這個角度,Aelf本來就是要發布其AESwap,而通過SashimiSwap可以一石二鳥。

*為AESwap發展做鋪墊

AESwap本來是Aelf自身要推進的DeFi生態項目,如果沒有拷貝SushiSwap的玩法,它要引起人們的注意,是需要花費更多時間、更大精力和成本的。而如今,只是拷貝SushiSwap的模式,并將開發者代幣份額從流動性挖礦分配中移除,這一招立即引起了市場的反應。

順勢拉升Aelf公鏈代幣的需求

從昨天到現在Aelf的公鏈價格翻了超過一倍,其核心的推動力來自于SashimiSwap中流動性挖礦的影響。在Uniswap上,有其11個挖礦的代幣池,而其中有2個代幣池,一是SASHIMI/ELF代幣池,一個是ETH/ELF代幣池。為了進入這兩個高收益的代幣池進行流動性挖礦,用戶需要買入跟ETH相同價值的ELF來提供Uniswap上的流動性,造成了對ELF的需求上升。當然,這也是Uniswap流動性再度攀升的主要推動力。

從這個角度,它給其他公鏈和項目帶來了新玩法的啟示。就是借用SushiSwap的模式,最終服務于自身的生態或項目的發展,尤其是在短期內實現流動性方面的刺激,完成最初的冷啟動。從目前看,這一招在短期內是奏效的。

當然,這種玩法并非沒有副作用。如果過多的公鏈或項目方頻繁采用這種玩法,就涸澤而漁了。過于頻繁的流動性挖礦本身并不產生長遠價值。這種玩法最后買單的是市場上的交易者,獲益的是早期啟動的項目方、最早參與流動性挖礦的鯨魚、以及以太坊等公鏈上的礦工,隨著參與的人越多,手續費越貴(如今的以太坊手續費已經遠遠超過比特幣上的手續費,其每日流動的價值總量也超過了比特幣,這其中主要原因就是流動性挖礦所致)。從短期看,它本質上還是一種零和游戲,如果最終不能將交易者和流動性提供者沉淀下來,這就是一場長期價值不大的博弈,最終可能會一地雞毛。對于普通用戶來說,不一定適合參與,需要控制好風險。

同時,這種玩法也會有遞減效應,因為隨著提供流動性的人們發現,并不是所有人都能在市場上賺到錢,人們的熱情就會消減,最后回歸到相對理性的回報均值。

Gate.io國慶中秋7天樂DeFi流動性挖礦明日開啟第四期:國慶及中秋節假期間,Gate.io在國慶期間推出BTC、ETH、USDT、GT挖礦USDG四款DeFi流動性挖礦理財產品.

1900/1/1 0:00:00金色財經報道,9月23日,在波卡官方Riot群中,Gavin回復了社區成員關于平行鏈插槽拍賣時間的問題.

1900/1/1 0:00:00Bancor是最早進行AMM模式實踐的DEX項目,不過第一個真正實踐成功出來的項目是Uniswap.

1900/1/1 0:00:00金色財經 區塊鏈10月9日訊 隨著基于以太坊的去中心化金融服務生態系統不斷發展和成熟,DeFi市場中的相關產品逐漸增多,而且有的產品非常難以理解.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:146.36億美元 市值前十幣種漲跌幅,金色財經制圖,數據來源CoinGecko2.過去24小時去中心化交易所的交易量:11.9億美元 交易量排名前十的DEX.

1900/1/1 0:00:00DeFi流動性挖礦火爆一時,吸引了大量投資者參與。為了方便投資者及時了解DeFi挖礦項目的相關信息和挖礦流程,金色財經特推出“金色說明書”系列教程.

1900/1/1 0:00:00