BTC/HKD+1.38%

BTC/HKD+1.38% ETH/HKD+3.9%

ETH/HKD+3.9% LTC/HKD+1.42%

LTC/HKD+1.42% ADA/HKD+3.67%

ADA/HKD+3.67% SOL/HKD+1.89%

SOL/HKD+1.89% XRP/HKD+0.49%

XRP/HKD+0.49%信息來源:ChainAlysis

作者:老雅痞

去中心化自治組織是web3的主打產品。DAO是基于互聯網和區塊鏈的,旨在為企業、項目和社區提供一個新的、民主化的管理結構,其中任何成員只要投資項目就可以對組織決策進行投票。

從高層次上看,這就是DAO的工作方式。

1、DAO的創始人創造了一種新的加密貨幣,被稱為治理代幣。

2、他們將這些代幣分發給用戶、投資者和其他利益相關者。

3、每個代幣都對應于組織內一定數量的投票權。每個代幣也對應著二級市場上的價格,在那里可以隨意購買和出售。

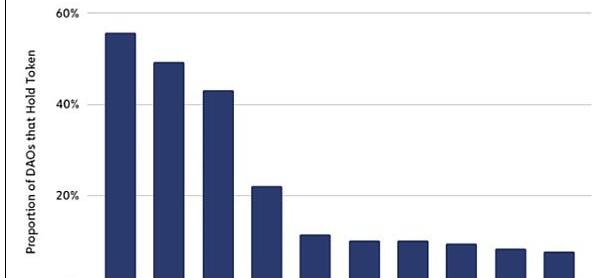

雖然這一過程經常被描述為權力去中心化的方式,但治理令牌數據表明,DAO所有權高度中心化。

治理令牌持有量的中心化

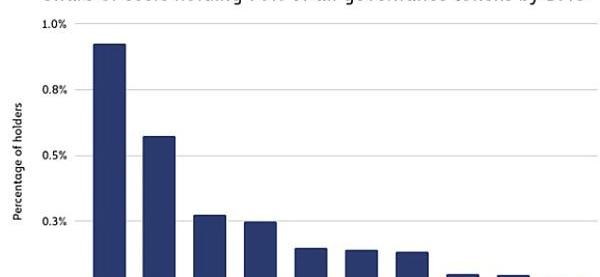

通過分析十個主要DAO的治理令牌的分布,我們發現,在幾個主要的DAO中,所有持有人中只有不到1%的人擁有90%的投票權。

在DAO中持有90%治理代幣的用戶份額數據

這對DAO的治理有深淵的影響意義。例如,如果只是前1%的持有人中的一小部分人一起工作,理論上他們可以在任何決定上超過其余99%的人投票。這有明顯的實際意義,就投資者的情緒而言,很可能影響到小持有人是否覺得他們能對提案過程做出有意義的貢獻。

AFME提出關于DeFi潛在監管方法的建議:金色財經報道,歐洲金融市場協會(AFME)發表了一篇關于DeFi的論文。隨著歐盟最近采用加密資產市場(MiCA)法規,DeFi基本上被忽略了。該文件包括AFME關于潛在監管方法的建議。該論文稱,當前的DeFi工作可以被視為正規金融體系的外包創新和研發(R&D)實驗室。隨著DeFi侵蝕借貸和交易領域,現有企業渴望看到一個公平的監管領域。[2023/7/7 22:22:50]

高度集中對DAO治理的影響

對于一個治理代幣持有人來說,有三個關鍵的治理行動。投票很簡單–任何持有人都可以做。但是通過它創建一個提案呢?

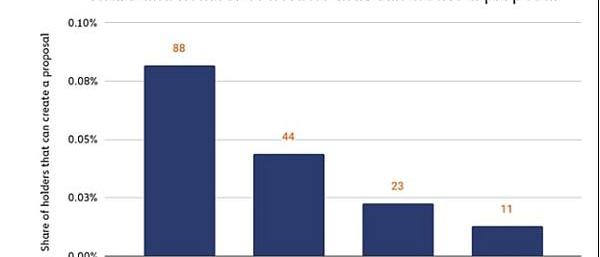

按這十個DAO的提案要求,我們發現:

1、用戶必須持有0.1%至1%的未償還代幣供應,才能創建提案。

2、一個用戶必須持有1%到4%之間才能通過。

用這些范圍作為上下限,我們發現這十個DAO的持有人中,有千分之一到萬分之一有足夠的代幣來創建一個提案。

這里有幾個權衡的問題。如果太多的持有人可以創建一個提案,平均提案的質量可能會下降,DAO可能會充斥著各種關于治理垃圾信息。但如果太少,社區可能會覺得“去中心化的治理“是假的。

當涉及到單槍匹馬地通過一項提案時,1/10,000到1/30,000的持有人有足夠的代幣來做到這一點。

Crypto.com DeFi錢包現在已支持Canto Network:金色財經報道,Crypto.com DeFi Wallet發推特表示,DeFi錢包現在已經支持Canto Network。[2023/5/10 14:54:27]

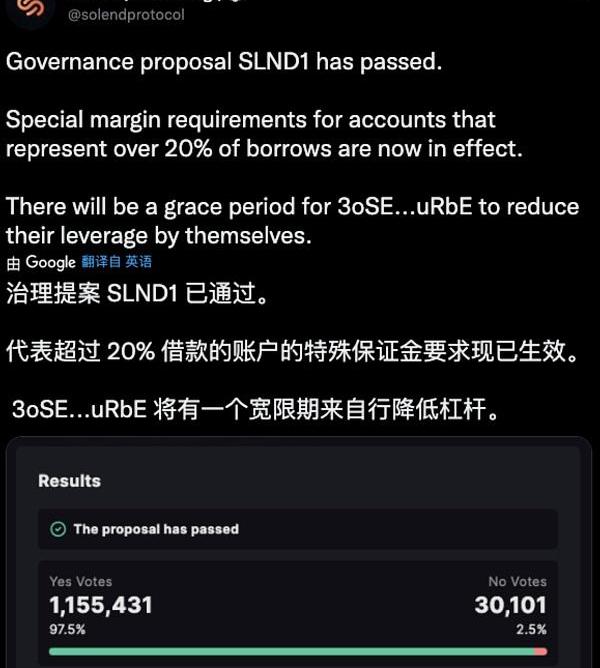

DAO中過度集中的投票權會導致決策似乎與web3賴以建立的去中心化原則相違背。例如,在2022年6月,管理基于Solana的借貸協議Solend的DAO面臨一個問題:Solana的價格正在下降,如果它進一步下降,該協議最大的鯨魚用戶將面臨保證金追繳,這可能會使Solend破產,并將價值約2000萬美元的Solana送到市場上,可能會使資產的價格下跌并破壞整個Solana生態系統。DAO召集了一次投票,以控制鯨魚的賬戶,并通過OTC市場,而不是公開市場清算其頭寸。

該提案輕松通過,110多萬張“贊成“票對3萬張“反對“票。然而,其中超過100萬張票來自一個擁有巨大治理代幣持有量的用戶。如果沒有他們的投票,該議案就不會通過法定人數所需的1%的參與率。

這一決定引發了加密貨幣社區的反彈,許多人質疑一個平臺如何能夠聲稱自己是去中心化的,然后違背用戶的意愿控制他們的資金。在此之后,SolendDAO再次投票決定該提案無效,鯨魚用戶最終開始解套。雖然在這個案例中,危機被避免了,但它提出了一個問題:當一些投票者控制了如此大份額的治理代幣時,DAO是否有能力以所有參與者的最佳利益行事。

NFT永續合約交易平臺nftperp宣布啟動DAO治理:5月2日消息,NFT 永續合約交易平臺 nftperp 宣布啟動 DAO 治理,由于協議治理 Token NFTP 尚未發布,目前暫時使用不可轉讓的 VNFTP 作為治理 Token,VNFTP 可在 NFTP 發布后 1:1 進行置換。

同時,團隊發布社區首個提案以啟動 DAO 治理模式,VNFTP 持有者可對此提案進行投票表決。[2023/5/3 14:39:20]

DAO究竟是如何治理的?

實際治理過程因DAO而異,這個問題最好用例子來回答。讓我們從最大的一個開始:Uniswap。

例子:Uniswap治理

Uniswap是一個去中心化的交易所,和許多DeFi協議一樣,它是由一個DAO管理的。

任何持有Uniswap的治理代幣UNI的人都是這個DAO的成員。他們可以通過將自己的投票權委托給自己或他人的地址,公開自己的意見,或提交自己的提案來參與治理。這些提案的內容千差萬別:持有人最近投票決定是否資助一個補助項目,是否整合一個新的區塊鏈,以及是否降低治理提案提交門檻。

但是,在有人能夠提交一個合適的提案之前,他們的想法必須通過前兩個階段:溫度檢查和共識檢查。

1、溫度檢查決定了是否有足夠的社區意愿來改變現狀。在這兩天結束的時候,以25,000張UNI贊成票為門檻的多數票獲勝。

數據:24小時NFT市場交易量上漲36.23%:12月10日消息,NFT市場24小時交易量上漲36.23%。此外,藍籌NFT價格普遍回升,據NFTGo數據,Bored Ape Yacht Club(BAYC)地板價回升至68.1 ETH,Mutant Ape Yacht Club(MAYC)地板價回升至 14ETH,Azuki地板價回升至13ETH,Pudgy Penguins地板價漲至4.5ETH。

此前消息,NFT市場Blur二次空投于12月5日上線,具體負責包括:上架NFT越多賺取越多;上架藍籌NFT更有效;可以通過Blur將NFT在其他市場上架等。官方還附言建議用戶二次空投來臨前在Blur市場完成3次掃貨,或為NFT市場熱度回升原因。[2022/12/10 21:36:16]

2、共識檢查確立了圍繞一個潛在提案的正式討論。在五天結束時,以50,000UNI贊成票為界限的多數票獲勝。

如果這兩項檢查都通過,就可以將正式的治理提案付諸表決。然后,有一個七天的審議期,在治理論壇上討論這個提案的優點。如果在這個時期結束時,至少有4000萬張贊成票,而反對票是少數,那么這個提案就通過了,并將在兩天的時間鎖定后被頒布。

例子:DreamDAO治理

不是所有的DAO都像Uniswap那樣運作,但大多數至少在類似的基礎設施上運行,使用Snapshot這樣的投票系統和Discord這樣的聊天服務器。DreamDAO也不例外,盡管它的任務以及它的治理過程必然是獨特的。

Multichain成為TRON DAO Reserve的第六位成員和白名單機構:據官方消息,跨鏈路由協議Multichain正式成為TRON DAO Reserve的第六位成員和白名單機構。

波場聯合儲備(TRON DAO Reserve)由波場網絡牽頭成立,主要目的為保護區塊鏈行業與市場,緩解極端與長期下行行情,解決金融危機來所帶來的恐慌性問題。同時,波場聯合儲備也將作為初期托管人來維護波場去中心化穩定幣 Decentralized USD (USDD) 的權限管理并以其儲備金融資產擔保,保證 USDD 匯率穩定。[2022/5/18 3:25:29]

DreamDAO是由501(c)(3)慈善機構CivicsUnplugged創建的以影響為導向的DAO,旨在為全球不同的Z世代提供他們需要的培訓、資金和社區,以使用web3來改善人類。他們的管理過程是由SkywalkerZ的持有者運行的——NFT既是管理代幣,也是對任何有興趣向該項目捐款的人的籌款激勵。捐贈者每購買一個SkywalkerZNFT,就會為未來的Z世代保留一個新的SkywalkerZ,作為投票成員加入,從而在DAO中獲得權力而不需要付費。NFT的購買者可以申請加入DAO并成為投票成員,或者他們可以把它留給他們資助的Z世代學生–無論如何,NFT都是他們自己的。

通過消除參與DAO治理過程中的財務障礙,DreamDAO賦予其目標受眾–未來的Z世代領導人–以影響決策,沉浸在Web3,并積極利用區塊鏈技術。

哪里的DAO最常見且資金充足?

DAO橫跨web3的整個“廣度”,它們管理:

DeFi協議,如Uniswap和Sushi。

社交俱樂部,如FriendsWithBenefits和BoredApeYachtClub。

資助者,如Gitcoin和SeedClub。

邊玩邊賺游戲公會,如GoodGamesGuild和YieldGuildGames。

NFT生成器,如Nouns。

風險基金,如MetaCartel和OrangeDAO。

像BigGreenDAO和DreamDAO這樣的慈善機構。

像Decentraland和Sandbox這樣的虛擬世界。

還有更多。

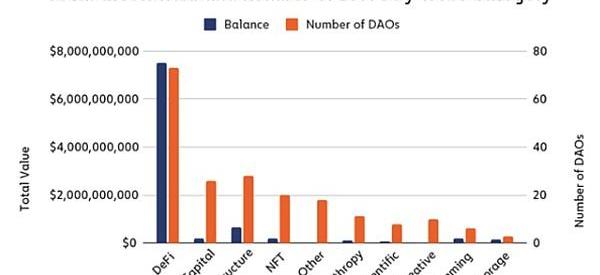

但就原始數字和庫房規模而言,與DeFi相關的DAO有巨大的領先優勢。DeFi類別占所有DAO持有的庫房價值的83%,按數量計算占所有DAO的33%。

按Web3類別劃分的持有的總資產和DAO數量

還有大量專注于風險投資、基礎設施和NFT的DAO,表明DAO對投資者、開發者和藝術家有較強的吸引力。然而,他們的鏈上財庫相對較小。

公平地說,這些類別之間的界限是模糊的。游戲DAO經常與NFT接觸,風險DAO經常向DeFi提供資金,而基礎設施DAO支持上述所有類別。

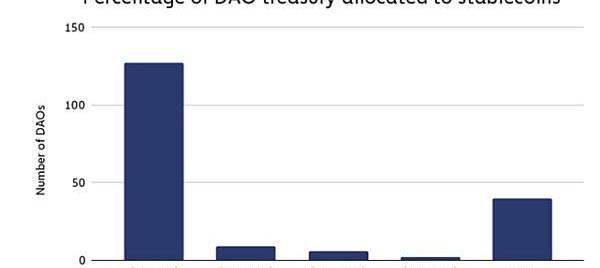

財務管理:DAO持有什么資產?

即使DAO的類型和規模各不相同,它們的鏈上庫房大多持有類似的加密貨幣。最常持有的加密貨幣是穩定幣,在我們分析的197個DAO中,有一半以上持有USDC的余額。

然而,穩定幣很少占到鏈上大部分財物價值。平均而言,85%的DAO的鏈上財物存儲在單一資產中,而在我們研究的DAO中,該資產只有23%是穩定幣。

DAO庫房分配給穩定幣的百分比

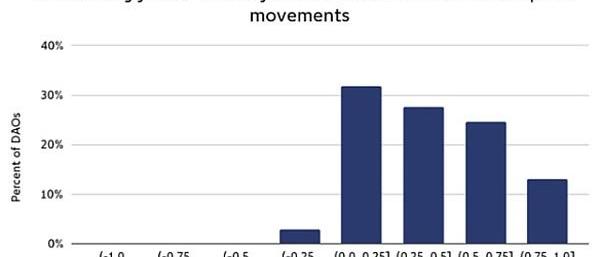

這些鏈上國債的波動性與比特幣大致相同。通過假設DAO目前的持有量是他們過去一年的歷史投資組合,我們發現:

資產超過100萬美元的DAO平均年化波動率為82%,而比特幣為69%。

資產超過100萬美元的DAO平均在過去一年中的最大縮水率為51%,而比特幣的縮水率為72%。

DAO庫房價值也與比特幣價格走勢相當相關。38%的鏈上DAO國債與比特幣的關聯度在0.5和1.00之間。

DAO庫房價值與比特幣價格走勢的關聯性有多強

DAO資金管理中最有趣的一個尚未起飛的領域是并購。并購對DAO來說是有意義的,因為它允許DAO進入鄰近的領域,而不必開發內部工具。隨著DAO模式的成熟,我們懷疑并購將變得更加普遍。

迄今為止,DAO在其使用和持有的工具類型方面也相當有限。例如,到目前為止,很少有DAO使用貸款或信貸,也許是因為它們的法律地位不確定。隨著DAO的成熟,我們可能會看到更多標準化的法規、管理策略和報告做法。

誰在為DAO做貢獻?

雖然我們不收集關于DAO參與者的人口統計學數據,但我們可以利用區塊鏈數據了解關于DAO貢獻者的一些情況。

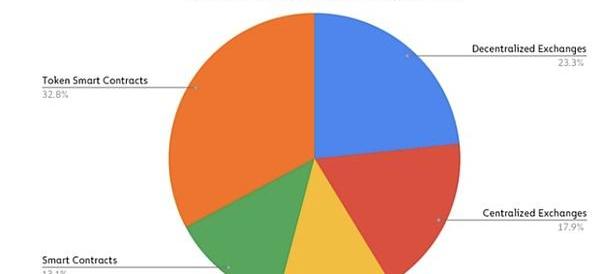

DAO的貢獻來自哪里?代幣智能合約=項目特定的ERC-20或第1層代幣合約

正如人們所料,DAO參與者是加密貨幣服務的高級用戶。只有17.9%的DAO庫房資金來自于中心化服務,而其余82.1%源自于去中心化服務。這表明大多數DAO貢獻者也參與了DeFi平臺,并可能自我托管其加密貨幣。

DAO的未來

隨著DAO的發展勢頭,一個由工具服務和宣傳團體組成的山寨產業已經出現,以幫助他們成長和治理。Superdao簡化了DAO的創建;Snapshot簡化了治理;CoinCenter在國會山為該行業進行宣傳。隨著它們的繼續擴張,看看它們能完成什么,它們將成為什么,以及它們將在多大程度上實現其去中心化互聯網所有權的目標將是有趣的。隨著今天DAO的激增,我們將能看到很多機會。

這篇文章是ChainAlysis的《Web3現狀報告》的預覽版

以太坊DeFi市場正在經歷一場戲劇性的去杠桿化,在短短六周內,超過1240億美元的資金蒸發,以太坊投資者群體現在在現貨頭寸上嚴重虧損.

1900/1/1 0:00:00DAO看起來很新穎,但從商業歷史的角度來看,它們只是動態市場活動的最新例子。撰文:KevinSchwartz,DavidAdlerstein 編譯:Dewei 雖然最近加密資產市場將注意力集中在.

1900/1/1 0:00:00去年,作為主流智能合約區塊鏈的以太坊,其主導地位受到了替代性L1區塊鏈的挑戰。多鏈世界已成為不爭的事實.

1900/1/1 0:00:00代號為灰色冰川的以太坊主網硬分叉即將到來,這是一次推遲難度炸彈的分叉,時間很緊迫,因此請務必盡快更新你的Eth1節點,分叉預計將在6月29日左右發生,也可能會提前一兩天.

1900/1/1 0:00:00無論是Web2還是Web3創業公司,融資都是最困難也最重要的挑戰之一。然而,Web3生態與Web2的不同之處在于,創業者可以采用前所未有的去中心化方式來籌集資金.

1900/1/1 0:00:00早在2021年8月,區塊鏈分析公司Blockdata就向我們揭示了:在管理資產排名前100的頂級銀行中,有55家直接或通過子公司間接投資了與加密貨幣和區塊鏈相關的公司.

1900/1/1 0:00:00