BTC/HKD+0.84%

BTC/HKD+0.84% ETH/HKD+0.27%

ETH/HKD+0.27% LTC/HKD+1.38%

LTC/HKD+1.38% ADA/HKD+2.3%

ADA/HKD+2.3% SOL/HKD+1.1%

SOL/HKD+1.1% XRP/HKD+2.36%

XRP/HKD+2.36%Celsius和三箭危機:幣圈雷曼時刻

上周恐慌情勢繼續在市場上漫延,其中一個原因是傳出行業內最活躍、最具話語權之一的VC三箭資本面臨清算。3AC是全球貸款的最大客戶之一,它從各大CeFi平臺借取大量資金,其中Celsius是3AC最大的債權人。如果3AC真的崩塌倒下,借貸給3AC的機構就要承受巨大的風險。一系列連鎖反應隨之發生:

首先是CeFi平臺無法收回借款,通過清算抵押品收回資金,而清算與借款之間的差額損失則由CeFi平臺承擔。

恐慌產生時CeFi平臺面臨用戶贖回壓力,CeFi平臺進一步從系統中撤回信貸來保護自己,同樣數量的資產,錢少了,資產價格相應下降。當流動性被撤回時,每一個參與者的整體資產負債表都會縮減,做市商提供流動性的能力降低,買入價和賣出價差擴大。

對于基金來說,隨著波動性的增加,他們需要去杠桿以維持相同的風險值。

資產價格下跌使得機構大量抵押資產被清算,整個市場信貸規模急劇萎縮,并導致持續的去杠桿。

鑒于風險加劇,LP會為UST和Celsius這樣的暴雷事件提前做準備而贖回流動性。

Mobius Finance推出2021年以太坊歷程回顧得分活動:1月1日,據官方消息,去中心化多資產協議MobiusFinance宣布推出2021年以太坊歷程回顧得分活動,分數最高的前5名用戶每人將獲得200美元作為獎勵。用戶可在指定頁面輸入錢包地址,生成報告后下載并轉發即可參與。

據悉,目前以太坊創始人Vitalik Buterin和FTX創始人兼CEOSBF均為84分,三箭資本CEOSuZhu獲得88分。此前報道,2021年11月,MobiusFinance正式上線Polygon主網。[2022/1/1 8:18:19]

根據Defillama的數據,整個DeFi的TVL從UST崩塌前的2000億美元急降至現在的740億美元,下降了63%。

2008年次貸危機中,雷曼兄弟因其快速擴張、高杠桿經營以及錯誤的局勢判斷而深陷流動性危機。最終,因身負巨額債務而轟然倒下。隨后市場信心崩潰一發不可收拾。在宏觀經濟不太明朗、利率逐步上升和美國FED的收水緊縮環境下,加密貨幣作為風險資產很難獨善其身。這次大型機構暴雷危機在UST崩盤時已經埋下伏筆,投資機構、做市商在UST崩盤中遭受重創,主流資產價格大幅下跌又成為壓垮駱駝的最后一根稻草,牛市循環借貸形成的高杠桿引發連環清算,后續暴雷事件可能還將繼續,這也是為什么Celsius和三箭危機被比喻為幣圈雷曼時刻。

DYDX基金會發布Epoch 4回顧,dYdX第二層協議總交易量超過610億美元:12月28日消息,DYDX基金會發布Epoch 4回顧,dYdX第二層協議總交易量超過610億美元,平均每日交易量升至22億美元,期末未平倉合約小幅降至10億美元,TVL增至9.43億美元。[2021/12/28 8:09:55]

什么摳動了連環清算的扳機

對于加密市場的崩盤和連環清算的原因,我們作為局內人未必能一窺全貌,但是可以通過市場上一些優秀的觀點來管中窺豹。目前市場上對于此次清算,大致有如下幾類主流的聲音:

1、美聯儲為應對高通脹而加息,全球金融市場下跌

自去年11月美聯儲宣布Tapper之后,加密市場便已見頂。進入5月份之后,美國總統拜登、財政部長和商務部長等人就通脹問題頻繁發聲,對抗通脹作為當前美國經濟的首要問題在美政策層面達成了普遍共識,市場出現緩慢下跌。當美國勞工部6月10日公布的CPI指數為8.6%達到40年新高時,超過了接受調查的所有經濟師的預期,市場應聲重挫。為平抑通脹,美聯儲于上周三宣布了近30年來最大的一次加息,將利率提高0.75個百分點。雖然事先已經通過媒體吹風給足了市場預期,但靴子落地時,各金融市場依舊受到較悲觀的經濟前景預期影響而繼續下跌。在美國加息、全球金融市場下跌過程以及經濟衰退的預期中,市場流動性會減弱,資金會撤出新興市場而轉向更為穩健的投資標的。

Block.one發文回顧近期EOSIO版本更新:Block.one近日發布EOSIO版本最近更新回顧,并表示將在發布最新版本的同時,對早期版本進行各種 Bug修復和穩定性更新補丁。

1. EOSIO-explorer v1.2.0:2020年5月5日,發布eosio-explorer v1.2.0,并將其更新為EOSIO v 2.0.5。

2. EOSIO v 2.0.5:2020年4月21日,發布EOSIO v 2.0.5。此版本中的更新包括安全性,穩定性和其他更改。

3. EOSIO-swift v0.4.0:2020年4月14日,發布 eosio-swift v0.4.0。

4. Elemental Battles(元素之戰):2020年4月27日,發布Elemental Battles v1.1.12,并將其更新為 EOSIO v 2.0.5。(MEET.ONE)[2020/6/18]

2、Luna事件后機構受創,市場流動性減弱,機構對抗風險能力減弱

Luna事件后幾個超大的加密做市商元氣大傷,不少投資機構亦損失慘重,無論是給UST提供流動性,還是將資產配置在UST、Luna上,均受到重挫。而這些做市商過去是加密市場流動性的重要維護者,自Luna崩盤之后,整個加密市場的流動性弱了很多。當機構遭受擠兌或者債務請求時,市場上沒有足夠的流動性能保證資產的足額兌換,會讓機構在拋售過程中受到更大的損失。

動態 | CoinMarketCap 發布 2019 年度回顧:平臺幣漲幅跑贏 BTC:加密貨幣行情網站 CoinMarketCap 發布 2019 年度回顧,在 BTC 對比其他加密資產的價格表現環節,市值前五的平臺幣( BNB、HT、LEO、FTT、ZB )全年平均漲幅(+98%)超過 BTC(+87%),智能合約平臺代幣(ETH、EOS、XTZ、TRX、ADA)全年平均漲幅為 34%,隱私代幣(XMR、ZEC、KMD、XVG、ZEN)全年平均漲幅為 -15%。從時間線來看,2019 年一二季度,平臺幣和智能合約代幣的表現都要優于 BTC,當市場轉為看跌向下時,智能合約代幣回撤的幅度讓全年表現大打折扣。[2020/1/11]

3、機構主動或被動去杠桿

當市場處于上升階段,適當的杠桿是一種正常的商業策略。而在全球流動性緊縮的當下,加密貨幣在加息周期中不斷下行,高杠桿卻又成為此前激進擴張行為的催命符,隨著抵押物的縮水,這些機構需要主動減倉償還貸款去杠桿,或者遭受清算被動去杠桿。

4、加密行業中大量的中心化機構運營不透明

夜間回顧 | 歐亞經濟聯盟編制加密貨幣報告以促進監管:1.Ripple向Bitstamp和不知名錢包轉移價值2.5億美元XRP

2.已有23家交易所、金融機構等使用Liquid Network

3.李啟威:將添加機密交易使萊特幣更具可替代性

4.Lux Vending已在芝加哥部署30臺加密貨幣ATM

5.Ripple集體訴訟案定于2月13日進行口頭辯論

6.英偉達下調2019財年Q4收入預估,因挖礦收入下降等

7.立高控股擬建立合營企業發展區塊鏈等技術

8.格魯吉亞人正出售舊車以挖掘比特幣

9.奧地利首都為公民開發獎勵代幣

10.歐亞經濟聯盟編制加密貨幣報告以促進監管

11.兩個可能仍活躍的黑客組織共竊取了10億美元加密貨幣

12.委內瑞拉比特幣交易量創歷史新高[2019/1/29]

雖然DeFi用匿名化克服金融市場一直存在的信息不對稱問題,但是中心化機構其投資的底層資產不夠透明,會存在資金池期限錯配、挪用的等潛在風險,市場對于其行業積累的杠桿風險不能及時和充分的了解,加大了市場突然崩盤的風險和恐慌情緒。前有Celsius因stakehound的被盜事件損失超7000萬美元的資金,卻一直秘不發喪最終被爆出導致信任危機,亦有DeFi項目Stablegains挪用客戶資金存款至Anchor賺取利差,UST崩盤致使客戶遭受大量損失。

5、嚴重依賴鏈上抵押品

國際清算銀行認為:DeFi嚴重依賴鏈上抵押品的特點,不僅無法使該領域免受市場“繁榮-蕭條”周期的影響,還會陷入清算螺旋。

BIS解釋,為了確保貸款人得到保護,DeFi平臺設定了相對于借款金額的清算比率。例如,120%的抵押率可能伴隨著110%的清算率,如果抵押物在低于這一門檻時就會被清算。智能合約規定,此時任何人都可以充當清算人,沒收抵押品,償還出借人,并將剩余抵押品的一部分收入囊中。利潤驅動確保了清算人的充足供應,減輕了貸款人潛在的信貸損失。

“由于借款人的匿名性,過度抵押在DeFi貸款中普遍存在”,BIS指出為了避免被迫清算,借款人通常會提交高于最低要求的加密資產,從而導致了更高的有效抵押率。考慮到加密市場的“繁榮-蕭條”周期,事實上,“過度抵押和清算比率并不能消除信貸損失的風險。在一些案例中,抵押品價值迅速下跌,在它們貶值之前,借款人沒有時間解除貸款,導致貸款機構蒙受損失。”

6、市場缺少合理的監管,也缺少安全墊

Celsius沒有在美國證券交易委員會注冊,這意味著它幾乎不受風險管理、資本和披露規則的約束,同時也意味著,當出現重大金融風險時,監管機構救助的意愿也不會太強。

此外qinbafrank認為:20年3月美股4次熔斷算是軟著陸,最后市場也跌了40%,熔斷是監管對市場制定的保護機制。加密市場沒有監管則也無熔斷機制,所以我們見證了大餅一夜腰斬的時刻。

最近的強力去杠桿都在說加密市場的雷曼時刻,回看08年金融危機雖然美國政府沒有救助雷曼讓其破產,但是也救了不少金融機構,包括之后的大放水把金融體系從崩潰的邊緣給拉回來。可以想像如果沒有外部助力和相關機制,08年和20年3月美國資本市場會更慘。從這一點來說,這次加密市場強力去杠桿也是沒有任何監管下的市場機制自我出清,qinbafrank認為這是市場機制的經典演繹。

DeFi套娃的繁榮和危機

DeFi最大的價值主張是它具有互操作性。我們的金融體系可以與更大的生態交互,這意味著任何人都可以將兩個協議組合在一起打造新產品,并創新用戶體驗。好的產品很快會產生網絡效應,因為流動性也會相互轉移,這將徹底顛覆傳統的金融行業。

——Aave的創始人兼CEO,StaniKulechov

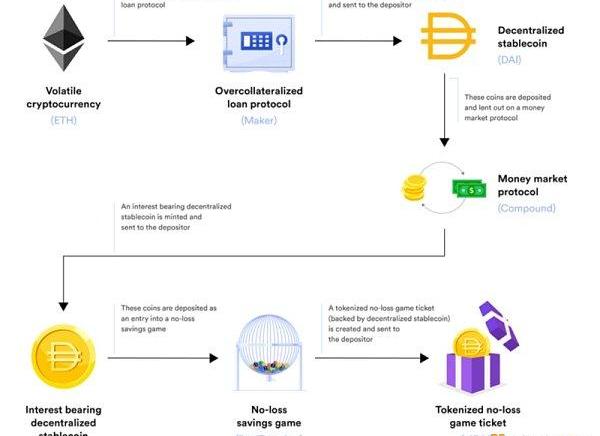

DeFi的誕生得益于智能合約技術,它使任何人都可以輕松簡單的使用復雜的金融產品。同時它還具有可組合性,即應用跟協議以無需許可的方式進行交互。提升資金利用率的同時,每個新的DeFi應用還可以接入已有的應用當中,來增強其功能跟實用性。

用戶在DeFi借出資產或者提供流動性后,會收到憑證Token。譬如Compound的cToken,Yearn的yToken,Uniswap的LPToken。為了進一步提高資金利用率,一些平臺開始接受這些衍生Token作為抵押品,然后為抵押品再發行一個Token,套娃就這樣產生了。隨著流動性挖礦引爆DeFiSummer,用戶還能獲得平臺治理代幣作為獎勵,治理代幣的潛在價值進一步激勵用戶“套娃”。用戶的一筆錢可能會陸續生出各種其他幣,治理幣概念則把“套娃”推向了高潮,DeFi市場越做越大,參與者獲得的利益也越來越多。在牛市中,的確如此。

DeFi盛行的“套娃”模式像極了2008年華爾街的次貸。“套娃”模式將各個DeFi平臺深深捆綁到了一起。而ETH就是大多數資產最底層的抵押品,如果ETH下跌,就會出現連鎖反應。

本次三箭資本危機讓人們發現,各機構間最流行的策略之一就是以2%左右的低利率借入ETH,并在Lido上質押已獲得stETH生產4%左右的收益,然后再將stETH作為抵押品,在Aave上循環借貸出ETH,以這種看似低風險的方式提高杠桿。Celsius在頂峰時期擁有近45萬枚stETH,平臺會將這些stETH存入Aave作為抵押品,并借出穩定幣或ETH,以滿足用戶的贖回需求。仔細看不難看出“套娃+循環借貸”的模式。

DeFi組合極大豐富了生態,但這種可組合性其實是一把“雙刃劍”。智能合約跟資金池的多重復合增加了更多復雜性,也帶來了更多漏洞。作為與外部數據提供接口的預言機也成為潛在攻擊對象。如利用閃電貸來操縱或破壞價格。即便沒有技術漏洞,“套娃+循環借貸”也增加了金融系統性風險。

DAO一直以來的代名詞是自由、權利下放、無邊界....似乎一切那么符合人性。但為了獲得更廣泛的應用,DAO需要變得無聊。無聊不是一個貶義詞,而是面對人性時的自律和束縛.

1900/1/1 0:00:00加密貨幣冬天——相當于華爾街熊市的加密貨幣——已經到來。雖然金融專家有一個特定的基準來定義熊市,這意味著股票從最高價下跌了20%,但加密冬天的定義并不那么具體.

1900/1/1 0:00:00Optimism2.3億枚OP治理基金中,階段0將分配3600萬枚OP給25個生態項目,擬議的分配方案已獲投票通過.

1900/1/1 0:00:00Twitter和Square的創始人JackDorsey正在推出一個Web3的競爭對手:“Web5”。這是JackDorsey的TBD團隊正在構建的去中心化未來.

1900/1/1 0:00:00隨著高考成績公布,考生們該操心填報志愿的事了。要在眾多大學和專業之中做出自己的選擇并非易事。當大家焦頭爛額的時候,這些專業正借著元宇宙背景,高調闖進社會的視野.

1900/1/1 0:00:00無需許可的DAO是公司的未來,但是它的嶄新形態也對貢獻者技能提出了新的要求。本文列舉了DAO貢獻者必須具備的五項技能:厘清優先級、自我引導、非暴力溝通、自我認識和團隊建設.

1900/1/1 0:00:00