BTC/HKD+0.49%

BTC/HKD+0.49% ETH/HKD-0.02%

ETH/HKD-0.02% LTC/HKD+0.65%

LTC/HKD+0.65% ADA/HKD-1.5%

ADA/HKD-1.5% SOL/HKD+2.12%

SOL/HKD+2.12% XRP/HKD-0.8%

XRP/HKD-0.8%原標題:以太坊瘋狂6·18?

誰也沒有料到,6·18期間,Crypto的二當家也開啟了“打折”模式。

6月8日,據CurveWhaleWatching監測,某巨鯨地址將18398枚stETH兌換為17924枚ETH,之后又被曝出stETH主要七位機構持有者之一的Alamedal拋售了近5萬stETH,隨后,Curve上ETH/stETH流動性池不斷傾斜,到6月10日,stETH占比達到了80%歷史記錄,嚴重影響到了stETH與ETH的兌換比例,原本與ETH1:1的stETH的價值最低脫錨到了0.92ETH。

換句話說,現在你可以以9.2折的價格購買一張ETH的存單。

看似有利可圖,但并沒有人為之買單,這種價格脫錨反而讓人聯想到一個月前的Luna,擔心stETH是否會再次引發Luna式悲劇嗎?還有Celsius到底與Lido、stEth有什么關系?stEth帶崩ETH的邏輯又是怎樣的?

Lido與stETH

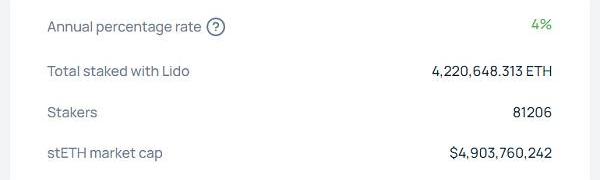

Lido,一個節點質押服務商,業務中最大的一部分就是以太坊信標鏈上的節點質押服務,目前,通過Lido進行質押的以太坊數量為422萬,占到了整個信標鏈上ETH的32.8%,是當前質押服務商中的絕對龍頭。

聲音 | 福布斯:經歷了2017年的瘋狂和2018年的熊市之后 區塊鏈重新回到發展軌道:據福布斯分析,2019年是區塊鏈生態系統和整個加密行業必須清醒的一年。經歷了2017年的瘋狂和2018年的熊市之后,區塊鏈空間重新回到了新的發展軌道。沒有更多的 ICO 來分散加密生態系統的注意力,并且建筑心態又重新開始。這種后ICO和無用后PR合作伙伴關系時代促使區塊鏈社區不再關注比特幣的當前價格,而更注重產生有意義的服務和進步。像Facebook Libra這樣的知名企業的大項目現在占據了所有媒體空間,這對企業區塊鏈空間也是積極的。[2019/8/19]

根據Lido的質押規則,用戶可以質押任意金額的ETH,質押后會收到1:1的stETH,并且在存款后24小時后就獲得質押獎勵,這個獎勵也是以stETH的形式發放。

通過Lido等質押服務商,不僅可以釋放所質押ETH的流動性,也可以將收益直接貼現,這也是為什么雖然以太坊基金會質押收益有4.3%,用戶卻會傾向于選擇只有4%收益的Lido來進行質押,因為他們資金的機會成本降到幾乎為0,在任何金融行業,資金始終都在尋找最高的流動性。

聲音 | PreAngel的創始合伙人Leo Wang:去年的瘋狂都是不正常的現象:2018全球媒體區塊鏈峰會上,PreAngel的創始合伙人Leo Wang做了“通證經濟如何改變了天使投資”主題演講。他表示,我們目前正在經歷區塊鏈的冬天,而作為價值投資人來說,心情則更為平靜,因為這才是區塊鏈回歸理性的時候,去年的瘋狂都是不正常的。[2018/8/14]

當前Lido上的質押ETH數量與stETH市值

stETH脫鉤與引發ETH下跌的邏輯

我們可以通過以下方式簡單理解stETH與ETH的價格為何脫鉤,以及stETH如何帶動ETH價格的下跌:

舉個例子,我們可以將stETH視為一張面值為1ETH、定期為6個月的存單,6個月后可以按照1:1兌換為ETH。但現在,伴隨市場環境的走熊以及機構和個人流動性的緊缺,大家想提前出售stETH存單換作更具流動性的支票——ETH,特別是當機構存單持有者退出時,比如Celsius,就會形成了對stETH存單的巨大拋壓,供需失衡導致stETH的價格發生偏離。之前是一張存單能換一張等值的支票,但現在換到的支票打了個9.2折。

進一步,當大家覺得這個支票也不太靠譜,未來也會貶值時,他們就會把支票兌換為現金,重壓下支票能兌換的現金也會減少,這又進一步加劇stETH持有者的恐懼,引發新一輪的拋售,形成一個類似Luna的死亡螺旋。

電影《瘋狂的比特幣》唐山殺青:網易娛樂20日消息,由岳雪剛出品,香港TVB導演陳太源導演電影《瘋狂的比特幣》殺青。據悉陳太源是香港、新加坡金牌監制兼導演,先后在香港ATV亞洲電視臺、TVB任監制和導演。已完成88年梁朝偉版《絕代雙驕》、《天涯明月刀》、《書劍恩仇錄》等制作。[2018/3/20]

但stETH卻又和Luna有著本質上的不一樣,Luna的死亡螺旋來源于套利漏洞和情緒恐慌的雙重疊加,而stETH的下跌則主要是來源于短期市場下的流動性缺失,不同之處在于stETH背后抵押物是安全的,等到以太坊合并完成開啟轉賬后,stETH依舊能與ETH等值交換。

“stETH:ETH之間的匯率并不反映你質押的ETH的基礎支持,而是反映二級市場價格的波動,”Lido在推特上說道“市場自然會為stETH找到一個公平的價格,因為一些參與者需要找到流動性”。

所以stETH難以引發像Luna式的自由落體,但是在Celsius的兌付危機沒完全解除之前,stETH想要回到錨定價值也并非易事。如果要用一句話描述stETH事件的話就是:這是一場市場悲觀情緒下,因為流動性危機所引發的避險行為。

這時,一些嗅覺靈敏的獵手可能會問這樣一個問題,stETH事件中會出現類似Luna式套利的空間嗎?如果你秉承著幣本位思維,stETH脫錨這個事件或許并不全是壞事,但卻并不存在Luna危機中的套利條件。

外媒揭秘比中國炒房團還瘋狂的一群人 賣房炒比特幣:比特幣的瘋狂依然在延續!在新西蘭,最新的跡象表明,很多投資者已經陷入了瘋狂,甚至有當地人為了比特幣變賣房屋,或將自己的住所搭建成比特幣的挖礦平臺。[2017/12/11]

我們縱觀整個stETH:ETH的匯率關系會發現,他們大部分都是在1以下,這是因為目前只有價格高于1:1才會出現所謂的套利空間,比如:如果stETH能以1.1ETH的價格交易,那交易者就用1ETH鑄造1stETH,然后把1stETH以1.1ETH的價格出售,如此交易者就可以重復獲利,最終價格會回到正軌。

stETH:ETH波動表?數據來源:coingecko

但當stETH低于1ETH時,就完全不一樣了。按照前面的邏輯,如果現在1stETH價值為0.95ETH,那用戶就可以在市場上用0.95ETH購得1stETH,然后將1stETH贖回為1ETH,完成獲利并最終抹平差價,但關鍵就在贖回二字。因為以太坊合并還未上線,stETH無法贖回,只能在二級市場交易,只有在合并和ETH2上轉賬開啟之后,才能贖回任何ETH流動質押的資產。所以,即使現在stETH無法回到正常價值,等到合并發生后也會被套利者抹平價差。

日本交易平臺首席執行官認為 投資理念保守的日本人在比特幣投資方面尤為瘋狂:據紐約時報,全球規模最大的比特幣交易平臺bitFlyer首席執行官狩野雄三(Yuzo Kano)不久前表示,日本人的投資理念一貫保守,但一旦被觸動,他們就會全數押注,比特幣投資方面尤為如此。[2017/12/11]

而關于此次對stETH的恐慌,很大一部分都來自于Celsius,一家持有40萬枚stETH的借貸平臺。

另一個主角Celsius

是Lido的主要客戶之一,也是最大的stETH持有者之一。2021年10月,Celsius以30億美元的估值融資了4億美元,領投方更是出現了加拿大第二大養老基金CDPQ,?擁有170萬用戶,即使有這樣的高光時刻,也擋不住Celsius如今人人喊打。

作為一家CeFi平臺,Celsius的投資大多是未公開的,Celsius首先通過借貸該協議許諾一個很高的利率,然后匯集起了大量的鏈上資產,為了支付高額的利息,Celsius會將用戶資產進一步投資,比如:投資在AAVE、compound、Lido等平臺上,甚至還被爆出進行循環貸的操作。Celsius占比最大資產是ETH,這部分資產大多質押在了Lido上,換得了大量的stETH。

據TheBlock研究副總裁LarryCermak對Celsius錢包的分析顯示,Celsius錢包中至少持有40.9萬枚stETH,占到了整個stETH總量的近10%。前Messari分析師Riley此前也說道“Celsius是stETH最大持有者”。

就Celsius錢包數據來看,stETH占到了其總資產的近30%,絕大部分資產都分布在AAVE和Compound這兩個借貸平臺上,而Celsius看起來也更像是一個二道販子的角色。此外,根據@SmallCapScience的數據,Celsius持有近15億美元的stETH,但欠其客戶的債務約為12億美元,如果stETH繼續下跌,Celsius將無法兌現客戶的贖回。

6月12日Celsius緊急宣布“暫停其借貸平臺的所有提款”,理由是“極端市場條件和穩定流動性的需要”,Celsius流動性危機已經爆發,在公告發布后的幾個小時內,Celsius的原生TokenCEL一個小時暴跌了近70%,眾多用戶也在其公告下留言,說這就是欺詐,也有調侃說“Notyourkeys,notyourcrypto”。

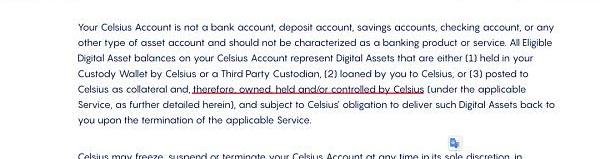

截至6月17日,Celsius的提款禁令還未解除,stETH的危機也依舊還存在,更有趣的是,期間有用戶曝光在其用戶協議中有很多的霸王條款,比如:平臺上資產由Celsius擁有、持有和/或控制,這樣的條款在牛市或許并不會引起多少人的注意,但在這樣的危機時刻,每一個細節都可能會成為壓死它的最后一根稻草。

如今,這家僅剩10億美金資產的平臺走到了一個兩難的境地,一是選擇以打折出售的方式把stETH換作ETH供用戶提取,但目前DEX上的流動性明顯是不夠的Celsius的體量;或是將資產進行抵押借貸,但在熊市之下,清算時刻都會發生,況且Celsius可供使用的資產也所剩不多。

6月15日,Celsius已聘請律師事務所AkinGumpStraussHauer&FeldLLP的重組律師為其當前的財務問題尋求幫助,雪上加霜的,據路透社報道,德克薩斯州、華盛頓州等美國的五個洲官員已將Celsius事件列為了“優先調查事項”,Celsius已經走到了死亡的邊緣。

縱觀整個Crypto行業,流動性往往能決定著一個項目的生與死,在無限釋放一種金融資產的流動性后,也會無限放大它的風險,此前的Luna如此,stETH也是如此。

當所有人都在享受高流動性所帶來的高收益時,也就需要做好面臨高風險的準備,這種流動性的極致釋放就像一段不斷被拉升的鋼絲,在沒有斷裂之前,他們可以延伸到很多領域,串聯起很多場景,帶來前所未有的繁榮,但一旦斷裂,就會引發群體性的流動性緊缺和連鎖危機,而在過去兩年高歌猛進的DeFi創新中,這種隱形杠桿所帶來的風險一直都被大家忽略。

也許Crypto正在革新了很多金融場景,但收益與風險的關系并不會因為技術和模式而改變,無論是web2還是web3,無論是從CeFi進化到DeFi,無論是傳統金融還是數字時代。

而在Celsius之后,如今的三箭也正在陷入一場前所未有的流動性危機之中,Crypto正在進入凜冬之際……

注:以上內容僅供參考學習,如有錯誤,歡迎指正,根據中國人民銀行等十部委發布的《關于進一步防范和處置虛擬貨幣交易炒作風險的通知》,請讀者遵守所在地區法律法規,請投資者提高風險防范意識。

Twitter的創始人JackDorsey公開稱:“Web3的VC們可以洗洗睡了”。“有的投資人炒幣都財富自由了。”李瓊告訴融資中國。在幣圈,有大批投資人信徒.

1900/1/1 0:00:002021年,NFT呈爆炸式增長,創紀錄的NFT作品占據了各種報道,各種名人和巨人也加入進來。從世界上最古老的拍賣行蘇富比拍賣行,到路易威登、古馳、維薩、騰訊和螞蟻的入駐,NFT都被直接推到了頂峰.

1900/1/1 0:00:00Terra生態的大崩盤已經注定載入區塊鏈史冊。其背后所代表的去中心化非足額抵押算法穩定幣也迎來了歷史的轉折點。本文分析了幾個歷史上算法穩定幣項目的問題,并得出了一些他們能帶給我們的教訓.

1900/1/1 0:00:00NFT的價格非常不穩定。牛市中,很多人都會在交易中虧損,熊市中更是如此。隨著交易量的增長,越來越多的名人入場,越來越多的VC也開始投資NFT項目,NFT正迅速成為一種另類投資.

1900/1/1 0:00:00如果我們想在去中心化互聯網更進一步,最終將需要這三大支柱:共識、存儲以及計算。如果人類成功將這三個領域去中心化,我們將踏向互聯網的下一階段征程:Web3.

1900/1/1 0:00:001.透過30+鏈上巨鯨數據翻看以太坊“歷史”本文以加密資產以太坊為例,對當前以太坊鏈上Top100的巨鯨地址進行整理,篩選出其中30+持倉均在15萬ETH的巨鯨們,試圖通過分析它們的關系.

1900/1/1 0:00:00