BTC/HKD-0.86%

BTC/HKD-0.86% ETH/HKD-0.87%

ETH/HKD-0.87% LTC/HKD-0.67%

LTC/HKD-0.67% ADA/HKD-1.5%

ADA/HKD-1.5% SOL/HKD-2.92%

SOL/HKD-2.92% XRP/HKD-0.31%

XRP/HKD-0.31%撰文:Julian

原文標題及鏈接:《十余家Web3獨角獸場外估值下跌50%,熊市一級市場也疲軟了》

很多有潛力的項目其實都是在熊市底部孕育的,從過往周期來看,有九成的項目都會倒在熊市當中。對于投資方來說,他們熊市偏向于投資精簡的團隊,能用“省電模式”,用融到的錢扎實地開發、落地,才能順利度過熊市。

”如果晚兩個月投資這家Web3公司,估值就可以便宜一半了,團隊都在埋怨我出手太快了。”從杭州參加完波卡生態大會回來的Mark有些尷尬地笑道。

今年4月,他負責的一家Web3基金以4500萬美元估值完成了對一個GameFi項目的投資,5月該項目便主動將估值降到3500萬美元繼續進行融資,如今項目對外融資的估值已經降到2500萬美元。

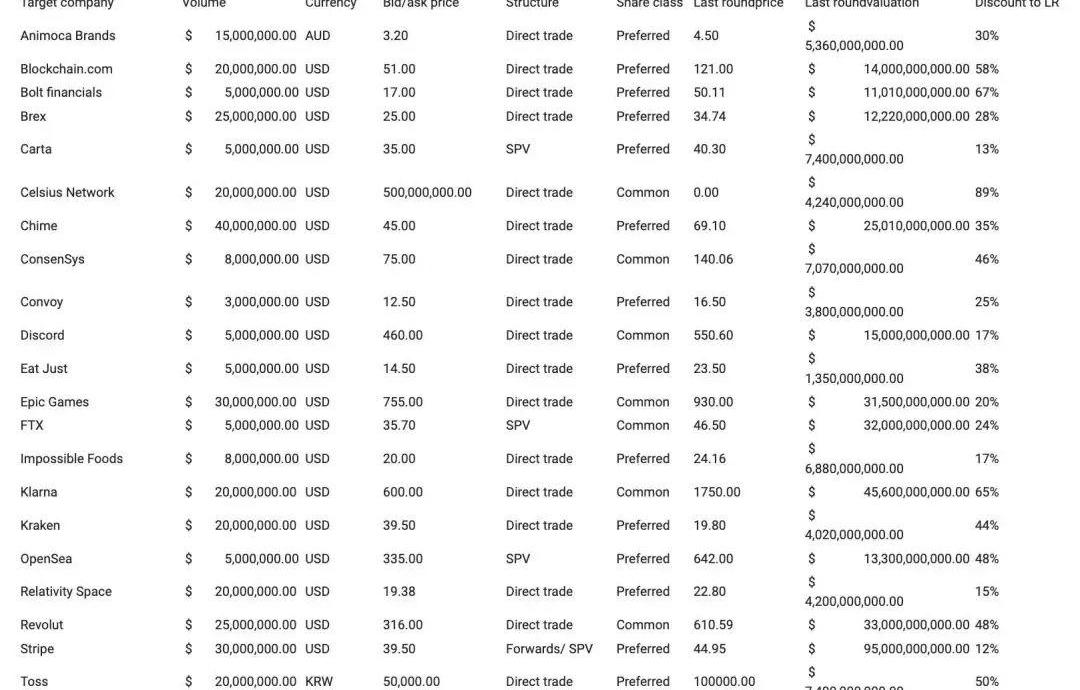

在熊市背景下,大多數項目都難逃一級估值下降的情況。Messari創始人RyanSelkis統計的數據顯示,如今許多Web3獨角獸項目投資額度的場外交易價格與上一輪融資估值的價格相比,均面臨較大幅度的縮水,其中不乏OpenSea、FTX、ConsenSys等明星獨角獸。超過10家Web3獨角獸估值縮水約50%,最高甚至達到90%。

Martin Leinweber:與2017年上一次熊市不同的是,這次熊市主流幣遭到拋售:金色財經報道,VanEck指數制造商MarketVector的數字資產產品策略師 Martin Leinweber 表示,我認為,與 2017 年上一次熊市不同的是,主流幣遭到拋售,這讓投資者感到困惑,尤其是在機構方面。通常在拋售中,山寨幣的表現比 BTC 和 ETH 差。這一次,隨著市場崩盤,BTC 的主導地位正在下降,大多數山寨幣已經貶值了 90%。[2022/6/21 4:41:33]

極端的例子之一便是BlockFi。2021年3月BlockFi以30億美元的估值融資3.5億美元,同年晚些時候曾以超過50億美元的估值籌集資金;今年6月,媒體TheBlock報道BlockFi正在以10億美元估值進行融資,僅一年多時間,如今則有消息傳出FTX正在以最高2.4億美元的可變價格收購BlockFi。

這也是Web3一級市場在熊市的真實縮影:部分項目估值出現下降,機構普遍觀望謹慎出手,大平臺則加速行業并購。

在熊市Web3一級市場也遇冷環境下,G3與十余家Web3投資機構、創業者聊了聊,一起探索熊市Web3投資創業的思考和機遇。

一級市場開始降溫

”我們最近三個月一直在看項目,但還沒有一次出手。“在一家頭部交易所從事投資工作的KiWi表示,2021年年底,他們已嗅到了全球資本市場風險加大的信號,同時在追蹤所有交易所新上線項目表現,發現不少出現了一二級市場倒掛的破發情況,因此判斷熊市將很快將從二級市場傳導至一級市場,果斷按下了投資的暫停鍵。

聲音 | Joseph Young:BTC熊市將至少持續至2019年第二季度:分析師Joseph Young昨日發推表示:熊市有多糟糕?Tether即將成為糟糕市場上的第四大加密貨幣。再過8天,將是比特幣達到19000美元歷史最高水平(ATH)1周年的日子。他進一步指出:BTC將在熊市中持續1年,而歷史上比特幣平均在67周內實現新的ATH。這次的67周將是2019年第二季度,當然可能需要更長的時間,只是這樣想想而已。如果你曾經以19500美元購買比特幣,現在卻不愿意以3000美元購買,我不知道該說什么好了。[2018/12/9]

從去年年底開始,市場就一直在喊美聯儲加息、通貨膨脹的狼要來了。但依然有不少專業機構因為慣性過大,未能在周期性如此明顯的熊市抽身。

牛市賺錢效應大,無論是散戶還是機構,一旦Fomo起來,對于加密初創項目就很少基于長期現金流去難理性的估值,更多的是可比公司分析、公共同行類比估值。不少項目估值也因此而水漲船高。

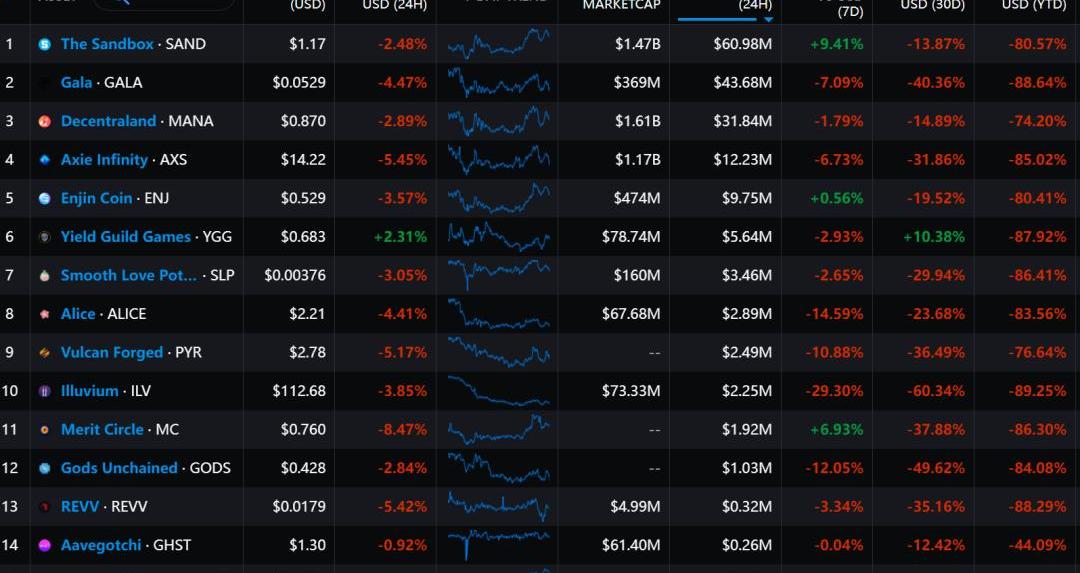

比如上半年大火的X-to-Earn讓許多機構布局了GameFi項目。據加密媒體Odaily統計,今年Q2GameFi概念的融資共82筆,總計占整個市場融資筆數的16%;融資金額達29.96億美元,占整個市場融資總額的23.5%,GameFi融資筆數與金額均遙遙領先行業。

如今隨著美聯儲加息及主要風險資產跌幅的蔓延,熊市X-to-Earn項目崩盤,不少此類概念的加密初創公司的估值很有可能出現下降。

聲音 | One Alpha首席執行官:熊市有助于消除投機者:據cryptoglobe消息,研究公司One Alpha報告指出,2017年啟動了194個加密基金,今年迄今已開設136個此類基金。One Alpha首席執行官Yaniv Feldman在評論今年長達數月的熊市時表示,2017年12月和2018年1月的繁榮和蕭條對生態系統產生了清潔作用,消除了許多投機者。[2018/11/3]

GameFi板塊近一年跌幅數據來源:Messari

比如關于X-to-Earn龍頭的StepN,在已有的上百篇分析研究中,大多都回避了一個核心因素:幣安。StepN的勝負手在于幣安的全力孵化與操盤、再加上它巧妙的ponzi經濟模型,最終成就了最高上百億美元的市值和火熱的X-to-Earn賽道。

如果把一個講究天時地利的項目當成典型,然后再作為公開市場的參照給其它同類項目類比估值,自然很容易追高,所投項目也會在一二級市場的估值之間產生脫鉤。

NothingResearch合伙人0xTodd則認為熊市一二級市場的估值倒掛在Web3賽道尤其明顯。“整個Web3賽道,本身還是處于概念印證的階段。特點就是現金流都比較少,用戶數據主要靠補貼。這種情況下,其實非常依賴牛市的narrative加持——即販賣夢想。一旦進入熊市,大家的數據立刻就要縮水一個數量級,這種情況下,二級市場很難盡如人意。”

聲音 | eToro英國執行董事:當前的熊市是未來牛市的偽裝:據NewsBTC報道,eToro英國執行董事Iqbal Gandham近日表示,“大多數數字貨幣交易所都同意這個行業對低價的需求,價格下跌為行業留出一塊可以呼吸的空間,我們從去年開始就在努力適應這樣的變化。今年數字貨幣市場的表現不過是牛市的偽裝。”Grandham還說道,eToro正考察6個新幣種,并計劃選出4到5個加入到他們的平臺。[2018/7/12]

創業者融資難度加大

“Terra爆雷是一個非常明顯的轉折點,讓許多主流投資者失去了投資興趣,并放緩了對Web3領域的風險投資。”一位DeFi項目方負責人表示,之前有幾家傳統VC機構正在與其接觸投資,其中不乏頂級的美元基金。但Terra爆雷后,大多都暫停了投資談判。

由于二級市場的傳導效應并不會很快發生,到一級市場往往有一定滯后性。Terra崩盤及接下來的一系列清算,無疑將恐慌加速傳播到整個市場,打擊了大家的信心。

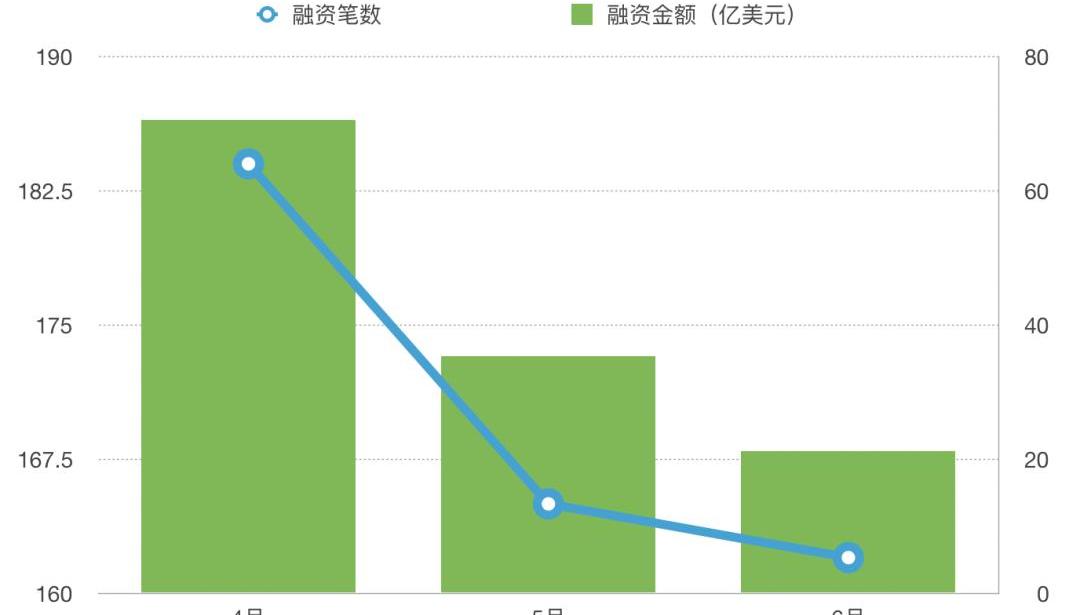

據Odaily的綜合統計,2022年4月共有184筆融資,融資金額約70.5億美元,5月共有165筆融資,融資金額約為35.4億美元,6月共有162筆融資,融資金額約為21.2億美元。可以看出,5、6月份加密市場受到Luna崩盤以及各大機構負面消息影響,市場情緒持續低迷,場內資金損失嚴重,融資數量和金額呈現加速下滑的態勢。

加密資產管理公司總經理:數字貨幣熊市已基本結束: 據coindesk報道,Crypto Asset Managment(加密資產管理公司)的董事總經理Timothy Enneking于周一表示,數字貨幣市場的冬天“已基本結束”。CAMCrypto30的數字貨幣指數自今年一月份以來下跌69%,對此,他認為市場整體下滑的因素有四個:資產整合、對監管的擔憂、Mt.Gox受托人大規模清算、初創公司出售加密資產來支付工資和費用。他表示,雖然這些因素對市場的影響已基本展現出來,但過去15個月之間數字貨幣市值仍然上漲超600%,因此,這些因素的結合表明市場應該很快開始反彈。[2018/4/11]

數據來源:Odaily

一級市場的降溫,直接影響了許多正在融資的初創項目。上述?DeFi?項目方表示,除了傳統VC機構暫停了投資談判,不少專門投Web3的機構減少了單筆投資的金額,或要求投資項目主動降低估值。

比起已經完成或部分完成融資的項目,另一些更早期階段的Web3創業者,則是融資碰壁遇阻。G3在幫助社區內不少從Web2領域轉型Web3的創業者對接投資機構時發現,如果缺少足夠的Web3Native背景經驗與相關資源,即使有一定的產品及技術能力,現階段也很難拿到錢。

G3社區一位DID方向的項目方負責人表示,經過大約半年產品打磨,項目在6月份完成內測后開始啟動融資。在聊了十余家VC機構后,結果并不理想,現階段不得不停止市場活動,把主要成本支出集中在產品和研發上。

也有部分創業者開始把目光轉向各類行業垂直會議、黑客松、創業營、孵化器等活動,希望可以從中得到更好的露出機會、Web3Native資源的背書、Grant獎金支持等。

一位Web3存儲協議項目負責人表示,他們參加了6月舉辦的PolkadotDecoded會議,這是他們第一次公開出現在線下大型會議中,這讓團隊在熊市有機會和業內機構直接近距離接觸。

交易所逆市并購擴張

由于散戶不知道機構是持有的籌碼是現金還是幣;如果是持幣,散戶仍然不知道機構是持有主流幣還是山寨幣。

因此牛市時,眾多機構可以利用自身的專業技術、信息差優勢、一級成本優勢,并加杠桿形成資金規模優勢,在現金、主流幣、各板塊熱點山寨幣甚至NFT之間來回切換,制造極大的交易量和巨大的波動性,從而實現獲利。

但到了熊市,散戶活躍度與交易量逐漸下降,就會形成了機構大戶之間的存量博弈。這時候在牛市過高加杠桿、持有了大量山寨幣頭寸,尤其是在牛市把現金籌碼換成幣并犧牲流動性進行質押鎖倉的機構大戶,一旦不及抽身則容易出現爆雷或現金流困難。

而在牛市把幣換成大把現金籌碼的平臺,則可以在這時開始進行投資,并收購那些出現困難的超跌機構與項目,進行市場擴張。

7月1日,Binance首席執行官CZ表示,目前持有大量現金儲備,正在積極尋求支持陷入困境的加密公司,希望幫助大多數有一些流動性緊縮的公司度過這個周期,目前正在與50多家加密公司就收購一事進行交涉。

“目前這個市場目前最大的金主仍然是大型交易所,他們熊市并購市場的主要買家。由于大型交易所在牛市積累了大量本金,同時良好的現金流又很難讓它們用騷操作把自己玩脫。雖然有時候會交一些盲目擴張或者安全問題的學費,但是相比一些大量加杠桿的機構,還是相對安全不少。”0xTodd表示。

值得注意的是,并購市場的一些金主還包括了DEX,比如近期UniswapLabs收購了NFT聚合市場Genie。

另一個逆市大舉擴張的金主則是FTX的SBF。今年四月,FTX宣布完成對日本加密貨幣交易平臺Liquid的收購;最近FTX又或將以最高2.4億美元的可變價格收購BlockFi。此外還有消息稱FTX對即將遭受重創的加密貨幣采礦業進行收購持開放態度,同時FTX仍在尋求并購美國證券經紀商的機會,以便向美國客戶提供股票交易服務。

眾多國外機構因風控等原因陷入困境,客觀上也給幣安、FTX等頭部交易所創造了“撿漏”擴張的機會。CoboVentures投資VPAlexZuo則認為,“很多美國機構并沒有我們想象中強,都在試圖用法律和監管去重走我們當年走過行不通的路,比如礦機借貸、同業拆借;把大部分精力放合規申請牌照、參與華爾街會議等方面,但并沒有去努力提高盈利和技術風控水平,甚至還有托管同業動了客戶資金,因此最近發生的一些危機屬于必然。”

寫在最后,關于何時抄底

關于機構熊市何時抄底,創業者如何度過熊市和進行融資,也有機構給出了自己的建議。

作為經歷過多輪牛熊的投資者,Web3Vision創始人楊林苑樂觀認為,熊市是投資一級市場的最佳窗口期,真正優秀的創業者需要經過市場的洗禮,好的資產在熊市中估值也會變得更合理。在上一輪熊市底部,許多早期優質項目并沒有太多機構競爭,他們反而更容易投上。

“有些跟進的不錯項目,我們錯過了種子輪和早期輪次,這類項目在熊市中后期因為現金流等原因,在新一輪融資的估值上松口,我認為這也是投資的好時機。”密碼極客投資負責人Iren表示,之前看好的項目,熊市一旦降估值,他們也會考慮跟進或者追加投資。

Iren還建議沒有太多現金的項目方,無論如何一定要撐過這個熊市,如果倒在了黎明前夜就太可惜了。如果能降低估值拿到融資活下來,也是不錯的選擇。

0xTodd同樣認為,很多有潛力的項目其實都是在熊市底部孕育的,從過往周期來看,有九成的項目都會倒在熊市當中。對于投資方來說,他們熊市偏向于投資精簡的團隊,能用“省電模式”,用融到的錢扎實地開發、落地,才能順利度過熊市。對于項目方來說,哪怕你只是堅持了下來,達成活下來簡單的任務,就已經跑贏90%的同行。

“投資是反人性的過程,所以我們一般不去猜底,通常無人問津的時候就是底了。最佳抄底的左側指標很難賭中,我傾向于認為需要等到大盤有明顯的右側指標之后,才會迎來抄底的次佳時機。“0xTodd表示。

Tags:WEBWEB3FTXEFICWEBweb3.0幣現價多少錢WIZARD Vault (NFTX)NRGY Defi

作者:Chloe 全球最大加密貨幣借貸平臺CelsiusNetwork遭前投資經理控告詐欺。原告JasonStone7月8日在推特上發文,稱其惡意利用客戶存款操縱自己的加密貨幣價格,導致客戶資產.

1900/1/1 0:00:00摩根大通的一名分析師表示,加密貨幣市場歷史性的去杠桿化可能即將結束,這可能標志著熊市最糟糕的階段將要到頭.

1900/1/1 0:00:00外媒消息指出,迪士尼已將Polygon、Flickplay、Lockerverse、Inworld、Obsess和Red6列為參與其以Web3為重點的加速器計劃的公司.

1900/1/1 0:00:00頭條 ▌歐洲央行稱必須“盡快”實施穩定幣規則金色財經報道,歐洲央行表示,在穩定幣對金融穩定構成風險之前,必須緊迫地對其加強監管.

1900/1/1 0:00:00金色財經報道,7月13日消息,去中心化借貸協議LiquityProtocol宣布推出一個DeFi機制ChickenBonds,項目和DAO能夠通過該協議建立流動性(POL).

1900/1/1 0:00:00自2015年以太坊主網上線以來,以太坊經歷了大大小小幾次迭代更新,目前以太坊已經經歷了四個規劃階段中的前三個階段,以太坊即將迎來最終的階段-Serenity寧靜.

1900/1/1 0:00:00